AMCH LTD

Почему инвесторам важно следить за квартальными отчетами американских компаний?

- 25 апреля 2023, 15:09

- |

На этой неделе крупнейшие технологические компании США отчитаются за первый квартал 2023 года. Microsoft, Alphabet (Google) и Amazon в этом году продемонстрировали двузначный прирост стоимости акций, в акции Meta (запрещено в РФ) выросли со дна 2022 года до 78%.

Сезон отчетности дает инвесторам возможность проверить финансовые показатели компаний и даже состояние макроэкономики. Падение акций Tesla на 10% на прошлой неделе послужило напоминанием о том, как разочаровывающий отчет может резко изменить настрой инвесторов. Цена акций Tesla упала после сообщения о падении чистой прибыли на 24% в годовом исчислении за три месяца, закончившихся 31 марта. Доходы Tesla находятся под давлением отчасти из-за агрессивного снижения цен на более дешевые автомобили Model 3 и Model Y.

Microsoft и Alphabet отчитаются сегодня в 23:00 по Москве, когда американские фондовые рынки будут открыты, Amazon и Meta (запрещено в РФ) опубликуют свои доходы в нерабочее время в среду и четверг соответственно. Инвесторам следует обратить особое внимание на то, как отчеты о прибылях и убытках технологических компаний за первый квартал касаются сокращения расходов и ИИ — это две ключевые тенденции последних месяцев.

( Читать дальше )

- комментировать

- 126

- Комментарии ( 1 )

Масштабирование стартапов в текущей реальности — 3 главных элемента

- 24 апреля 2023, 17:45

- |

Для стартапов последние несколько лет основное внимание уделялось погоне за ростом. Во многом это было вызвано низкой процентной ставкой Центральных Банков и тем, что венчурные фонды хотели инвестировать в трендовые сектора, такие как финтех, биотехнологии и криптовалюты, в расчете на быстрые деньги. В результате венчурные фонды выписывали стартапам крупные чеки с завышенной оценкой, и многие компании получали финансирование без хорошо продемонстрированного продукта, подходящего рынку. 2023 год — совсем другое время, когда акцент на росте сменился акцентом на эффективности. Вот 3 важнейших элемента, на которых следует делать акцент для успешного масштабирования стартапов.

1. Рентабельность и контрольные показатели для каждого бизнес-сегмента

Рост стартапа осуществляется двумя способами: за счет увеличения вклада клиентов в основной бизнес-сегмент и за счет расширения присутствия на рынке. Удельную экономику каждого бизнес-сегмента и группы клиентов необходимо оценивать с помощью таких показателей, как пожизненная ценность (LTV). В случае ограниченности капитала и меньшей способности идти на риск, нужно больше внимания уделять окупаемости и рентабельности инвестиций (ROI).

( Читать дальше )

2023 год для дубайского рынка недвижимости начинается намного лучше предыдущего года

- 21 апреля 2023, 17:29

- |

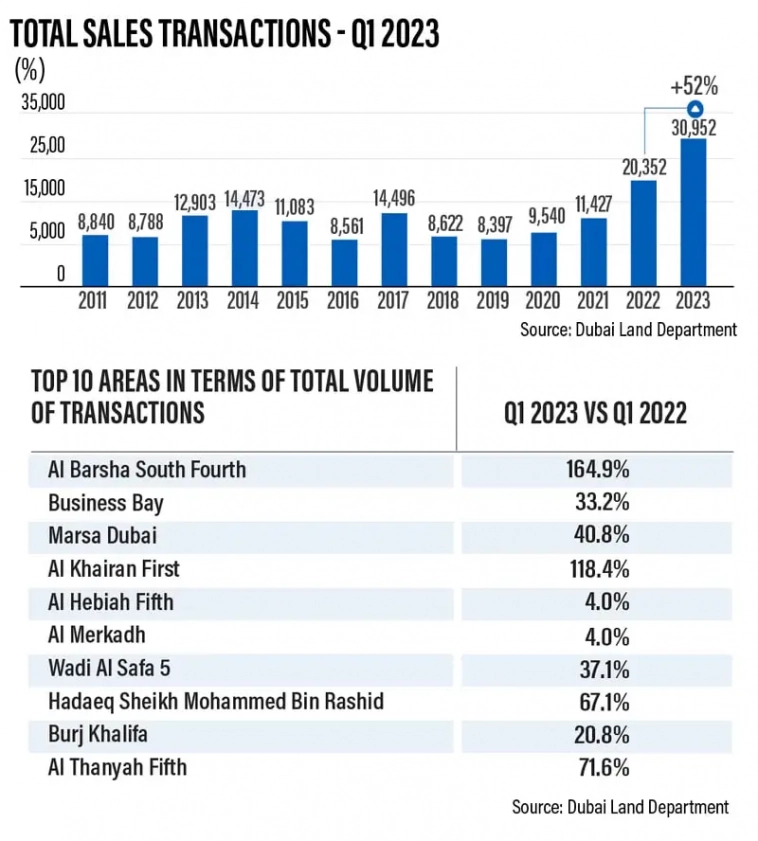

Можно констатировать, что объем транзакций за первый квартал 2023 года вдвое превысил цифры первого квартала прошлого года. Это подтверждают и другие аналитики: Property Finder насчитывает 30,952 зарегистрированных продаж в Дубае за первый квартал этого года, что на 52% больше по сравнению с тем же периодом прошлого года.

Средняя запрашиваемая цена на квартиры выросла на 25% за год, а цены на виллы выросли на 16% за трехмесячный период. Недвижимость в районах Business Bay, Downtown Dubai, Dubai Marina, Jumeirah Village Circle и Palm Jumeirah лидировала у покупателей апартаментов, в то время как за виллами в основном шли в Dubai Hills Estate, Palm Jumeirah, Arabian Ranches, Damac Hills и Mohamed bin Rashed. Цены на аренду квартир в Дубае выросли на 18%, а арендная плата за виллы выросла примерно на 29%.

В прошлом году наследный принц Хамдан бин Мохаммед охарактеризовал показатели дубайского рынка недвижимости как «исключительные», поскольку стоимость сделок достигла нового максимума в 528 миллиардов дирхамов. Что же он скажет в этом году? И для вас эти показатели могут стать исключительными благодаря нашей платформе.

( Читать дальше )

Истории успеха стартапов и инвесторов в них. Zynga и Union Square Ventures

- 20 апреля 2023, 17:06

- |

IPO Zynga на сумму $7 миллиардов в 2011 году вошло в историю индустрии онлайн игр и стало важным моментом для Union Square Ventures, ключевого инвестора Zynga, который владел 5,1% акций стоимостью $285,1 миллиона, когда компания стала публичной.

Рецепт успеха Union Square Ventures

В прошлый раз мы рассказывали про успех USV с Twitter, он был связан с принципом Union Square Ventures — инвестируй в тезисы. Если конкретнее, то USV сделали ставку на зарождающуюся сеть, которая может создать и создала вокруг себя прибыльную компанию. Примерно тоже получилось и с Zynga — налицо двойное подтверждение не только правильности выбранной стратегии (инвестируй в тезисы), но и верное понимание трендов.

Компании Zynga было меньше года, когда в 2008 году USV возглавила раунд серии A стоимостью $10 миллионов. На тот момент эра платформ и соцсетей еще не наступила, и идея строить бизнес вокруг существующих социальных сетей не была легкой задачей. Но, как объяснил партнер USV Фред Уилсон, цель Zynga по созданию онлайн игр поверх социальных сетей — это отличная, еще неиспользованная возможность. У Zynga была хорошая возможность расширить свою сеть и компанию, используя данные о поведении пользователей для повышения их вовлеченности. Затем компания использовала эти данные, чтобы монетизировать действия пользователей в играх.

( Читать дальше )

Финансирование зрелых стартапов тает. Что делать инвесторам?

- 19 апреля 2023, 18:16

- |

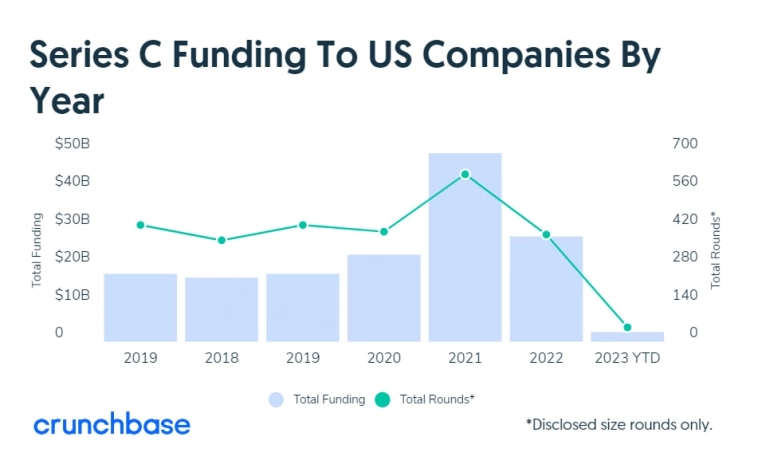

В жизни стартапа попасть в Серию С — это как достичь среднего возраста для человека. Вы уже некоторое время трудитесь, и все знают, чем вы занимаетесь. Но чтобы продолжать двигаться вперед, потребуется гораздо больше денег. И вот в последнее время американские инвесторы стали гораздо скупее, когда дело доходит до предоставления капитала стартапам среднего возраста. Одним из показателей для измерения — это объемы финансирования серии C, которые в первом квартале 2023 года снизились на 74% по сравнению с уровнем прошлого года.

Чем вызван сильный спад?

Означает ли отсутствие интереса среди инвесторов к серии C, что они больше не верят в перспективы стартапов, возникших в эпоху дешевых денег в 2020 — 2021? Возможно, но не обязательно. Возможно, они просто ждут более интересных переоценок или экономят деньги. Есть и такое объяснение: сами стартапы отсиживаются — зачем проводить раунд сейчас при низких оценках, если жизненной необходимости в деньгах прямо сейчас нет?

( Читать дальше )

Morgan Stanley ожидает продолжения роста дубайского рынка недвижимости

- 18 апреля 2023, 17:17

- |

Morgan Stanley ожидает, что рост цен на недвижимость в Дубае продолжится в этом году даже после 20% скачка с 2020 года, ажиотаж принесут покупатели за наличные, инвесторов, охотящихся за доходностью, и открытия Китая.

Основные факторы для продолжения роста:

1. Цены, вероятно, останутся высокими, потому что около 80% продаж недвижимости в Дубае осуществляются за наличный расчет и поэтому меньше зависят от процентных ставок;

2. Инвесторов по-прежнему будет привлекать растущая доходность от аренды — доходность от аренды в Дубае составляет около 5,5% по сравнению с 2–5% в других крупных городах мира;

3. Увеличение числа китайских инвесторов будет поддерживать спрос.

По данным CBRE Group Inc., средняя цена дома в Дубае выросла на 12,8% за 12 месяцев с марта 2022 года, в то время как средняя арендная плата за жилье выросла на 26,3% за тот же период.

Очень важный показатель уверенности в стабильности дубайского рынка: Morgan Stanley теперь обеспечивает финансовое страхование и покрытие трех застройщиков из Объединенных Арабских Эмиратов.

( Читать дальше )

Топ 3 самых интересных стартап сделок марта

- 17 апреля 2023, 18:11

- |

Финансирование стартапов может продолжить замедляться, но инвесторы по-прежнему находят необычные способы вложения средств.

Уборка мусора в космосе

Токийская компания Astroscale уже 10 лет с 2013 года называет себя «космическим подметальщиком» на своем веб-сайте. Astroscale стремится предложить как услуги по продлению срока службы спутников, так и услуги по их утилизации — чтобы они не плавали в космосе вечно как мусор. Утилизация космического мусора вскоре станет насущной проблемой, ибо из года в год человечество запускает все больше и больше вещей на орбиту, которые после окончания срока службы там и останутся. Astroscale в прошлом месяце закрыла серию G на сумму $76 миллионов от новых инвесторов, среди которых были Mitsubishi Electric и Банк развития Японии, всего с момента основания компания привлекла более $376 миллионов.

Средства ухода за татуировками

Часто сложно выбрать, какую татуировку сделать, однако мало кто задумывается, какие сложности может принести последующий уход за этой татуировкой.

( Читать дальше )

Истории успеха стартапов и инвесторов в них. Twitter и Union Square Ventures

- 14 апреля 2023, 16:04

- |

Twitter во время IPO в 2013 году собрал $1,8 млрд, и его оценка взлетела до $14,2 млрд. В то время как многие венчурные компании (CRV, Kleiner Perkins, Benchmark, Insight Venture Partners) присоединились на более поздних раундах финансирования, USV возглавили серию A по цене $5 миллионов в 2007 году. Благодаря столь ранним инвестициям доля Union Square Ventures в Twitter на момент IPO оценивалась в $863 миллиона.

Рецепт успеха Union Square Ventures

USV опередила другие венчурные компании в основном благодаря своему подходу — инвестируй в тезисы. Основатели Фред Уилсон и Брэд Бернхэм впервые в 2003 году решили, что их компания будет формировать определенный инвестиционный тезис для стартапа, будет придерживаться его и развивать. Этот тезис строго определял вектор развития компании, и уже позже — как расходуются деньги каждого фонда, в каком объеме и при каких условиях. И, что немаловажно, о тезисах аналитики компании писали в своем блоге публично.

В 2007 году Twitter внезапно стал невероятно популярен, но его инфраструктура не могла с этим справиться.

( Читать дальше )

Инфляция снижается — рынки ликуют. Как долго это продлится?

- 13 апреля 2023, 15:58

- |

Инфляция (общегодовая) в США показала самое сильное снижение за долгие годы — на 1%. Мартовская инфляция составила 5% при ожиданиях 5.2%. Среднесрочно это сильный позитив для акций и прочих рисковых активов. Однако базовая инфляция, на которую ориентируется ФРС при принятии решений, показала рост с 5,5% до 5,6% — это немного настораживает, но вполне может быть месячным лагом.

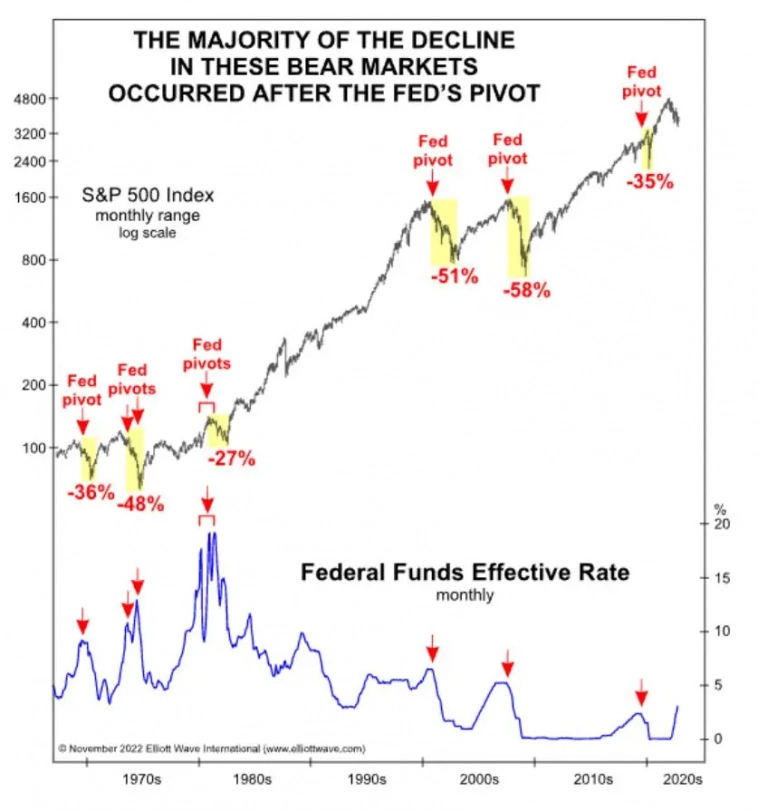

С этими данными можно ожидать продолжения ралли на рынках вплоть до мая, однако текущий рост не является восстановительным ростом после кризиса 2022 года. Весь 2022 год рынки падали на ожиданиях того, как может быть плохо американской экономике. Будет ей очень плохо или не очень, но рынкам еще предстоит упасть на том, что экономике действительно поплохеет. Сейчас стремительными темпами идет сокращение денежной массы в США, быстрее только в 1930-х сокращали. Падение денежной массы = падение ликвидности = падение экономики.

Сокращение спроса, которого хотели добиться американские регуляторы, происходит. Сложно определить скорость падения этого спроса и спрогнозировать рецессию, однако это происходит и будет происходить, и рынки еще обязательно упадут. На инфографике видно, что зачастую крупнейшие падения происходят ПОСЛЕ того, как ФРС разворачивается, и уже потом происходит полноценное движение к новым максимумам.

( Читать дальше )

Затоваривание на российском рынке недвижимость. Что делать?

- 12 апреля 2023, 17:17

- |

Вчера Владимир Путин заявил, что на рынке недвижимости России происходит затоваривание, и эти риски надо снижать, чтобы обеспечить устойчивое долгосрочное развитие строительного рынка и поддерживать спрос. В целом, ни для кого в сфере это не секрет с осени прошлого года.

Ситуация на российском рынке новостроек

Под конец 2022 года появились следующие данные: доля нераспроданного жилья на первичном рынке РФ достигла 66% (66 млн кв. м). Это исторический рекорд за все время наблюдения, которые нельзя списать на то, что значительная доля жилья (25 млн кв. м) приходится на новые дома, где старт продаж еще не начался.

Ситуация на рынке Москвы

На начало апреля объем нераспроданного жилья у застройщиков в Москве достиг 10 млн кв. метров при совокупном объеме в 16,2 млн кв. м. Чтобы продать текущие объемы, потребуется около трех лет, и только при условии отсутствия нового предложения. Примерно 7,9 млн кв. м от совокупного объема строящегося жилья в Москве приходится на новостройки бизнес-класса, из которых продано 2,8 млн кв. м.

( Читать дальше )

теги блога AMCH LTD

- Alibaba

- bitcoin

- Capital Today

- CNYRUB

- Creandum

- Credit Suisse

- credit suisse group ag

- Danone

- First Republic Bank

- FTX

- Groupon

- IPO

- JD.com

- JPMorgan

- Microsoft

- NASDAQ

- Nasdaq 100

- Nissan

- Nvidia

- Partanna

- pre-IPO

- S&P

- S&P 500

- S&P500

- SnP 500

- SoftBank

- spotify technology s.a.

- tesla

- Zynga

- Австралия

- акции

- банк

- банки

- бизнес

- биткоин

- Ближний Восток

- ввп

- Великобритания

- венчур

- венчурные инвестиции

- германия

- госдолг США

- Дата-центр

- доллар

- доллар рубль

- Дубаи

- дубай

- зелёная энергетика

- ИИ

- инвестиции в недвижимость

- инвестор

- индекс

- инфляция

- искусственный интеллект

- капитуляция

- Китай

- ключевая ставка

- корпоративная отчетность

- КПК

- кризис

- криптобиржа

- криптовалюта

- макроданные

- Маск

- недвижимость

- недвижимость в РФ

- недвижимость за рубежом

- недвижимость Москвы

- новостройки

- ОАЭ

- облигации

- отчет JPMorgan

- оффтоп

- пенсионный фонд

- Полупроводники

- ралли

- рейтинг

- рецессия

- российские акции

- рубль

- санкции

- сбербанк

- ставка

- стартап

- стартапы

- сша

- твитер

- теханализ

- тренд

- тюрьма

- успех

- финтех

- фондовый рынок

- форекс

- ФРС

- ЦФА

- чипы

- Энергетический кризис

- юань