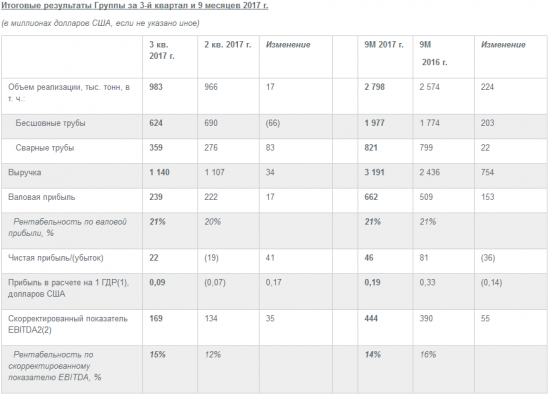

Высокая долговая нагрузка не позволит ТМК увеличить прибыль до 2021 годаЧистая прибыль ТМК за 3 квартал 2017 года по МСФО составила $22 млн против убытка в $19 млн за аналогичный период прошлого года, сообщается в релизе компании.

За 9 месяцев 2017 года чистая прибыль составила $46 млн против $81 млн за аналогичный период 2016 года, снижение составило 36%.

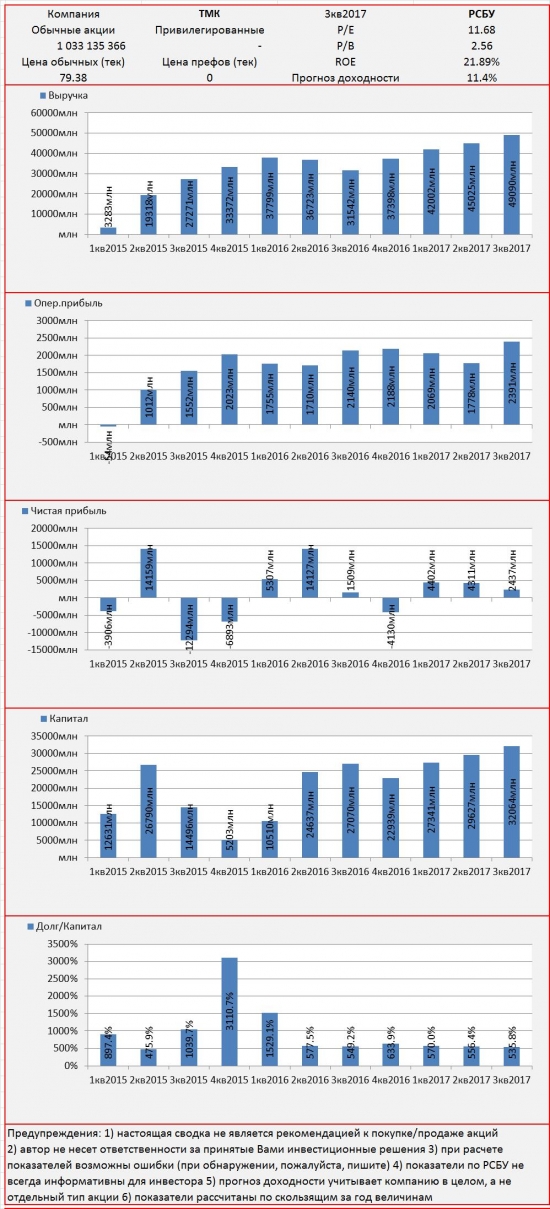

Рынок пока слабо реагирует на отчетность ТМК. От годовых максимумов, достигнутых 9 ноября, бумага скорректировалась на 9% и сегодня продолжает снижаться, однако, на мой взгляд, это происходит в рамках технической коррекции: с сентября акции вырастали на 28%.

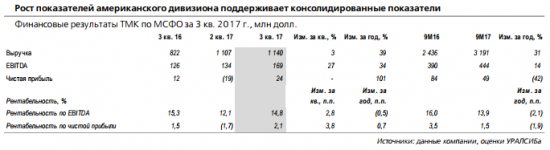

Среди позитивных тенденций, зафиксированных в отчетности, отмечу опережающий рост EBITDA к выручке, и достижение рентабельностью по этому показателю 14%. Это в целом соответствует ожиданиям. Компании удается поддерживать рентабельность EBITDA выше 13% после 2010 года. Повышение выручки в долларовом выражении на 31% в значительной степени связано с укреплением рубля, а также увеличением объемов реализации в зарубежных сегментах. В 4-м квартале можно ожидать продажи на уровне $1160 млн, а по итогам года — около $4350 млн. EBITDA, по моим прогнозам, составит $630 млн.

В то же время из-за высокого долга компании не удается увеличить чистую прибыль, которая по итогам года ожидается в районе $60 млн. Финансовые расходы ТМК превышают $200 млн (6% выручки), а долговая нагрузка, хотя и снижается, пока остается на очень высоком уровне — 4,6хEBITDA.

Компания не ожидает изменений на локальном рынке, хотя представила новый продукт премиум-класса для нефтегазового сектора. На этот продукт уже есть подтвержденный заказ, также интерес к нему проявляют другие клиенты компании. В 2018 году российский трубный рынок может вырасти на 6–8%, что связано с увеличением объемов инвестпрограмм заказчиков. Также стабильным останется спрос в США. В будущем году объем продаж составит около $4570 млн, при условии среднего курса USD/RUB на уровне 61. Рентабельность EBITDA ожидаю на отметке не ниже 13%.

Акции ТМК, на мой взгляд, пока не выглядят чересчур интересными для долгосрочного инвестора. В 2018 году компания планирует капзатраты на уровне $190 млн, а высокая долговая нагрузка сохранится минимум до 2021 года, причем 45% долга номинировано в долларах, а это увеличивает валютный риск. Ожидаю, что в ближайшие шесть месяцев акции трубной компании будут торговаться в широком боковом диапазоне 67–83.

Ващенко Георгий

ИК «Фридом Финанс»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций