Мы не будем подробно разбирать 🏦МосГорЛомбард, хотя планировали даже прийти к ним и заложить что-нибудь а потом выкупить, чтобы оценить продукт

Причина в мультипликаторах: ломбард хотят оценить в 3,5-4 млрд. 😳при собственном капитале 0,3 млн. Даже при конвертации привилегированных акций и доп.эмиссии для IPO — капитал вырастет максимум до 1,3 млрд. Это по самым оптимистичным ожиданиям.

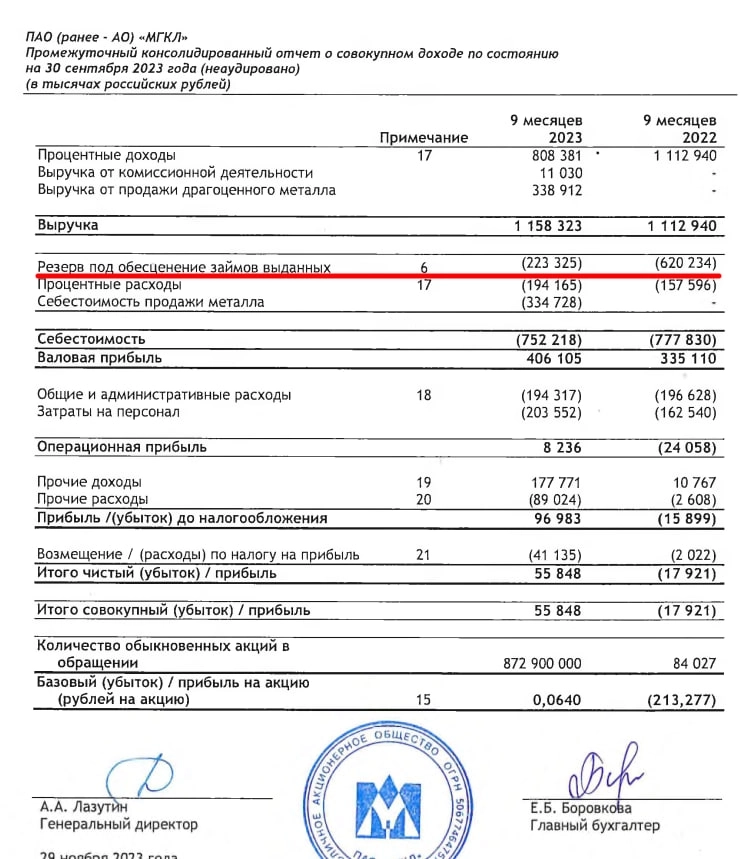

Доходы до переоценки стоимости залогов (вчера золото выросло — завтра упало) в пределах 50 млн. в год ❗️

Операционная прибыль за 9 месяцев — 8,2 млн. руб. ❗️а за 9 мес. 2022 года был операционный убыток

Единственное, чем поможет IPO — компания сократит процентные платежи 💰 на 150-180 млн в год

Мультипликаторы (самые оптимистичные из возможных)

🔹Цена / балансовая стоимость = 3,1 (т.е. каждый рубль капитала вы покупаете за 3,1рубля, но по сути, деньги от IPO это и будет самой большой частью капитала ломбарда)

🔹Цена / прибыль = 20 😳(здесь основной эффект от снижения % расходов)

Новость о продлении приема заявок как бы намекает, что желающих мало:

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций