Группа ЛСР - положительный денежный поток раскроет потенциал роста акцийМы начинаем аналитическое освещение Группы ЛСР с рекомендации ПОКУПАТЬ и целевой цены 1050 руб. за локальную акцию ($3,7 за GDR). Она предполагает потенциал роста 30% с текущей цены. Нам нравится бизнес-модель ЛСР – ее портфель проектов широко представлен в разных ценовых категориях и географических сегментах, а ее циклический бизнес в девелопменте дополняется более стабильными доходами от продажи строительных материалов и оказания строительных услуг. Среди негативных моментов можно отметить, что в 1К17 объемы продаж компании были достаточно слабыми, и инвесторы выразили обеспокоенность, что компания может не достигнуть своего прогноза продаж в 2017. Кроме того, финансовые результаты компании зависят от ее флагманского проекта ЗИЛАРТ, который в настоящий момент требует больших инвестиций, но должен выйти на положительный денежный поток в следующем году. С корректировкой на непрофильный бизнес акции компании торгуются с мультипликаторами P/NAV 0.6x и P/E 2017П 6.7x, которые мы считаем вполне привлекательными.

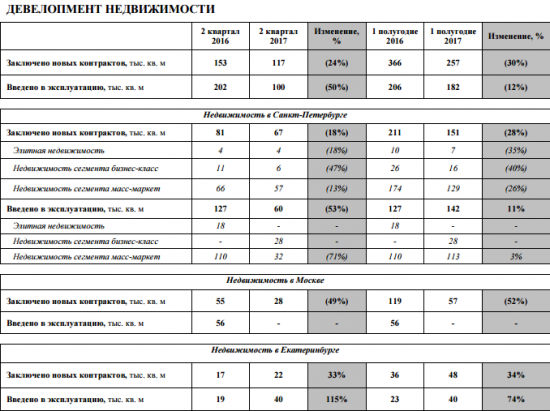

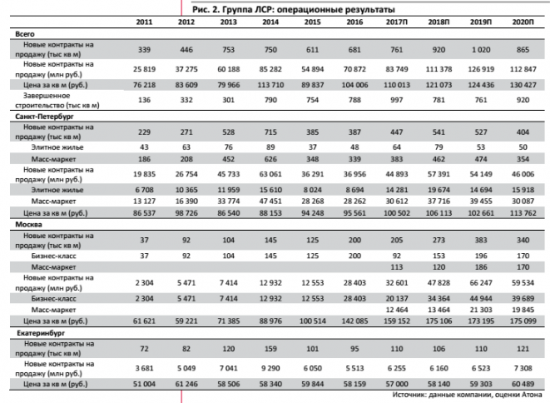

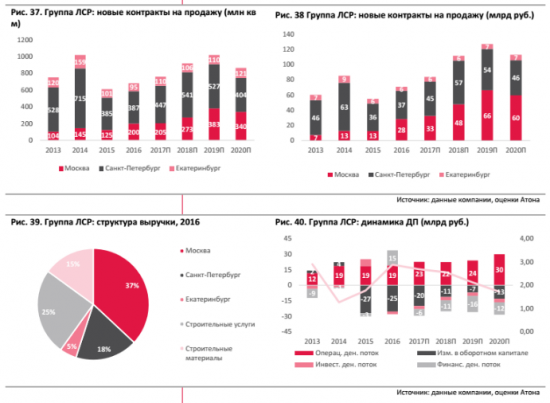

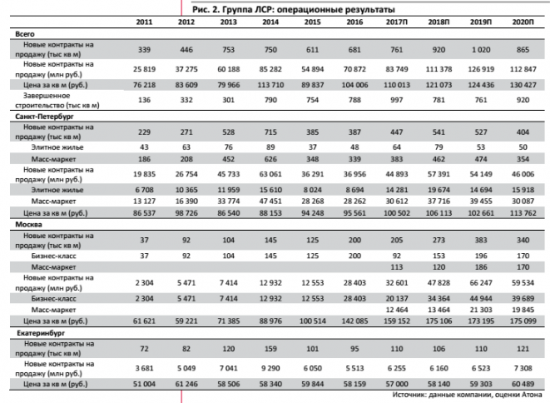

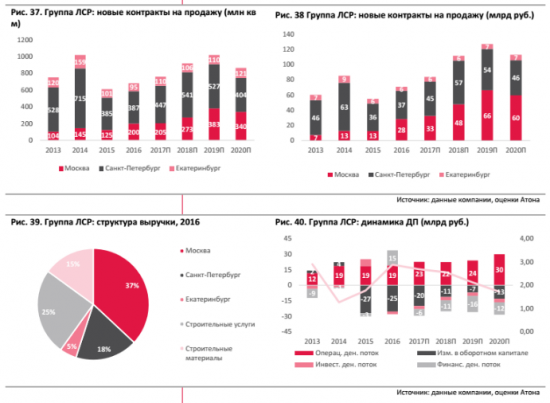

Развитие проектов: слабый 1К17 беспокоит инвесторов, однако по итогам 2017 план должен быть выполнен. Земельный банк Группы ЛСР составляет 8,7 млн кв м, в который входит жилая и коммерческая недвижимость в Москве, Санкт-Петербурге и Екатеринбурге. Это соответствует семилетнему периоду строительства. Компания прогнозирует рост продаж в этом году на 13% до 770 тыс кв м, что выглядит достаточно агрессивным планом, учитывая слабые объемы продаж в 1К17 (-34% г/г). Чтобы выполнить годовой план, продажи в ближайшие кварталы должны существенно вырасти. На наш взгляд, это возможно, поскольку компания запустит 2-ую очередь проекта Лучи (100 000 кв м) и три новых дома в рамках проекта ЗИЛАРТ (около 100 000 кв м) в Москве.

Мы ожидаем рост объемов продаж до 1 млн кв м в 2018-19, если компания будет реализовывать свои проекты в соответствии с планом и будет наблюдаться стабильный спрос. Он будет поддерживаться развитием масштабных проектов Цветной Город, Цивилизация (оба в масс-маркет сегменте) и Петровский остров в элитном сегменте – все проекты расположены в Санкт-Петербурге. В Москве основными драйверами роста являются ЗИЛАРТ (бизнес-класс) и Лучи в сегменте масс-маркет.

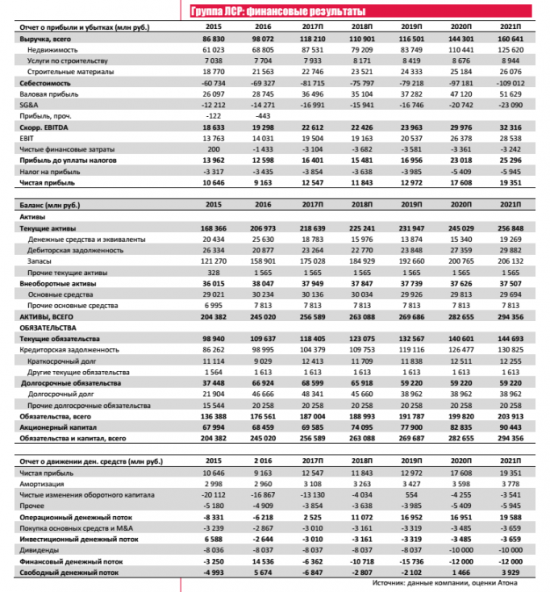

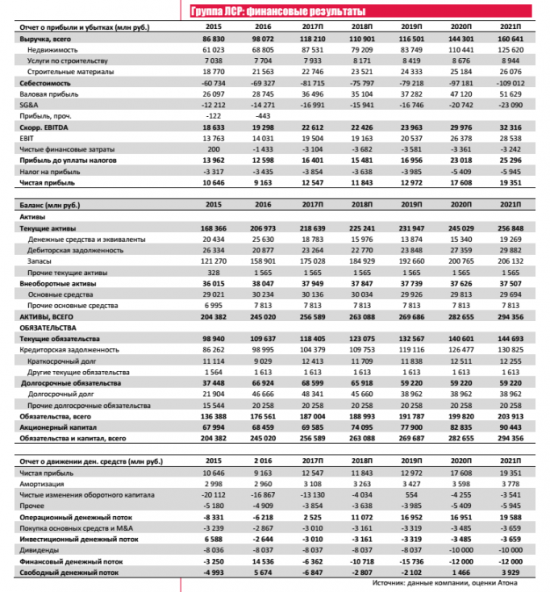

Денежный поток от операционной деятельности в этом году должен выйти в положительную зону. После двух лет подряд (2015-16) отрицательного денежного потока от операционной деятельности в размере минус 6-8 млрд руб. этот показатель должен выйти в небольшой плюс (~2 млрд руб.) в этом году за счет роста рентабельности московских проектов. Тем не менее свободный денежный поток останется близким к нулю. Это означает, что Группе ЛСР и дальше придется привлекать долг, чтобы удержать дивиденды на уровне прошлого года в 8 млрд руб. (78 руб. на акцию).

Мы считаем, что в 2018 ситуация улучшится, поскольку ЗИЛАРТ начнет генерировать позитивный денежный поток, способствуя росту консолидированного денежного потока ЛСР от операционной деятельности выше 10 млрд руб., чего будет достаточно для покрытия дивидендных выплат и начала сокращения долговой нагрузки.

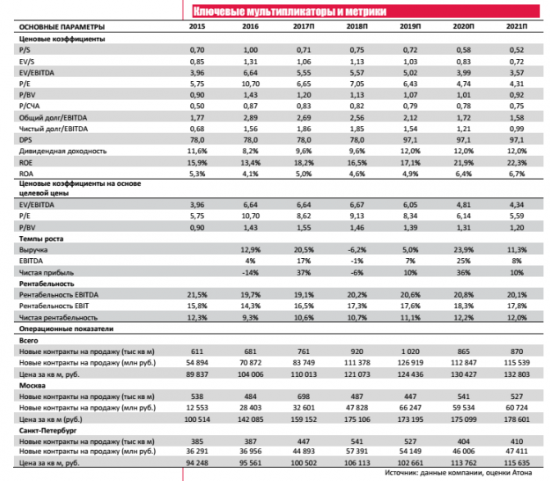

Финансовый прогноз: ожидается рост финансовых показателей. Группа ЛСР покажет рекордную выручку и чистую прибыль в этом году. Ее выручка вырастет на 21% г/г до 118 млрд руб., согласно нашим оценкам (консенсус-прогноз Bloomberg составляет 115 млрд руб.). Выручка от сегмента недвижимости увеличится на 27% до 87 млрд руб. (74% от общей выручки) на фоне рекордных объемов завершаемых проектов – 1 млн кв м (+27% г/г). Выручка в сегменте строительных материалов вырастет на 7% до 18 млрд руб. за счет незначительного роста объемов и цен. Показатель EBITDA увеличится на 20% г/г до 22,6 млрд руб. (против консенсус-прогноза Bloomberg в 23,6 млрд руб.), а рентабельность EBITDA составит 19,1% (против 19,7 в 2016).

Мы ожидаем увидеть существенный рост рентабельности сегмента недвижимости в Московском регионе − до 10% по рентабельности EBITDA (против 3% в 2016) за счет роста доли завершенного строительства в проекте ЗИЛАРТ, в то время как рентабельность EBITDA от недвижимости в Санкт-Петербурге скорее всего окажется под давлением (25% против 34% годом ранее) из-за увеличения доли менее рентабельного сегмента масс-маркет.

Оценка и катализаторы

Оценка и катализаторы

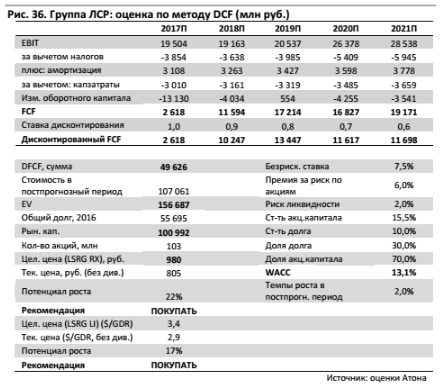

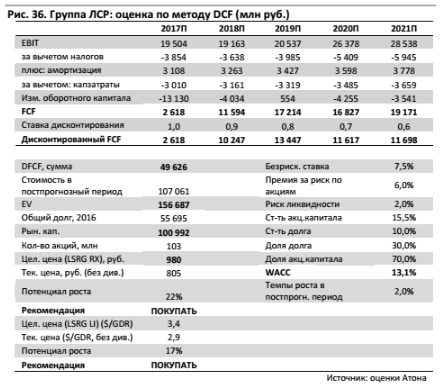

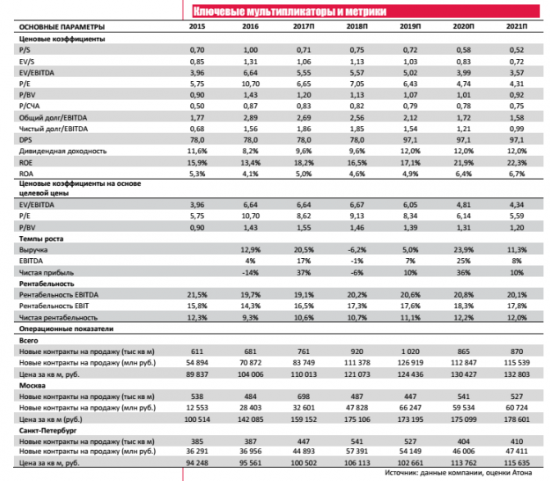

Компания торгуется с мультипликатором EV/EBITDA 2017П равным 5,6x против 5-летнего среднего исторического значения 7.0x и P/E 2017П 6.7x против среднего исторического 5-летнего значения 10.9x. С корректировкой на стоимость бизнеса по производству строительных материалов, который мы оцениваем в 5-кратную EBITDA сегмента за 2017, компания торгуется с мультипликатором P/NAV 2017П равным 0.6x, что также не выглядит высоким уровнем. Расчет нашей целевой цены основан на среднем двух оценок: по методу DCF (WACC 13,1% и темпы роста в постпрогнозный период 2%) и по целевому мультипликатору P/E 9.0x, умноженному на среднюю чистую прибыль за 3 года (2017-19), которую мы оцениваем в 12,4 млрд руб. Этот подход дает целевую цену 1050 руб. за акцию или $3,7 за GDR, подразумевая потенциал роста 30% и 25% соответственно и обосновывает нашу рекомендацию ПОКУПАТЬ. В число катализаторов акций входит квартальная отчетность по объемам продаж. Операционные результаты за 2К17 будут опубликованы в середине августа, и покажут, имеет ли компания шансы выполнить годовой прогноз.

О компании

О компании

Группа ЛСР – один из крупнейших в России девелоперов жилой недвижимости. Компания реализует свои девелоперские проекты в Санкт-Петербурге, где она была основана, и где расположен ее головной офис, в Москве и в Екатеринбурге. Компания строит дома во всех сегментах: масс-маркет, бизнес-класс и элитная недвижимость. В 2017 объем жилищного строительства должен вырасти до 1 млн кв м (+8% г/г). В прошлом году на Санкт-Петербург пришлось 60% (560 тыс кв м) от общего объема строительства, а доля Москвы составила 23% (211 тыс кв м). Тем не менее, доля Москвы будет расти – за счет масштабных проектов ЗИЛАРТ и ЗИЛ-ЮГ.

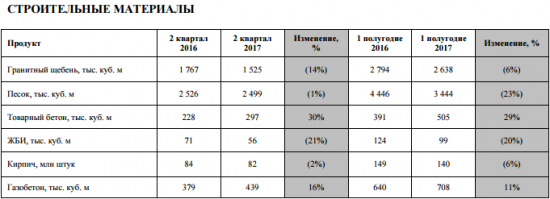

Еще 25% выручки компания получает от сегмента строительных материалов, который включает в себя производство гранитной крошки, песка, кирпичей, бетонных смесей и железобетона. Большая часть строительных материалов поставляется третьим сторонам, а ЛСР потребляет всего лишь небольшую часть для своих собственных проектов. Средняя рентабельность EBITDA сегмента составляет 25%, и мы ожидаем, что этот показатель сохранится и в будущем.

Оставшаяся часть выручки приходится на строительные и другие услуги. В частности, Группа ЛСР – крупнейший владелец и оператор башенных кранов в Санкт-Петербурге. Это стабильный, но низкорентабельный бизнес. В то же самое время мы видим хорошие возможности роста для данного сегмента. Московская программа реновации предусматривает существенное увеличение объемов строительства жилой недвижимости. В результате потребуются профессиональные подрядчики, а Группа ЛСР обладает высокой квалификацией и навыками в этой сфере.

Акционеры и корпоративное управление

Акционеры и корпоративное управление

Около 61% компании контролируется Андреем Молчановым – основателем и гендиректором. Доля акций в свободном обращении составляет 33% ($500 млн), а оставшиеся 7% принадлежат менеджменту и участвуют в опционной программе. Компания провела IPO в 2007 и SPO в 2010, но ее акции остаются достаточно неликвидными, и средний дневной объем торгов составляет около $1-2 млн. Мы считаем маловероятным, что г-н Молчанов продаст часть своей доли через SPO на данном этапе, но это вполне может случиться в будущем, как только финансовые показатели компании улучшатся, а капитализация вырастет.

Официальная дивидендная политика компании предполагает, что не менее 20% от чистой прибыли по МСФО должно выплачиваться в качестве дивидендов, но на самом деле компания платит больше. Последние три года компания поддерживала дивиденды на уровне 78 руб. на акцию, что соответствует дивидендной доходности 8-9%. Это делает Группу ЛСР одной из самых привлекательных дивидендных историй на российском фондовом рынке. В обще сложности компания выплатила около 8 млрд руб., что соответствует почти 90% ее чистой прибыли.

АТОН

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций