| Число акций ао | 469 726 млн |

| Номинал ао | 0.05 руб |

| Тикер ао |

|

| Капит-я | 56,7 млрд |

| Выручка | 40,3 млрд |

| EBITDA | 9,0 млрд |

| Прибыль | 5,8 млрд |

| Дивиденд ао | – |

| P/E | 9,8 |

| P/S | 1,4 |

| P/BV | 2,1 |

| EV/EBITDA | 6,9 |

| Див.доход ао | 0,0% |

| Группа Элемент Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Группа Элемент акции

-

Копеечный вопрос

Копеечный вопрос

IPO Элемента прошло в апреле 2024, тогда компанию с оценкой в 105 млрд рублей вывели на биржу по цене 22 КОПЕЙКИ с хвостиком за одну акцию. У меня вопрос к тем, кто это сделал:

— Вы когда последний раз КОПЕЙКИ в руках держали?

Уже даже налоговая их не считает, лет 10 как налоги до целых рублей округляет.На вчерашний день акции торговались уже около 13 КОПЕЕК, что соответствует капитализации 61 млрд руб.

И тут новость!«Сбер» планирует покупку «Элемента»

Ну а что бы не купить за пол-цены от IPO? Хотя…

Делистинг? 🤔 Ну, не жили богато — и нечего начинать.

Аминь.

Авто-репост. Читать в блоге >>>

АФК «Система» ведет переговоры о продаже (https://www.kommersant.ru/doc/8043340?from=top_main_1) «Сберу» своей доли в крупнейшем российском производителе микроэлектроники «Элемент»

АФК «Система» ведет переговоры о продаже (https://www.kommersant.ru/doc/8043340?from=top_main_1) «Сберу» своей доли в крупнейшем российском производителе микроэлектроники «Элемент»

Собеседники “Ъ” называют такую инвестицию «Сбера» логичной, так как она позволит ему создать полный цикл производства: у банка уже есть доля в «Аквариусе», который занимается производством компьютерной и вычислительной техники

АФК «Система» же может выйти из актива и тем самым сократить свою долговую нагрузку, которая превысила 1,4 трлн руб.

Сделка может стать лишь первой на пути к консолидации всей отрасли микроэлектроники Маржин Колл у Системы?

Маржин Колл у Системы?

Система = это плечевой фонд (покупка активов в кредит)

Долг такой, что обслужить его затруднительно в текущих реалиях.

Чтобы снижать долг, нужно продавать активы.

Поэтому данная ситуация выглядит как Margin Call.

Авто-репост. Читать в блоге >>> 📈 Акции Элемента прибавляли в моменте 5% в ходе вечерней сессии после новостей о планах Сбера выкупить долю компании у АФК Система

📈 Акции Элемента прибавляли в моменте 5% в ходе вечерней сессии после новостей о планах Сбера выкупить долю компании у АФК Система

📈 Акции Элемента прибавляли в моменте 5% в ходе вечерней сессии после новостей о планах Сбера выкупить долю компании у АФК Система.

Авто-репост. Читать в блоге >>>

⏹️ Элемент (ELMT) | Если драйверы для роста после провального отчета за полугодие?

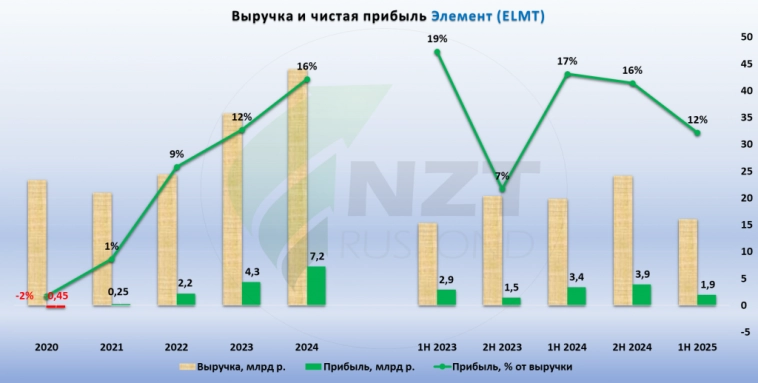

⏹️ Элемент (ELMT) | Если драйверы для роста после провального отчета за полугодие?📉 1п2025 выдалось откровенно слабым, выручка упала до 16,1 млрд р (-19% г/г), компания это объясняет общим падением спроса со стороны промышленных предприятий. В целом, во всём ИТ-секторе ситуация похожая и очень мало кто отчитался удовлетворительно.

👆 Скорректированная чистая прибыль упала почти в 2 раза г/г до 1,8 млрд р, сейчас компания торгуетсяс P/E = 10, что недорого для компании из данного сектора, но во 2п2025 падение продолжится, так что приятного мало.

✅ Чистая денежная позиция уменьшилась и составляет8,9 млрд р, но это временно, скоро её не будет. У компании практически весь долг длинный и под льготные ставки, но заработать на этом не удается, так как 14,8 млрд р денежных средств размещены на спец. счетах до исполнения обязательств по контрактам.

👆 Инвестиционная программа компании на ближайшие годы очень большая (ее объем оценивается в 92 млрд р с 2023 по 2026 гг), т.е. осталось реализовать больше 52 млрд за оставшиеся 1,5 года. В итоге у компании будет приличный чистый долг к концу 2026 года, но должно вырасти производство.

Авто-репост. Читать в блоге >>> Элемент маст-хев!

Элемент маст-хев!Наш рынок сейчас это, буквально, место где можно отлично затарится БУДУЩИМ! Я сейчас говорю об элементе. Много видел постов о том, что сейчас покупать элемент является, элементом благотворительности. Типа зарабатывает мало, что будет с компанией после сво, куда она будет продавать свою продукцию и тд. и тп. Но прямо сейчас, я дам вам тейки с которыми будет тяжело не согласится. И сразу это не иир, я не кого не провоцирую на покупку, я говорю свою д--мо чел, я свободный человек:

Теперь тейки:

1) Это не последнее сво в котором РФ, будет участвовать. Наше гос-во дальше будет продавливать другие маленькие страны на сотрудничество военной машинной либо информационными технологиями. Дронами, спутниками, роботами, ии — это всё будет задействовано против наших недружественных стран. При этом мы можем зайти на территорию интересов ныне дружественных стран и пытаться склонить их рынки и умы к себе. И это может сильно сказаться на поставках высоких технологий к нам. Эта компания одна из тех, что защищает нас от таких проблем (ждем группу gs, миландер, эльбрус и других на нашей любимой Мос. бирже). По этому вопрос об окончание сво против жевтоблакитного соседа отпадает.

Авто-репост. Читать в блоге >>> Элемент. Очередное разочарование...

Элемент. Очередное разочарование...

Вышел отчет за 1 полугодие 2025 года у компании Элемент, отчет сильно разочаровал, так как год назад продавали компанию роста, которую выигрывает от текущей ситуации в геополитике, но реальность другая...

📌 Что в отчете

— Выручка и операционная прибыль. Выручка упала с 19.8 до 16 млрд рублей...

Компания оправдывает падение выручки обусловлено сокращением спроса со стороны промышленных предприятий и переносом контрактации на следующие периоды. Если у компании, завязанной на субсидируемые контракты уже сейчас проблемы начались, то что будет при улучшении геополитики...

На фоне падения выручки снижение операционной прибыли с 4.6 до 2.4 млрд рублей закономерно!

— FCF и Capex. Из-за ужасной работы с оборотным капиталом (прирост на 3.7 млрд рублей) и Сapex на 3.5 млрд рублей FCF составил минус 6.5 млрд рублей! Ну не зарабатывает компания и не стремится быть эффективной!

— Долг и кэш. NET DEBT/EBITDA составляет комфортные 0,7 + средняя ставка по долгу составляет 8.8%, так как значительная часть долга предоставлена государством по льготной ставке!

Авто-репост. Читать в блоге >>> Комментарий к отчету ГК «Элемент» за 1 пол. 2025 г.: Уже не компания роста?

Комментарий к отчету ГК «Элемент» за 1 пол. 2025 г.: Уже не компания роста?За первое полугодие 2025 г. компания заработала 16,1 млрд руб. против 19,9 млрд за аналогичный период 2024 г. Напомню, обещан был рост бизнеса! За год ожидался рост как минимум на 25%, а теперь уже вызывает сомнение возможность показать выручку на уровне прошлого года.

Просадка произошла в главном сегменте, где находится подавляющая часть выручки, — электронная компонентная база.

Авто-репост. Читать в блоге >>> Результаты по МСФО за 1П 2025 года

Результаты по МСФО за 1П 2025 года

🔔 Итоги первого полугодия 2025 года: финансовая устойчивость и новые драйверы развития

Опубликовали результаты Группы по МСФО за первые 6 месяцев 2025 года. 🗓

ПАО «Элемент» продолжает демонстрировать финансовую устойчивость, развивает новые сегменты бизнеса и сохраняет прибыльность.

📊 Ключевые результаты 1П 2025:

🔸 Выручка — 16,1 млрд рублей. Сегменты «точное машиностроение» и «блоки и модули» показали рост на 80% и 37% соответственно 💪

🔸 EBITDA — 3,6 млрд рублей, рентабельность по EBITDA 22%.

🔸 Чистая прибыль — 2,0 млрд рублей. Рост процентных доходов компенсировал рост процентных расходов и налога на прибыль.

🔸 Соотношение чистого долга к EBITDA — 0,7х.

🔸 Средняя ставка по долгу — комфортные 8,8%.

🔸 Капитальные затраты — 4,6 млрд рублей. 🔸 Дивиденды акционерам за 2024 год — 1,66 млрд рублей.

✨ Важные события полугодия:

Сделан первый шаг по созданию национального лидера по робототехнике — приобретена контрольная доля в «НПО Андроидная техника». В пайплайне ещё несколько сделок в нашем новом сегменте до конца года.

Авто-репост. Читать в блоге >>> Прочная основа для будущего роста: финансовые итоги «Элемента» за полгода

Прочная основа для будущего роста: финансовые итоги «Элемента» за полгодаНа фоне неоднозначных результатов многих компаний в первом полугодии 2025 года на российском фондовом рынке отчетность ПАО «Элемент» привлекает внимание своим балансом. Компания демонстрирует модель развития, в которой краткосрочные колебания уступают место долгосрочной стратегии и финансовой дисциплине.

В то время как ряд компаний показал убытки, «Элемент» не только сохранил прибыльность, но выплатил рекордные дивиденды акционерам. Но главное — компания наглядно показала, где ищет и уже находит свое будущее.

Точки роста – актуальны, а рост выручки неизбежен 📈

Если общая выручка и показала временную коррекцию, то это лишь часть картины. Гораздо интереснее посмотреть на динамику отдельных сегментов, которые превращаются в новые точки роста.

Два направления демонстрируют существенные результаты:

Блоки и модули: рост на 37%.

Точное машиностроение: рост на 80%.

Эти цифры — не просто статистика. Это реальные, уже работающие бизнесы, которые компенсируют цикличность в других подразделениях и становятся драйверами роста и увеличивают диверсификацию бизнеса, а значит и устойчивость.

Авто-репост. Читать в блоге >>> Элемент MOEX:ELMT отчет МСФО 1 ПГ 2025

Элемент MOEX:ELMT отчет МСФО 1 ПГ 2025

Обзор от 29.08.2025Выручка составила 16,1 млрд руб. Сегменты точное машиностроение и блоки и модули продемонстрировали рост на 80% г/г и 37% г/г, соответственно, становясь драйверами будущего развития. Снижение выручки в сегменте электронной компонентной базы обусловлено сокращением спроса со стороны промышленных предприятий и переносом контрактации на следующие периоды. Чистая прибыль составила 2,0 млрд руб, прибыль акционеров 1,915 млрд руб.

Маржинальность снизилась год к году на фоне замедления выручки.

Авто-репост. Читать в блоге >>>

«Снижение выручки в

сегменте электронной компонентной базы обусловлено сокращением спроса со

стороны промышленных предприятий и переносом ...

Nelson, да слабенькое объяснение.

Запасы подросли примерно на 10%, относительно 1П24, а вот падение выручки составило почти 19...

.

Проверка эмитента на прочность.

Способность держать удар, внятно, а не на отвали, говорить с рядовым инвестором, вытаскивать наружу причины сжатия и проговаривать внятный план на выход из кризиса...

В приличных домах, после таких результатов должностные лица начинают свою работы буквально через пару часов… Элемент: когда инвестиции = технологический прорыв

Элемент: когда инвестиции = технологический прорыв🧮 Российский рынок чипов и микроэлектроники переживает в последние годы самый настоящий ренессанс: миллиарды рублей инвестиций, масштабные программы господдержки и стремление к технологическому суверенитету. И в этом контексте особенно любопытно взглянуть на финансовые результаты по МСФО за 6 мес. 2025 года одного из лидеров на отечественном рынке — Группы Элемент.

〽️ Выручка компании с января по июнь сократилась на -19% (г/г)до 16,1 млрд руб. Однако за этими сухими цифрами скрывается гораздо более сложная и многогранная картина. Ключевые направления показали полярную динамику:↗️ Сегмент электронной компонентной базы испытал давление, из-за снижения спроса со стороны промышленных предприятий и переноса контрактов на последующие периоды.

↘️ В то время как сегменты блоков и модулей, а также точного машиностроения, напротив, показали впечатляющий рост продаж (+37% и +80% соответственно), заложив фундамент для дальнейшего увеличения рыночной доли.

〽️ Снижение продаж привело в итоге к сокращению показателя EBITDA на -36% (г/г) до 3,6 млрд руб. По мере восстановления спроса со стороны промышленности динамика EBITDA должна нормализоваться.

Авто-репост. Читать в блоге >>>

Группа Элемент, уважаемые микроэлектроники объяснитесь, пожалуйста.

С одной стороны, кратный рост производственных площадей, дефицит микрочи...

DNN, В моем бизнесе выручка упала в июне- на 65% ) У многих знакомых на 35%-40%-50%

«Корпорация Роботов» приобрела 51% акций компании «Андроидная техника»

Представляем компанию «Андроидная техника». О сделке по приобретению...

Группа Элемент, уважаемые микроэлектроники объяснитесь, пожалуйста.

С одной стороны, кратный рост производственных площадей, дефицит микрочипов, загруженность персонала, а на выходе — падение выручки (ВЫРУЧКИ, хрен с ней с прибылью, выручку-то как Вы умудрились мнэээ… сократить???) по сравнению с 1П2024...

Пожалуйста, дайте информацию, что пошло в красивой картинке не так.

ГК Элемент МСФО 1п 2025г: выручка ₽16,09 млрд (-18,9% г/г), чистая прибыль ₽2,01 млрд (снижение в 1,9 раза г/г)

ГК Элемент МСФО 1п 2025г: выручка ₽16,09 млрд (-18,9% г/г), чистая прибыль ₽2,01 млрд (снижение в 1,9 раза г/г)

ГК Элемент МСФО 1п 2025г:

📉выручка ₽16,09 млрд (-18,9% г/г)

📉чистая прибыль ₽2,01 млрд (снижение в 1,9 раза г/г)

www.e-disclosure.ru/portal/files.aspx?id=38265&type=4

Авто-репост. Читать в блоге >>> ⚡ ТОП-3 компании роста – Иксы неизбежны?

⚡ ТОП-3 компании роста – Иксы неизбежны?

📌 Решил сделать подборку из трёх быстрорастущих компаний, чтобы оценить их перспективы, реальность прогнозов менеджмента и текущую рыночную оценку. Все три компании весьма непопулярные среди инвесторов – одни не рассматривают эти компании всерьёз, другие верят в кратный рост котировок.1️⃣ СПЕЦИФИКА КОМПАНИЙ:

• Все 3 компании из разных секторов:

1) МГКЛ (Мосгорломбард) ($MGKL) – компания выдаёт краткосрочные займы под залог ювелирных изделий и техники, недавно запустили свою ресейл-платформу.

2) Промомед ($PRMD) – фармацевтическая компания, производит более 330 лекарственных препаратов.

3) Элемент ($ELMT) – производитель микроэлектроники (микросхемы, модули, радиоэлектроника).

2️⃣ РЕЗУЛЬТАТЫ В 2024 г.:

• Так как рассматриваем компании в качестве растущих, то прежде всего будем смотреть на прибыль (не на выручку и EBITDA, так как это не Ozon). Лидером по росту прибыли в 2024 году стал Элемент (+66,8% год к году), немного отстал МГКЛ (+50%). Промомед позиционирует себя как компания роста, но в 2024 году прибыль снизилась на 3,1% (рост процентных расходов в 2 раза).

Авто-репост. Читать в блоге >>> 💼 Сказка «Инвестор и 7 IT-гномов»

💼 Сказка «Инвестор и 7 IT-гномов»

В королевстве Московской биржи жил молодой Инвестор. Он мечтал приумножить золото и отправился в путь по Лесу Технологий.

Первым на своём пути он встретил 📱Позитивного гнома, было это в декабре 21 года. Гном ему обещал:

— «Я защищу все замки королевства, рынок кибербезопасности растёт, а мой бизнес будет расти на десятки процентов!»

Инвестор поверил, вложился. И правда – в замках королевства его щиты стали одними из лучших, выручка росла.

Но вскоре Инвестор увидел, что: гном закован в цепи – за пределы королевства его магия никому не нужна. Долгов набрал больше, расходы росли, прибыль скакала, а инвестора он не баловал вовсе – ни одной монетки за всё время

Осенью 23 года инвестор встретил гнома 🛡Софтлайна.

— «Я построю собственные облака, покорю кибербезопасность, скуплю лучшие мастерские и поделюсь прибылью с теми, кто мне поверит!» — уверял он.

Гном выглядел внушительно: выручка росла почти на треть, контракты с дворцами королевства множились.

Инвестор обрадовался, но шли годы — и истина стала ясна:

Авто-репост. Читать в блоге >>> ❗️❗Элемент, тза и русолово: кого взять в портфель на три года?

❗️❗Элемент, тза и русолово: кого взять в портфель на три года?

Вообще это очень разные компании — технологии, машиностроение и цветной металлург и перспективы у них очень разные. Если говорить про ГК Элемент, то государство сейчас взяло фокус на развитие технологической независимости и всячески поддерживает микроэлектронику. На этом фоне Элемент наращивает производство и объем заказов у них на фоне санкций такой, что они с ним откровенно не справляются, несмотря на рост производства. Поэтому в целом до тех пор, пока у них будет господдержка, и пока не будет резкого роста конкуренции, Элемент имеет все шансы продолжать рост, что неизбежно будет транслироваться в их финансовые показатели. Но риски есть, и если предположить массовое снятие санкций, то на этом вернутся зарубежные конкуренты, и тогда надо будет смотреть, что у них будет с продажами.

Если говорить про ТЗА, то у машиностроения сейчас низкая стадия цикла. Посмотрите данные по продажам: продажи грузового транспорта и спецтехники в этом году снизились у всех на 50% и более, на складах у многих затоваривание.

Авто-репост. Читать в блоге >>>

Группа Элемент - факторы роста и падения акций

- Рынок российской ЭКБ может расти на 29% CAGR до 2030 года (KEPT) (28.05.2024)

- С 2022 года государство оказывает массивную поддержку отрасли (льготы по налогам, льготы потребителям продукции, субсидирование разработки и прочее) (28.05.2024)

- В 2024 году спрос на продукцию компании превышает предложение в 3-4 раза, загрузка мощности составляет 100% (28.05.2024)

- Зависимость от иностранного оборудования. В 2024 зависимость от импортного сырья и материалов примерно 50% (28.05.2024)

- Риск падения спроса после окончания СВО (28.05.2024)

- Оценка на IPO (90-100 млрд) выглядит завышенной, с учетом имеющихся рисков (28.05.2024)

- Акционером компании является Ростех, который исторически не ставит перед собой задачу зарабатывать прибыль (28.05.2024)

- Массивные инвестиции в 2024-2026, дивиденды будут составлять только 25% от прибыли (28.05.2024)

Группа Элемент - описание компании

Группа «Элемент» — совместное предприятие АФК «Система» и госкорпорации «Ростех», является крупнейшим российским разработчиком и производителем микроэлектроники — занимает 51% этого рынка, по данным Kept. Объединяет более 30 компаний по производству микросхем, полупроводниковых приборов, силовой электроники, модулей, корпусов для микросхем, а также радиоэлектронной аппаратуры.Вся информация об эмитенте представлена на сайте: gkelement.ru/about/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций