Хороший обвал

Николай, можно прикуп сделать по айпио сегежи

| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 129,4 млрд |

| Выручка | 1 315,9 млрд |

| EBITDA | 362,3 млрд |

| Прибыль | -155,4 млрд |

| Дивиденд ао | – |

| P/E | -0,8 |

| P/S | 0,1 |

| P/BV | – |

| EV/EBITDA | 0,4 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Рекомендуем удерживать позиции в бумагах Yandex, Mail.Ru, HH.ru, Банка ВТБ, АФК Система. Положительную динамику могут продемонстрировать акции Ozon, Qiwi, Сургутнефтегаза, МТС, Аэрофлота. Спекулятивные короткие позиции в случае снижения рынка ниже 3500 по индексу Мосбиржи можно открыть в акциях ММК и Северстали. От покупки облигаций по-прежнему стоит воздержаться.Ващенко Георгий

Движение развивается в соответствии с прогнозом из прошлого обзора бумаги.

На следующий же день цена пробила верхнюю границу вил и, сформировав первый импульс [1], закрепилась над зоной повышенных объемов. Таким образом уровень 34 успешно отработал в очередной раз.

📋 Рост последних дней поддерживается позитивной новостью о выходе лесопромышленного холдинга «Сегежа Групп» на Московскую биржу. Напомню, что «Сегежа» на 98% принадлежит АФК «Система». Менеджмент «Системы» мастерски выходит из своих активов на хайпе.

➡️ На данный момент полагаю, что цена полностью сформировала волну [3]. Сейчас на часовом графике можно наблюдать повторное касание верхней границы вил. Обновление утреннего максимума на снижающемся объеме, сопровождаемое дивергенцией по RSI.

📈 Глобально следующие цели оставляю прежними – 39 – 40 рублей за акцию. Локально ожидаю коррекцию в волне [4].

Такой сценарий предполагает, что Segezha Group будет оценена с коэффициентом «стоимость предприятия/OIBDA 2021о» на уровне 6,5-7,5, в зависимости от того какие темпы роста прогнозировать на 2021 год. Для сравнения, ее зарубежные аналоги котируются с мультипликатором «стоимость предприятия/OIBDA 2021о» на уровне 9,6, а если не учитывать скандинавские аналоги — на уровне 7,1. В этом случае доля АФК «Система» после сделки составит 73% и будет оцениваться в 85,5 млрд руб., что приблизительно на 30% выше нашей оценки и с учетом нашей целевой цены предполагает приблизительно 3%-й потенциал роста котировок Системы.Суханова Светлана

Растем! Сегодня Система напомнила о себе отчётом и IPО Сенежи. А ещё эта организация причастна к выпуску вакцины, поэтому драйвер роста есть, не смотря на падение прибыли

Ранее E&Y оценила компанию в 124 млрд руб., а стоимость за акцию в 10,38 руб. Мы оцениваем стоимость компании в меньшую величину, однако положительно смотрим на факт размещения Segezha Group и рекомендуем в нем участвовать. Мы видим перспективы роста компании и возможности укрепить лидирующие позиции по ряду направлений производства пиломатериалов и лесозаготовки с высокой добавленной стоимостью. Мы оцениваем ее стоимость в 96 млрд руб. по текущему курсу (8 руб. за акцию соответственно). Для оценки был использован мультипликатор EV/Sales ближайших аналогов — Louisiana-Pacific Corp (LPX) и Packaging Corp of America (PKS) с наиболее близкими бизнес-моделями и значительной долей экспорта. Также заложены перспективы роста строительной отрасли, пиломатериалов и фанеры.Теличко Людмила

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

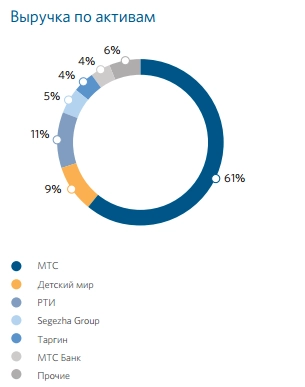

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015