| Число акций ао | 9 650 млн |

| Номинал ао | 0.09 руб |

| Тикер ао |

|

| Капит-я | 259,1 млрд |

| Выручка | 1 046,0 млрд |

| EBITDA | 264,3 млрд |

| Прибыль | -9,1 млрд |

| Дивиденд ао | – |

| P/E | -28,6 |

| P/S | 0,2 |

| P/BV | -2,4 |

| EV/EBITDA | 5,0 |

| Див.доход ао | 0,0% |

| АФК Система Календарь Акционеров | |

| 14/06 отчёт МСФО за 1кв 2024 года | |

| 29/08 отчёт МСФО за 2кв 2024 года | |

| 29/11 отчёт МСФО за 3кв 2024 года | |

| Прошедшие события Добавить событие | |

АФК Система акции

-

АФК Система — привлекательные уровни для покупки

АФК Система — привлекательные уровни для покупкиАкции АФК Система остаются в числе наших фаворитов и, после недавней коррекции, на наш взгляд, представляют собой привлекательную возможность для инвестиций. Мы подтверждаем целевую цену на уровне 19 руб./акция ($5,8/ГДР) с горизонтом инвестиций до конца 2020 г. Основными триггерами роста цены АФК Система мы по-прежнему считаем раскрытие стоимости нерыночных активов группы, а также снижение долговой нагрузки.

Потенциал роста стоимости группы значителен и, при более оптимистичных сценариях, может превысить пятилетний максимум, 20 руб. за акцию. Подобный сценарий, однако, всецело зависит от (1) монетизации нерыночных активов группы (пока непонятны сроки), (2) темпов снижения долга корпоративного центра (в нашей оценке мы используем консервативный уровень — 185 млрд руб. на конец 2020 г.) и (3) усилий и умения менеджмента компании генерировать новостной поток, способствующий росту ее стоимости, в частности, касающийся прозрачности инвестиций в новые проекты и их влияния на показатели группы.

Авто-репост. Читать в блоге >>> «Ростелеком», «Ростех» и «Система» создадут радиоэлектронный консорциум

«Ростелеком», «Ростех» и «Система» создадут радиоэлектронный консорциум

Концерн «Созвездие» (входит в госкорпорацию «Ростех»), «РТК – сетевые технологии» (совместное предприятие «Ростелекома» и Nokia), «Элемент» (совместное предприятие АФК «Система» и «Ростеха») обсуждают создание консорциума в сфере телекоммуникаций, который займется вопросами радиоэлектроники, – АНО «Телекоммуникационные технологии». Компании, которые войдут в консорциум, уже заключили соглашение с правительством о развитии технологий беспроводной связи.

www.vedomosti.ru/technology/articles/2019/11/27/817356-rostelekom

Результаты АФК Системы в 3 квартале лучше ожиданий рынка - Промсвязьбанк

Результаты АФК Системы в 3 квартале лучше ожиданий рынка - Промсвязьбанк

Выручка АФК Система в III квартале выросла на 6,6%, до 214 млрд руб., OIBDA — на 4,4%

Выручка ПАО АФК Система по МСФО в III квартале 2019 года выросла на 6,6% по отношению к аналогичному периоду прошлого года и составила 214 млрд руб., говорится в финотчете компании. Скорректированная OIBDA увеличилась на 4,4% год к году, до 75,4 млрд руб. Рентабельность скорректированной OIBDA составила 35,2%.

Результаты АФК Система оказались лучше ожиданий рынка. Рост финансовых показателей компании был обеспечен улучшением результатов МТС, Детского мира и Медси. В тоже время EBITDA компании росла слабее выручки, что отразилось на марже. Причиной такой ситуации стал чистый убыток Ozon в размере 1,8 млрд руб.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Инвесторы могут занять более осторожную позицию в бумагах АФК Система - Атон

Инвесторы могут занять более осторожную позицию в бумагах АФК Система - Атон

Система опубликовала смешанные результаты за 3К19 – возможна фиксация прибыли после ралли на 60%

Финансовые результаты отражают смешанную динамику разных сегментов и дальнейший прогресс в снижении долговой нагрузки. Продажи Системы в целом совпали с консенсусом в 214 млрд руб., а скорректированная OIBDA превысила консенсус на 2.4%, достигнув 75.4 млрд руб. Ключевые бизнесы Системы продемонстрировали уверенный рост. МТС показала хороший рост OIBDA на уровне 8.8%. Медси приятно удивила ростом скорректированной OIBDA на 81.1% г/г в 3К19. В то же время слабая динамика ГК Сегежа (OIBDA снизились на 42.3% г/г в 3К19) и Агрохолдинга СТЕПЬ (OIBDA -34.4% г/г) стали основными сдерживающими факторами для результатов. Слабые результаты ГК Сегежа были обусловлены падением цен на фанеру и капремонтом оборудования в 3К19. На динамике Агрохолдинга СТЕПЬ отрицательно сказалось снижение цен на зерно и переоценка биологических активов. Финансовые обязательства корпоративного центра снизились на 7% в 3К19, а продажа доли в Детском мире за 12.5 млрд руб. может оказать дальнейшее содействие в снижении долговой нагрузки в 4К19.

Авто-репост. Читать в блоге >>> Вчера зашел в Магнит, а там поставили автоматический пункт выдачи покупок от Ozon.

Вчера зашел в Магнит, а там поставили автоматический пункт выдачи покупок от Ozon. Ozon получил 11 млрд рублей на развитие

Ozon получил 11 млрд рублей на развитие

Интернет-магазин Ozon получил от своих акционеров, АФК «Система» и фонда Baring Vostok, 1 млрд руб. в виде конвертируемого займа, об этом говорится в презентации АФК «Система» для инвесторов. Он предоставлен на поддержание темпов роста компании, развитие IT и логистической инфраструктуры, а также расширение ее ассортимента, говорит представитель АФК «Система» Сергей Копытов.

www.vedomosti.ru/business/news/2019/11/27/817315-ozon

По отчету АФК Система: корпоративный центр выходит из сумрака чрезмерной долговой нагрузки, однако акции уже это отражают.

По отчету АФК Система: корпоративный центр выходит из сумрака чрезмерной долговой нагрузки, однако акции уже это отражают.

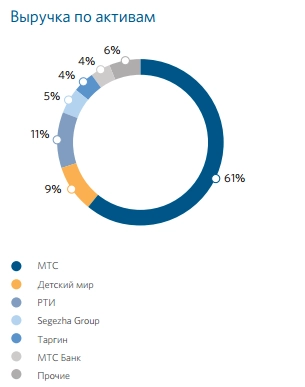

Умеренно растущие финансовые показатели холдинга растут в основном за счет 5 компаний: это крупнейшие активы — МТС и Детский мир, а также наиболее динамично развивающиеся активы группы — Медси, агрохолдинг Степь и Бизнес-Недвижимость. Консолидированные показатели холдинга следующие (3кв2019 к 3кв2018): выручка +6,6%, скорректированная OIBDA +4,4%, на 50% выросла скорректированная чистая прибыль (доля в прибыли компаний холдиинга), а за 9мес2019 к 9мес2018 — рост скорректированной доли в чистой прибыли в 20 раз.

АФК Система — это большая корзина самых разнообразных активов, два из которых (МТС и Детский мир) публичные, большинство — непубличные, представляют практически все отрасли экономики, однако при этом большая часть бизнесов не являются донорами для корпоративного центра, который обременен высокой долговой нагрузкой, и имеет собственные операционные расходы. Ключевая задача корпоративного центра сейчас — это сокращение долговой нагрузки до умеренных размеров, для чего используются дивиденды от основной дойной коровы группы — оператора МТС, и поступления от продажи части акций Детского мира. В этом направлении у Системы есть определенные успехи: чистый долг корпоративного центра уменьшился за год к году на 6,9%, и наконец-то стал менее 200 миллиардов, а точнее — 199 миллиардов рублей. На днях МТС продала украинский бизнес, после чего планируется выплатить спецдивиденды, доля в которых у АФК Системы составляет 14 миллиардов рублей, что также сократит размер чистого долга.

Как показывает практика, даже при наличии в холдинге здоровых развивающихся бизнесов, не так просто их продать по адекватной цене, а без продажи части бизнесов и/или долей в них, снижать долг корпоративного центра Система будет не быстро. Тем не менее, долг сокращается, и уже очевидно, что он не является критическим для существования и продолжения деятельности компании, Евтушенков даже объявил возврат к дивидендной политике с 2020 года, ожидаются 1,19 рублей дивидендов на акцию Системы.

Основным драйвером для акций Системы остается процесс нормализации долговой нагрузки компании, а также продолжающийся выкуп собственных акций (продолжится до конца февраля 2020 года). За полгода бумага выросла больше, чем в 1,5 раза, и на ближайшее время, вероятно, потенциал практически исчерпан. Даже 1,19 рублей дивидендов, дававшие приличную доходность по котировкам начала лета, теперь не являются по текущим ценам супер привлекательными. Система по-прежнему торгуется с дисконтом к стоимости долей входящих в нее бизнесов, однако новых драйверов для продолжения ралли в ее акциях пока не наблюдается.

Aneto, Я говорю про текущую ситуацию — а не про то что будет через 2-3 года — Профицит сахара бешенный — более 2 млн тонн — продадут максимум за год 1 млн тонн — так что цен по сахару не будет точно около 2 лет, зерно — сложно что либо сказать — вообщем будем смотреть!

Алексей, ну а на зерно цены упали. В общем выручка же растёт, а на быстрорастущем активе может быть и убыток, в расчёт будущих прибылей. Вот чего чего, а за Степь спокоен. Ни о каком предбанкротном состоянии речи идти не может.

Ни о каком предбанкротном состоянии речи идти не может.

Я как аудитор, ознакомился с отчётностью данного эмитента и не увидел в ней ничего ужасного.

Эмитенту есть что продать, на случай отсутствия текущей прибыли, как для обслуживания текущих долговых обязательств, так и для планового погашения основного долга.

Эмитент рейтингуется у двух рейтинговых компаний и имеет российский и международный рейтинги на уровне ruA и ВВ- соответственно. Об этом можно посмотреть в опубликованной отчетности за 9 месяцев 2019 года:

www.sistema.ru/fileadmin/user_upload/quarterly_reports/ad_hoc_november_2019/201911_otchet_afk_sistema_3_kv._2019_clean.pdf

Будут вопросы, пишите, с удовольствием отвечу.

Всем удачи!

При общем долге в 1,33 трлн руб, получается, что АФК находится в предбанкротном состоянии. Марэк,

Посмотрите отчетность Агрохолдинга «Степь» — я бы сказал — ужасная

Алексей, еще летом про Степь говорили, что этот актив будет развиваться года 2-3. Сейчас идёт перестройка и консолидация всех купленных активов. Фактически это высокие CAPEX затраты, и срезания той рухляди, что осталась от тех у кого купили. Не все купленные активы идеальные, где-то нужны доп. затраты на восстановление. Так что ждать от «Степи» каких-то результатов было самонадеянно.

По Степи мы видим, что выручка растёт, а расходы там будут высокими еще пару лет (учитывая что они еще земли будут покупать). Так что на «Степь» надо смотреть по бизнес-юнитам. Пока маржинальность новых бизнес-юнитов высокая от 35 до 45%. Если за 5 лет они все смогут перевести на новые технологии и увеличить маржу — это будет один из самых вкусных активов. Но там работы очень много.

А вот Сегежа ужасно расстроила. Один из самых быстрорастущих активов стух из-за того что не может конкурировать на международном рынке. И это ужасно, учитывая старые заявления менеджмента, что там рынок мама не горюй и у нас на 99% мощностей работают чтоб хотя бы часть спроса удовлетворить. А в реальности видим, что все пошло не по плану.

При этом позитивчик у публичных активов. И МТС, и ДМ, и Эталон показывают неплохие результаты + снижение долга

Aneto, Я говорю про текущую ситуацию — а не про то что будет через 2-3 года — Профицит сахара бешенный — более 2 млн тонн — продадут максимум за год 1 млн тонн — так что цен по сахару не будет точно около 2 лет, зерно — сложно что либо сказать — вообщем будем смотреть!

Aneto, я про это и не говорил. Естественно сокращение это хорошо.

Завтра поглядим.

Норкин, да даже если завтра еще на 5% упадёт, это мягко говоря не важно. Потому что если весной они еще долг снизят до 180 млрд, это будет означать что акционеры фактически в EV 4 рубля из долга на акцию перенесут в активы.

А это гораздо больше, чем дивы, которые могут заплатить за год. А вот если дивы объявят на уровне 1,19. То опять вверх акция полетит.

Посмотрите отчетность Агрохолдинга «Степь» — я бы сказал — ужасная

Алексей, еще летом про Степь говорили, что этот актив будет развиваться года 2-3. Сейчас идёт перестройка и консолидация всех купленных активов. Фактически это высокие CAPEX затраты, и срезания той рухляди, что осталась от тех у кого купили. Не все купленные активы идеальные, где-то нужны доп. затраты на восстановление. Так что ждать от «Степи» каких-то результатов было самонадеянно.

По Степи мы видим, что выручка растёт, а расходы там будут высокими еще пару лет (учитывая что они еще земли будут покупать). Так что на «Степь» надо смотреть по бизнес-юнитам. Пока маржинальность новых бизнес-юнитов высокая от 35 до 45%. Если за 5 лет они все смогут перевести на новые технологии и увеличить маржу — это будет один из самых вкусных активов. Но там работы очень много.

А вот Сегежа ужасно расстроила. Один из самых быстрорастущих активов стух из-за того что не может конкурировать на международном рынке. И это ужасно, учитывая старые заявления менеджмента, что там рынок мама не горюй и у нас на 99% мощностей работают чтоб хотя бы часть спроса удовлетворить. А в реальности видим, что все пошло не по плану.

При этом позитивчик у публичных активов. И МТС, и ДМ, и Эталон показывают неплохие результаты + снижение долга

АФК Система - весной определится с дивидендами. Это второстепенный вопрос - Дубовсков

АФК Система - весной определится с дивидендами. Это второстепенный вопрос - Дубовсков

президент корпорации АФК Система Андрей Дубовсков:

«Мы будем иметь больше представлений о будущих дивидендных выплатах к тому моменту, когда мы будем оглашать наши финансовые результаты по итогам года в апреле»

«Мы понимаем, что наша главная цель — хороший рост наших активов и сокращение долговых обязательств. Дивиденды, конечно, — это очень важно, но этот вопрос стоит после»

источник

Авто-репост. Читать в блоге >>>

Среди событий дня Михаил Поддубский выделил публикацию финансовой отчетности по МСФО за третий квартал от АФК Системы и Банка Санкт-Петербург. «В отчетности АФК Системы ключевым фактором отмечаем заметное сокращение долга на корпоративном центре — показатель по итогам 3 кв. снизился с 222,1 до 203,8 млрд руб., — указывает аналитик

Вот так, разные аналитики по-разному оценивают отчетность. Кто-то негативно, а данный товарищ позитивно.

Норкин, а как сокращение долга может быть негативным фактором?

Дивов не будет в этом году?

tonimontana, а с чего это должны быть? Никто в этом году не обещал.

Конфколл за 2 квартал говорили что будут по поводу дивов думать позже. Сегодня что весной 2020. Евтушенков говорил по поводу возврата в следующем году к 1,19.

Поэтому пока все ок.

А отчёт плохой, Сегежа просто отвратительные результаты показала :( Но думаю это хороший момент дозакупится.

АФК Система – рсбу/ мсфо

АФК Система – рсбу/ мсфо

Номинал 0,09 руб

9 650 000 000 акций

http://www.sistema.ru/fileadmin/user_upload/corporate_documents/ustav_pao_afk_sistema__redakcija_10_.pdf

Free-float 36%

Капитализация на 27.11.2019г: 154,111 млрд руб

Общий долг 31.12.2016г: 150,480 млрд руб/ мсфо 887,118 млрд руб

Общий долг 31.12.2017г: 248,092 млрд руб/ мсфо 1,014.83 трлн руб

Общий долг 31.12.2018г: 249,807 млрд руб/ мсфо 1,402.38 трлн руб

Общий долг на 30.06.2019г: 241,363 млрд руб/ мсфо 1,337.13 трлн руб

Общий долг на 30.09.2019г: 222,073 млрд руб/ мсфо 1,333.58 трлн руб

Выручка 2016г: 36,666 млрд руб/ мсфо 680,864 млрд руб

Выручка 9 мес 2017г: 17,940 млрд руб/ мсфо 505,957 млрд руб

Выручка 2017г: 19,096 млрд руб/ мсфо 693,424 млрд руб

Выручка 9 мес 2018г: 22,733 млрд руб/ мсфо 545,980 млрд руб

Выручка 2018г: 31,193 млрд руб/ мсфо 774,405 млрд руб

Выручка 1 кв 2019г: 5,917 млрд руб/ мсфо 185,544 млрд руб

Выручка 6 мес 2019г 26,214 млрд руб/ мсфо 379,645 млрд руб

Выручка 9 мес 2019г: 34,318 млрд руб/ мсфо 593,608 млрд руб

Убыток от курсовых разниц – мсфо 9 мес 2017г: 622 млн руб

Убыток от курсовых разниц – мсфо 9 мес 2018г: 12,752 млрд руб

Прибыль от курсовых разниц – мсфо 9 мес 2019г: 9,133 млрд руб

Прибыль до налогообложения – мсфо 9 мес 2017г: 46,304 млрд руб

Прибыль до налогообложения – мсфо 9 мес 2018г: 40,957 млрд руб

Прибыль до налогообложения – мсфо 9 мес 2019г: 38,037 млрд руб

Убыток 2016г: 37,373 млрд руб/ Прибыль мсфо 9,159 млрд руб

Прибыль 9 мес 2017г: 92,020 млрд руб/ Прибыль мсфо 26,590 млрд руб

Прибыль 2017г: 48,491 млрд руб/ Прибыль мсфо 33,472 млрд руб

(-100 млрд руб по «мировому» соглашению АФК Система с Роснефть)

Убыток 2017г: 31,509 млрд руб/ Убыток мсфо 66,528 млрд руб

Прибыль 1 кв 2018г: 17,504 млрд руб/ Прибыль мсфо 6,554 млрд руб

Убыток 6 мес 2018г: 4,481 млрд руб/ Прибыль мсфо 12,731 млрд руб

Прибыль 9 мес 2018г: 55,597 млрд руб/ Прибыль мсфо 24,498 млрд руб

(-$55,8 млрд руб – штраф SEC по «узбекскому делу»)

Прибыль 9 мес 2018г: 202,85 млн руб/ Убыток мсфо 31,302 млрд руб

Убыток 2018г: 9,305 млрд руб/ Прибыль мсфо 17,496 млрд руб

(-$55,8 млрд руб – штраф SEC по «узбекскому делу»)

Убыток 2018г: 46,495 млрд руб/ Убыток мсфо 38,304 млрд руб

Прибыль 1 кв 2019г: 15,575 млрд руб/ Прибыль мсфо 25,274 млрд руб

Прибыль 6 мес 2019г: 61,917 млрд руб/ Прибыль мсфо 39,818 млрд руб

Прибыль 9 мес 2018г: 51,225 млрд руб/ Прибыль мсфо 47,280 млрд руб

http://www.sistema.ru/investoram-i-akcioneram/finansovye-rezultaty/

http://www.sistema.ru/investoram-i-akcioneram/raskrytie-informacii/ezhekvartalnye-otchety/

p.s. Исходя из прибыли мсфо 9 мес 2019г до налогообложения в 38 млрд руб, реальная, а не нарисованная, прибыль по мсфо 9 мес 2019г: ~23 млрд руб.

При общем долге в 1,33 трлн руб, получается, что АФК находится в предбанкротном состоянии. АФК Система отчет за 3 кв. 2019 года.

АФК Система отчет за 3 кв. 2019 года.Разделим обзор на несколько частей.

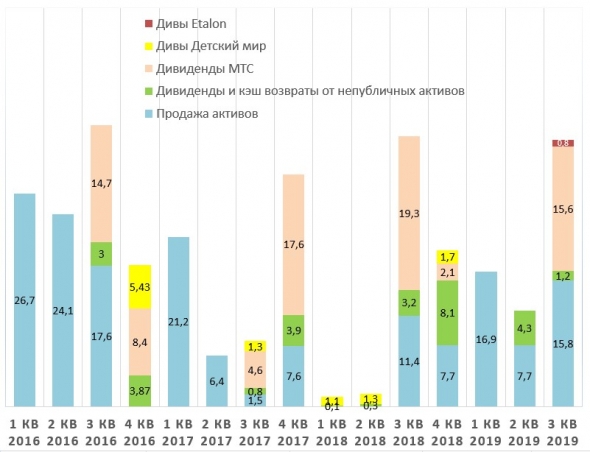

1. Денежные потоки корпоративного центра.

Основные поступления денежных средств в 3 кв. 2019г. были обеспечены за счет дивидендных выплат МТС (15,6 млрд руб.), Etalon Group (0,8 млрд руб.) и продажи 49% «Лидер-Инвест» (14,6 млрд руб.), а также прочих дивидендов и кэш-возвратов от непубличных активов.

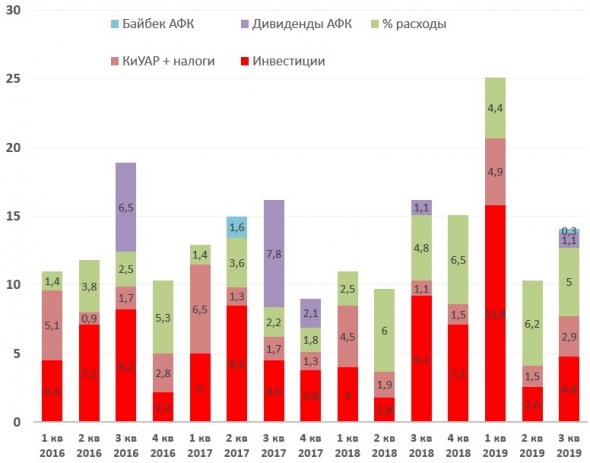

2. Распределение денежных средств.

Авто-репост. Читать в блоге >>>

АФК Система - факторы роста и падения акций

- Одна из лучших компаний в плане отношения к миноритариям, стремится к прозрачной дивидендной политике как в материнской, так и в дочерних компаниях. (14.06.2017)

- Удачная конъюнктура рынка в 2021 году позволила Системе монетизировать свои разнообразные активы, вывести на биржу OZON, Сегежа. (08.07.2021)

- до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021)

- В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК (01.01.2022)

- уровень долговой нагрузки: за вычетом гудвила и прочих нематериальных активов собственный капитал системы составляет минус! 50млрд. ₽ (на 31.12.2021) при активах 1,7 трл. ₽. (10.06.2022)

АФК Система - описание компании

ОАО «Акционерная финансовая корпорация „Система“ (АФК „Система“, ИНН 7703104630) — публичная диверсифицированная корпорация, обслуживающая более 100 млн потребителей в таких отраслях, как телекоммуникации, высокие технологии, ТЭК, радио и космические технологии, банковские услуги, розничная торговля, масс-медиа, туризм и медицинские услуги. Компания основана в 1993 году.

Уставный капитал АФК „Система“ составляет 868.5 млн руб. и разделён на 9.65 млрд обыкновенных акций номиналом 0.09 руб. Основной акционер — Владимир Евтушенков.

Чистая прибыль АФК „Система“ по РСБУ за 9 месяцев 2015 года составила 89.799 млрд руб. против убытка в 74.773 млрд руб. годом ранее.

Чем владеет АФК Система?

53% МТС

87% МТС Банк

73% Сегежа Груп (бумага)

100% Медси

91% БЭСК

66% Интурист

85% РТИ

33,4% ozon.ru

50% СГ Транс

100% Таргин

57% SSTL

100% Группа Кронштадт

40% Concept Group

50% RZ Agro

100% Агрохолдинг Степь

http://www.sistema.ru/

годовой отчет 2015

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций