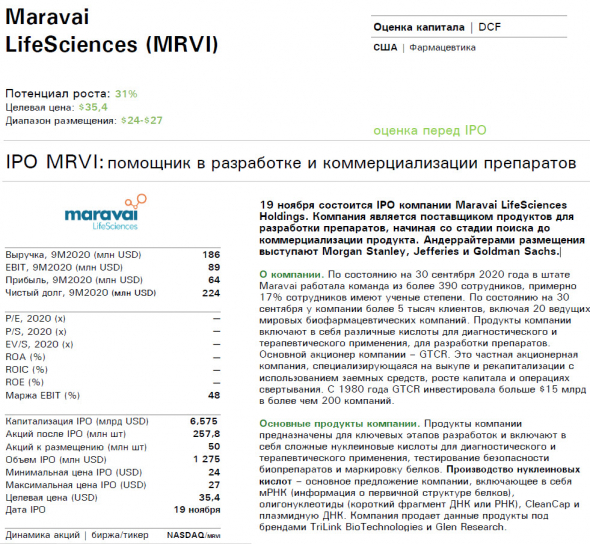

Фондовый рынок. Акции. IPO Maravai LifeSciences (MRVI) — 19 ноября 2020 года состоится IPO компании, которая является поставщиком продуктов для разработки препаратов, начиная со стадии поиска до коммерциализации продукта. Андеррайтерами размещения выступают Morgan Stanley, Jefferies и Goldman Sachs. Дедлайн подачи заявки у брокера до 20-00 по МСК 18.11.2020, дата начала торгов 20.10.2020 года.

Авто-репост. Читать в блоге >>>

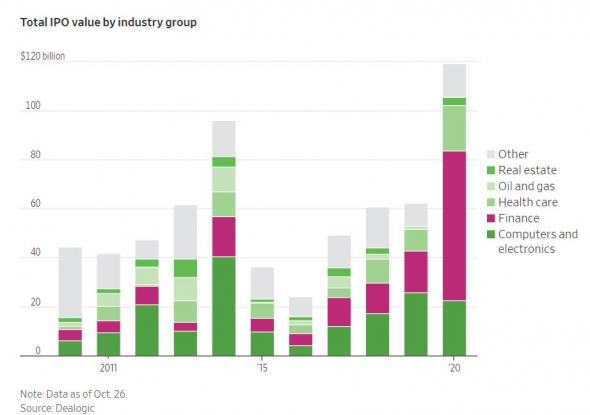

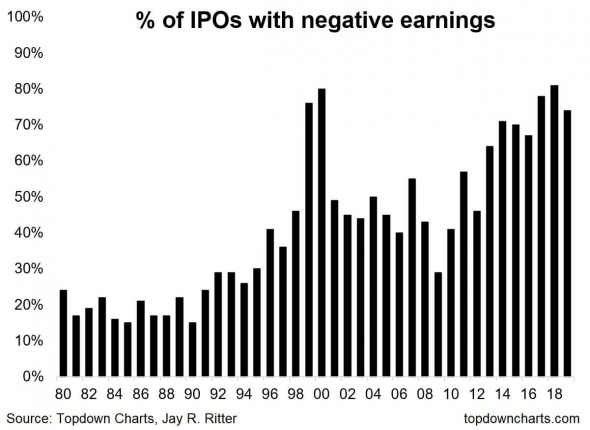

Рынок первичных публичных размещения акций в США в 2020 году загорелся. Действительно, общее количество IPO в США в августе достигло нового максимума — 43 предложения, что является максимальным показателем с августа 2000 года. 29 сентября Wall Street Journal сообщила: «Вечеринки на рынке IPO как в 1999 году». Даже в разгар рецессии инвесторы вкладывают деньги в новые публичные компании на уровне, сопоставимом с эпохой доткомов.

Рынок первичных публичных размещения акций в США в 2020 году загорелся. Действительно, общее количество IPO в США в августе достигло нового максимума — 43 предложения, что является максимальным показателем с августа 2000 года. 29 сентября Wall Street Journal сообщила: «Вечеринки на рынке IPO как в 1999 году». Даже в разгар рецессии инвесторы вкладывают деньги в новые публичные компании на уровне, сопоставимом с эпохой доткомов.