Мухомор, О том, что инфляция высокая, валюта знала и час назад

usikpa, Там налоговый период заканчивается, и так переукрепились.плюс повысили ставку и инфляционный прогноз

инфляция выходит из под контроля..18 ставка не спасет

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.28 | 92.01 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.49 | 87.913 | 59.84 | 54.58 | 2026-03-25 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.26 | 88.404 | 61.08 | 34.57 | 2026-05-27 | |

| ОФЗ 26238 | 13.7% | 15.2 | 750 000 | 7.58 | 59.934 | 35.4 | 18.67 | 2026-06-03 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.44 | 88.381 | 61.08 | 32.22 | 2026-06-03 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.97 | 87.22 | 59.84 | 24.66 | 2026-06-24 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 5.99 | 92.489 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.889 | 54.85 | 22.6 | 2026-06-24 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.77 | 91.888 | 62.33 | 47.26 | 2026-04-22 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.41 | 88.432 | 59.84 | 49.98 | 2026-04-08 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.41 | 81.139 | 38.15 | 30.39 | 2026-04-15 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.03 | 87.3 | 44.88 | 1.23 | 2026-09-02 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.65 | 66.699 | 36.15 | 21.85 | 2026-05-20 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.66 | 62.5 | 34.9 | 4.99 | 2026-08-12 | |

| ОФЗ 33 CNY (CNY) | 7.0% | 7.3 | 8 000 | 5.72 | 100.797 | CNY352.88 | CNY1980.557672 | 2026-06-10 | |

| ОФЗ 26226 | 14.2% | 0.6 | 367 211 | 0.56 | 96.839 | 39.64 | 33.11 | 2026-04-08 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.40 | 74.768 | 48.87 | 25.78 | 2026-06-03 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.84 | 63.199 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.6 | 597 608 | 4.18 | 78.964 | 42.38 | 38.65 | 2026-03-25 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.66 | 83.393 | 33.41 | 31.76 | 2026-03-18 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.13 | 71.7 | 29.42 | 27.97 | 2026-03-18 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.301 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.829 | 56.1 | 51.17 | 2026-03-25 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.76 | 89.644 | 35.15 | 9.08 | 2026-07-22 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.68 | 85.521 | 47.37 | 1.3 | 2026-09-02 | |

| ОФЗ 26219 | 14.3% | 0.5 | 362 077 | 0.51 | 97.043 | 38.64 | 36.73 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.78 | 100.4 | CNY299.18 | CNY93.285492 | 2026-09-02 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.05 | 85.6 | 28.42 | 17.18 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.89 | 95.582 | 40.64 | 7.37 | 2026-08-05 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.03 | 71.617 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.583 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26224 | 14.1% | 3.2 | 446 913 | 2.84 | 82.847 | 34.41 | 19.47 | 2026-05-27 | |

| ОФЗ 26239 | 14.5% | 5.4 | 549 052 | 4.39 | 73.704 | 34.41 | 7.56 | 2026-07-29 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.42 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.85 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 578 | 6.45 | 74.492 | 15.55 | 9.38 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.993 | 0 | 16.9 | 2026-04-29 |

dmytriy klimov,

Тут все зависит от того, где вы признаете доход от роста тела облигации:

1.Если в конце периода, то срок более долгий, по...

Банк России повысил ключевую ставку на 200 базисных пунктов — до 18% годовых (ожид 18% / ранее 16%). Снижение показателя начнется не раньше следующего года.

В 2024 году ключевая ставка не менялась, на заседании в июне регулятор в четвертый раз сохранил показатель на уровне 16%.

www.cbr.ru/hd_base/keyrate/ЛЕВ, если вы рассчитываете на равномерный рост тела к моменту погашения, то для вас ставка 19%

Если рассчитываете на возврат тела только к к...

если вы рассчитываете на равномерный рост тела к моменту погашения, то для вас ставка 19%

Если рассчитываете на возврат тела только к концу срока обращения, то для вас ставка 15%

ЛЕВ, Спасибо за подробный расчет, но я его не понял. :) Вы сначала сложили все купоны, потом добавили разницу между рыночной ценой и номинал...

Бравые парни физики смело набирают лонг в ближнем фьюче на RGBI

Правы ли они?

И что это за фьюч такой, ежели им пользуются всего 6 юрлиц, ...

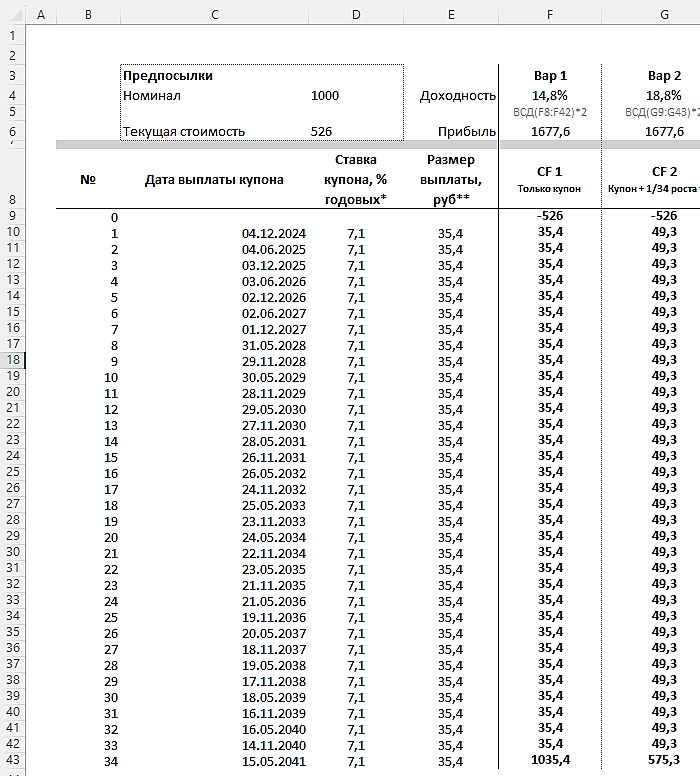

sab22, При подсчёте простой доходности у вас денежный поток по инструменту за каждый период выплаты принимается равным по стоимости, а при п...

sab22,

Единичку забыли вычесть при расчете доходности, когда сумму всех доходов делили на текущую цену.

На скрине доходность без реинвест...

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...

dmytriy klimov, подскажите, пожалуйста, а как вообще считается простая доходность? Сейчас на карточке ОФЗ26238 указана доходность 15,4%. Есл...