Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.28 | 92.01 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.49 | 87.913 | 59.84 | 54.58 | 2026-03-25 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.26 | 88.404 | 61.08 | 34.57 | 2026-05-27 | |

| ОФЗ 26238 | 13.7% | 15.2 | 750 000 | 7.58 | 59.934 | 35.4 | 18.67 | 2026-06-03 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.44 | 88.381 | 61.08 | 32.22 | 2026-06-03 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.97 | 87.22 | 59.84 | 24.66 | 2026-06-24 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 5.99 | 92.489 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.889 | 54.85 | 22.6 | 2026-06-24 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.77 | 91.888 | 62.33 | 47.26 | 2026-04-22 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.41 | 88.432 | 59.84 | 49.98 | 2026-04-08 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.41 | 81.139 | 38.15 | 30.39 | 2026-04-15 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.03 | 87.3 | 44.88 | 1.23 | 2026-09-02 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.65 | 66.699 | 36.15 | 21.85 | 2026-05-20 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.66 | 62.5 | 34.9 | 4.99 | 2026-08-12 | |

| ОФЗ 33 CNY (CNY) | 7.0% | 7.3 | 8 000 | 5.72 | 100.797 | CNY352.88 | CNY1980.557672 | 2026-06-10 | |

| ОФЗ 26226 | 14.2% | 0.6 | 367 211 | 0.56 | 96.839 | 39.64 | 33.11 | 2026-04-08 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.40 | 74.768 | 48.87 | 25.78 | 2026-06-03 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.84 | 63.199 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.6 | 597 608 | 4.18 | 78.964 | 42.38 | 38.65 | 2026-03-25 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.66 | 83.393 | 33.41 | 31.76 | 2026-03-18 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.13 | 71.7 | 29.42 | 27.97 | 2026-03-18 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.301 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.829 | 56.1 | 51.17 | 2026-03-25 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.76 | 89.644 | 35.15 | 9.08 | 2026-07-22 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.68 | 85.521 | 47.37 | 1.3 | 2026-09-02 | |

| ОФЗ 26219 | 14.3% | 0.5 | 362 077 | 0.51 | 97.043 | 38.64 | 36.73 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.78 | 100.4 | CNY299.18 | CNY93.285492 | 2026-09-02 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.05 | 85.6 | 28.42 | 17.18 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.89 | 95.582 | 40.64 | 7.37 | 2026-08-05 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.03 | 71.617 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.583 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26224 | 14.1% | 3.2 | 446 913 | 2.84 | 82.847 | 34.41 | 19.47 | 2026-05-27 | |

| ОФЗ 26239 | 14.5% | 5.4 | 549 052 | 4.39 | 73.704 | 34.41 | 7.56 | 2026-07-29 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.42 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.85 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 578 | 6.45 | 74.492 | 15.55 | 9.38 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.993 | 0 | 16.9 | 2026-04-29 |

-

Доходности ОФЗ еще долго останутся на рекордно высоком уровне

Доходности ОФЗ еще долго останутся на рекордно высоком уровнеДоходности государственных рублевых облигаций еще долго останутся на рекордно высоком уровне, прогнозирует аналитик Freedom Finance Global Владимир Чернов.

Индекс государственных облигаций России (RGBI) опустился до 102,97 пункта, минимального значения с 21 марта 2022 года, на фоне ожидания ужесточения денежно-кредитной политики Банка России, констатирует эксперт. Доходности облигаций федерального займа (ОФЗ) в среду впервые за всю историю наблюдений с 2012 года составили 16,43% годовых.

«На российском долговом рынке продолжается распродажа ОФЗ, так как инвесторы ждут возможности купить их еще дешевле после повышения ключевой ставки ЦБ РФ на предстоящем заседании 26 июля. На это также косвенно указывает тот факт, что аукционы по размещению ОФЗ-ПД серии 26246 и ОФЗ-ПК серии 29025 в среду не состоялись в связи с отсутствием заявок, — пишет Чернов в обзоре инвесткомпании. — Ниже текущего уровня в последний раз индекс RGBI опускался в марте 2022 года, когда регулятор повысил ставку сразу до заградительных 20% годовых. На предстоящем заседании ее могут и не повысить сразу до этого значения, но даже сохранение 17-18% в течение длительного периода не позволит индексу RGBI развернуться вверх, то есть доходности ОФЗ еще долго останутся на рекордно высоком уровне».

Авто-репост. Читать в блоге >>>

Интрига растёт в предвкушении повышения ключевой ставки.Росстат опубликовал данные по инфляции на прошлой неделе. К всеобщему удивлению инфл...

dantist_art, Проверяйте информацию которую выкладываете, «Доходность ОФЗ 26244 вплотную приближается к 16% » )) доходность и рядом не стояла.

Интрига растёт в предвкушении повышения ключевой ставки.

Интрига растёт в предвкушении повышения ключевой ставки.

Росстат опубликовал данные по инфляции на прошлой неделе. К всеобщему удивлению инфляция замедлилась с 0,27% до 0,11%.

Вот вам и интрига. Раз замедлилась, как вариант могут отложить повышение ключевой ставки до сентября. Дабы сохранить интригу.

А в противовес этому, индекс RGBI продолжил падать и на данный момент уже 102,9 пункта.

Аукцион по размещению ОФЗ 26246 признан несостоявшимся.

А смысл вообще был выходить, инвесторы ждут флоатеры-корпоратеры.

Минфин РФ разместил ОФЗ 29025 на 16 млрд руб при спросе 220,8 млрд руб. Спрос превышает предложение.

Эта неделя будет мега волатильной, Индекс ММВБ будет под давлением со стороны продавцов. Доходность ОФЗ 26244 вплотную приближается к 16%.

И эту доходность можно зафиксировать на длительный срок.

Авто-репост. Читать в блоге >>>

Итоги аукционов Минфина РФ по размещению ОФЗ 17.07.2024

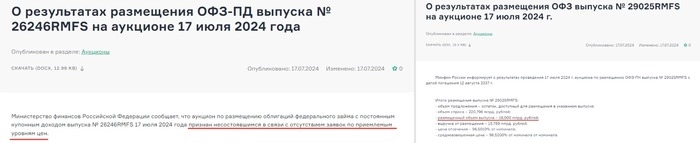

Итоги аукционов Минфина РФ по размещению ОФЗ 17.07.2024Минфин РФ 17.07.2024 провел аукционы по размещению новых ОФЗ-ПД серии 26246 с погашением 12.03.2036 и ОФЗ-ПК серии 29025 с погашением 12.08.2037.

ОФЗ-26246

- Предложение: доступный остаток (733,5 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-29025

- Предложение: доступный остаток (533,1 млрд руб.)

- Спрос: 220,8 млрд руб.

- Размещено: 16,0 млрд руб.

- Средневзвешенная цена: 96,52% от номинала

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Авто-репост. Читать в блоге >>>

Сам же МИНФИН действует супер рационально, ибо по макро моделям-сейчас не выгодно размещать постоянный купон.это фикс убытков на многие годы...

Максим Лебедев, если не планируют гиперинфляцию, то да. Видимо не планируют. Сам же МИНФИН действует супер рационально, ибо по макро моделям-сейчас не выгодно размещать постоянный купон.это фикс убытков на многие годы.И тут даже калькулятор не нужен-откройте день где прошел весомый обьем постоянок от Минфина ну я не знаю сколько там 200 -300 миллиардов-вот ровно к той дохе цены вернуться гарантированно.

Сам же МИНФИН действует супер рационально, ибо по макро моделям-сейчас не выгодно размещать постоянный купон.это фикс убытков на многие годы.И тут даже калькулятор не нужен-откройте день где прошел весомый обьем постоянок от Минфина ну я не знаю сколько там 200 -300 миллиардов-вот ровно к той дохе цены вернуться гарантированно.

Минфин же размещает фантики плавающие, и когда цены ставок пойдут вниз, а они пойдут плавающие превратятся в тыкву, точнее слетит вся кажущаяся премия… как говорится зимой с голым торсом

про плиты.стаканы и роботов, которым втюхивают подскоки.

1.плиты, их нет.96 проц всеГо оборота КАЖДЫЙ ДЕНЬ-ВОЗДУХ это переливание из одного...

Максим Лебедев, может это казахи льют, их вроде бы заставляют выйти. про плиты.стаканы и роботов, которым втюхивают подскоки.

про плиты.стаканы и роботов, которым втюхивают подскоки.

1.плиты, их нет.96 проц всеГо оборота КАЖДЫЙ ДЕНЬ-ВОЗДУХ это переливание из одного счета на другой.то что вы видите-ФУФЕЛ...

Цену давят строго под аукционы МИНФИНА… ну это как раньше доллар можно было купить ВТРОЕ ДЕШЕВЛЕ-но нужен был загранник и виза, была очередь я сам в такой стоял. Продавало Государство-по сути в убыток

Аукционы Минфина это ровно тоже самое-деньги государственные не жалко.

это ЧИСТЕЙШЕЕ УГОЛОВНОЕ ДЕЛО-манипулирование ценой… и ручки рано или поздно дилинга банков дойдут

я могу 448 доказательств привести что это рисовка цены и манипуляция,-ограничусь одним-если у вас ордер на крупную продажу у вас не могут быть в течение полугода одинаковые лоты, это математически невозможно.

Если вы бьете по рынку у вас постоянно не кратный остаток, бахнули 700,000 лотов, осталось там сколько то-допродаете

ну и т.д.но когда в течение полугода рынок давят одинаковыми лотами-это не могут быть ордера на продажу, там

уже эти лоты пофамильно известны 42000 96000 сейчас стакан не под рукой, но их там 8 вариантов

если банк сливает-он опрокидывает в стакан у уходит пить пиво, если не укладывается в 1 сессию продает неделю.

Продал-отвалил. Тут же идет целенаправленное давление-переливанием полгода одних и тех же лотов, что любая теория вероятности опровергнет

Те лоты их количество-это просто тот объем который физики не могут прокусить… нужно вам и 3 млн лотов выставят они есть у них… количество выставляемое-это тупо чтобы дать тренду катиться вниз… все...

Очень редко проходят реальные сделки как правило это 200,000 лотов иногда 500,000-да иногда банки вылезают и проводят реальные сделки между собой

.Про пустые вечерние стаканы-отчасти это такой же фуфел но уже в глазах мелкого трейдера и я ОХОТНО объясню почему-вот инерциальные роботы дернулись сегодня вы им ну типо втюхали… хах ха а… заработали 0,2… роботы ну тупо все просрали, завтра бах еще раз халява, и так 8 вечерних сессий-и вы уже гений, надо бы хату, тачку поменять и телку помоложе, а тупые роботы пусть учатся… так ?

а теперь я расскажу как будет-вы знаете есть такая редкая акция.ее не торгует почти никто ПАО Газпром, она как то долго падала и падала до ну условно рубля, там номинально чуть ли не 0,6 зафиксировали но я торговал эти дни и реально вот по чесноку было 1,05 руб

так вот-представьте что нынешние ОФЗ-это тот Газпром и цена сейчас ну аккурат рубль-рупь 30, и вот сессия такая же вечерняя и вот робот дурак берет у вас на 4 коп выше рынка, и вы вьебениваете весь свой Газпром по рубль 34....

Сделка века правда ?

я тому-то тот инерциальный робот вечерний как нибудь возьмет у вас 238 выпуск по 52, а потом будет 58 а потом 63, да этот робот брал у вас 8 раз не удачно, теряя 15 пунктов-но на девятый он так возьмет по тренду, что вы маму забудете -а день тот помнить будете всегда.

ОФЗ стоят на 20 летних минимумах-это сухой порох облигации подскочили на данных по инфляции… продавать такие подскоки опасно… нужно но опасно… это порох...

облигации подскочили на данных по инфляции… продавать такие подскоки опасно… нужно но опасно… это порох...

и планки первые тоже опасно продавать… пройдет время вспомните мои слова… до 3 планок за сессию будет рост

вся игра построена чтобы вы продали на первом же росте ну в 3 проц скажем… и дальше поезд просто уедет..

давилово идет чтобы первый же подскок показался атомно высокими ценами Миссия: найти триллион

Миссия: найти триллионСреда у Минфина день аукционов ОФЗ. По плану были два аукциона: флоатер ОФЗ 29025 $SU29025RMFS2 и ОФЗ 26246 $SU26246RMFS7 с постоянным купоном.

В итоге один (ОФЗ 26246) признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен (рис 1), а на втором (ОФЗ 29025) заняли всего 16 млрд руб. по номиналу (рис 2). При среднеплановом размещении на один аукцион в III квартале в 115,4 млрд руб.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308107-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26246rmfs_na_auktsione_17_iyulya_2024_godaВсего с начала квартала Минфин занял чуть больше 100 млрд руб. при плане в 1 500 млрд руб. (рис 3) Такими темпами результат по итогам квартала будет в районе ~500 млрд руб. Т.е. пока идём на недобор 1 триллиона руб.

Авто-репост. Читать в блоге >>>

Sergei, да… днем покупаешь, на вечерке продаешь… профит… не могу понять кто их вечером покупает… если днем дешевле

Мухомор, в 19:00 слетают заявки по ОФЗ. крупняки отваливаются на продажу. на продажу стакан пустой. ввалив 100к лотов на покупку в некоторых ОФЗ можно цену 100 сделать) только потом не продать уже будет эти 100к)

круто в ОФЗ подкинули. часть спекульских

круто в ОФЗ подкинули. часть спекульскихОФЗ закрыл! ненуачо, по 2+ процентов ходит, летает даже! если неугадал — вклад под 17% годовых считай открыл.

закрыл 234-е и 241-е. 240е неуспел. вылез крупняк напродажу с плитой 500к лотов. но все-равно в плюсе на 1% там. завтра утром закрою по 54.2.

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26246 и ОФЗ-ПК серии 29025, в объеме остатков доступный для размещения в указанных выпусках.

ОФЗ 26246 с погашением 12 марта 2036 года, купон 12% годовых

ОФЗ 29025 с погашением 12 августа 2037 года. Купонный доход по облигациям рассчитывается исходя из среднего значения ставок RUONIA за текущий купонный период с временным лагом в семь календарных дней.

Итоги:

ОФЗ 26246

Аукцион не состоялсяМинистерство финансов Российской Федерации сообщает, что аукцион по размещению облигаций федерального займа с постоянным купонным доходом выпуска № 26246RMFS 17 июля 2024 года признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

ОФЗ 29025

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций