consar, С уходом нерезов рынок стал тонкий. Продавцы и покупатели крупных пакетов перед сделкой договариваются вне биржи

PP PP, или на бирже в одну сторону, а вне биржи обратно, чтобы цену двигать.

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26248 | 14.8% | 14.4 | 1 000 000 | 6.53 | 87.845 | 61.08 | 18.12 | 2026-06-03 | |

| ОФЗ 26254 | 14.9% | 14.7 | 1 000 000 | 6.39 | 91.666 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26238 | 14.1% | 15.4 | 750 000 | 7.62 | 58.554 | 35.4 | 10.5 | 2026-06-03 | |

| ОФЗ 26247 | 14.8% | 13.3 | 1 000 000 | 6.35 | 87.835 | 61.08 | 20.47 | 2026-05-27 | |

| ОФЗ 26246 | 14.9% | 10.2 | 1 000 000 | 5.59 | 87.329 | 59.84 | 40.77 | 2026-03-25 | |

| ОФЗ 26243 | 14.9% | 12.4 | 750 000 | 6.49 | 74.054 | 48.87 | 14.5 | 2026-06-03 | |

| ОФЗ 26250 | 14.9% | 11.4 | 750 000 | 6.07 | 86.718 | 59.84 | 10.85 | 2026-06-24 | |

| ОФЗ 26253 | 14.9% | 12.7 | 750 000 | 6.09 | 91.972 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26240 | 14.3% | 10.6 | 550 000 | 6.43 | 62.58 | 34.9 | 31.83 | 2026-02-11 | |

| ОФЗ 26244 | 14.8% | 8.2 | 750 000 | 5.10 | 85.514 | 56.1 | 38.22 | 2026-03-25 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.51 | 87.929 | 59.84 | 36.17 | 2026-04-08 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.90 | 62.089 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26212 | 14.3% | 2.0 | 356 982 | 1.88 | 88.581 | 35.15 | 0.97 | 2026-07-22 | |

| ОФЗ 26207 | 13.9% | 1.0 | 370 300 | 0.96 | 95.096 | 40.64 | 38.63 | 2026-02-04 | |

| ОФЗ 26252 | 14.9% | 7.7 | 500 000 | 4.88 | 91.27 | 62.33 | 32.88 | 2026-04-22 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.57 | 86.25 | 54.85 | 9.95 | 2026-06-24 | |

| ОФЗ 26218 | 14.5% | 5.7 | 347 608 | 4.30 | 78.948 | 42.38 | 28.87 | 2026-03-25 | |

| ОФЗ 26225 | 14.8% | 8.3 | 497 974 | 5.77 | 66.398 | 36.15 | 13.51 | 2026-05-20 | |

| ОФЗ 26251 | 14.7% | 4.6 | 500 000 | 3.59 | 84.494 | 49.19 | 39.56 | 2026-03-04 | |

| ОФЗ 26228 | 14.6% | 4.2 | 592 019 | 3.52 | 79.955 | 38.15 | 21.59 | 2026-04-15 | |

| ОФЗ 26242 | 14.6% | 3.6 | 529 357 | 2.99 | 85.94 | 44.88 | 35.76 | 2026-03-04 | |

| ОФЗ 26239 | 14.6% | 5.5 | 549 052 | 4.30 | 73.15 | 34.41 | 34.03 | 2026-01-28 | |

| ОФЗ 26235 | 14.5% | 5.1 | 533 817 | 4.24 | 70.97 | 29.42 | 21.18 | 2026-03-18 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.68 | 96.015 | 39.64 | 23.96 | 2026-04-08 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.528 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 26224 | 14.5% | 3.3 | 446 913 | 2.96 | 81.5 | 34.41 | 11.53 | 2026-05-27 | |

| ОФЗ 26219 | 14.1% | 0.6 | 362 077 | 0.62 | 96.469 | 38.64 | 27.81 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 6.7% | 3.1 | 12 000 | 2.85 | 98.481 | CNY141.37 | CNY875.14353 | 2026-03-04 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.14 | 71.199 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26237 | 14.3% | 3.1 | 418 953 | 2.77 | 82.3 | 33.41 | 24.05 | 2026-03-18 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.5 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.085 | 28.42 | 10.62 | 2026-05-20 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.181 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.367 | 40.15 | 39.28 | 2026-01-28 | |

| ОФЗ 29021 | 0.0% | 4.9 | 500 000 | - | 97.306 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 52005 | 7.9% | 7.3 | 272 892 | 6.55 | 71.298 | 15.5 | 5.76 | 2026-05-20 | |

| ОФЗ 33 CNY (CNY) | 6.7% | 7.4 | 8 000 | 5.88 | 102.15 | CNY352.88 | CNY1020.946462 | 2026-06-10 |

consar, С уходом нерезов рынок стал тонкий. Продавцы и покупатели крупных пакетов перед сделкой договариваются вне биржи

consar, Может и так, перекладывают крупные пакеты по договорённости. 247 в стадии размещения

Офзешки не пикируют, что странно после недавней статы

Офзешки не пикируют, что странно после недавней статы

данные по инфляции играют ЗА покупаителей ОФЗ, честно говоря я устал покупать дорогостоящие кремы для суставов, ибо пальчики уже побаливают ...

Профессионалы рынка (тут бы я открыл не просто кавычки, а взял 56 масштаб шрифта) полагают.что «238 ой выпуск-выпуск долбоебов», мол народ н...

Сижу на заборе, а вы миньжуетесь? Если кратко уже год сижу в LQDT и наблюдаю пока все миньжуются туда сюда, акции дорого по таким ценам нафиг...

«Сегодня действительно покупка ОФЗ — хорошее вложение, поскольку я уже говорил, что условия для вложения в ОФЗ очень-очень хорошие. (...) Мы видим по последним аукционам, интерес инвесторов к бумагам правительства возрастает. Я думаю, что и дальше эта тенденция сохранится», — сказал он.

19 ноября его заместитель Владимир Колычев отметил, что ведомство наблюдает улучшение конъюнктуры на рынке облигаций федерального займа. Он также сообщал, что Минфин намерен при выполнении плана заимствований на IV квартал гибко реагировать на запросы рынка на те или иные инструменты.

«Будем смотреть на конъюнктуру. В целом мы видим по последним размещениям, что конъюнктура улучшается, успокаивается, доходности перестали расти, даже снизились. На той неделе разместили относительно значимый объем по сравнению с предыдущими неделями», — сказал Колычев.

На вопрос о том, на какие инструменты в большей степени будет ориентироваться Минфин до конца года, Колычев ответил, что это будет зависеть от спроса. «Вот сейчас, в последнее время „фиксы“ пользовались спросом. Если ситуация поменяется, будем гибко реагировать на запросы», — сказал он.

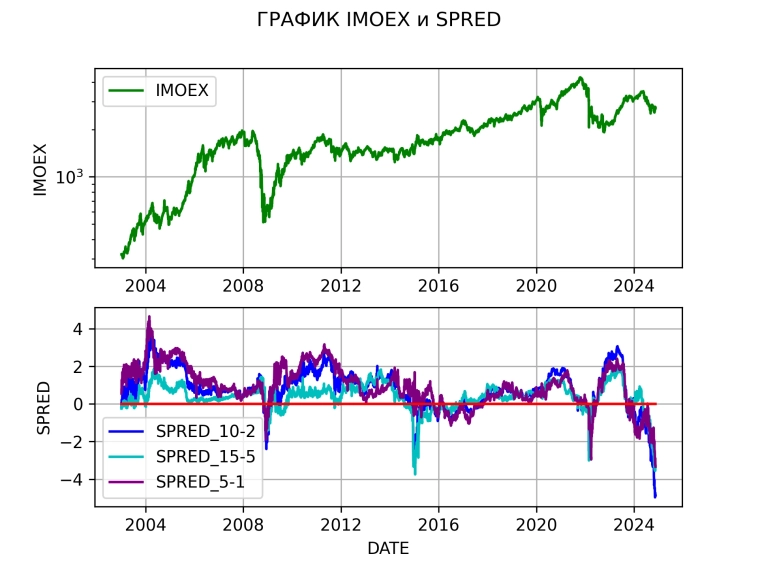

Одним из предикторов кризисов в США является спред доходностей между длинными и короткими трежурис. Я не раз публиковал картинки с последними данными.

В России расчет таких спредов не является предиктором для российского рынка акции. Более того из небольшой истории нашего фондового рынка, можно скорее установить иную зависимость. После инверсии кривой доходности и даже в случае параллельного вида этой самой кривой, российский рынок акций начинал расти. Понятно, что статистическая значимость близка к нулю, но она и в США тоже совсем мала из-за малого числа наблюдений.

Текущая картинка скорее внушает оптимизм, чем пессимизм. На последней конференции я высказал мнение, что следующий год может оказаться очень позитивным для инвесторов, и это один из аргументов. Текущие значения спредов является самым большим за всю историю наблюдений. Это дает основание предположить, что рост на горизонте 2 — 5 лет может ожидать нас существенный и сейчас не стыдно делать самые смелые прогнозы.

Казалось бы, волнения на фоне выборов в США уже должны были утихнуть, а общая волатильность пойти на спад. Однако впереди нас может ждать период высокой турбулентности с разнонаправленными рыночными движениями. Рассказываем, как действовать на таком рынке и когда может нормализоваться обстановка.

Кто вызвал бурю

Одним из самых ожидаемых и в то же время волнительных событий для рынков в 2024 г. были, несомненно, выборы в США. Итоги уже известны, и вроде бы накал страстей должен был угаснуть, но, возможно, это только начало.

Рынки реагируют ажиотажем на заявления избранного президента Дональда Трампа о более низких налогах для компаний, а также на смелые заявления относительно геополитических конфликтов. Однако срок полномочий нынешнего президента Джо Байдена еще не истек. Повестки двух лидеров по многим важным вопросам достаточно сильно разнятся, из-за чего всеобщее воодушевление, вызванное риторикой будущего президента, может тут же сменяться крайним пессимизмом на фоне действий уходящего.

«Считаю, что вопрос низкой инфляции важнее, чем высокие процентные ставки. Потому что высокая инфляция бьет по низко защищенным нашим слоям населения, если так можно сказать. Высокая инфляция, соответственно, приводит и к тому, что ставки остаются тоже на высоком уровне, и здесь нужно быть очень аккуратным, потому что нам нельзя скатываться в инфляционную спираль. Поэтому и бюджет, и денежно-кредитная политика направлены на то, чтобы снизилась инфляция, и уровни цен также снижались, и, соответственно, доходы людей, финансовые результаты компаний не обесценивались в результате высокой инфляции», - заявил министр финансов РФ Антон Силуанов в интервью на телеканале "Россия-24".

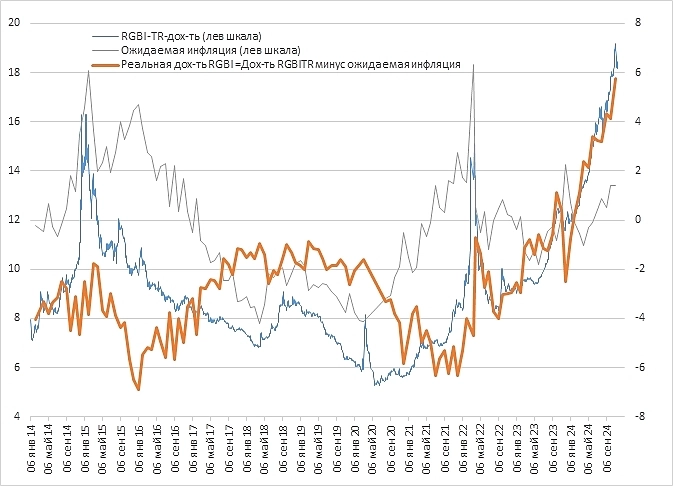

Всем привет, продолжаем следить за данными недельной инфляции от росстата в рамках задачи поимки дна на рынке акций и облигация, путем анализа:

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП

Средняя инфляция без сезонной корректировки на 18 ноября в годовом выражении четвертую неделю подряд продолжила ускорятся до 29,01%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 7.96% против 6.34% неделей ранее и 7.53% в 2023 году, что выше таргета в 4%

И накопительным эффектом сказывается на ускорении среднегодового индекса цен до 11.45 с 11.15% на 11 ноября и 9.03% в 2023 году