Добрый день! Подскажите пожалуйста по выпуску БП3 с купоном приходила ли амортизация

DrON9999, В Сбере пришла на счет 11/08.

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| АПРИ 2Р13 | 27.7% | 3.4 | 2 700 | 2.14 | 99.57 | 20.14 | 13.42 | 2026-02-22 | |

| АПРИ 2Р9 | 29.6% | 4.0 | 1 000 | 0.09 | 100.5 | 26.3 | 13.15 | 2026-02-27 | 2026-03-16 |

| АПРИ 2Р11 | 27.5% | 2.5 | 2 500 | 1.87 | 100.83 | 20.55 | 11.64 | 2026-02-25 | |

| АПРИ 2Р2 | 30.9% | 1.2 | 1 000 | 0.23 | 100.9 | 79.78 | 18.41 | 2026-04-23 | 2026-05-08 |

| АПРИ 2Р3 | 30.1% | 1.6 | 750 | 0.58 | 98.2 | 59.84 | 38.14 | 2026-03-17 | 2026-09-29 |

| АПРИ 2Р8 | 27.6% | 2.9 | 625 | 1.84 | 98.94 | 19.73 | 15.78 | 2026-02-18 | 2026-01-14 |

| АПРИ 2Р7 | 25.7% | 3.9 | 305 | 0.49 | 103.12 | 24.25 | 4.04 | 2026-03-09 | 2026-08-20 |

| АПРИ 2Р10 | 23.6% | 4.2 | 500 | 0.50 | 104.64 | 25.07 | 21.73 | 2026-02-16 | 2026-08-28 |

| АПРИ 2Р4 | 28.3% | 1.9 | 250 | 1.23 | 97.94 | 59.84 | 36.16 | 2026-03-20 | 2026-01-14 |

| АПРИ 2Р1 | 27.0% | 0.7 | 500 | 0.57 | 99.65 | 59.84 | 5.92 | 2026-05-05 | 2025-11-18 |

| АПРИ 2Р12 | 27.1% | 3.3 | 600 | 2.10 | 101.56 | 20.55 | 12.33 | 2026-02-24 | |

| АПРИ 2Р5 | 28.7% | 2.7 | 142 | 0.95 | 98.2 | 59.84 | 1.32 | 2026-05-12 | 2027-02-24 |

| АПРИ 2Р6 | 31.7% | 2.8 | 31 | 0.29 | 98.75 | 0 | 15.12 | 2026-02-19 | 2026-06-03 |

Уральский строительный холдинг АО АПРИ «Флай Плэнинг» получил кредитный рейтинг BB- от НКР. До сих пор у холдинга действовал рейтинг уровня B от Эксперт РА. Эмитент планирует сохранять рейтинги от 2 агентств, повышая их общий уровень.

Подробнее в релизе НКР:

👉 https://ratings.ru/ratings/press-releases/Flyplaning-RA-090822/

👉 https://t.me/NCRatings/166

ИК Иволга Капитал активно участвует в процессах повышения кредитного качества АПРИ. Ожидаем, что в ближайшие месяцы АПРИ даст нам новые положительные рейтинговые поводы.

На данный момент на размещении находится выпуск облигаций АПРИ Флай Плэнинг с купонной ставкой 24% до оферты. Возможно, новый кредитный рейтинг станет стимулом для завершения этого размещения.

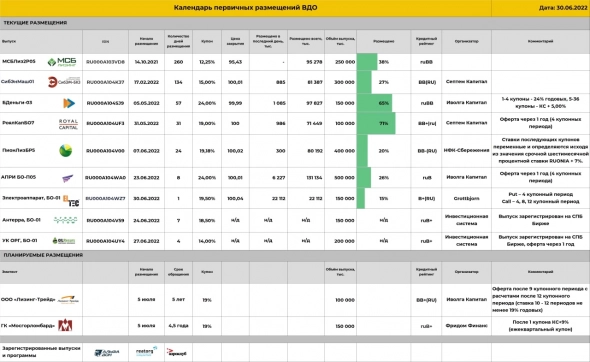

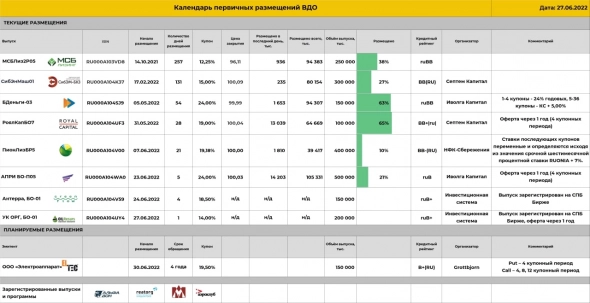

Размещения облигаций, которые мы организуем и которые завершаются:

— АПРИ Флай Плэнинг, размещено 2/3 выпуска

— Лизинг-Трейд, размещено 3/4 выпуска

Обычно в последние дни размещения его скорость увеличивается. И почти всегда в последний день мы удовлетворяем только часть заявок. Потому что их оказывается больше, чем свободного остатка размещаемых бумаг.

🏗 Обобщенные параметры выпуска АПРИ Флай Плэнинг:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

🏗 Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Челябинская строительная группа «Флай Плэнинг» в июне вышла на публичный долговой рынок с седьмым по счету выпуском облигаций объемом 500 млн рублей. В настоящий момент реализовано более половины выпуска АПРИ «Флай Плэнинг». Пока бумаги эмитента ждут своих покупателей, Boomin решил проанализировать деятельность компании, оценив возможности бизнеса выполнить взятые на себя обязательства перед владельцами облигаций.

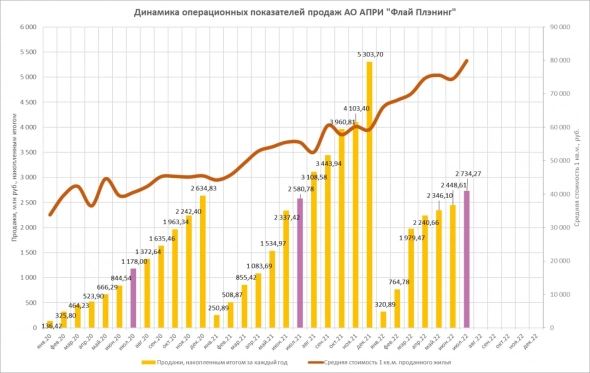

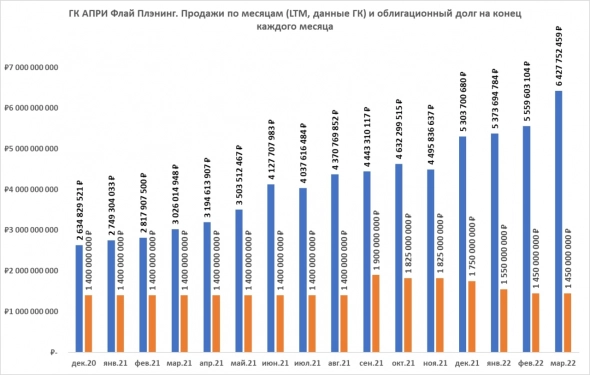

Строительный холдинг АО АПРИ «Флай Плэнинг» предоставил нам операционные показатели продаж за июль 2022 года.

Более полная информация будет опубликована до середины августа и будет включать как интерпретацию приведенных данных, так детали проектов и финансирования. Также до середины сентября ожидаем публикации консолидированной отчетности холдинга за первое полугодие 2022 года по международным стандартам.

Напомним, АПРИ постепенно завершает размещение 500-миллионного облигационного выпуска (ruB, сектор ПИР, купон до оферты 24% годовых).

Источник данных – АО АПРИ «Флай Плэнинг», интерпретация – ИК «Иволга Капитал»

/Облигации АО АПРИ «Флай Плэнинг» входят в индикативный портфель PRObonds ВДО на 10,8% от активов/

Облигации АО АПРИ «Флай Плэнинг» есть в моём портфеле. В виду сложившейся экономической ситуации, нет особого смысла продавать облигации, так как убытки неизбежны. Другой вопрос. Не будут ли убытки ещё больше, если компания подошла к экономическому кризису не в лучшей финансовой форме. Финансовый анализ может показать сложившееся финансовое состояние компании на начало 2022 года и дать однозначный ответ на вопрос — Насколько трудно будет предприятию в современных экономических реалиях? Конечно анализ не даёт 100% защиты от дефолта, но сбавить градус напряжённости, вполне.

ИНН: 7453326003

Полное наименование юридического лица: Акционерное общество АПРИ «Флай Плэнинг»

ОКВЭД: 71.12.2 — Деятельность заказчика-застройщика, генерального подрядчика

Размещение выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB) также перешагнуло за 40%.

Обобщенные параметры выпуска:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

Организатор размещения — ИК «Иволга Капитал».

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

— Александр Бойчук @AleksandrBoychuk +7 985 912 67 50

На острове Русский при участии ДОМ.PФ появится один из крупнейших микрорайонов Приморского края. По итогам аукциона «за долю» ГК АПРИ «Флай Плэнинг» из Челябинска построит там более 78 тыс. кв. м жилья.

Часть построенных помещений будет передана Институту развития и может быть использована для арендного жилья. Оно будет востребовано среди специалистов, привлекаемых на Русский в рамках крупных инвестиционных проектов – IT-парка, инновационного научно-технологического центра, второй очереди ДВФУ и других. Всего на острове в ближайшие годы планируется создать 13 000 рабочих мест.

Строительство микрорайона станет частью плана по созданию на острове Русский международного научно-образовательного и технологического кластера.

/Облигации АО АПРИ «Флай Плэнинг» входят в портфель PRObonds ВДО на 11,9% от активов/

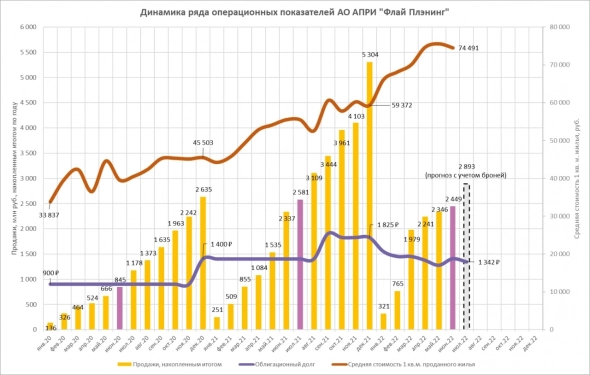

Строительный холдинг АО АПРИ «Флай Плэнинг» предоставляет ряд операционных показателей первого полугодия 2022 года.

За 6 месяцев 2022 года, по данным Холдинга, продажи сопоставимы с уровнем 1 полугодия 2021 года: сейчас 2,45 млрд.р., тогда 2,58 млрд.р., снижение на 5%. Само первое полугодие очень разнится по динамике продаж, основная их часть пришлась на 1 квартал, в особенности на март. При этом июль должен стать месяцем восстановления продаж к докризисным уровням, ориентир продаж в июле – около 450 млн.р.

В первой половине 2022 года и в особенности в первом квартале отмечен ускоренный рост цен жилья, на 25% с декабря по июнь. В оставшейся части года Холдинг планирует оставаться вблизи установившихся цен.

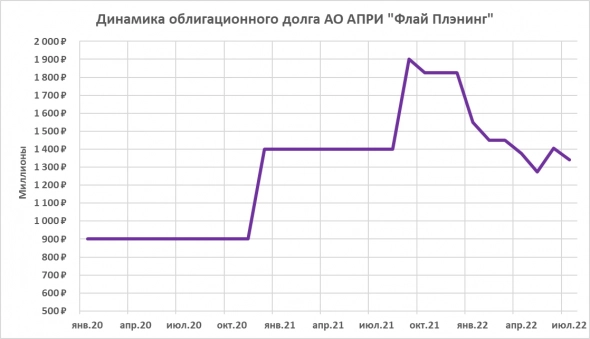

Также за предыдущие 6 месяцев АПРИ «Флай Плэнинг» снизил облигационный долг на 26% (на 480 млн.р.), с учетом погашения двух выпусков облигаций и старта привлечения нового облигационного выпуска.

Сегодня – полное гашение выпуска облигаций АПРИ Флай Плэнинг АО БО-П02 (номинал выпуска – 300 млн.р., гашение проходило путем постепенной амортизации). Это первый из выпусков АПРИ, организатором которого выступила «Иволга Капитал». И третий из погашенных эмитентом выпусков. Всего АПРИ «Флай Плэнинг» на сегодня погасил облигаций суммой 700 млн.р., причем основная часть возврата облигационного долга пришлась нынешний год.

Параллельно происходит размещение выпуска АПРИ Флай Плэнинг АО БО-П05 (ruB, сектор ПИР, 500 млн.р., ставка купона на 1 год, до оферты – 24%). Выпуск размещен почти на 30%.

Не является инвестиционной рекомендацией.

Девелопер АСПЭК-Домстрой — лидер по уровню доверия на рынке жилой недвижимости в Ижевске. ЕРЗ публикует результаты исследования о доверии к застройщикам Ижевска.

Банк ДОМРФ и Страна Девелопмент договорились о финансировании проектов компании.

Челябинск вышел в лидеры по росту стоимости квартир на первичном рынке. Директор по маркетингу АО АПРИ «Флай Плэнинг» комментирует причины роста стоимости недвижимости в регионе.

/Облигации ООО «АСПЭК-ДОМСТРОЙ» входят в портфели PRObonds на 4% от активов, АПРИ «Флай Плэнинг» на 12,3%, ГК «Страна» на 8%/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Вчера началось размещение облигаций АПРИ «Флай Плэнинг». Сегодня они добавляются в портфель PRObonds ВДО на 2% от активов. Покупка в режиме первичного размещения.

Доля данного выпуска со временем может вырасти примерно до 5% от активов портфеля.

Не является инвестиционной рекомендацией.

Да уж, облиги то оказывается для квалов лишь, а это значит низкая ликвидность и конский спред между бидами и оферами.

23 июня — старт размещения нового выпуска облигаций уральского строительного холдинга АО АПРИ «Флай Плэнинг» (ruB):

Обобщенные параметры выпуска:

• Размер выпуска — 500 млн.р. (номинал 1 облигации – 1 000 р.).

• Срок обращения – 1 год (364 дня) до оферты (3 года до погашения; амортизация 50% выпуска вместе с выплатой 11 купона).

• Купонный период — 91 день.

• Ставка купона до оферты – 24% годовых.

Скрипт для участия в первичном размещении:

— полное / краткое наименование: АПРИ Флай Плэнинг АО БО-П05 / АПРИФП БП5

— ISIN: RU000A104WA0

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

О подаче предварительной заявки на участие в размещении 👉 здесь.

Контакты клиентского блока ИК «Иволга Капитал»:

— dcm@ivolgacap.com, +7 495 150 08 90

— Елена Шмелева, @elenashmelevaa, +7 999 645 91 23

— Антон Дроздов, @Drozdov_Anton, +7 964 585 10 18

На завтра 23 июня намечен старт размещения облигаций уральского строительного холдинга АПРИ «Флай Плэнинг». Основная информация об эмитенте и выпуске облигаций АО АПРИ «Флай Плэнинг» — в прилагаемой презентации.

Предварительные параметры нового выпуска АО АПРИ «Флай Плэнинг»:

Наш классический публичный портфель – PRObonds ВДО – продолжает восстановление. От кризисного минимума он отскочил уже на 22%, причем всего за 2,5 месяца. Но даже при этом с начала года портфель в минусе, правда, уже всего на 3%. При средней перспективной доходности входящих в портфель позиций на уровне 18,9% это предполагает, что за оставшуюся половину 2022 года портфель высокодоходных облигаций с наибольшей вероятностью прибавит еще около 9,5%. И значит, весь обвальный 2022 год должен закрывать с результатом около 6-7%. Это предположение, и до успехов далеко, однако пике преодолено.

Надо сказать, наше доверительное управление портфелями ВДО уже в плюсе с начала года в среднем на 2-3% (есть положительные и отрицательные исключения). Так что там большинство портфелей в нынешнем году уже имеют шансы показать двузначную доходность.

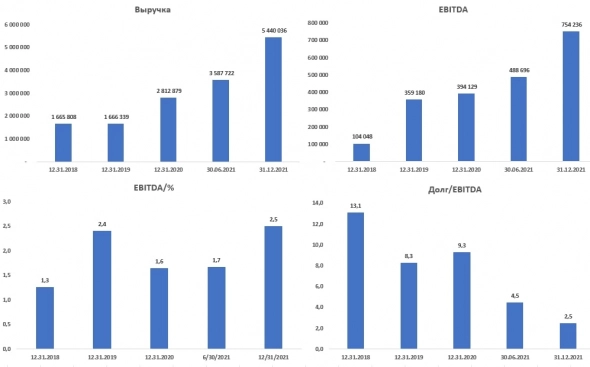

АПРИ Флай Плэнинг публикует консолидированную отчётность по МСФО за 2021 год.

🏗За 2021 год компания сдала 64 тыс. м2. Основные продажи года пришлись на проекты Твоя Привилегия и Парковый Премиум.

Группа увеличила выручку и прибыль, а также снизила уровень долга, как в абсолютных, так и в относительных значениях.

• Выручка 5,4 млрд. (+93%)

• EBITDA 754 млн. (+91%)

• Чистая прибыль 215 млн. (+125%)

Размер долговых обязательств снизился на 1.7 млрд. рублей., капитал вырос на 207 млн.

• Долг 1.9 млрд.

• Капитал 1.5 млрд.

После отчётной даты компания снизила облигационный долг ещё на 450 млн. Был погашен выпуск облигаций АПРИФП БП1 на 200 млн. рублей, амортизирован выпуск АПРИФП БП2 на 150 млн. и АПРИФП БП3 на 100 млн.

Покрытие процентов EBITDA выросло до 2.5

Источник: https://www.e-disclosure.ru/portal/files.aspx?id=37277&type=4

/Облигации АПРИ «Флай Плэнинг» входят в публичные портфели PRObonds на 9,4%-10,4% от активов/

Финансовое состояние АО АПРИ «Флай Плэнинг» последний раз анализировалось на конец 2020 года. По итогам финансового анализа, мной были докуплены бумаги компании и увеличена доля в портфеле до 3%-х. Пришло время повторного изучения предприятия по итогам трёх кварталов 2021 года. На основании сделанного анализа, я приму решение о пересмотре доли бумаг в портфеле, или о продаже/покупке облигаций предприятия.

ИНН: 7453326003

Полное наименование юридического лица: Акционерное общество АПРИ «Флай Плэнинг»

ОКВЭД: 71.12.2 — Деятельность заказчика-застройщика, генерального подрядчика

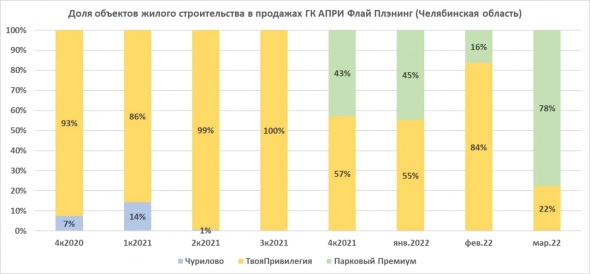

ГК АПРИ Флай Плэнинг предоставило нам информацию о продажах за март. Все продаваемые объекты жилого строительства на сегодня находятся в Челябинской области.

Продажи марта оказались высокими, 1,214 млрд.р., на фоне ажиотажного спроса населения на жилье и всё ещё дешевую ипотеку. В апреле они ожидаются значительно ниже мартовских, вплоть до 200-300 млн.р. Последнее, в свою очередь, не является неожиданностью. Группа готовится к стагнации продаж на протяжении, минимум, всего 2-го квартала.