SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | S&P сменил поставщиков ликвидности

- 06 ноября 2014, 12:56

- |

С середины октября котировки фьючерсов на S&P500 подскочили на 8,8%, достигнув таргета в 2000, обозначенного мною в предыдущем материале. Неплохо себя зарекомендовала стратегия покупки ETF на рынок акций США, стоимость которого выросла за анализируемый период на 17,2%. Инвесторы избавились от страха по поводу негативного влияния процесса завершения американского QE на фондовые индексы, что способствовало восстановлению их позиций и создало предпосылки для продолжения «бычьего» тренда.

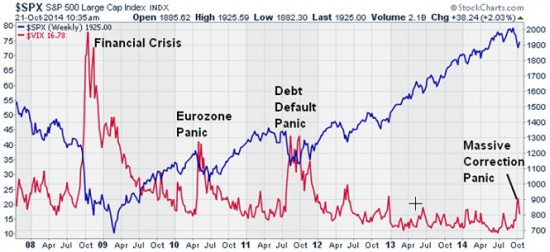

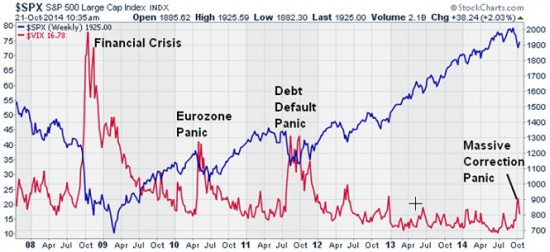

На самом деле покупателям было чего опасаться. Завершение ФРС первого раунда программы количественного смягчения в 2010 году обернулось взлетом индекса волатильности VIX до пика в 46 по прошествии двух последующих месяцев. В течение следующего за датой окончания второго раунда QE (июнь 2011 года) квартала VIX котировался в среднем на отметке 30, хотя до этого застыл на уровне 16. Обратная корреляция индекса страха с S$P500 заставляла «быков» по акциям с опаской смотреть на возможный спад волатильности.

Источник: StockCharts.com.

VIX, как правило, остро реагирует на признаки кризиса в мировой экономике и другие тревожные факторы, способные умерить аппетит инвесторов к риску и увеличить спрос на надежные активы. Проблемы с замедлением ВВП Китая и 40%-я вероятность возврата еврозоны в рецессию стали важными драйверами взлета индикатора. К тому же финансовые рынки опасались распространения лихорадки Эбола, что также внесло свою лепту в рост VIX. Наряду с данными факторами на коррекцию S&P500 оказала влияние негативная отчетность компаний, занимающихся нефтедобычей. Падение цен на черное золото на мировом рынке напрямую влияет на их выручку и тянет акции вниз.

В настоящее время рынок переосмысливает сложившуюся ситуацию и находит повод для оптимизма, что выливается в восстановлении фондовых индексов. В частности, ФРС, отказавшись от QE, тем не менее, реинвестирует доходы, полученные от покупок облигаций в рамках программы. Подобная стратегия продолжит реализовываться вплоть до первого повышения ставки по федеральным фондам, намеченного на вторую половину 2015 года. То есть баланс ФРС не перестанет расти, а вместе с ним и S&P500.

Источник: Streettalklive.com.

Не стоит забывать про расширение пакета стимулирующих мер со стороны Банка Японии и ЕЦБ. И иена, и евро за счет потока дешевой ликвидности от центробанков получили статус валют фондирования, а их дальнейшее использование в этой роли приводит к притоку капитала на демонстрирующего впечатляющие результаты за последние несколько лет рынок акций США. Проще говоря, вышедшую из игры ФРС готовы заменить другие регуляторы, что позволяет рассчитывать на продолжение ралли. Не зря же S&P отметился бурным ростом после того, как стало известно об увеличении масштабов японского QE.

Постепенно риски, связанные с замедлением европейской и японской экономик, а также с распространением по планете лихорадки Эбола, уходят на второй план, что способствует падению индекса волатильности VIX и повышению котировок американских акций. Неплохо себя чувствуют и нефтедобывающие компании, для которых сезонный фактор ноября — месяца, в котором обычно наблюдается снижение запасов черного золота в США, — и текущая стабилизация цен на WTI являются благоприятным фактором. К тому же биржевые индексы не зря считаются индикатором здоровья экономики: Штаты нынче удивляют ростом ВВП, и S&P отставать не должен. Полагаю, что фондовый индекс все еще имеет потенциал для роста в направлении 2100, хотя ралли постепенно будет замедляться в связи с увеличением стоимости фондирования из-за перехода ФРС к ужесточению денежно-кредитной политики. Рекомендую удерживать лонги по S&P500 с вышеуказанным таргетом и покупать ETF на рынок акций США на спадах с целевым ориентиром 1590.

Оригинал: http://investcafe.ru/blogs/caramaz/posts/45586

На самом деле покупателям было чего опасаться. Завершение ФРС первого раунда программы количественного смягчения в 2010 году обернулось взлетом индекса волатильности VIX до пика в 46 по прошествии двух последующих месяцев. В течение следующего за датой окончания второго раунда QE (июнь 2011 года) квартала VIX котировался в среднем на отметке 30, хотя до этого застыл на уровне 16. Обратная корреляция индекса страха с S$P500 заставляла «быков» по акциям с опаской смотреть на возможный спад волатильности.

Источник: StockCharts.com.

VIX, как правило, остро реагирует на признаки кризиса в мировой экономике и другие тревожные факторы, способные умерить аппетит инвесторов к риску и увеличить спрос на надежные активы. Проблемы с замедлением ВВП Китая и 40%-я вероятность возврата еврозоны в рецессию стали важными драйверами взлета индикатора. К тому же финансовые рынки опасались распространения лихорадки Эбола, что также внесло свою лепту в рост VIX. Наряду с данными факторами на коррекцию S&P500 оказала влияние негативная отчетность компаний, занимающихся нефтедобычей. Падение цен на черное золото на мировом рынке напрямую влияет на их выручку и тянет акции вниз.

В настоящее время рынок переосмысливает сложившуюся ситуацию и находит повод для оптимизма, что выливается в восстановлении фондовых индексов. В частности, ФРС, отказавшись от QE, тем не менее, реинвестирует доходы, полученные от покупок облигаций в рамках программы. Подобная стратегия продолжит реализовываться вплоть до первого повышения ставки по федеральным фондам, намеченного на вторую половину 2015 года. То есть баланс ФРС не перестанет расти, а вместе с ним и S&P500.

Источник: Streettalklive.com.

Не стоит забывать про расширение пакета стимулирующих мер со стороны Банка Японии и ЕЦБ. И иена, и евро за счет потока дешевой ликвидности от центробанков получили статус валют фондирования, а их дальнейшее использование в этой роли приводит к притоку капитала на демонстрирующего впечатляющие результаты за последние несколько лет рынок акций США. Проще говоря, вышедшую из игры ФРС готовы заменить другие регуляторы, что позволяет рассчитывать на продолжение ралли. Не зря же S&P отметился бурным ростом после того, как стало известно об увеличении масштабов японского QE.

Постепенно риски, связанные с замедлением европейской и японской экономик, а также с распространением по планете лихорадки Эбола, уходят на второй план, что способствует падению индекса волатильности VIX и повышению котировок американских акций. Неплохо себя чувствуют и нефтедобывающие компании, для которых сезонный фактор ноября — месяца, в котором обычно наблюдается снижение запасов черного золота в США, — и текущая стабилизация цен на WTI являются благоприятным фактором. К тому же биржевые индексы не зря считаются индикатором здоровья экономики: Штаты нынче удивляют ростом ВВП, и S&P отставать не должен. Полагаю, что фондовый индекс все еще имеет потенциал для роста в направлении 2100, хотя ралли постепенно будет замедляться в связи с увеличением стоимости фондирования из-за перехода ФРС к ужесточению денежно-кредитной политики. Рекомендую удерживать лонги по S&P500 с вышеуказанным таргетом и покупать ETF на рынок акций США на спадах с целевым ориентиром 1590.

Оригинал: http://investcafe.ru/blogs/caramaz/posts/45586

13

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ