Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #95 (04.03.2024)

- 04 марта 2024, 14:51

- |

Макро

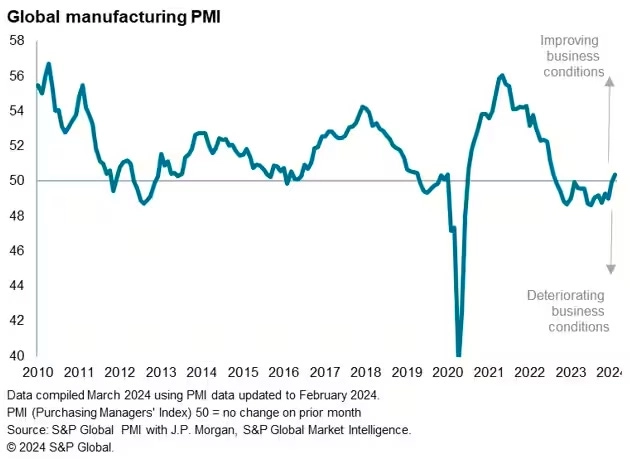

Февральский глобальный индекс деловой активности в обрабатывающей промышленности от S&P Global показал, что условия в сфере промышленности улучшились впервые за 18 месяцев:

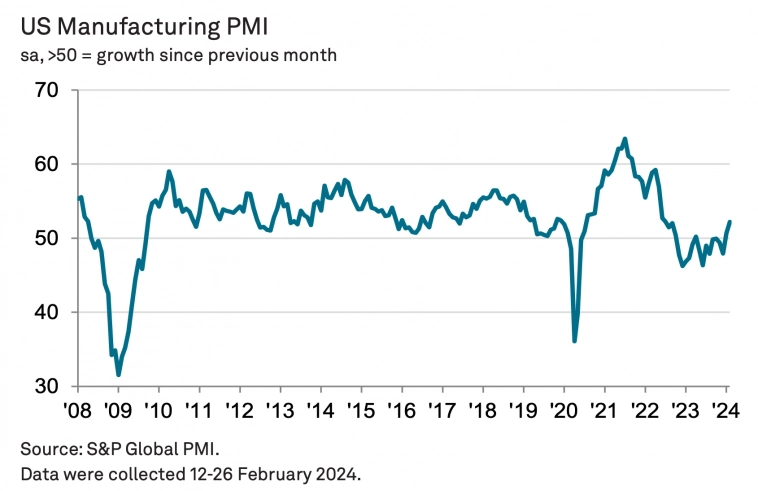

Общий темп роста деловой активности в сфере производства в США был самым быстрым с июля 2022 года, причем подъему способствовало возобновление роста производства и ускорение роста новых заказов:

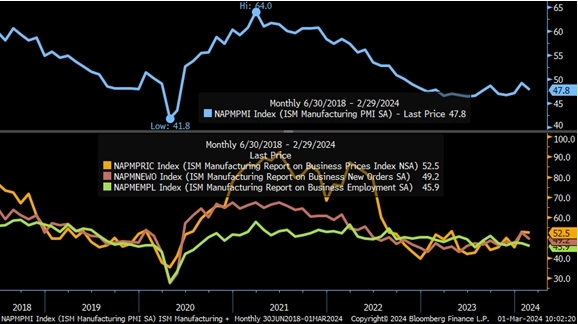

Индекс деловой активности от ISM, напротив, не оправдал ожиданий: падение компонентов новых заказов, занятости и производства привело к снижению основного индекса с 49,1 до 47,8 (консенсус 49,5):

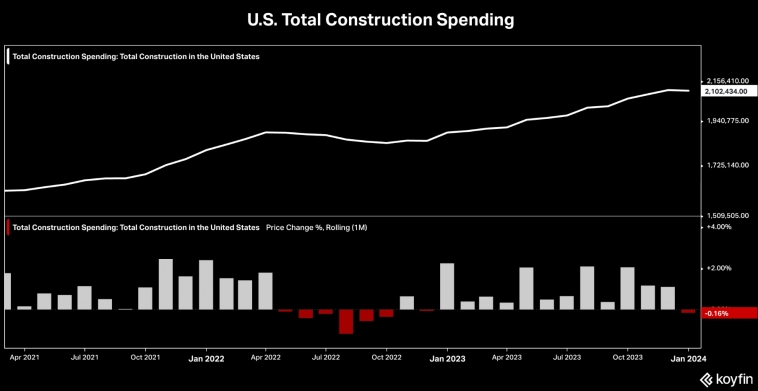

Индекс расходов на строительство неожиданно снизился на -0,2% за месяц в январе (консенсус +0,2%), что стало первым снижением с декабря 2022 года:

Что делают другие?

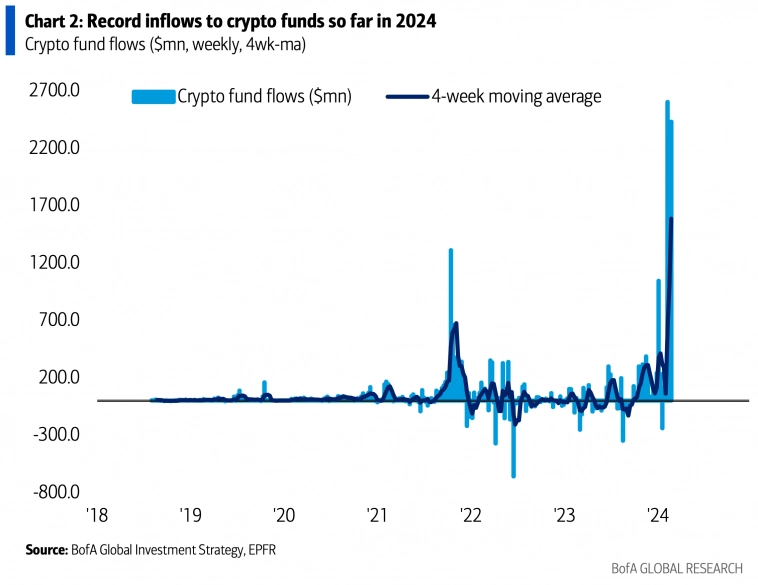

Приток средств в криптовалюты с начала 2024 года в размере +$7,7 млрд уже превысил приток за весь 2021 год (+$5,2 млрд):

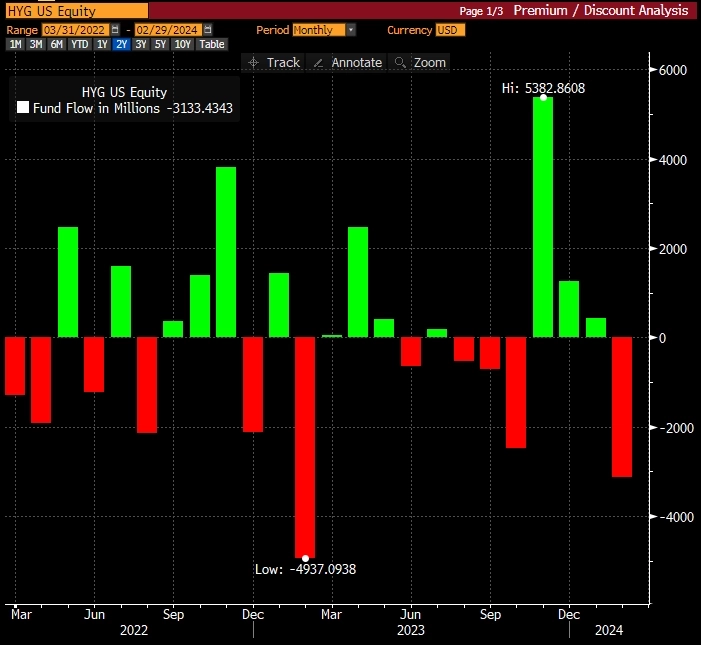

В феврале из фондов высокодоходных облигаций США было выведено -$3,1 млрд, что стало самым большим месячным оттоком за год:

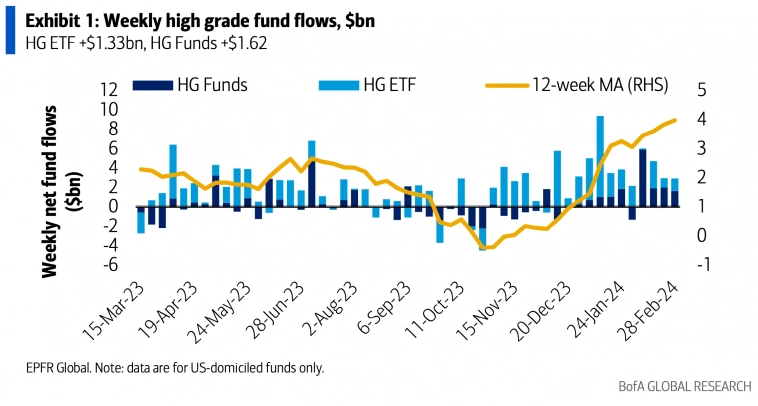

На прошедшей неделе продолжился приток средств в фонды облигаций инвестиционного рейтинга США, составивший +$2,94 млрд после +$2,96 млрд на предыдущей неделе:

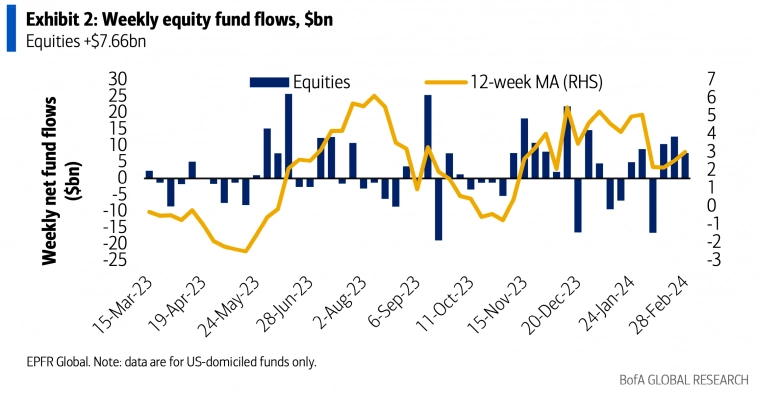

Приток средств в акции США замедлился до +$7,66 млрд (с рекордных +$12,71 млрд неделей ранее):

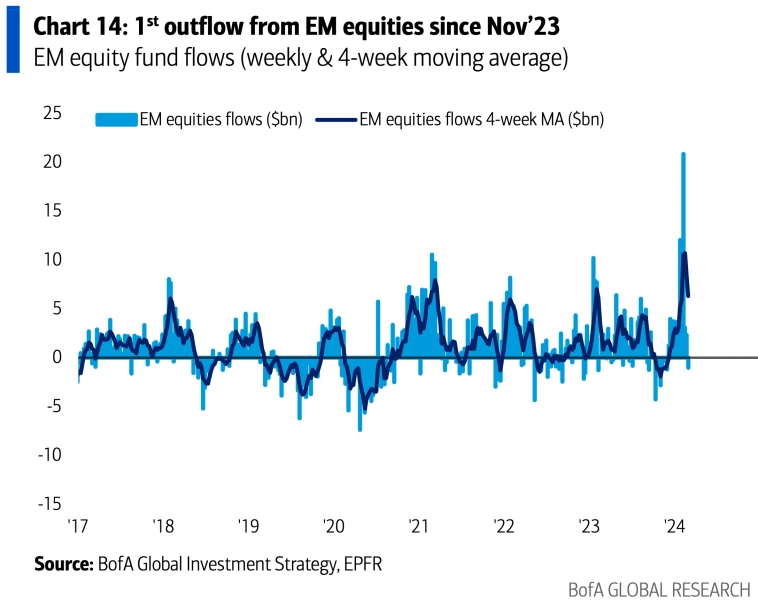

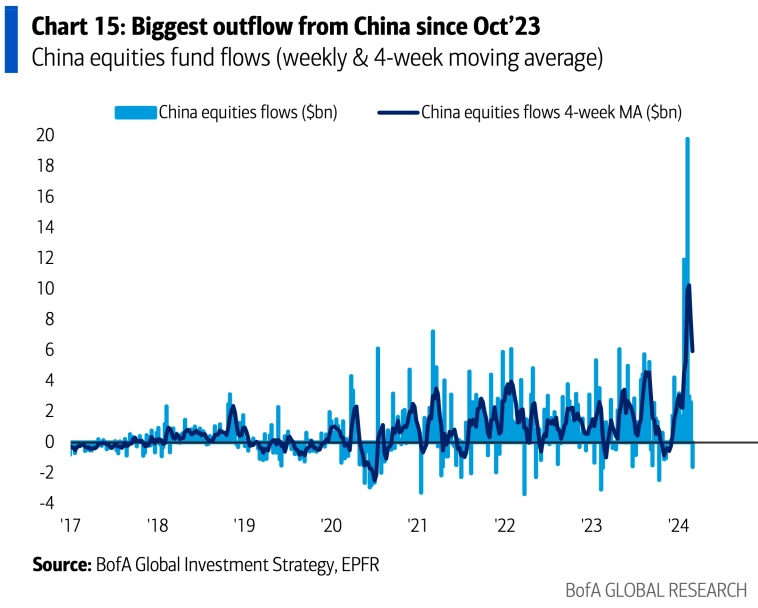

Акции развивающихся стран продемонстрировали первый отток средств с ноября (-$1,0 млрд), что вызвано крупнейшим оттоком средств из Китая с октября (-$1,6 млрд):

Институциональные инвесторы

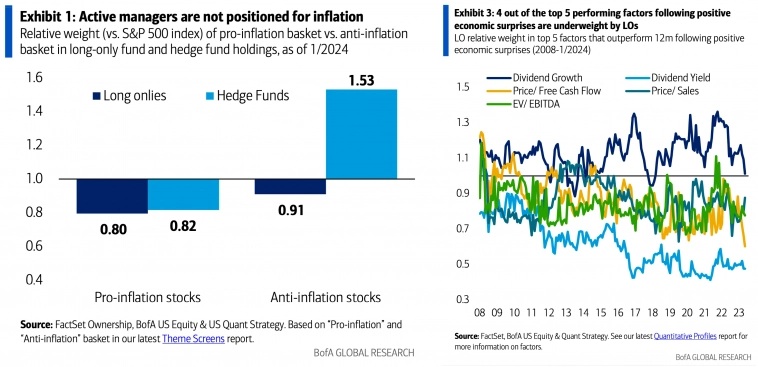

Хедж-фонды на 20% недооценивают акции, которые выигрывают от растущей инфляции и недооценивают акции, которые выигрывают от позитивных экономических данных:

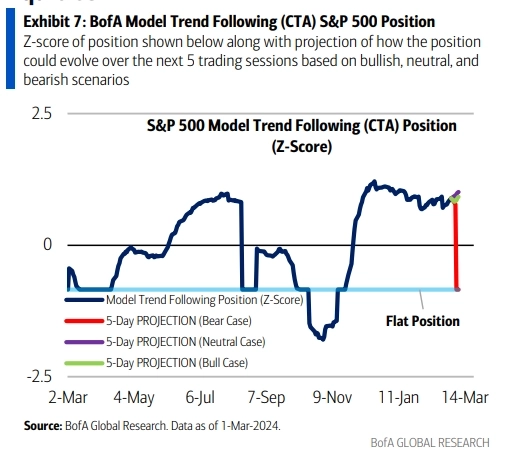

Модели Bank of America показывают, что с текущих значений существует ассиметричная возможность продажи индекса S&P 500 от CTA при снижении цен:

Ритейл

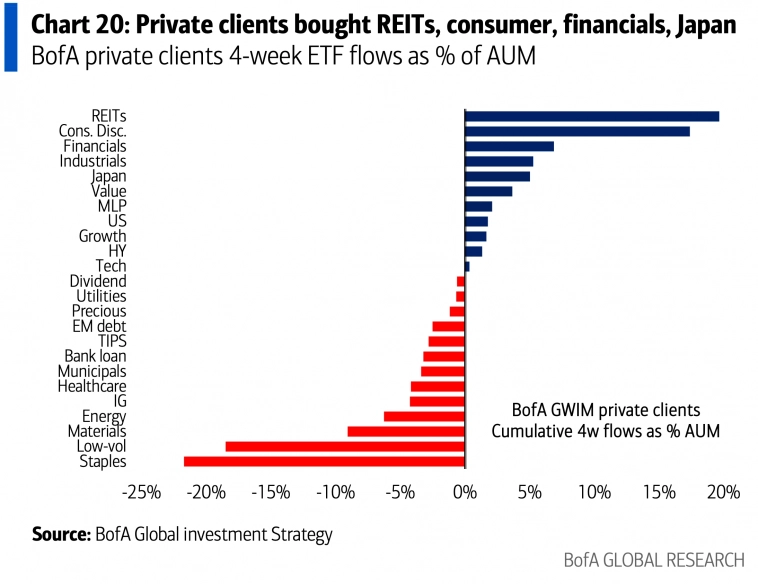

Частные клиенты Bank of America покупают REITs, акции США секторов товаров длительного пользования и финансов, но продают акции секторов товаров ежедневного спроса, материалов и низковолатильные акции в течение последних 4 недель:

Индексы

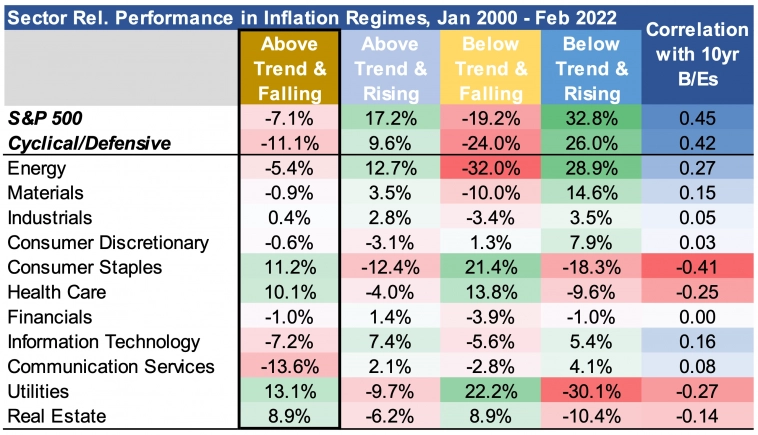

Вот показатели акций по секторам при различных инфляционных режимах:

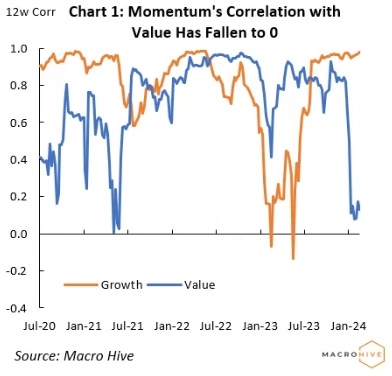

Корреляция фактора импульса с ростом в настоящее время близка к 1, в то время как его корреляция с акциями стоимости упала почти до 0. Такого низкого показателя не было с июня 2021 года, а в индексе акций с положительным импульсом в настоящее время можно найти всего 10% акций стоимости:

EPS

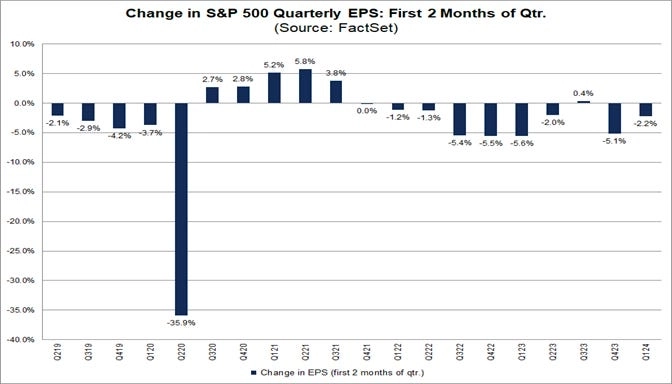

За первые 2 месяца года аналитики понизили оценки прибыли на акцию за 1 квартал всего на -2,2%. Это меньше, чем средние показатели пересмотра оценок за 5, 10, 15 и 20 лет:

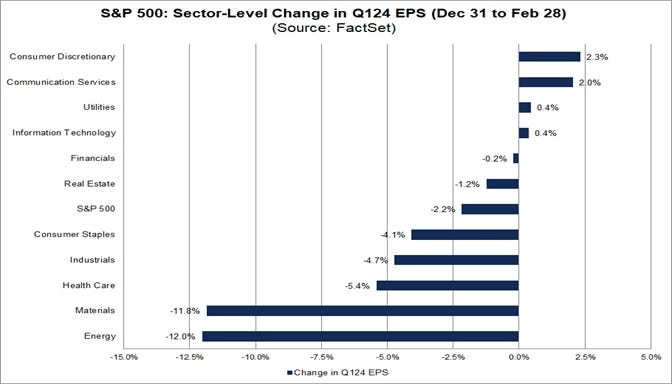

С 31 декабря по 28 февраля в 7 из 11 секторов наблюдалось снижение оценок EPS на 1 квартал 2024 года, наибольшие негативные пересмотры коснулись секторов энергетики (-12,0%) и материалов (-11,8%):

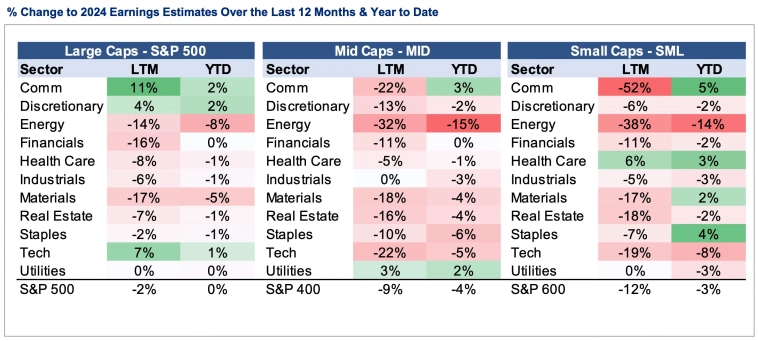

По данным Morgan Stanley, в компаниях сектора коммуникаций с начала года наблюдался самый сильный пересмотр прибыли по всем размерам:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест