Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #94 (01.03.2024)

- 01 марта 2024, 14:08

- |

Разное

Фактор импульса вернулся. В 2024 году стратегия преуспевания заключается в том, чтобы владеть тем, что выросло больше всего за последние ~12 месяцев:

Макро

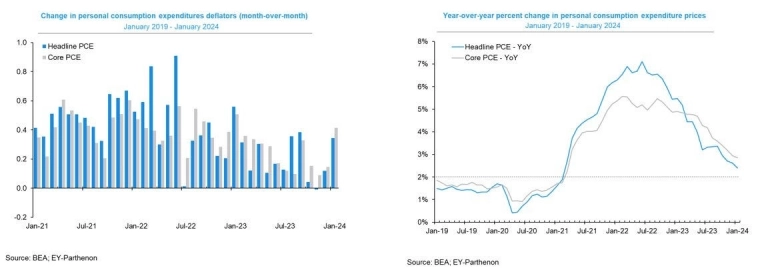

Темпы роста общего индекса цен расходов на личное потребление (инфляция PCE) и базового PCE ускорились в январе, увеличившись на +0,3% и +0,4% за месяц соответственно (в соответствии с консенсусом). В годовом исчислении темпы роста общего и базового PCE замедлились до +2,4% и +2,8% (минимум с февраля и марта 2021 года):

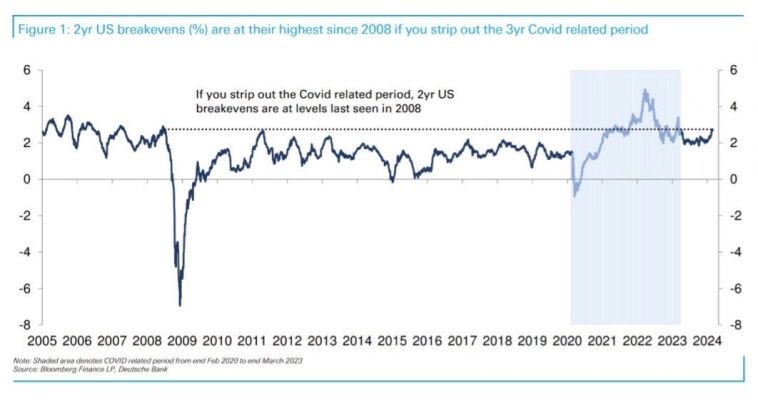

Инфляционные ожидания потихоньку растут — ожидания на 2 года вперёд находятся на самом высоком уровне с марта:

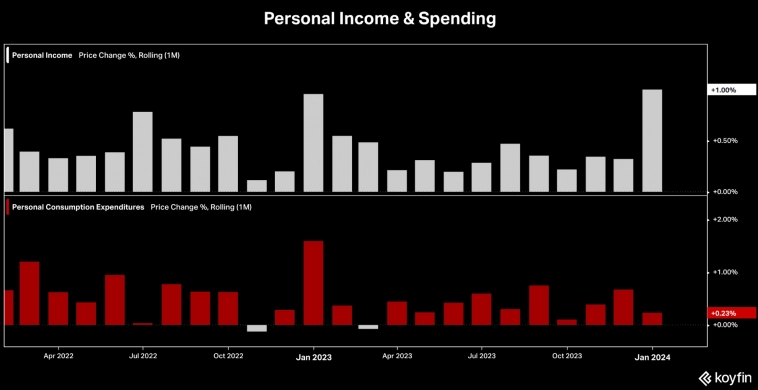

Индекс личных доходов вырос больше всего за год, увеличившись на +1% за месяц в январе (консенсус +0,4%), в то время как расходы резко сократились с +0,7% до +0,2% (консенсус +0,2%):

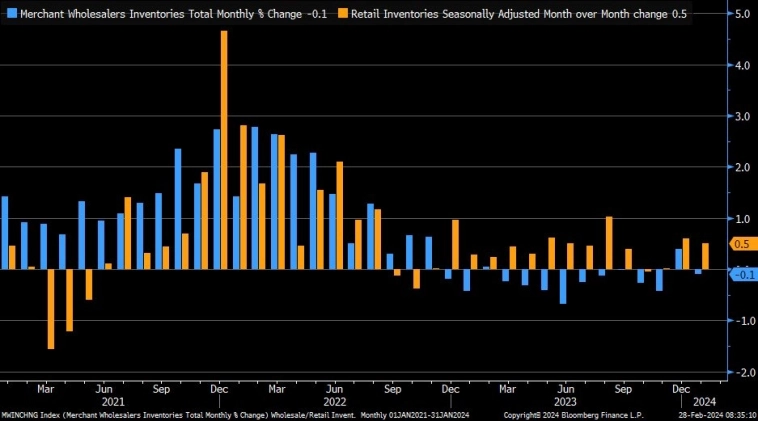

Оптовые запасы за январь упали на -0,1% м/м (консенсус +0,2%, +0,4% ранее). Розничные запасы выросли на +0,5% (консенсус +0,4%, +0,6% ранее):

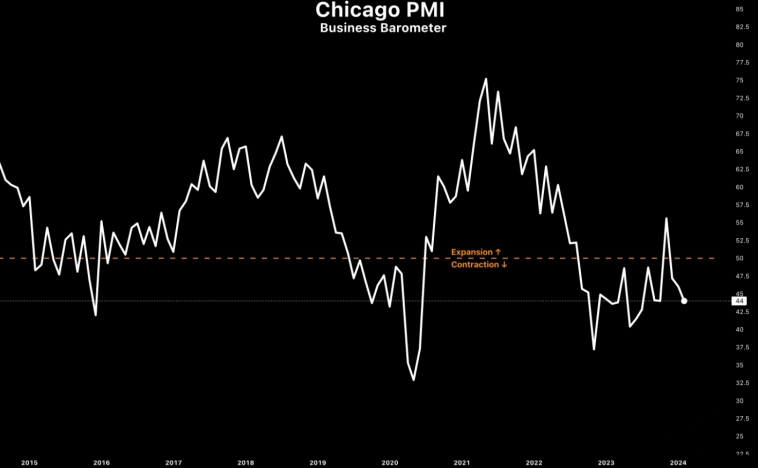

Чикагский барометр деловой активности снижается третий месяц подряд, упав с 46 до 44 в феврале (консенсус 48):

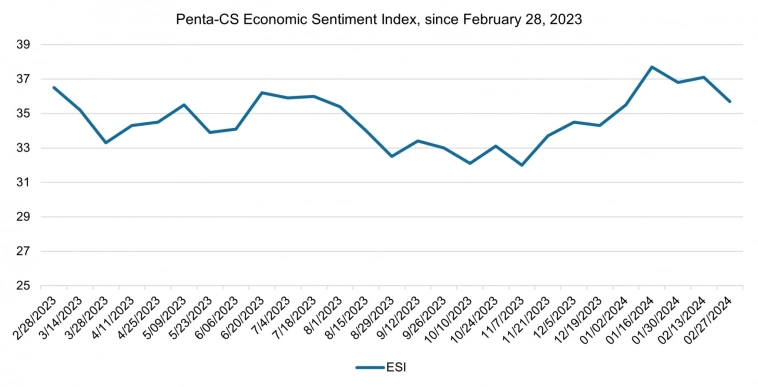

Индекс экономических настроений снизился за последние две недели, опустившись до самой низкой отметки с начала января:

Рынок жилья

Поскольку количество заявок падает уже пятую неделю подряд, спрос на ипотечные кредиты находится вблизи 29-летних минимумов:

В январе снизились незавершенные продажи на рынке недвижимости, упав на -4,9% за месяц (консенсус +1%), что является максимальным показателем с августа:

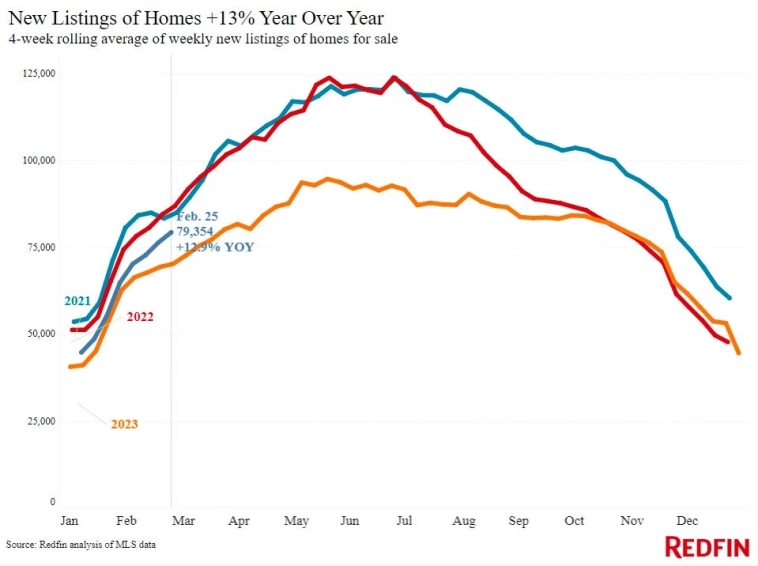

Количество новых объявлений о продаже домов в США выросло на +13% в годовом исчислении за четыре недели, закончившиеся 25 февраля, что стало самым большим ростом почти за три года:

Рынок труда

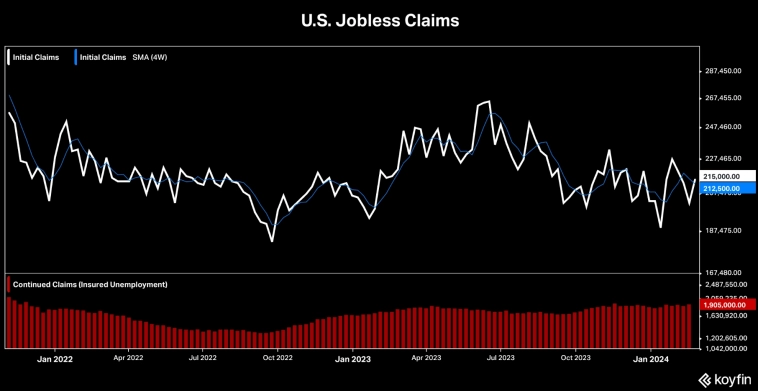

Число первоначальных заявок на пособие по безработице выросло с 202 тыс. до 215 тыс. (консенсус 210 тыс.), а число продолжающихся заявок оказалось самым высоким с ноября и составило 1905 тыс. (консенсус 1874 тыс., 1860 тыс. ранее). Несмотря на сохранение исторически низкого уровня заявок на пособие по безработице, результаты свидетельствуют в пользу того, что рынок труда США переживает некоторое смягчение после длительного периода ограничительной монетарной политики:

Что делают другие?

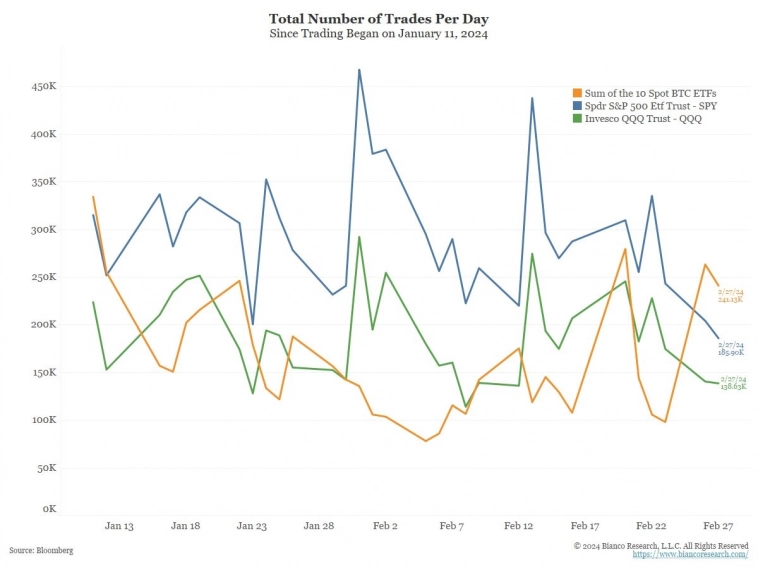

За 27 февраля с 10 крупнейшими биткоин-ETF было совершено больше сделок, чем со $SPY или $QQQ. И это до того, как у них появились опционы и/или они стали доступны на многих платформах:

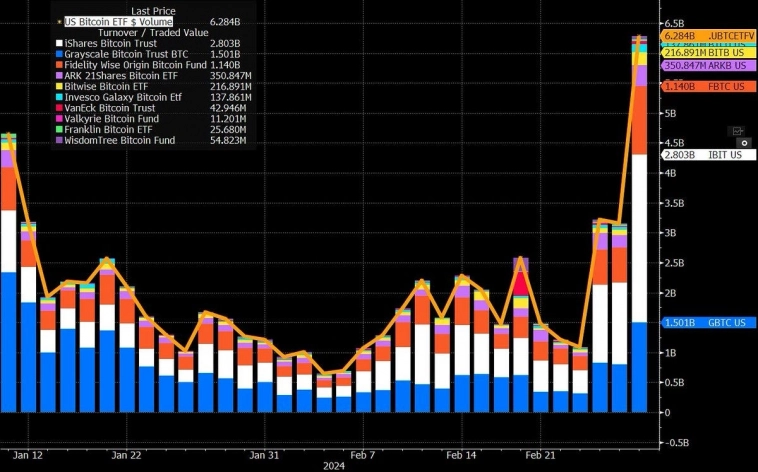

Биткойн-ETF побили свой предыдущий рекорд объема торгов с первого дня. Под конец февраля объем торгов за день составил $6,28 млрд:

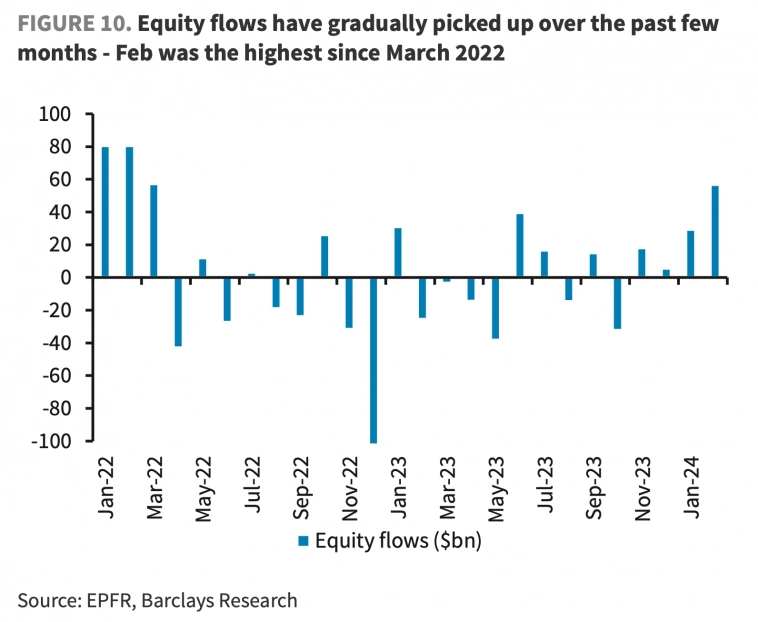

Акции всего мира получили самый большой приток средств с марта 2022:

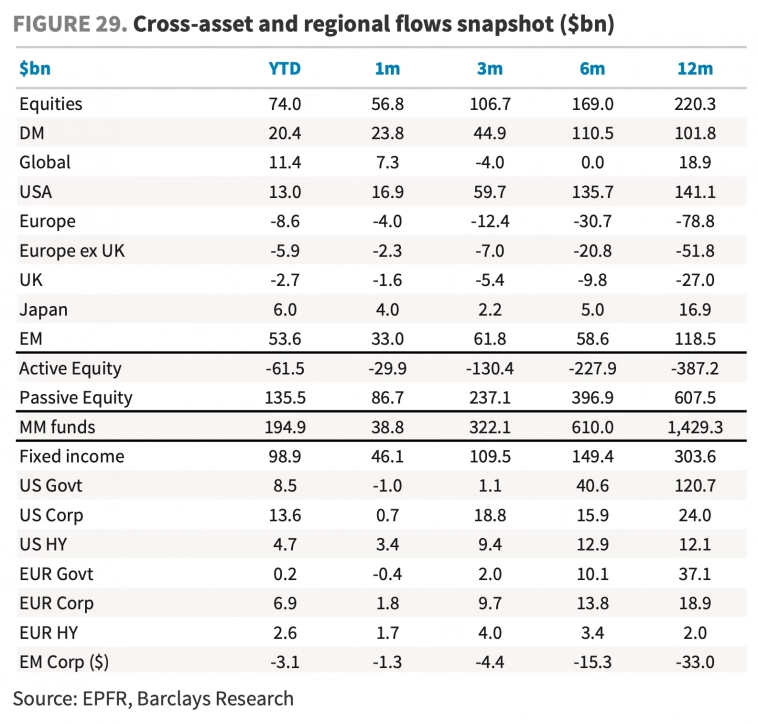

Несмотря на крупные потоки в акции, потоки активов были в большей степени были направлены в фонды денежного рынка и облигации:

Институциональные инвесторы

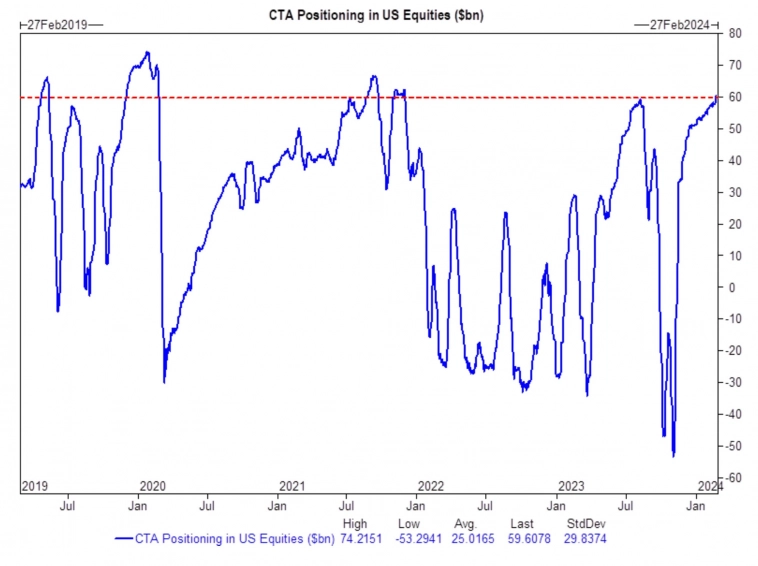

Позиционирование CTA в акции США остается вблизи исторических максимумов:

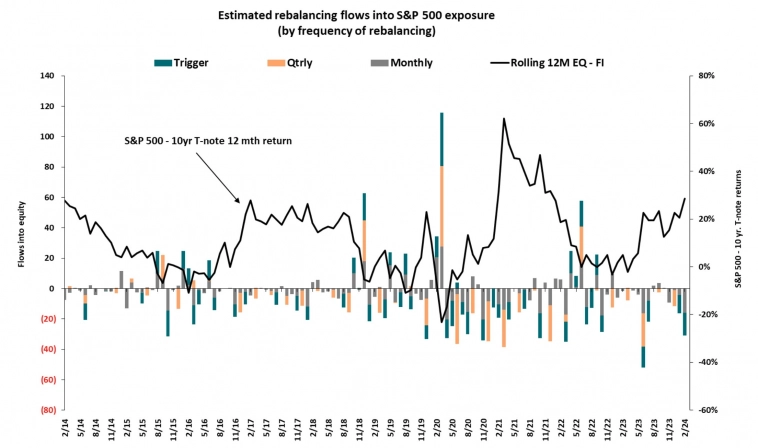

По оценкам Goldman Sachs, пенсионным фондам осталось продать акций США на сумму $16 млрд до конца месяца и купить облигаций на такую же сумму:

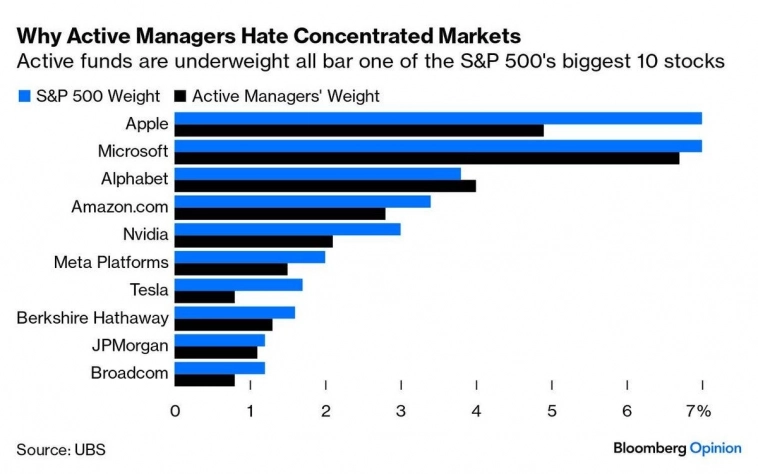

Управляющие активами имеют недостаточный вес всех 10 крупнейших акций S&P 500, за исключением Alphabet:

Ритейл

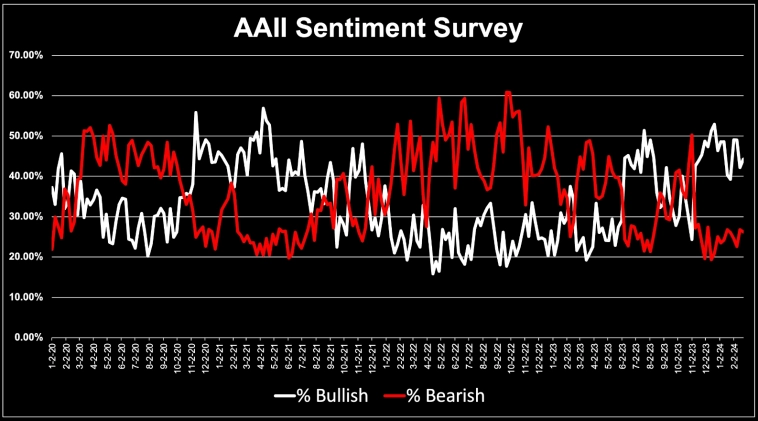

За прошедшую неделю оптимистичные настроения ритейл инвесторов выросли, а пессимистичные снизились. Каждое из значений находится выше/ниже исторического среднего значения уже 17 недель подряд:

Индексы

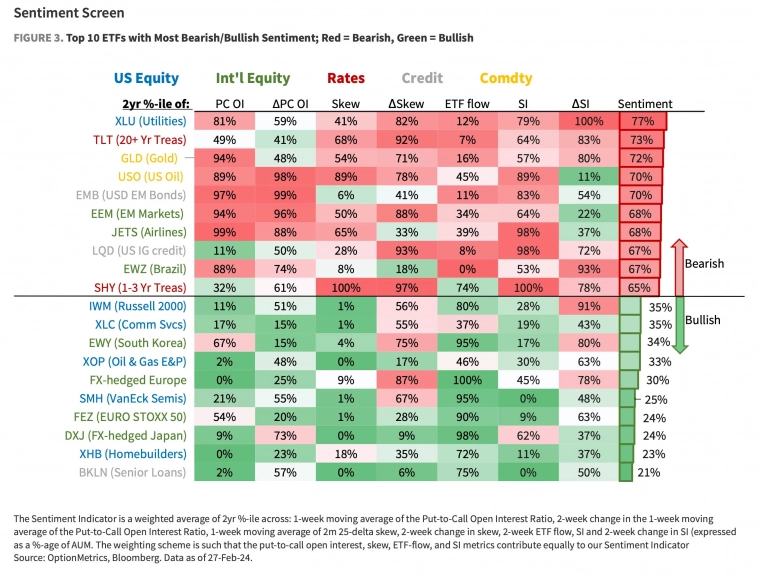

На этом графике представлены показатели «бычьих» и «медвежьих» настроений в популярных индексах:

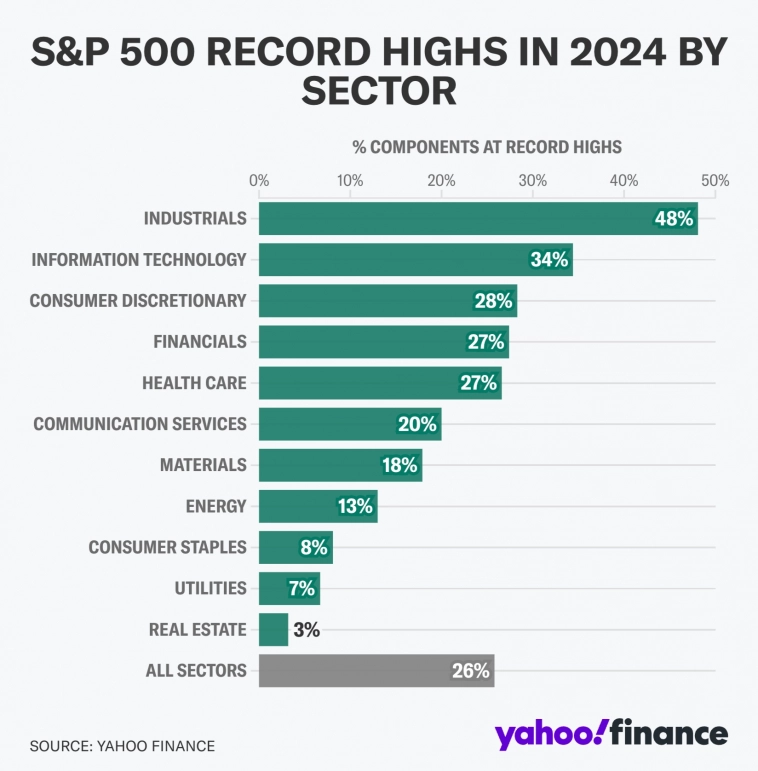

На этом графике показан процент акций в каждом секторе, достигших максимума в 2024 году:

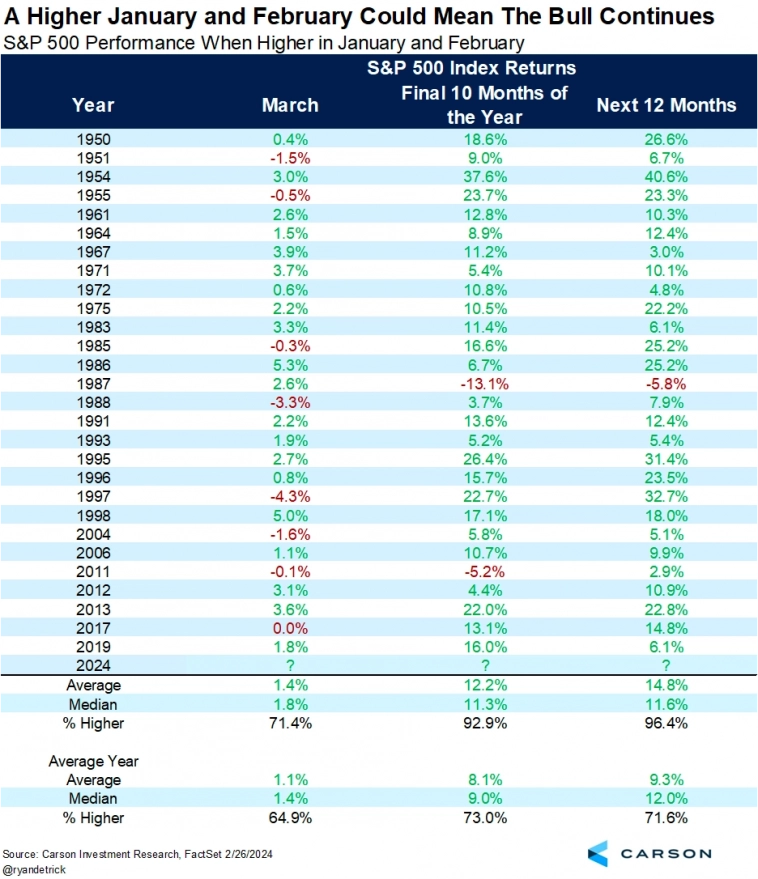

После роста S&P 500 в январе и феврале, на конец года индекс был выше в 27 случаях из 28. Последние 10 месяцев демонстрировали более высокие показатели 26 из 28 раз, причем доходность в обоих случаях была намного выше средней:

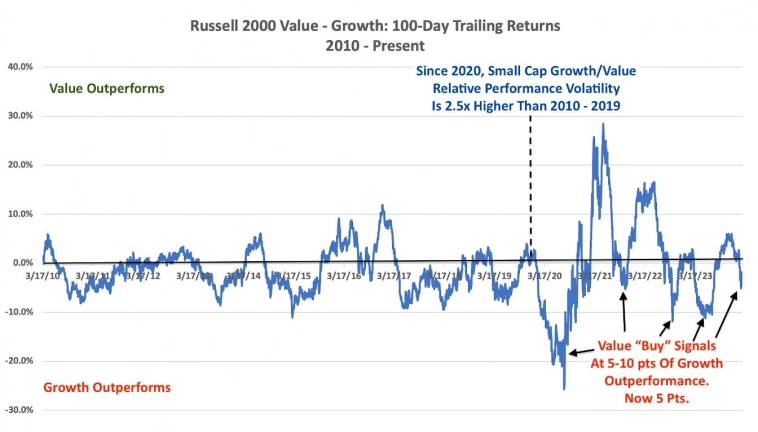

Наилучшие условия для перевеса в пользу акций стоимости были после того, как акции роста превосходили показатели стоимости как минимум на 10 процентных пунктов за 100 торговых дней. Акции роста недавно превзошли стоимость (на 6,7 процентных пункта), но не настолько, чтобы вызвать надежный сигнал к покупке:

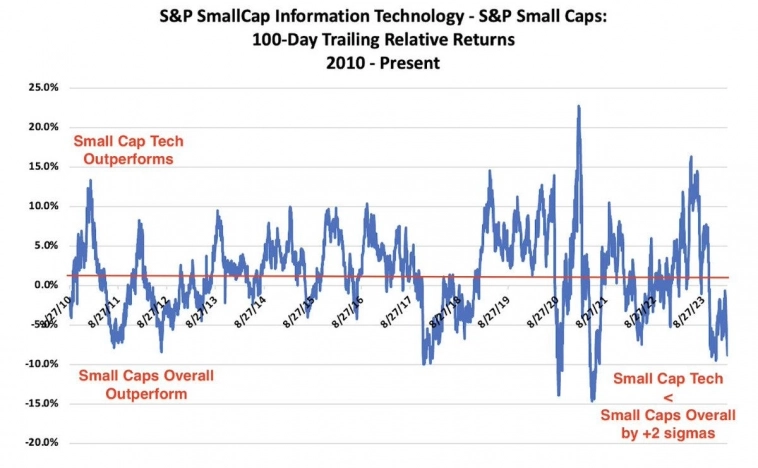

За последние 100 дней акции малой капитализации сектора технологий в США ($PSCT) отстают от акций малой капитализации в целом ($IJR) на +2 стандартных отклонения. История говорит, что первые должны значительно превзойти вторых в течение следующих 100 дней:

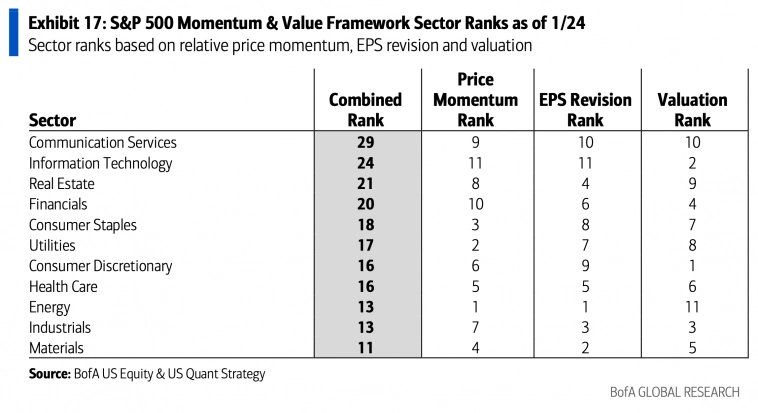

Акции сектора коммуникаций остаются №1 в рейтинге Bank of America уже третий месяц подряд и 12 из последних 13 месяцев:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест