Блог им. warwisdom

Как сформировать оптимальный облигационный портфель по Гарри Марковицу?

- 18 декабря 2023, 12:06

- |

На облигационной сессии конференции СМАРТЛАБ мы поделились ещё одним ноу-хау, используемом на практике при управлении облигационными фондами.

Как работает теория эффективного портфеля Гарри Марковица на российском рынке облигаций?

Для начала определим варианты инвестиций и соответствующие бенчмарки:

📎 Денежный рынок (текущим бенчмарком можно назвать Фонд «Ликвидность», но так как у него короткая история, в качестве бенчмарка взял ставку ЦБ -0,5%)

📎 Краткосрочные ОФЗ (индекс CBONDS GBI 1-3Y)

📎 Корпоративные облигации 1 эшелона (индекс Cbonds-CBI RU BBB/ruAA-)

📎 Корпоративные облигации 2 эшелона (индекс Cbonds-CBI RU BB/ruBBB)

📎 Высокодоходные облигации (индекс Cbonds-CBI RU B/ruB-)

📎 Инфляционные ОФЗ (за отсутствием соответствующего индекса использовал расчетный показатель совокупного дохода по выпуску ОФЗ 52001).

Затем рассчитываем годовую доходность на каждый день за последние 5 лет и волатильность показателя доходности.

Выходим на следующие показатели средней доходности:

📎Денежный рынок 6,9%

📎Короткие ОФЗ 6,8%

📎Корп. облигации 1 эшелона 8,4%

📎Корп. облигации 2 эшелона 8,6%

📎ВДО 10,5%

📎Инфляционные ОФЗ 11,2%

Уже на этапе ранжирования доходности выясняются интересные наблюдения, например, что доходность инструментов денежного рынка выше чем ОФЗ.

На самое интересное выясняется, когда в соответствие с подходом Гарри Марковица строится точечная диаграмма, где по оси X уровень риска (волатильность доходности) актива, по оси Y — средняя доходность.

Предложенный Гарри Марковицем новаторский метод в инвестиционном анализе, за который он получил в 1990 году Нобелевскую премию, заключается в том, что оптимальный портфель получается из активов, находящихся в верхнем левом углу диаграммы, т. е. имеющих минимальный риск и максимальную доходность.

Первый этап формирования эффективного портфеля заключался в том, что все активы графически отображались на точечной диаграмме по осям Риск/Доходность и в портфель включались оптимальные активы с минимальным риском и максимальной доходностью.

Вторая идея заключается в том, что портфель можно оптимизировать, путем составления комбинации активов с отрицательной корреляцией. По сути, это математическое доказательство полезности диверсификации.

Попробуем объяснить её более простым языком (для тех, кому интересно досконально разобраться в формулах -Wikipedia) на практическом примере американского рынка.

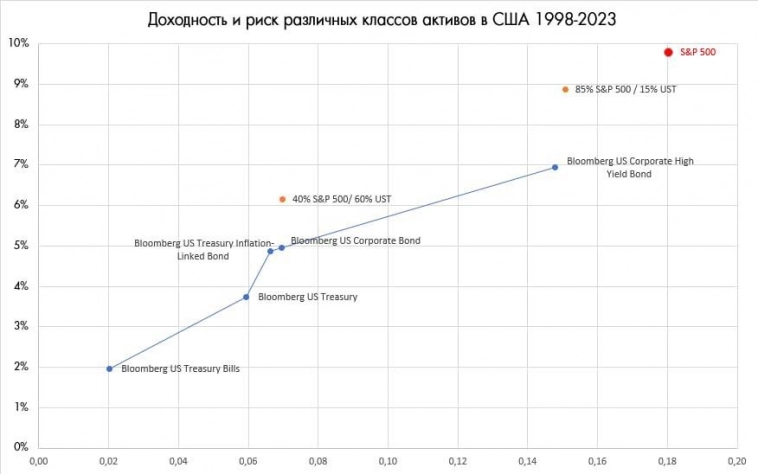

Как видно на графике, различные классы облигационных активов в США в целом достаточно эффективно оценены рынком – за более высокий риск инвестор получает более высокую доходность. Перемещаясь по шкале риска инвестор за последние 25 лет мог получать в среднем от 2% в казначейских векселях до 7% годовых в высокодоходных облигациях.

Еще есть акции. Они несут гораздо больший риск, чем даже «мусорные» облигации, но и потенциальная доходность тоже выше.

Как скомбинировать портфель, чтобы заработать больше без увеличения риска?

Оказывается, что для оптимизации облигационного портфеля в него следует добавлять акции!

Например, портфель, составленный на 40% из акций S&P 500 и на 60% из US Treasuries оказывается по доходности на 1% годовых более доходным, чем портфель корпоративных облигаций при аналогичном риске. А портфель, состоящий на 85% из акций и 15% US Treasuries, оказывается почти на 2% годовых более доходным, чем портфель облигаций High Yield тоже при сопоставимом риске! Это открытие легло в основу популярной инвестиционной стратегии 60/40.

теги блога warwisdom

- apple

- berkshire hathaway

- BYD

- CNYRUB

- COVID

- EURUSD

- exxon mobil

- Hertz

- IMOEX

- intel

- microsoft

- nasdaq

- nikkei индекс

- p/e

- pfizer

- S&P500

- SQM

- tesla

- treasuries

- VIX

- vix индекс

- автомобили

- акции

- банк санкт-петербург

- бюджет РФ 2025

- валютные облигации

- Великобритания

- Венесуэла

- Владимир Зеленский

- втб

- Газпром

- деприватизация

- дефляция в США

- дефолты 2024

- дефолты облигаций

- Джером Пауэлл

- дивиденды

- Дмитрий Балясный

- доллар рубль

- Дональд Трамп

- замещающие облигации

- золото

- зпиф

- ИИ

- инвестиции в недвижимость

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в Бразилии

- инфляция в России

- инфляция в США

- искусственный интеллект

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- криптовалюта

- лукойл

- Магнит

- мировая экономика

- МТС-Банк

- нефть

- облигации

- ОЗОН Фармацевтика

- операционные результаты

- опционы

- ОФЗ

- оффтоп

- пифы

- Покушение на Дональда Трампа

- Портфель инвестора

- пошлины США

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- Промомед

- сбербанк

- Скотт Бессант

- сливочное масло

- Совкомбанк

- ставка

- ставка ФРС США

- ставка ЦБ Китая

- суборды ВТБ

- США

- тинькофф банк

- торговые войны

- трейдинг

- Украина

- Уоррен Баффетт

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс mix

- ЦБ Китая

- ЦБ РФ

- экономика Великобритании

- экономика США

- электромобили

- Эльвира Набиуллина