SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. YaroslavBerezin

От прибыли никуда не убежать

- 31 октября 2023, 14:28

- |

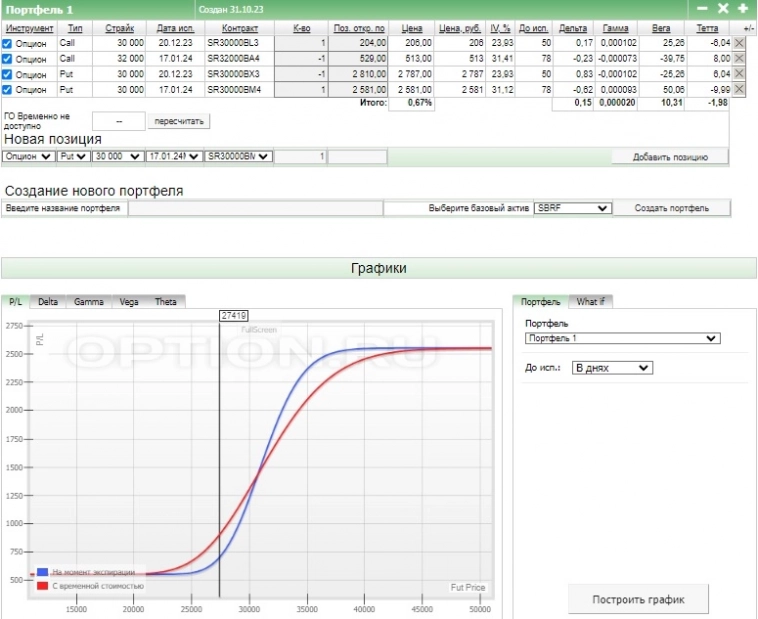

Смотрим на данную стратегию в опционах:

По графику потери не предусмотрены. Опционы на фьючерс Сбера.

Как собираем этот календарный спред?

Покупаем колл 30000 (20.12.2023) и пут 30000 (17.01.2024)

Продаем колл 32000 (17.01.2024) и пут 30000 (20.12.2023)

Сценарии по данной стратегии:

Сценарий 1:

Если к 20.12 цена фьючерса ниже 30000, то мы получаем лонг фьюча

Если к 17.01 цена фьючерса ниже 30000, то наш лонг закрывается по цене 30000 и мы получаем премию

Сценарий 2:

Если к 20.12 цена фьючерса выше 30000, то мы получаем лонг фьюча

Если к 17.01 цена фьючерса выше 32000, то наш лонг закрывается по цене 32000, получаем прибыль 2000 + премия

Сценарий 3:

можете сами придумать, если нашли)

575

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло...

17:15

Павел Крутолапов назначен генеральным директором ПАО "АПРИ"

Павел Крутолапов назначен генеральным директором ПАО «АПРИ»

С 2023 года Павел занимал должность главного архитектора ПАО «АПРИ»...

13:07

теги блога Ярослав Березин

- binance

- brg2

- BTC

- forex

- FORTS

- gazp

- gzh2

- MOEX

- nasdaq

- nyse

- Ri

- rih2

- RTS

- RTSI

- S&P500

- sber

- SBRF

- si

- SIH2

- spy

- SRH2

- usd

- USDRUB

- USDRUB-TOM

- usdrub_tom

- USDRUBTOD

- Wall Street

- акции

- банки

- бинанс

- биткоин

- богатство

- брокеры

- вопрос

- геополитика

- голубые фишки

- грязная зелёная бумажка

- доллар

- доллар рубль

- золото

- инвестиции

- инвестиции в недвижимость

- ипотека

- крипта

- криптовалюта

- ММВБ

- мобильный пост

- МосБиржа

- мтс

- недвижимость

- Нейросети

- обсуждение рынка

- опрос

- опционы

- Россия

- РТС

- рынок жилья

- рынок недвижимости

- санкции

- сбер

- сбербанк

- срочный рынок FORTS

- сша

- тинькофф инвестиции

- торговые роботы

- торговые сигналы

- трейдинг

- успех

- форекс

- фьючерс mix

- фьючерс ртс

Покупаем колл 30000 (20.12.2023) и пут 30000 (20.12.2023)

НЕ покупаем пут 30000 (17.01.2024) и НЕ продаем колл 32000 (17.01.2024) тупо потому, что в стаканах пусто. Совсем пусто.

Вероятность что-то купить или продать из опционов сбера с экспирацией 17.01.2024 близка к 0.

Автор же ясно написал

«По графику потери не предусмотрены.»

автор умолчал об этом, видать, не хочет делиться граалем )))

но хотя бы раз в час попробуйте сорвать прибыльный куш

горизонтальный спрэд пута + диагональный спрэд колла.

если волатильность не сыграет злую шутку, все закроется в плюс.

эффект синергии не всегда работает в спрэдах.

кейс скорее виртуальный.

на практике в пустых стаканах открыться невозможно (((

не знаю, может в премиальных опционах на Сбер получше?

нет доступа, увы.

одинаковой датой экспирации в данном случае декабрьский наверное.

А тут согласно например 1 сценарию после экспирации ближних контрактов

придется продать декабрьский фьючерс и купить мартовский чтоб получить

колл синтетик. А фьючерс на декабрь и на март по цене будут разные, там сейчас разница больше 1000р, а на экспирацию как фишка ляжет. Так что не факт что в прибыль выйдете.