Блог им. fxsaber

Проверка обратного времени.

- 03 сентября 2023, 13:05

- |

Мною была поставлена задача разобраться в причинах получения прибыли определенной ТС (торговая система). Для этого требовалось изучить историю котировок, подтвердив или опровергнув возникающие гипотезы.

Ниже пойдет речь об этом процессе для одной из них.

Гипотеза.

Попадаются утверждения, что будущее является следствием прошлого. В основе этого, возможно, лежат законы физики/мироздания.

В переводе на язык истории котировок это обозначает, что будущие котировки зависят от прошлых (всего рынка, не только одного символа) — содержат некоторую информацию об этом прошлом.

Очевидно, что для СБ (случайное блуждание) это неверно по определению. Но история котировок, вроде, не СБ.

Поэтому хотелось бы проверить подобное утверждение. Но как?!

Критерий отличия от СБ.

Нужно было найти что-то такое, что позволит однозначно сказать, что имеющийся цВР (ценовой временной ряд) не является СБ.

Для этого воспользуемся следующими предложениями.

- Теорема СБ: на СБ нельзя заработать торговым алгоритмом.

- Гипотеза цВР: на некоторых цВР возможно заработать торговым алгоритмом.

Исходя из этого целесообразно найти ТС, которая, действительно, зарабатывает на цВР. Если такая ТС есть, то само ее существование является доказательством отличия имеющегося цВР от СБ.

Прибыльная ТС.

Есть некоторая проблема в идентификации ТС, как прибыльной. Это всегда не равная единице вероятность. Однако, я все же решился утверждать, что следующая ТС с высокой вероятностью выцепляла реальные рыночные закономерности из цВР.

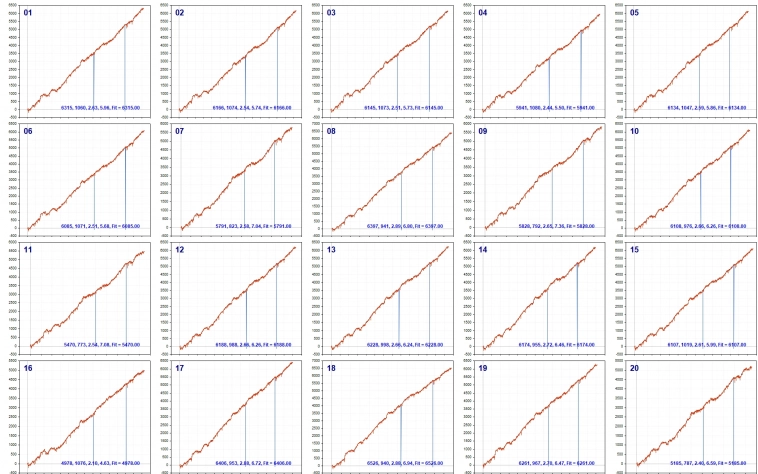

На рисунке срез оптимизации по методике из этого поста. Был получен следующим образом.

- Реальные тиковые котировки.

- Была проведена оптимизация (MetaTrader 5) ТС на интервале (на скрине он находится между двумя вертикальными синими линиями) — Sample.

- Оптимизация была специально прервана на 2000 проходов ГА (генетический алгоритм), чтобы среди лучших результатов был разброс в облаке входных параметров.

- Взяты 20 лучших (критерий MaxBalance) вариантов из 2000 и для каждого проведен бэктест на более широком интервале. Т.е. слева и справа от Sample содержится OOS (Out-of-Sample).

Картинка выше и показывает итоговый результат. Мне он показался возможностью утверждать, что ТС прибыльная. Т.е. критерий отличия цВР от СБ якобы найден!

Переворот времени.

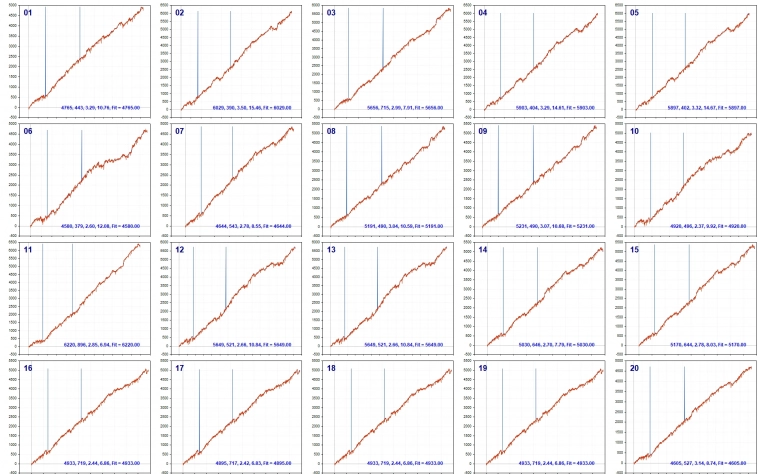

Нужно было здраво перевернуть время. Например, конец прямой торговой сессии должен был совпасть с началом торговой сессии перевернутого варианта. В общем, сложно сказать, заморачивался ли кто-либо с подобным, но повозиться пришлось, чтобы нигде не самообмануться.

В итоге был получен желанный цВР (пользовательские символы MT5) — перевернутая по времени реальная тиковая история. Далее было сделано с этой цВР тоже самое, что написано выше.

Результат.

Для полной чистоты эксперимента Sample-интервал брался тоже перевернутый. Поэтому можно видеть, что он «отражен» от прямого варианта.

Визуализация результата показывает, что и при обратном течении времени «заработок» не исчезает. Честно говоря, сам предполагал/желал увидеть слив.

Вывод.

В реальных котировках бывают рыночные закономерности (годные для прибыльного алготрейдинга), которые слабо зависят от направления течения времени.

Буду благодарен читателям за ссылки на подобные исследования.

теги блога fxsaber

- HFT

- Meta Trader 4

- Meta Trader 5

- MetaQuotes

- Metatrader

- Metatrader 4

- MetaTrader 5

- MetaTrader5

- mql

- mql5

- mt4

- mt5

- MT5 MQL5

- OOS

- tslab

- адаптивность

- алготрейдинг

- белый лебедь

- брокер

- бэктестинг

- Грааль

- даркпулы

- децентрализованная биржа

- диверсификация

- диверсификация портфеля

- доходность

- драйвер

- ДЦ форекс

- железо

- задержки

- закономерности рынка

- закономерность

- издержки

- инвестиции

- инвестор

- исполнение ордеров

- исследование

- итоги

- итоги месяца

- Калькулятор

- комиссия

- комиссия брокера

- криптовалюта

- Лебедь

- лебедь черный

- лимитные ордера

- лучший памм счет

- лчи

- максимальная просадка

- Маркетинг

- машинное обучение

- метатрейдер

- миф

- мониторинг

- мониторинг счета

- нейронные сети

- Нейросети

- оборот торгов

- операционная система

- оптимизация роботов

- Оптимизация торговой системы

- Отчет о торговле

- ПАММ

- памм счета инвестиции

- переворот

- портфель

- проверка системы

- продажи

- просадка

- проскальзывание

- рейтинг

- робот

- рыночная закономерность

- Сверхприбыли

- сверхприбыль

- свопы

- Скальпинг

- советники

- спред

- статистика

- статья

- стейтмент

- Телеграм

- телеграмм канал

- тестер

- тестер МТ5

- тики

- тики. работа с хистори

- торговая система

- торговые роботы

- торговые системы

- трагедия

- трейдинг

- тренд

- фильтр

- фильтрация

- форекс

- хедж-фонд

- чёрный лебедь

- шторм

Это верно только для СБ со средним всех приращений цен равным нулю. Если среднее приращений не нуль, то существуют алгоритмы заработков.

Но заработать на этом нельзя ( без опционов).

Например, можно взять цВР, на котором можно заработать. Собрать кучу стат данных и сгенерировать ряд с такими же стат. данными.

К сожалению, вероятнее всего, такой ряд перестанет быть «зарабатываемым».

Теперь надо проверить ТС, созданные на одном тикере, на других :)

Ну ладно. Но как быть с причинностью по Грэнджеру? При обращении стрелы времени то?

Именно это и используется в арифметических расчетах при движении тренда в заданном цикле времени. Кстати сам цикл времени тоже делится как и цена на четность.

В четном цикле времени надо вести отсчет от четной цены в верх и от нечетной — в низ. В нечетном цикле времени все расчеты и измерения ведутся наоборот.

Так вот в каждом цикле времени будет свой цикл по цене. Тут единого понимания нету в принципе. Все считается индивидуально.

Не знаю поняли или нет, но словами сложно пояснить как строится график, которому нас учили строить еще в школе. То что вы видите на мониторе не является ГРАФИКОМ в принципе. Его придется строить по конкретным числам, которые имеют свой конкретный алгоритм и по времени и по цене.