SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov

Облигационный портфель.

- 31 мая 2023, 15:55

- |

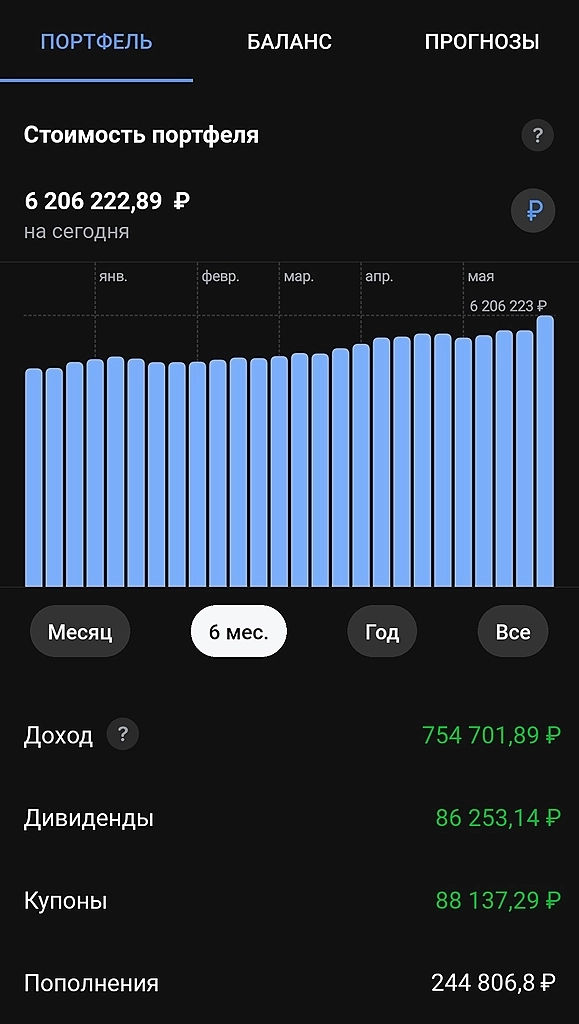

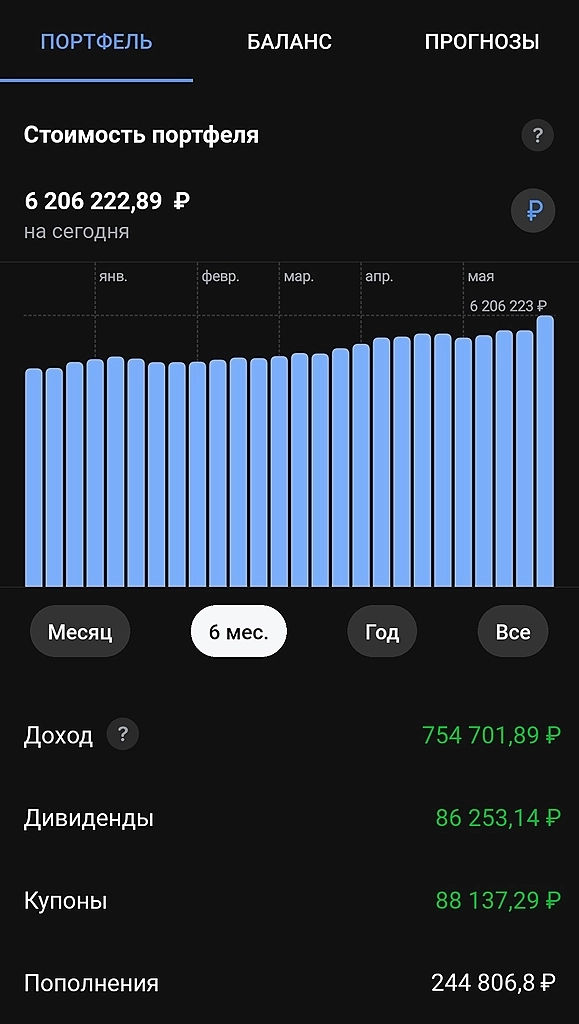

💡Активно покупать облигации я начал в сентябре 22 года, после начал мобилизации (акции тоже покупал). Как раз тогда были достаточно вкусные цены для покупки. Если до этого в портфеле облигаций было в районе пары десятков, то после покупки их стало больше тысячи. Спать после этого стал лучше, так как портфель стал меньше реагировать на информационный шум и геополитику.

В конце сентября облигаций было уже 1403 шт. А в феврале 23 года 2052 шт, сейчас — 2136 шт.

Средняя величина купона в сентябре — 8,2 процента, а сейчас 8,5 процентов, можно сказать что не сильно изменилась.

В сентябре было 48 позиций, а сейчас 57. Несколько облигаций были погашены ( Пик, МТС...), на эти деньги докупил еще облигаций и т.д. Купоны так же реинвестирую.

23 процента облигаций в портфеле – это ОФЗ ( к ним же отношу облигации Казахстана), 77 – корпоративные. Муниципальных нет.

ОФЗ сроком от нескольких месяцев до 13 лет, с фиксированным купоном ( серия 26).

Корпоративные:

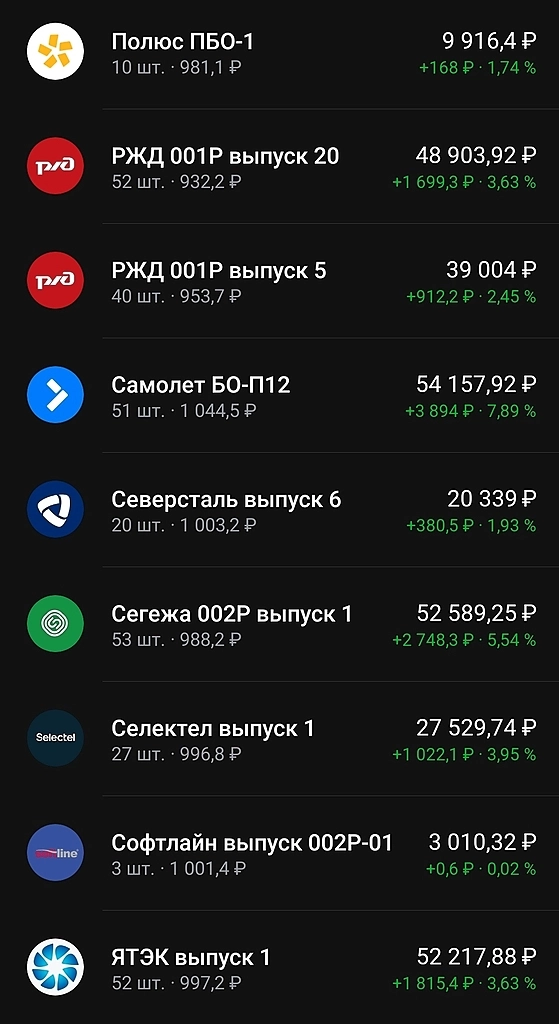

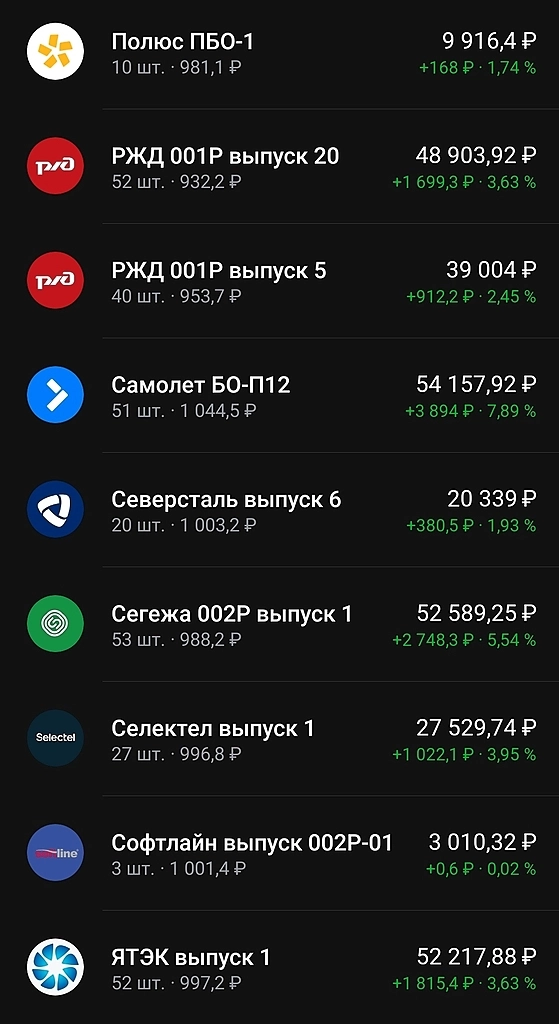

В основном стараюсь отдавать предпочтение облигациям с высокой надежностью, но и ВДО тоже есть. АФК Система – 208 шт, ГТЛК -183 шт, М.Видео – 155 шт, РЖД – 92 шт, Самолет – 150 и прочее. Есть еще всякие Делимобили, Патриоты, Эталоны, Софтлайны, ЖКХ Якутии… В общем много всего, нет наверное смысла все перечислять.

Можно сказать что получился свой собственный индекс облигаций). Правда не без недочетов.

Средний купонный доход – 8,4 процента, без учета ОФЗ – 9,2 – уже лучше. Средняя доходность к погашению – 10,2, без учета ОФЗ – 10,5… Можно конечно еще увеличить доходность, просто переложившись в более доходные бумаги, но риск для данного портфеля так же вырастет.

Рост большинства облигаций с сентября в среднем от 3 до 14 процентов, всего на 77 тыс рублей (если продать все прямо сейчас).

Если смотреть аналитику за год, то купонный доход уже близок к дивидендному – 121 и 149 тыс рублей, а за полгода купонный даже выше – 88 против 86 тыс рублей.

Была идея добиться того, чтобы доход от купонов поступал в течение года примерно равномерно. Реализовать это непросто, пример: июль – 9 тыс, август 20,9 тыс рублей (по моим подсчетам). Доходность в отдельные месяцы падает почти в 2 раза.

Расчетная купонная доходность (годовая) в феврале была в районе 165 тыс рублей, в мае – 179,7 тыс рублей. В общем она растет и это хорошо.

Правда я не учитываю еще облигации в валюте – это Альфа 2030, Газпром 2027, Пик 5 выпуск (всех по 1 шт). Выплаты по ним должны быть в рублях, но они привязаны к доллару. Одна бумажка стоит от 670 до 911 долларов. Валюта у меня уже была, пусть хотя бы так приносит доход. Они могут принести за год около 163 долларов или 13 тыс рублей. То есть итоговая доходность может быть в районе 192,7 тыс рублей (двигаемся к 200). 🍏Таким образом доход от облигаций в этом году может быть выше дивидендного дохода.

Спасибо за внимание и успешных инвестиций.

t.me/pensioner30

В конце сентября облигаций было уже 1403 шт. А в феврале 23 года 2052 шт, сейчас — 2136 шт.

Средняя величина купона в сентябре — 8,2 процента, а сейчас 8,5 процентов, можно сказать что не сильно изменилась.

В сентябре было 48 позиций, а сейчас 57. Несколько облигаций были погашены ( Пик, МТС...), на эти деньги докупил еще облигаций и т.д. Купоны так же реинвестирую.

23 процента облигаций в портфеле – это ОФЗ ( к ним же отношу облигации Казахстана), 77 – корпоративные. Муниципальных нет.

ОФЗ сроком от нескольких месяцев до 13 лет, с фиксированным купоном ( серия 26).

Корпоративные:

В основном стараюсь отдавать предпочтение облигациям с высокой надежностью, но и ВДО тоже есть. АФК Система – 208 шт, ГТЛК -183 шт, М.Видео – 155 шт, РЖД – 92 шт, Самолет – 150 и прочее. Есть еще всякие Делимобили, Патриоты, Эталоны, Софтлайны, ЖКХ Якутии… В общем много всего, нет наверное смысла все перечислять.

Можно сказать что получился свой собственный индекс облигаций). Правда не без недочетов.

Средний купонный доход – 8,4 процента, без учета ОФЗ – 9,2 – уже лучше. Средняя доходность к погашению – 10,2, без учета ОФЗ – 10,5… Можно конечно еще увеличить доходность, просто переложившись в более доходные бумаги, но риск для данного портфеля так же вырастет.

Рост большинства облигаций с сентября в среднем от 3 до 14 процентов, всего на 77 тыс рублей (если продать все прямо сейчас).

Если смотреть аналитику за год, то купонный доход уже близок к дивидендному – 121 и 149 тыс рублей, а за полгода купонный даже выше – 88 против 86 тыс рублей.

Была идея добиться того, чтобы доход от купонов поступал в течение года примерно равномерно. Реализовать это непросто, пример: июль – 9 тыс, август 20,9 тыс рублей (по моим подсчетам). Доходность в отдельные месяцы падает почти в 2 раза.

Расчетная купонная доходность (годовая) в феврале была в районе 165 тыс рублей, в мае – 179,7 тыс рублей. В общем она растет и это хорошо.

Правда я не учитываю еще облигации в валюте – это Альфа 2030, Газпром 2027, Пик 5 выпуск (всех по 1 шт). Выплаты по ним должны быть в рублях, но они привязаны к доллару. Одна бумажка стоит от 670 до 911 долларов. Валюта у меня уже была, пусть хотя бы так приносит доход. Они могут принести за год около 163 долларов или 13 тыс рублей. То есть итоговая доходность может быть в районе 192,7 тыс рублей (двигаемся к 200). 🍏Таким образом доход от облигаций в этом году может быть выше дивидендного дохода.

Спасибо за внимание и успешных инвестиций.

t.me/pensioner30

293

3 комментария

+1

Каждый лудоман открыл канал!

- 31 мая 2023, 17:20

Курицын П.В. 🐔, всё верно.

- 01 июня 2023, 08:52

Читайте на SMART-LAB:

Корпоративные облигации

Облигации федерального займа — актив не для всех. Короткие государственные бумаги предлагают невыразительную доходность даже относительно...

16:14

18 лет в коммерческой недвижимости: Accent делится опытом

Accent Capital — это инвестиционная компания с фокусом на коммерческой недвижимости. Мы на рынке с 2007 года и специализируемся на управлении...

15:53

теги блога 30-летний пенсионер

- итоги дня

- пенсия

- США

- IMOEX

- IPO

- IPO 2024

- OZON

- Softline

- SPO

- Whoosh

- X5

- акрон

- акции

- алроса

- Астра

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВИМ Ликвидность

- вклады

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Депозиты

- диверсификация

- дивиденды

- доллар рубль

- Дональд Трамп

- заблокированные активы

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- мирные переговоры

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- национализация активов

- НДФЛ

- нлмк

- Новатэк

- Новости

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- ПИК СЗ

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- Т-Банк инвестиции

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- экономика России

- Элемент

- Яндекс