Блог им. Investovization

HeadHunter (HHRU). Отчет 1Q 2023г. Стоит ли покупать акции?

- 21 мая 2023, 10:10

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 16.05.23 вышел отчёт за первый квартал 2023 г. компании HeadHunter (HHRU). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

HeadHunter — крупнейший в РФ и один из самых крупных сайтов по поиску работы и сотрудников в мире (по данным рейтинга Similarweb).

Кроме РФ представлена в некоторых странах СНГ: Беларусь, Казахстан, Узбекистан, Азербайджан, Киргизия.

Текущая цена акций.

Материнская компания HeadHunter Group PLC зарегистрирована на Кипре. А на МосБирже торгуются не акции, а депозитарные расписки. С октябрьских минимумов котировки выросли в 2 раза, но по-прежнему торгуются на 12% ниже цены размещения. И на 65% ниже исторических максимумов.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Квартальные результаты позитивны:

- Выручка выросла на четверть г/г до 5,5 млрд в основном благодаря индексации тарифов и росту числа клиентов на 10%.

- Скорр. EBITDA выросла на треть до 3 млрд на фоне небольшого роста расходов на маркетинг и персонал (+4% и +6% г/г соответственно).

- Скорр. чистая прибыль 2,2 млрд (+51% г/г). Это рекордный рост.

На квартальном горизонте наблюдается рост финансовых результатов последние 3 квартала.

Также все отлично выглядит и на годовом горизонте. Планомерный рост выручки и прибыли уже 8 год. Скорость роста последние 5 лет превышает 25%.

Выручка по регионам и сегментам.

- 92% выручки приходится на РФ

- 53% выручки приходится на Москву и Санкт-Петербург.

- 45% ключевых аккаунтов также зарегистрированы в Москве и Санкт-Петербурге.

В первом квартале отмечается сбалансированный рост выручки по всем продуктам:

- Комплексные подписки: 1,5 млрд (+21,5% г/г);

- Доступ к базе резюме: 1 млрд (+18% г/г);

- Размещение вакансий: 2,5 млрд (+30,9% г/г);

- Дополнительные услуги: 0,5 млрд (+18,6% г/г).

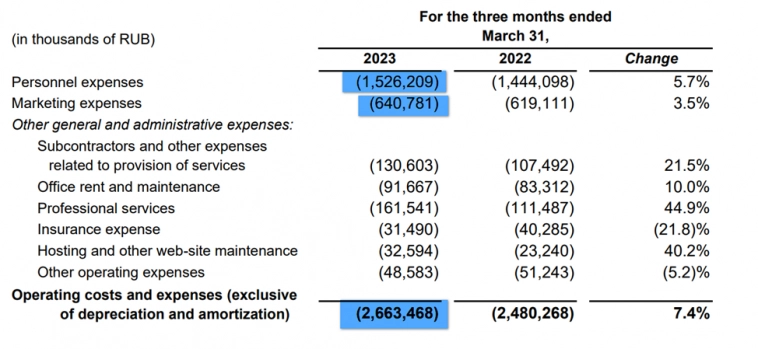

Операционные затраты.

Операционные затраты выросли на 7,4% г/г до 2,6 млрд. В основном за счет роста расходов на персонал на 6% и маркетинг на 4%.

Долговая нагрузка.

У компании отрицательный чистый долг. Чистых денежных средств на 4,7 млрд больше, чем долгов. Финансовое положение отличное.

FCF.

FCF (свободный денежный поток) положительный все последние кварталы. В 1Q 23 он равен 2,5 млрд. Эти свободные деньги компания может спокойно отправлять на дивиденды и байбэки.

Дивиденды и обратный выкуп.

Дивиденды являются элементом инвестиционной стратегии HeadHunter. Компания не может их сейчас платить из-за Кипрской регистрации, но ищет пути и возможности.

Как мы видели денег на счетах на 4,7 млрд больше, чем долгов (это 90₽ дивиденда на акцию или 5,5% доходности). А вообще денег на счетах почти 12 млрд (это 235₽ дивиденда на акцию или 14% доходности).

Вероятно, эти деньги пойдут на BuyBack, который недавно одобрили акционеры.

Перспективы и риски.

Среди перспектив компании – это продолжение гармоничного роста. Неплохой потенциал есть еще в регионах и в странах СНГ. Также HeadHunter периодически повышает тарифы. Но их рост должен быть ограничен, т.к. у компании есть конкуренты, которые могут переманить часть аудитории.

Сейчас среди конкурентов выделяются: SuperJob, Avito, VK Работа, Работа.ру. Не исключено, что когда-нибудь за это направление возьмется Яндекс, тогда будет совсем непросто.

Также к рискам можно отнести возможный спад на рынке труда, который может возникнуть из-за рецессий в экономике, новых волн мобилизаций и т.п.

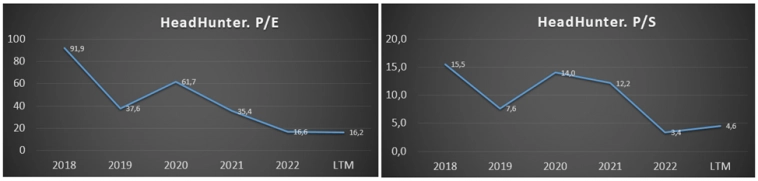

Мультипликаторы.

Компания оценена не дёшево для российского рынка. Но мультипликаторы на минимальных исторических отметках.

- Текущая цена акции = 1728 ₽

- Капитализация = 87 млрд ₽

- EV/EBITDA = 8,4

- P/E = 16,2; P/E скорр = 12,9; fwd P/E 2023 = 10

- P/S = 4,6

- P/BV = 9,6

- Рентабельность по EBITDA = 52%

Выводы.

- HeadHunter относится к технологическому сектору. По сути – это сайт, мобильное приложение, плюс сервера и вся сопутствующая инфраструктура.

- Растущая и при этом прибыльная компания.

- Результаты за 1Q 23 очень позитивные и свидетельствуют о росте активности на рынке труда.

- Операционные затраты выросли умеренно.

- Компания генерирует хороший положительный денежный поток.

- У компании отрицательный чистый долг и устойчивое финансовое положение.

- Из-за иностранной прописки нет возможности выплачивать дивиденды. Компания накопила хороший кэш.

- Акционеры одобрили BuyBack. Это может привести к росту котировок.

- К рискам можно отнести развивающуюся конкуренцию и возможный спад на рынке труда.

- Мультипликаторы недешёвые, но на минимальных исторических отметках.

Я пока не покупал акции HeadHunter. Ранее цена была высока. А сейчас останавливает иностранная прописка, точнее связанные с этим риски. На данный момент котировки адекватны, и включают в себя дальнейший гармоничный рост. Акции особенно интересны к покупке ниже 1400₽. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Скажите, как Вы рассчитали этот уровень котировок? Почему не 1500 или 1300?