Блог им. NelinsCapital

Вы потеряете деньги на инвестициях в акции. И вот почему

- 30 декабря 2022, 18:53

- |

👉 В течение одного года исследователи анализировали 1600 бразильских дэй-трейдеров. Только 3% из них заработали деньги .

👉 В 2011 году опубликовали исследование тайваньских внутридневных трейдеров. За 15-летний период, с 1992 по 2006 год, оно показало лишь немногим лучшие результаты. По данным авторов, в среднем в год около 360 000 тайваньцев занимаются внутридневной торговлей. Они отмечают, что небольшая группа (около 15%) действительно зарабатывает более высокую прибыль за вычетом комиссий, но «некоторое превосходство возможно по чистой случайности.

В соответствии с предыдущей работой по результатам отдельных инвесторов, подавляющее большинство внутридневных трейдеров теряют деньги».

👉 Более того известны результаты Forex торговли благодаря постановлению Европейского управления по ценным бумагам и рынкам (ESMA) 2008 года, которое требует, чтобы брокеры в ЕС отображали процент трейдеров, теряющих деньги, в своем уведомлении о рисках. Из данных отчётов 104х FOREX брокеров можно сделать вывод, что больше 79% FOREX трейдеров теряют деньги.

Причины потери денег

Более ранние исследования проведенные еще в 2000 году (Поведение индивидуального инвестора и Трэйдинг опасен для вашего богатства), показали не лучшие результаты для внутридневных трейдеров. Брэд М. Барбер и Терренс Один из Калифорнийского университета в Беркли проанализировали 66 000 торговых счетов в Charles Schwab с 1991 по 1996 год. Они обнаружили причины таких результатов и вот три из них.

1. Слишком частые сделки

Исследователи заметили что те, кто торговал больше всего, получали годовой доход в размере 11,4%, в то время как рынок в целом приносил 17,9%. Поэтому слишком частые сделки ведут к уменьшению доходности.

2. Самоуверенность

Покупка знакомых имён больших компаний и маржинальная торговля губительны для инвесторов. Большинство ошибок совершается при торговле на заёмные средства и торговле на новостях. Знакомая компания вызывает чувство уверенности в будущем компании, поэтому инвесторы охотнее покупают акции знакомых им компаний, компаний чьими продуктами они пользуются.

Инвесторы покупают акции из-за того, что, как они надеются на будущие хорошие новости, и продают акции из-за того, что уже произошло. Когда инвесторы покупают акции (которыми они недавно не владели), они смотрят в прошлое только для того, чтобы предугадать будущее. Многие инвесторы используют простую эвристику, предполагая, что хорошее прошлое компании свидетельствует о том, что компания и в будущем будет преуспевать. При продаже инвесторы обеспокоены тем, что акции сделали до продажи (и с момента покупки). В большинстве случаев это приводит к тому, что инвесторы продают прибыльные акции и оставляют убыточные (т. е. эффект диспозиции), хотя в конце налогового года инвесторы, как правило, продают убыточные акции. Маловероятно, что инвесторы продают победителей, потому что они верят, что прошлые победители — это будущие проигравшие. — Цитата из исследования.

3. Чрезмерная диверсификация

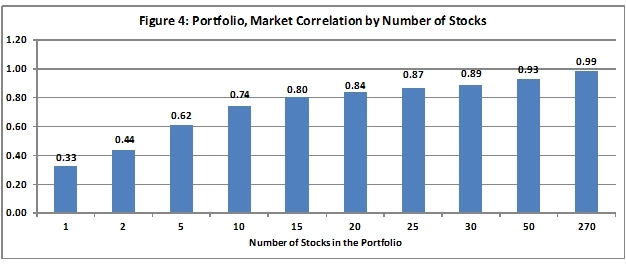

Если в вашем портфеле 20 акции, то доходность такого портфеля будет соответствовать индексу S&P 500 на 84%. Но в отличие от индекса инвесторы платят комиссию за покупку, продажу, ребалансировку активов в своём портфеле.

С ростом числа акций в портфеле доходность будет повторять рыночную.Оптимальное количество акций в портфеле до 10. Именно в таком случае инвесторы обгоняли рынок и окупали комиссии.

Зависимость доходности и количества акций

Как ни крути инвестиции в акции сложное дело. Профессиональные трейдеры знают про многие тонкости инвестиций и управляют эмоциями, у многих даже есть команда из психологов, менторов и аналитиков. Обычному инвестору тяжело следить за котировками акций каждый день и совершать сделки. Поэтому есть два способа получить доходность выше рынка — инвестировать в фонды и следовать сигналам профессиональных трейдеров. Но это другая история достойная отдельной статьи.

🤝Берегите капитал, ментальный и финансовый.

Канал с моей торговой стратегией и новостями

#инвестиции #трейдинг #дэйтрейдинг #финансы#познавательные_инвестиции #проденьги

теги блога Виктор Нелин

- технологии

- Apple

- bitcoin

- BTC

- CANSLIM

- ChatGPT

- IMOEX

- IPO

- MOEX

- nasdaq

- S&P 500

- S&P500

- TSMC

- акции

- акции роста

- акции США

- аналитика

- банки

- бизнес

- биткоин

- брокеры

- венчурные инвестиции

- доллар

- доллар рубль

- доходность

- Доходность портфеля

- дроны

- золото

- идеи

- ИИ

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- Инновации

- инфляция

- инфляция в США

- инфоцыгане

- искусственный интеллект

- исследование

- исследования рынка

- итоги года

- итоги месяца

- Книги

- коррекция

- Коррекция S&P500

- кризис

- крипто

- криптовалюта

- ликбез

- Мобилизация

- мобильный пост

- налоги

- недвижимость

- недвижимость в РФ

- Новости

- обзор рынка

- опрос

- отчёт

- оффтоп

- паника

- переговоры

- портфель

- портфель акций

- Портфель инвестора

- про деньги

- прогноз

- прогноз рынка

- пульс рынка

- рецензия на книгу

- Россия

- Рф

- рынок

- рынок США

- санкции

- сигнал

- сигналы

- СССР

- стартапы

- статистика

- стратегии

- стратегия

- США

- таиланд

- торговая система

- торговая стратегия

- торговые сигналы

- трейдинг

- тренд

- тренд вверх

- тренды

- туземун

- Украина

- успех в трейдинге

- финансы

- форекс

- фьючерс mix

- ЦБ

- чемпионат

- экономика

Сливы форексят и интрадейного трейдунья(которые делают это уж конечно не на дорогой для торговле фонде, а на деривативах) к акциям не имеют вообще НИКАКОГО отношения. А уж тем более к реальным инвестициям.

Что касается якобы избыточной диверсификации, то это в худшем случае ведет лишь к уступанию индексу в доходности, а никак не к «потере своих денег». А в лучшем наоборот погасит всплески волатильности, при желании и рассчете ещё и обеспечив более стабильный доходный поток.