SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. realuse

Слив идет нормально

- 13 июля 2022, 23:41

- |

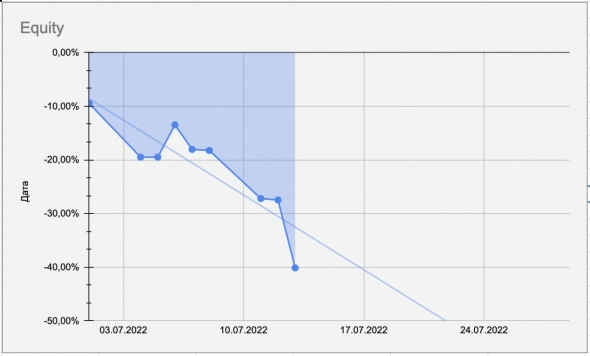

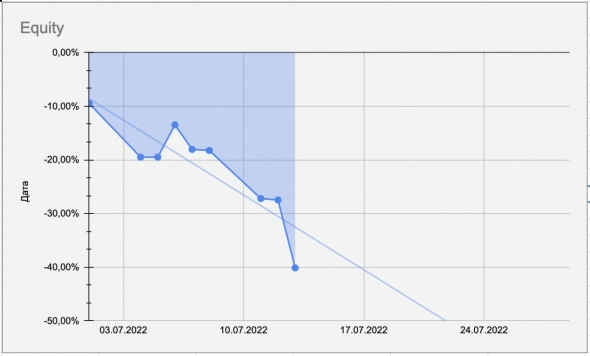

Алгоиюль на SI, явно что-то идет не так. Руками принципиально не торгую и пока не планирую, только выключаю и включаю новые стратегии, которые начинают бесить уже к обеду. Возможно, стоит прекращать дергатню и перейти на старший таймфрейм, буду пробовать. Всем профита!

4.1К

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

С Днём защитника Отечества!

23 февраля — это день, который традиционно ассоциируется с силой, ответственностью и готовностью принимать решения. В инвестиционной сфере...

13:00

теги блога realuse algo

- Si

- алгоритм

- алгоритм торговли

- алгоритмизация

- алгоритмическая торговля

- алготрейдер

- алготрейдинг

- доллар рубль

- итоги 2022

- итоги апреля

- итоги года

- итоги месяца

- марафон трейдера

- мобильный пост

- оффтоп

- робот

- роботы

- Си Si

- торговая система

- торговая стратегия

- торговля

- торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- трейдинг

- форекс

- эквити

- эквити хай

а вообще, без описание алгоритма ничерта не понятно, напишешь что за скрипт — будет ясно в чём его эксплуатируют.

так же интересна инфраструктура, сделки отправляются через квик?

как идёт обсчёт решений, не в самом квике?

проще именно данные самого алгоритма, хотя бы что-то, чтобы было видно какие данные обрабатываются, иначе ничерта неясно, а точнее, слишком большая погрешность выводить ответ без этих данных.

из твоего ответа, что не ясно:

«пробой ценового канала» — просто в вакууме цены без объёмов/других данных?

крайние точки (экстремум) — так же, только числу цены, без доп данных?

«трейлинг» = стоп-приказ используется под капотом?

«терминал Альфа-директ» — через визуальный конструктор, базовые методы что поставляются с приложением?

есть что ответить, по большей части о том, какие данные считаю стоит обрабатывать и какие моменты отметил в ситуациях в точках изменения тренда, может, позже допишу.

если можешь некий локальный пример с конкретным активом, чтобы было ясно время (самостоятельно по графику проверить что тогда происходило) и какие решения алгоритм принял, — вероятно, поможет по ситуации показать свои наблюдения, взгляд на ситуацию, что позволит сравнить с логикой скрипта.

баланс контрактов — сервис от мосбиржи «аналитические данные» -> «открытый интерес интрадей» + обьём на свечах + индикатор rsi.

ниже вопрос про объёмы: если видеть параллельно как меняется баланс держателей контрактов — юр/физ лица лонг/шорт, то изменения движения цены меняется с объёмом, условно, цена валится и нужно смотреть не на цену, а на момент, когда проходит крупный объем — это принудительные продажи, вот тогда и можно покупать.

только следя за ценой — уж слишком легко эксплуатировать, регулярно такое движение: цена идёт вверх с откатами, происходит перекос лонгов(физиков-розницы), затем цена валится и проходит объём, если всей картины не видеть, то может создаться иллюзия что ща откат будет, а откат буквально крошечные доли процента, стоит большой ордер на продажу, слабые руки начинают под него вставать продавая, это скупается и цена уже вверх идёт без них, если покупки идут, цену выше подкидывают, нагружая дороже лонгистов, затем снова вниз — маржа не выдерживает и снова распродажи.

очень криво описал, лишь дать понять, только в просмотр цены ну не верю..

механика на рынке такая — против розницы стоят проф участники, в действительности брокеры играют против своих клиентов, механика перетока контрактов следующая: проф участник нагружает лонгами розницу, что скупает по любым ценам, а не только на снижении, на неком уровне происходит ситуация:

розница в крупном лонге, проф участники в шорте, тоесть, при движении вниз, розница только может продавать проф участникам, зачастую стакан на покупку становится очень редким и проф участник просто скидывает небольшое число контрактов, чтобы цена повалилась, у розницы срабатывают стопы и продаются по рынку, там, где стоят крупные ордеры профучастников закрывать их шорты.

так и наоборот: проф участник скупает лонги, на цене прям легко увидеть что вот-вот упадёт! в итоге, розница в крупном шорте, а проф участник лонги не отдаёт, а покупает, в итоге, лонг остаётся только у него и цена размазывается вверх, по тем котировкам где выставит ордера на продажу, что скупает розница покрыть маржин от шорта.

индикатор rsi — помогает, так же, помогает индикатор «bear, bull power» — всё из стандартного набора в QUIK, и в целом базовые, помогает графически дополнить представление о происходящем и выходить в позицию не только понимая в какую сторону, но и в нужный момент, на крайних точках.

ну и объём хорошо помогает — если на вершине проходит свеча выше среднего с объёмами — явно не проф участники покупают в лонг, а если такое происходит, только чтобы с цены повыше поехать вниз.

очень криво изложил, редактировать влом.

если будет скрин или что-то, посмотреть из реальной ситуации какие сделки алгоритм провёл на любом активе с фьючом — возможно, смогу показать моменты дополнительные.

под алгоритмом понимается если тест был на истории 10+ лет, а не за последние 3 месяца.

при новом росте капиталла очередное постепенное наращивание сайза.

все имхо!

получается, что в боковике сайз не наращивается как если смотреть по воле, а при рождении тренда сайз норм получается

например если мне условно надо 2е плечо, то я беру 30 000 и работаю одним контрактом.

то есть например при сумме на счете условно 100 000 я могу только 3мя контрактами работать.

при просадке где-то 20-25% уменьшаю сайз на 20-25% и работаю дальше, если дальше будет просадка придется дальше снижать сайз, а потом при росте капиталла снова поднимать потихоньку сайз

не разобравшись в вопросе сразу бросаться троллингом — на что расчёт?

а на что рассчитывают вопрошающие, выкладывающие эквити за 2 недели с ДД в 40%? На сострадание? ;)

на сигнал, что, вдруг, кто-то даст обратную связь, что позволит заметить то, на что внимание не обратил (внимание ограниченный ресурс, хоть и поддаётся развитию, взгляд со стороны регулярно полезен),

автор же отвечает на вопросы, а не истерит.

я вроде и дал правильную обратную связь: выключать немедленно!

А потом уже смотреть эти алгоритмы на истории и сравнивать с реалом. Были ли такие просадки, все ли так, как рассчитано, нет ли ошибок в логике, движке, в расчете распределения денег и т.д.

в логике точно видны явные дыры, вопрос, можно ли исправить тем инструментарием, что доступны легко приложением, что у автора, так и видится нужны ввести доп данные для обработки, что потребует более сложную логику.

ещё понимаю выложил скрин с -344%, а так — вполне вписывается в позицию эксперимента, на сайте альфа-директа прям зазывающие слоганы что типа кнопку нажал и каждый раз смотря в портфель будет видеть прибыль без участия, интересно, дали ли разработчики инструменты что могут позволить что-то годное или гарантированный бред, пока, из ответов что оценка только по цене и реакция в виде стоп-приказов — совсем не верю в такое.

пока, подозрение стратегия эксплуатируется объёмами, что не обрабатываются и стоп-приказами, вопрос теперь, можно ли при текущей инфраструктуре существенно убрать моменты, что эксплуатируются проф участниками.

ТС, делали историю за несколько лет?

Если нет — поддержу Дмитрия — Вы страдаете херней. Выключайте немедленно.

Если да, то сравнивайте с историей. Если в ТС заложена просадка 30%, а у вас 10%, то какого лешего Вы дергаетесь? Если же просадка пошла больше проектной, то что-то не то — да, в пробойных ТС пила есть последние несколько дней. Но если брать несколько недель, то все просто отлично.

realuse, тут нет единственной правды. Но большинство трейдеров (и я в их числе) считает просадку все же по пессимистичному сценарию — без реинвестирования ранее накопленной прибыли, т.е. и портфель тот же каждый год, к примеру 100 000 руб, и просадка считается на него же. Так взгляд на стратегию более объективный — былые заслуги не маскируют проблемы. Но я только про тесты, торговать в реалии можете конечно и с реинвестированием — это уже другой вопрос.

Вы можете считать так, как считаете нужным — это ведь не экзамен, а ваше управление ВАШИМИ рисками.

Понятное дело, что продавцы софта могут считать просадку исходя из своих интересов. Но по идее чаще они дают это все же настраивать — гляньте галочки.

Тут главное себя не обманывать. Предположим есть стратегия со стабильными 100% годовых при просадке 10%. Торгуете 100 т.р. без реинвестирования. Через 10 лет она вам заработала хренову кучу денег — аж миллион (но не 2 в 10 степени, т.к. без реинвеста). А на 11й год она слила «всего» 20% от вашего депозита = 1 100 000 рублей, т.е. 220 т.р.

Вопрос — все ок?, будете продолжать ее торговать?

Мой ответ — нет. Ибо к своему портфелю в 100 т.р. ТС слила 220%, т.е. сломалась. А ее прошлые заслуги за предыдущие года этого факта никак не отменяют. Возможно, это временное явление и т.п., и скоро все наладится, но делать вид что все хорошо как и раньше точно не стоит.

Вот для примерно такой логики и нужно понятие просадки. Сам по себе любой показатель без того как вы его будете интерпретировать будет не ценнее, чем ответ Петьки «18» в известном всем бородатом анектоде.

Тогда после А можно можно и Б сказать.

Вообще то, строго говоря, в моменте (конкретный день-два) не важно как считать, т.е. в нашем примере, можно и 100т., можно и 1,1млн. Тут главное в другом - считать надо от того портфеля, которым реально (точнее — фактически в тесте) торгует ТС — если ей можно войти в позы на 1,1 ляма, значит и просадку надо считать на 1,1 ляма. А если ТС выделено 100 т.р. (а лям просто болтается на депо или ими торгуют другие ТС), тогда и просадка считается на 100 т.р. Причем (если не придираться к округлению количества контрактов) — вы не поверите :))) — эти обе просадки будут совпадать (согласно законам арифметики/пропорций). Просадка 20 т.р. на 100т.р. это то же самое, что 200 т.р. на 1 млн.

Но проблема в том, что просадка и Кальмар за 1-2 дня никому не интересны, они считаются за больший период — год и более. Но если считать по варианту с инвестированием, то база постоянно меняется. И нет четкого математического «интеграла», который бы корректно рассчитал бы средневзвешенную просадку — ведь депо было то 100, то 200, то опять 100, то 500. Соответственно, чтобы не превращать трейдинг в НИИ народ и считает на фикс портфель.

Надеюсь, теперь у вас с этим вопросом все более-менее прояснилось.

Удачи, профита и… целевой просадки! Потому что если бы ее не было, то все бы бросились торговать вашей ТС. А просадка она конкурентов убирает, как волки из лесу больных особей. Типа санитары рынка :)

realuse, отлично, тогда поздравляю!

В качестве бонуса (если хотите сделать еще шаг) — подумайте над таким вопросом.

Итак, у вас есть портфель из ТС, каждая из которых зарабатывает свой Х% годовых при максимальной просадке 30%, который вы приняли для себя в качестве стандарта равным для всех ТС — для упрощения управления портфелем.

Прим. Кстати многие так и делают, т.к. сама по себе просадка легко регулируется — поделите ее расчетную макс просадку на 30% и скорректируйте размер входа ТС на это значение. Поздравляю — макс просадка вашей ТС стала равна 30%! :) Но естественно никакого чуда не произошло — ведь на этот же коэффициент изменилась и среднегодовая доходность.

Безусловно, все ТС простестированы на длительном промежутке времени, скажем 10 лет и пока нет оснований считать, что они резко перестанут работать — никаких кардинальных изменений на рынке, включая законодательство, регламенты, комиссии и прочее не произошло и слухов про них нет.

Но с другой стороны, это не отменяет и того факта, что время от времени ТС умирают без изменений на рынке. Просто пришло их время — к примеру, слишком много трейдеров заметили и стали эксплуатировать эту рыночную неоптимальность. Ничто не вечно под Луной...

Вы выбрали тактику ежеквартального ребаланса портфеля ТС и реинвестирования полученной квартальной прибыли.

По итогам квартала, очевидно, одни ТС в просадке, другие на хаях, третьи на пути между двумя из этих состояний — кто туда, кто обратно.

Казалось бы хаос. А нет — я искренне и без иронии глубоко верю, что именно торговля разными (желательно слабо коррелированными между собой) ТС без выделения львиной доли «ТС-любимчикам» (которые рано или поздно «лажают») — и есть тот самый Грааль, которые все ищут. Просто до этого надо созреть.

Ну да я отвлекся.

Итак, вопрос, в какие ТС вы будете в первую очередь реинвестировать полученную прибыль портфеля? Для базы два основных варианта:

А) которые на своих хаях

Б) которые близки к своей расчетной макспросадке.

Скажу сразу — правильного ответа (как и во всем трейдинге) здесь нет. Но принятая вами логика, использованная для получения СВОЕГО ответа на этот вопрос, поможет вам определить свою тактику реинвестирования.

Возможно, вам пока и рано об этом думать, но чем больше у вас в голове будет изначально таких вопросов (естественно с ответами, возможно уточняемыми по мере вашего развития в трейдинге), тем меньше вашим рукам захочется полудоманить. Эх, если бы мне кто в свое время все это объяснил бы… :)

Удачи!

p.s. было бы здорово иметь возможность пакетного тестирования стратегий. Уже давно думаю пора переходить на osengine, но это продукт от программистов для программистов, сложновато, надо разбираться.

realuse, в мутичарст есть портфельное тестирование.

Про osengine ничего сказать не могу. Впрочем, портфельное тестирование — тема отдельного разговора. Если кратко — имхо — если есть нормальные ТС, и вы понимаете, что в них заложены разные принципы, то и портфель будет норм. Во всяком случае, факт того что вы на истории из сотен миллиардов вариантов выбрали один, в котором скомбинировали просадки так, что у вас получилась идеальная прямая — попахивает подгоном под историю. Не то что я против портфельного тестирования. Просто в последнее время на него силы особо не трачу — 95% успеха в ТС и в самом понимании важности диверсификации.

Добавлено: думаю сейчас вам — если хочется посмотреть на портфель ТС — достаточно выгрузить сделки всех ТС в текстовый файл, за 10 минут загрузить их в Excel, и еще 10 минут — чтобы построить суммарный график эквити. При желании — час чтобы поиграться с корреляцией ТС. При сильном желании можно убить день и сделать пару сотен комбинаций (граничных значений облака пары ключевых параметров каждой ТС) — и выбрать понравившуюся комбинацию. Думаю, этого достаточно. Но оптимизировать именно весь портфель полноценным перебором, и тем более только ради этого изучать какой-нибудь новый для вас продукт — имхо нецелесообразно. Лучше тратить силы на поиск самих ТС.

Могу ошибаться.

В основном тестирую ТС в Мультичарст, но постепенно двигаюсь к ТСлаб, т.к. реальная торговля на нем надежнее. А тестировать лучше на том, чем потом будешь торговать.

В Мультичартс график эквити с просадками выглядит так.

На нем 3 графика

1. Эквити ТС (стартовый капитал 100 т.р., без реинвеста).

2. Просадка в абсолюте.

3. Просадка в %

Третий график мне не подходит, потому что % считается не по мне — не смотря на то, что ТС я вход никак не увеличиваю, сам мультик делит просадку на текущий размер депо (стартовый портфель + полученная прибыль). Поэтому если взять к примеру две одинаковых по % уровню просадки — отмечены на нижнем графике синими кружочками, то в абсолютных цифрах они отличаются практически в 1,5 раза — во время первой просадки ТС слила 12 т.р. из 100 тысячного портфеля, а во время второй — 18 т.р. из стотысячного портфеля. Вывод: Ни фига они не равны.

Поэтому я для себя решил, что буду брать максимальную абсолютную просадку из 2го (абсолютного) графика и делить ее на размер портфеля ТС. За счет того, что последний у меня на тестах всегда = 100 т.р., калькулятор не нужен — 50 т.р. абсолютной просадки мозг моментально переводит в 50% (относительная просадка).

----

Тут, кстати, можно сразу вернуться к вопросу — много это или мало? А нисколько. Сама по себе макспросадка ничего не означает. Надо смотреть остальное. В данном случае прибыль равна 128 т.р. Дальше смотрим на период, который на графике. Если это год, то соответственно имеем 128% годовых. Если полгода (к примеру, просто решили посмотреть макспросадку поближе, а саму ТС естественно тестировали на нескольких годах), то имеем 256 % годовых на этом отрезке. И так далее.

Соответственно,

Если на графике год Кальмар = 128 / 50 = 2,56

Если полгода Кальмар = 256 / 50 = 5,12

Неплохие результаты. Просто как пример того, что не надо выкидывать ТС, если увидели просадку 50%. Ровно как не надо цепляться за ТС, которая имеет просадку 1%, но и среднегодовая прибыль лишь 1,5%. Надо смотреть в целом.

Фуф. Теперь точно — удачи!

Пошел я уже работать :)