SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. eternal2

Наблюдение о волатильности

- 15 сентября 2012, 21:28

- |

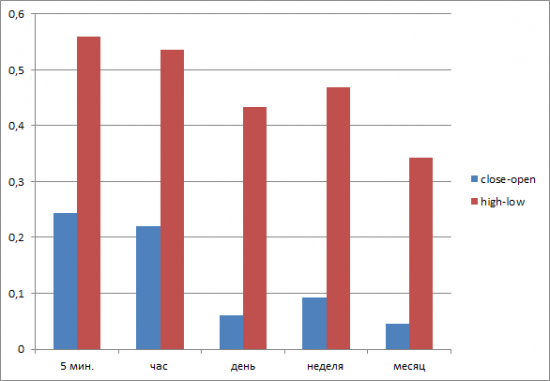

… на примере eur/usd (котировки с 1999 года для дней, недель и месяцев; часы и пятиминутки — по 65000 баров).

Во-первых, автокорреляция волатильности значительно сильнее для диапазонов типа high-low, чем для диапазонов close-open. Это довольно просто объяснить: если диапазоны high-low детерминированы <только> прошлой волатильностью, то положение цен close и open относительно друг-друга и цен high и low «более случайно». Поясню: наприм., мы имеем ряд примерно одинаково длинных свечей, что приводит к высокой АК волатильности типа high-low. Но некоторые из этих свечей вероятно будут иметь длинные тела (close-open) с короткими тенями, а некоторые — короткие тела с длинными тенями. В этом случае АК диапазонов (close-open) неизбежно будет слабее.

Во-вторых, отсутствует четкая зависимость АК диапазонов close-open (1) от АК диапазонов high-low (2). Так для пятиминуток АК 1-го типа в 2,3 раза меньше АК 2-го типа. А для месячных цен — в 7,8 раз. Это объяснить гораздо труднее.

Рис1. АК размеров ценовых дипазонов разных типов

На примере евро хорошо заметна лишь одна закономерность АК волатильности: на краткосрочном таймфрейме она более выражена, чем на долгосрочном. Впрочем, я проверял ее на других инструментах: эта закономерность не является универсальной.

P/S/ Возможно, некоторым это будет не очень понятно. Тему об АК волатильности начинал здесь: http://smart-lab.ru/blog/66140.php

Во-первых, автокорреляция волатильности значительно сильнее для диапазонов типа high-low, чем для диапазонов close-open. Это довольно просто объяснить: если диапазоны high-low детерминированы <только> прошлой волатильностью, то положение цен close и open относительно друг-друга и цен high и low «более случайно». Поясню: наприм., мы имеем ряд примерно одинаково длинных свечей, что приводит к высокой АК волатильности типа high-low. Но некоторые из этих свечей вероятно будут иметь длинные тела (close-open) с короткими тенями, а некоторые — короткие тела с длинными тенями. В этом случае АК диапазонов (close-open) неизбежно будет слабее.

Во-вторых, отсутствует четкая зависимость АК диапазонов close-open (1) от АК диапазонов high-low (2). Так для пятиминуток АК 1-го типа в 2,3 раза меньше АК 2-го типа. А для месячных цен — в 7,8 раз. Это объяснить гораздо труднее.

Рис1. АК размеров ценовых дипазонов разных типов

На примере евро хорошо заметна лишь одна закономерность АК волатильности: на краткосрочном таймфрейме она более выражена, чем на долгосрочном. Впрочем, я проверял ее на других инструментах: эта закономерность не является универсальной.

P/S/ Возможно, некоторым это будет не очень понятно. Тему об АК волатильности начинал здесь: http://smart-lab.ru/blog/66140.php

59 |

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных...

15:34

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

теги блога Сергей

- COT отчеты

- eur

- EUR USD

- forex

- MT5

- S&P500

- spy

- treasures

- usd

- usdcad

- vix

- welth-lab

- автокорреляция

- Альфа

- аналитика

- арбитраж

- битва экстрасенсов

- блог

- волатильность

- выборы

- выборы 2012

- Графики

- демотиватор

- евро

- золото

- идея

- Индекс оптимизма смартлаба

- интуитивный трейдинг

- итоги 2012

- итоги года

- карнеги

- контроль рисков

- Коррупция

- Крах

- кризис 2011

- кукловод

- Мандельброт

- мобильный пост

- модель рынка

- непознанное

- новичкам

- образование

- обыграть рынок

- оффтоп

- политика

- правила

- принципы торговли

- прогноз

- психология в трейдинге

- психология трейдинга

- Пу

- Пузыри на рынке

- пузырь

- Путин

- работа над ошибками

- регион

- риск менеджмент

- серебро

- сигнал

- системная торговля

- случайность

- спред

- стратегия

- стратегия торговли

- тест

- торг сигнал

- торговые сигналы

- тренд

- управление риском

- учебник

- фальсификации

- фортc

- хворекс

- цитата

- цитаты

- юмор

Основное предолжение там — это волатильность вычислять по формуле v = H — L — |C — O| / 2.

где соответственно High, Low, Close, Open.

Может быть будет Вам полезно для анализа.

V = 2*(H-L) — |O-C| + (O-Cl), где Cl — предыдущее закрытие.

попробовал рассчитать волатильность как написано выше

double V = Math.Log(High[bar]) — Math.Log(Low[bar]) — Math.Abs(Math.Log(Close[bar]) — Math.Log(Open[bar]))/2;

получились данные по автокорелляции:

5 минут: 0,600107869

15 минут: 0,585365742

1 час: 0,57348694

это все по фСберу за 11-й год

вот сижу, думаю как это использовать)