SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. xaxoL

Value Investment. Endless.

- 26 января 2022, 16:24

- |

Продолжаем наши усилия по поиску и анализу качественных эмитентов фондового рынка США.

За прошедший продолжительный период нашего отсутствия на портале, мы активно работали в направлении поиска достойных кандидатов на американских фондовых площадках с целью пополнения нашего Value Watch листа и дальнейшего пополнения наших портфелей. Напомню, что мы концентрируем свое внимание на акциях компаний со стоимостным подходом к оценке бизнеса. Т. е. мы стараемся отсеивать эмитентов, которые не удовлетворяют нашим основным критериям стоимостных инвестиций, горизонт которых для нас составляет от 1 года и более.

В этих усилиях нам удалось не плохо преуспеть, в смысле некоторой автоматизации процесса отбора. К нашей команде добавился программист, который время от времени пишет и усовершенствует алгоритм, который выбирает лучших представителей публично торгуемых компаний на рынке акций. Если раньше процесс отбора подходящих из списка 400 акций требовал несколько месяцев упорной, скурпулезной ручной работы с калькулятором в руках, то теперь, хоть и калькулятор остался, но процесс значительно ускорился, что не может не радовать. Так за два года наши портфели пополнились акциям 45-ти компаний. А общий список Value Watch листа сейчас насчитывает акции уже 173-х компаний, 74 из которых относим к Growth Stocks.

Наши три портфеля: Value Portfolio -активно управляемый портфель акций, со средней оборачиваемостью капитала 1,5 — 2 года. Портфель включает в себя два подхода. Около 60% сконцентрировано на сугубо акциях стоимостных эмитентов, купленных на рынке по ценам с дисконтом к их внутренней стоимости. И 40% — в акциях роста (Growth Stocks), которые тем не менее имеют те же качественные, стоимостные характеристики, что и Value-компании, но темпы их роста внутренней стоимости предполагают среднегодовой рост не ниже 15% за пятилетние скользящие периоды.

Value Portfolio#2 — портфель акций с низкой оборачиваемостью капитала — более 2-х лет, с концентрацией на компаниях с высокой дивидендной доходностью. Подход оценки для таких акции все тот же, основан на модели Discounted Cash Flow, но потоком выгод является уже дивидендные выплаты акционерам.

Value Big Portfolio — широко диверсифицированный портфель, с отбором эмитентов по стоимостному принципу, с низкой оборачиваемостью капитала, 5 лет и более.

Есть и четвертый портфель, но он относится к стратегии венчурных инвестиций и не относится к тематике этого поста.

По итогам 2021г. Коротко.

2021 год ушел в историю. С ним и многие наши потуги обогнать и перегнать фондовые индексы по доходности. Не могу сказать что было все очень предсказуемо и легко, но в итоге наши портфели (кроме венчурного) показали вполне приличную доходность, сопоставимую с американскими индексами, а если их (индексы) доходность считать по среднему (DowJones Industrial Average, Standard&Poors-500, Nasdaq-100, и Russell-2000) то портфелю Big Value Portfolio даже удалось опередить коммулятивный фондовый индекс, который составил по результатам 2021 года +21,5%. Наилучший в уходящем году стал индекс широкого рынка Standard&Poors-500, который прибавил 27%.

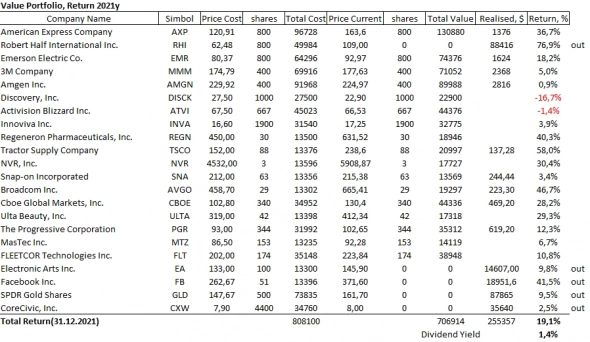

Portfolio Return 2021:

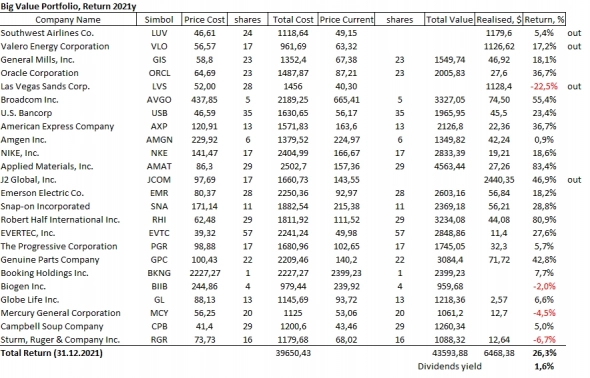

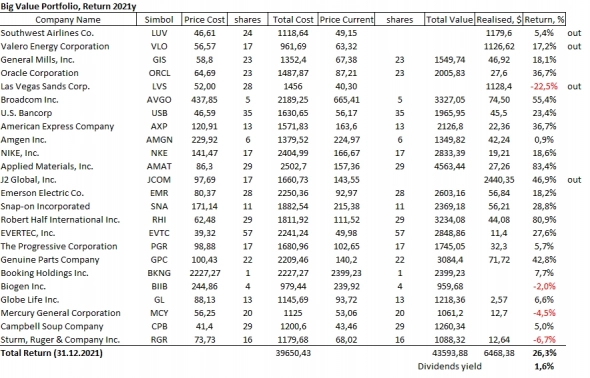

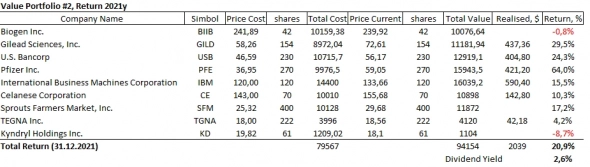

Big Value Portfolio +26,3% including 1,6% Dividend yield.

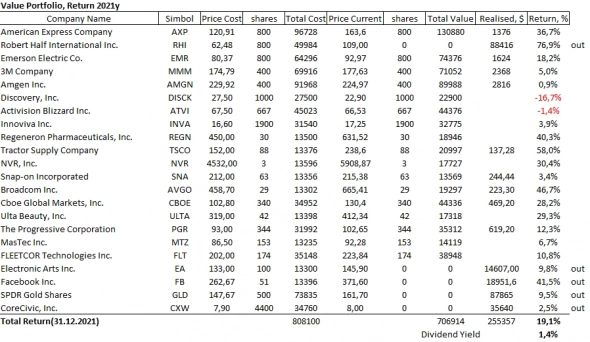

Value Portfolio +19,1% including 1,4% Dividend yield.

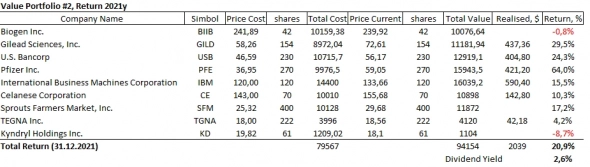

Value Portfolio#2 +20,9% including 2,6% Dividend yield.

Стоит отметить, что начало 2022 года выдалось для фондовых площадок мягко говоря волатильным. Так фондовый рынок США за январь месяц испытал шок. Индекс высокотехнологичных компаний Nasdaq-100 завершил наихудшим показателем доходности с января 2008 кризисного года.

Я писал о полезности для портфельных менеджеров расчета Beta-показателя для акций из портфеля, чтобы в итоге понимать, с каким снижением доходности столкнется весь портфель при значительном падении фондовых индексов. Т.е. к чему нужно быть готовым, чтобы не поддаваться на эмоциональную составляющую, продав в страхе качественные активы. Осенью на эту тему я писал пост в нашей группе Hold Investors на Facebook Кому интересно, может ознакомиться по ссылке www.facebook.com/hashtag/portfoliobetatesting?__gid__=270715943128022 Очень простой и полезный подход.

Вот, что получилось у нас с поправкой на дату 24 января 2022г. (рынок падал еще три дня, но уже активно выкупался крупными игроками, что подтверждает закрытие дневных свечей по фьючерсам на индексы),

индексы с начала года до 24.01.2022г.:

Dow Jones Industrial Average упал (меньше остальных) -5,8%,

Standard&Poors500 -7,8%,

Nasdaq100 и Russell2000 рухнули на 11,5%.

Индексы фондовые США (в среднем по четырем) -9,2%.

Value Portfolio -1,2%Value Portfolio#2 -4,1%Big Value Portfolio -5,7%

Как видно все три портфеля показали гораздо лучшую устойчивость и стабильность при общем падении рынка. И хотя специально не планировалось конструировать портфель акций с низкой бетой, итог нас более чем удовлетворил, подтвердив низкую волатильность портфелей относительно индексов. Что опять же радует.

Те, кого интересует какие акции мы подбираем и держим в Watch-листе до покупок по достижению expect price, обращайтесь в личку или стучите в Viber. Я так же веду страничку группы www.facebook.com/groups/HoldInvestors где регулярно делаю обзор интересных компаний, подходящих нам по основным критериям стоимостного подхода к инвестициям.

В завершение привожу список отраслей (отраслевая карта), к которым относятся акции компаний из нашего Value Watch list и в портфелях. Карта динамичная, в ней учитываются как сентимент и текущие прогнозы аналитиков по отраслям, так и по каждой компании, с учетом гайденсов менеджмента, рейтингов аналитиков инвестбанков и т.д.

Самые многочисленные (по кол-ву компаний) индустрии в нашем списке:Specialty Industrial Machinery- 13Software — Infrastructure- 9Semiconductors- 7Drug Manufacturers — General- 7

Specialty Retail- 6

Consumer Electronics- 1

Computer Hardware- 2

Semiconductor Equipment & Materials- 5

Communication Equipment- 2

Software — Application- 5

Information Technology Services- 6

Electronic Components- 1

Electronic Gaming & Multimedia- 3

Internet Content & Information- 2

Broadcasting- 2

Entertainment- 1

Footwear & Accessories- 3

Apparel Retail- 3

Home Improvement Retail- 1

Packaging & Containers- 1

Travel Services- 1

Personal Services- 1

Leisure- 2

Residential Construction- 1

Furnishings, Fixtures & Appliances- 2

Restaurants- 1

Auto & Truck Dealerships- 1

Internet Retail- 1

Recreational Vehicles- 2

Beverages — Non-Alcoholic- 2

Packaged Foods- 2

Household & Personal Products- 4

Confectioners- 1

Beverages — Wineries & Distilleries- 1

Grocery Stores- 1

Biotechnology- 4

Medical Devices- 2

Medical Instruments & Supplies- 2

Healthcare Plans- 1

Diagnostics & Research- 4

Drug Manufacturers — Specialty & Generic- 2

Health Information Services- 1

Medical Care Facilities- 1

Consulting Services- 1

Integrated Freight & Logistics- 2

Aerospace & Defense- 5

Tools & Accessories- 3

Industrial Distribution- 2

Staffing & Employment Services- 4

Specialty Business Services- 3

Waste Management- 1

Business Equipment & Supplies- 1

Security & Protection Services- 1

Engineering & Construction- 3

Farm & Heavy Construction Machinery- 1

Building Products & Equipment- 2

Rental & Leasing Services- 1

Electrical Equipment & Parts- 2

Airports & Air Services- 1

Specialty Chemicals- 3

Chemicals- 1

Other Industrial Metals & Mining- 1

Agricultural Inputs- 1

Credit Services- 5

Insurance — Property & Casualty- 2

Insurance Brokers- 2

Banks — Regional- 1

Financial Data & Stock Exchanges- 1

Insurance — Life- 1

Capital Markets- 2

Total Industries 70

Тактика на 2022 год претерпит изменения только для Value Portfolio. Ожидая сложный год (как всегда) на фондовом рынке, ужесточение денежно-кредитной политики и сворачивание выкупа активов ФРС, неопределенность с темпами роста потребительской инфляции в США, а также общее снижение ликвидности на рынках капитала, заставляет нас пересмотреть подход удержания некоторых активов (в большей степени акций роста, купленных по Growth Value Price) до среднесрочных периодов, вплоть до одного квартала с более низкими ожидаемым рыночным приростом, с целью увеличить оборачиваемость 50% капитала в портфеле. Что касается стратегии, то она остается неизменной. Во главе угла которой находятся критерии для отбора активов в портфель (в порядке значимости):

За прошедший продолжительный период нашего отсутствия на портале, мы активно работали в направлении поиска достойных кандидатов на американских фондовых площадках с целью пополнения нашего Value Watch листа и дальнейшего пополнения наших портфелей. Напомню, что мы концентрируем свое внимание на акциях компаний со стоимостным подходом к оценке бизнеса. Т. е. мы стараемся отсеивать эмитентов, которые не удовлетворяют нашим основным критериям стоимостных инвестиций, горизонт которых для нас составляет от 1 года и более.

В этих усилиях нам удалось не плохо преуспеть, в смысле некоторой автоматизации процесса отбора. К нашей команде добавился программист, который время от времени пишет и усовершенствует алгоритм, который выбирает лучших представителей публично торгуемых компаний на рынке акций. Если раньше процесс отбора подходящих из списка 400 акций требовал несколько месяцев упорной, скурпулезной ручной работы с калькулятором в руках, то теперь, хоть и калькулятор остался, но процесс значительно ускорился, что не может не радовать. Так за два года наши портфели пополнились акциям 45-ти компаний. А общий список Value Watch листа сейчас насчитывает акции уже 173-х компаний, 74 из которых относим к Growth Stocks.

Наши три портфеля: Value Portfolio -активно управляемый портфель акций, со средней оборачиваемостью капитала 1,5 — 2 года. Портфель включает в себя два подхода. Около 60% сконцентрировано на сугубо акциях стоимостных эмитентов, купленных на рынке по ценам с дисконтом к их внутренней стоимости. И 40% — в акциях роста (Growth Stocks), которые тем не менее имеют те же качественные, стоимостные характеристики, что и Value-компании, но темпы их роста внутренней стоимости предполагают среднегодовой рост не ниже 15% за пятилетние скользящие периоды.

Value Portfolio#2 — портфель акций с низкой оборачиваемостью капитала — более 2-х лет, с концентрацией на компаниях с высокой дивидендной доходностью. Подход оценки для таких акции все тот же, основан на модели Discounted Cash Flow, но потоком выгод является уже дивидендные выплаты акционерам.

Value Big Portfolio — широко диверсифицированный портфель, с отбором эмитентов по стоимостному принципу, с низкой оборачиваемостью капитала, 5 лет и более.

Есть и четвертый портфель, но он относится к стратегии венчурных инвестиций и не относится к тематике этого поста.

По итогам 2021г. Коротко.

2021 год ушел в историю. С ним и многие наши потуги обогнать и перегнать фондовые индексы по доходности. Не могу сказать что было все очень предсказуемо и легко, но в итоге наши портфели (кроме венчурного) показали вполне приличную доходность, сопоставимую с американскими индексами, а если их (индексы) доходность считать по среднему (DowJones Industrial Average, Standard&Poors-500, Nasdaq-100, и Russell-2000) то портфелю Big Value Portfolio даже удалось опередить коммулятивный фондовый индекс, который составил по результатам 2021 года +21,5%. Наилучший в уходящем году стал индекс широкого рынка Standard&Poors-500, который прибавил 27%.

Portfolio Return 2021:

Big Value Portfolio +26,3% including 1,6% Dividend yield.

Value Portfolio +19,1% including 1,4% Dividend yield.

Value Portfolio#2 +20,9% including 2,6% Dividend yield.

Стоит отметить, что начало 2022 года выдалось для фондовых площадок мягко говоря волатильным. Так фондовый рынок США за январь месяц испытал шок. Индекс высокотехнологичных компаний Nasdaq-100 завершил наихудшим показателем доходности с января 2008 кризисного года.

Я писал о полезности для портфельных менеджеров расчета Beta-показателя для акций из портфеля, чтобы в итоге понимать, с каким снижением доходности столкнется весь портфель при значительном падении фондовых индексов. Т.е. к чему нужно быть готовым, чтобы не поддаваться на эмоциональную составляющую, продав в страхе качественные активы. Осенью на эту тему я писал пост в нашей группе Hold Investors на Facebook Кому интересно, может ознакомиться по ссылке www.facebook.com/hashtag/portfoliobetatesting?__gid__=270715943128022 Очень простой и полезный подход.

Вот, что получилось у нас с поправкой на дату 24 января 2022г. (рынок падал еще три дня, но уже активно выкупался крупными игроками, что подтверждает закрытие дневных свечей по фьючерсам на индексы),

индексы с начала года до 24.01.2022г.:

Dow Jones Industrial Average упал (меньше остальных) -5,8%,

Standard&Poors500 -7,8%,

Nasdaq100 и Russell2000 рухнули на 11,5%.

Индексы фондовые США (в среднем по четырем) -9,2%.

Value Portfolio -1,2%Value Portfolio#2 -4,1%Big Value Portfolio -5,7%

Как видно все три портфеля показали гораздо лучшую устойчивость и стабильность при общем падении рынка. И хотя специально не планировалось конструировать портфель акций с низкой бетой, итог нас более чем удовлетворил, подтвердив низкую волатильность портфелей относительно индексов. Что опять же радует.

Те, кого интересует какие акции мы подбираем и держим в Watch-листе до покупок по достижению expect price, обращайтесь в личку или стучите в Viber. Я так же веду страничку группы www.facebook.com/groups/HoldInvestors где регулярно делаю обзор интересных компаний, подходящих нам по основным критериям стоимостного подхода к инвестициям.

В завершение привожу список отраслей (отраслевая карта), к которым относятся акции компаний из нашего Value Watch list и в портфелях. Карта динамичная, в ней учитываются как сентимент и текущие прогнозы аналитиков по отраслям, так и по каждой компании, с учетом гайденсов менеджмента, рейтингов аналитиков инвестбанков и т.д.

Самые многочисленные (по кол-ву компаний) индустрии в нашем списке:Specialty Industrial Machinery- 13Software — Infrastructure- 9Semiconductors- 7Drug Manufacturers — General- 7

Specialty Retail- 6

Consumer Electronics- 1

Computer Hardware- 2

Semiconductor Equipment & Materials- 5

Communication Equipment- 2

Software — Application- 5

Information Technology Services- 6

Electronic Components- 1

Electronic Gaming & Multimedia- 3

Internet Content & Information- 2

Broadcasting- 2

Entertainment- 1

Footwear & Accessories- 3

Apparel Retail- 3

Home Improvement Retail- 1

Packaging & Containers- 1

Travel Services- 1

Personal Services- 1

Leisure- 2

Residential Construction- 1

Furnishings, Fixtures & Appliances- 2

Restaurants- 1

Auto & Truck Dealerships- 1

Internet Retail- 1

Recreational Vehicles- 2

Beverages — Non-Alcoholic- 2

Packaged Foods- 2

Household & Personal Products- 4

Confectioners- 1

Beverages — Wineries & Distilleries- 1

Grocery Stores- 1

Biotechnology- 4

Medical Devices- 2

Medical Instruments & Supplies- 2

Healthcare Plans- 1

Diagnostics & Research- 4

Drug Manufacturers — Specialty & Generic- 2

Health Information Services- 1

Medical Care Facilities- 1

Consulting Services- 1

Integrated Freight & Logistics- 2

Aerospace & Defense- 5

Tools & Accessories- 3

Industrial Distribution- 2

Staffing & Employment Services- 4

Specialty Business Services- 3

Waste Management- 1

Business Equipment & Supplies- 1

Security & Protection Services- 1

Engineering & Construction- 3

Farm & Heavy Construction Machinery- 1

Building Products & Equipment- 2

Rental & Leasing Services- 1

Electrical Equipment & Parts- 2

Airports & Air Services- 1

Specialty Chemicals- 3

Chemicals- 1

Other Industrial Metals & Mining- 1

Agricultural Inputs- 1

Credit Services- 5

Insurance — Property & Casualty- 2

Insurance Brokers- 2

Banks — Regional- 1

Financial Data & Stock Exchanges- 1

Insurance — Life- 1

Capital Markets- 2

Total Industries 70

Тактика на 2022 год претерпит изменения только для Value Portfolio. Ожидая сложный год (как всегда) на фондовом рынке, ужесточение денежно-кредитной политики и сворачивание выкупа активов ФРС, неопределенность с темпами роста потребительской инфляции в США, а также общее снижение ликвидности на рынках капитала, заставляет нас пересмотреть подход удержания некоторых активов (в большей степени акций роста, купленных по Growth Value Price) до среднесрочных периодов, вплоть до одного квартала с более низкими ожидаемым рыночным приростом, с целью увеличить оборачиваемость 50% капитала в портфеле. Что касается стратегии, то она остается неизменной. Во главе угла которой находятся критерии для отбора активов в портфель (в порядке значимости):

- Высокая доходность на собственный капитал

- Цена к стоимости (маржа безопасности)

- Крепкий баланс (без перегруженности долгами)

- Высокий % возврата капитала акционерам (десятилетний период) или

- Среднегодовой рост внутренней стоимости 15% и более для акций роста

276

Читайте на SMART-LAB:

На чьих обязательствах держится рынок облигаций

Российский долговой рынок вырос на 20% за прошлый год. Доля облигаций в портфелях частных инвесторов увеличилась до максимума с конца 2020...

17:02

Сделки в портфеле ВДО - покупаем ПКО СЗ БО-06 (YTM 28,71)

Покупаем облигации ПКО СЗА БО-06 (RU000A10EC48, ВВ-, YTM 28,71) в портфель PRObonds ВДО на 0,5% от активов. Покупка сегодня на первичных...

12:58

«Ренессанс страхование» запускает сервис проверки юридической чистоты сделок с недвижимостью с гарантией выплаты компенсации

«Ренессанс страхование» вывел на рынок сервис, объединяющий юридическую экспертизу документов при покупке недвижимости и страховую защиту...

11:40

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Konstantin

- american stocks

- AMEX

- Balance Sheet

- break out

- CANSLIM

- common equity

- Earning season

- earnings season

- Epam

- equity

- Ferrari

- Fiat Chrysler

- growth stocks

- HoldInvestors

- honda motor co

- Investment

- investment in USA stock

- my portfolio sheet

- NASDAQ

- NQASDAQ

- NYSE

- performance

- performance my portfolio

- portfolio

- portfolio performance

- portfolio sheet

- portfolio statement

- profit

- pump&dump

- Q3

- qurterly sheet

- ROI

- securities

- short sell

- speculative

- Statement

- stock

- stocks

- Toyota

- usa stocks

- valuation

- Value investment

- Value Investment Projects Services

- value invetment

- value project

- Warren Buffett

- Watch List

- акции

- акции США

- американский рынок

- американский рынок акций

- американский фондовый рынок

- анализ акций

- Джесси Ливермор

- долгосрок

- доходность

- доходность портфеля

- жесть

- инвестиции

- истории успеха

- история

- квартальная отчетность

- квартальные результаты портфеля

- квартальный

- квартальный отчет

- квартальный результат

- короткие продажи

- марафон

- начало

- начало торгов

- новости рынков

- отчёт

- первая сделка

- портфель

- портфель акций

- портфель ценных бумаг

- правила в торговле

- прибыльность

- прогноз по акциям

- психология

- результат

- рентабельность инвестиций

- рынок ценных бумаг

- система

- система торговли

- спекуляции

- стоимостное инвестирование

- США

- трейдинг

- Уоррен Баффет

- услуги по подбору акций

- услуги по созданию инвестиционных проектов

- фондовый рынок

- фондовый рынок США

- фундаментал

- Цитаты

- цитаты великих биржевиков

- цитаты известных людей

- эмоции

- юбилей