SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Izhik

Базовый пост по опционному калькулятору.

- 16 сентября 2021, 07:59

- |

С фьючерсами игрался вживую. Поэкспериментировал с калькулятором опционов. option.ru.

Примечание: Терминов сильно сложных не будет. На оригинальность не претендую. Есть рисунок(скриншот) примера внизу.

Вступление: Ищу первую сделку. В целом для первой сделки не рекомендуется продавать опцион call|put. Люблю оставить на подольше. Хотя вот опять же, не рекомендуют держать опцион открытым более 1-3 дня, например. Ибо временной распад играет против покупателя того же call. Знать спецификацию контракта(это по фьючерсам унаследовал, т.е. например в фьючерсах Дельта по Золоту в долларах. Т.е. это не полный контракт золота в рублях по не поставочным долларовым золотым контрактам).

Кстати ликвидные ri,si контракты, там стакан полный по крайней мере. Экспериментировать можно например на si(USD/RUB).

Ответ на вопрос: Почему значение сильно отрицательное при страйке в день экспирации по цене БА?

1. Что не очевидно, надо установить в таблице выше цену(я думал она сама высчитывается калькулятором).

Без установления цены, по базовому сценарию у меня вышло за пол года 10% годовых премии по времени и даже больше.

Ответ на вопрос: Что такое цена опциона?

Цена опциона у брокера в стакане. Например, по золоту она в долларах указана. По паре доллар-рубль в рублях. Это не полная стоимость контракта. Поэтому такие скачки по опционам. +200% до -100% в день.

Ответ на вопрос: Как на option.ru в калькулятор поставить продажу опциона?

2. Количество может быть отрицательным, например -1. Это значит, что Вы продаёте опцион, будь то put, или call. Если +1, то покупаете.

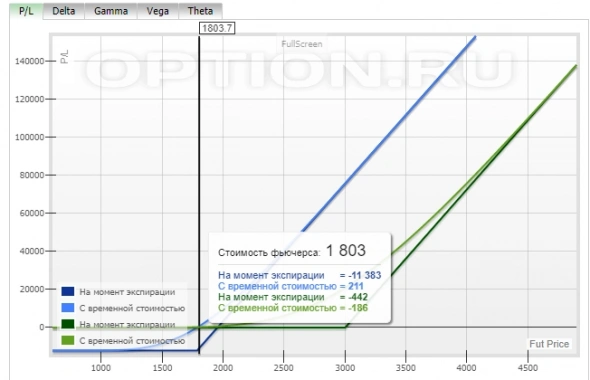

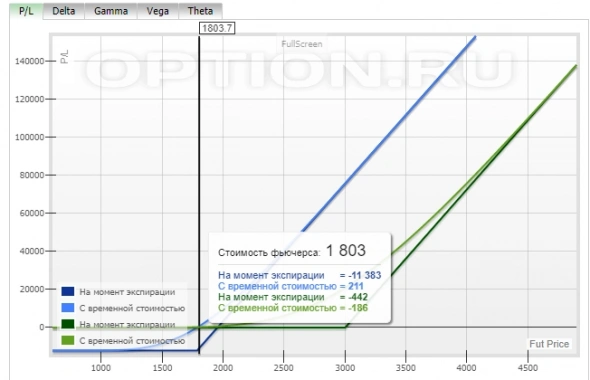

Ответ на вопрос: график «с временной стоимостью» моя премия, или «На момент экспирации»?

Ответ: На момент экспирации(в том случае, если держать до экспирации).

«с временной стоимостью» это для ориентации во времени кривая. Вероятно, если зафиксируем в этот же день по цене страйка, то по примеру получим 211пп(руб., в данном случае, см.Рисунок ниже), за вычетом премии по обратному опциону. Т.е. распада по времени не получим.

Пока остался вопрос по VI, %. Где взять. Это волатильность. Её настроить можно во вкладке What if. По умолчанию что-то там 30% была.

Полагаю, что это колебание цены базового актива (БА) за время удержания контракта. Например, за время удержания контракта золото ушло с $1800, до $2340. Вот и 30% колебания. Или м.б. -30%. Тогда от -30% до +50%. Если краткосрочно держать пару дней, то риск пишут задавать 3-5%, мысли вслух. Пишите в комментариях по VI, как считаете.

Рис: Gold;

По покупке call -

Сдвиг вправо начисто лишает и премии и риска.

Сдвиг влево — это как будто купил дешевле в прошлом.

Более полную и точную информацию можно найти на сайте option.ru. Дополнения и уточняющие комментарии приветствуются.

Примечание: Терминов сильно сложных не будет. На оригинальность не претендую. Есть рисунок(скриншот) примера внизу.

Вступление: Ищу первую сделку. В целом для первой сделки не рекомендуется продавать опцион call|put. Люблю оставить на подольше. Хотя вот опять же, не рекомендуют держать опцион открытым более 1-3 дня, например. Ибо временной распад играет против покупателя того же call. Знать спецификацию контракта(это по фьючерсам унаследовал, т.е. например в фьючерсах Дельта по Золоту в долларах. Т.е. это не полный контракт золота в рублях по не поставочным долларовым золотым контрактам).

Кстати ликвидные ri,si контракты, там стакан полный по крайней мере. Экспериментировать можно например на si(USD/RUB).

Разберемся с калькулятором.

Ответ на вопрос: Почему значение сильно отрицательное при страйке в день экспирации по цене БА?

1. Что не очевидно, надо установить в таблице выше цену(я думал она сама высчитывается калькулятором).

Без установления цены, по базовому сценарию у меня вышло за пол года 10% годовых премии по времени и даже больше.

Ответ на вопрос: Что такое цена опциона?

Цена опциона у брокера в стакане. Например, по золоту она в долларах указана. По паре доллар-рубль в рублях. Это не полная стоимость контракта. Поэтому такие скачки по опционам. +200% до -100% в день.

Ответ на вопрос: Как на option.ru в калькулятор поставить продажу опциона?

2. Количество может быть отрицательным, например -1. Это значит, что Вы продаёте опцион, будь то put, или call. Если +1, то покупаете.

Ответ на вопрос: график «с временной стоимостью» моя премия, или «На момент экспирации»?

Ответ: На момент экспирации(в том случае, если держать до экспирации).

«с временной стоимостью» это для ориентации во времени кривая. Вероятно, если зафиксируем в этот же день по цене страйка, то по примеру получим 211пп(руб., в данном случае, см.Рисунок ниже), за вычетом премии по обратному опциону. Т.е. распада по времени не получим.

Пока остался вопрос по VI, %. Где взять. Это волатильность. Её настроить можно во вкладке What if. По умолчанию что-то там 30% была.

Полагаю, что это колебание цены базового актива (БА) за время удержания контракта. Например, за время удержания контракта золото ушло с $1800, до $2340. Вот и 30% колебания. Или м.б. -30%. Тогда от -30% до +50%. Если краткосрочно держать пару дней, то риск пишут задавать 3-5%, мысли вслух. Пишите в комментариях по VI, как считаете.

Рис: Gold;

По покупке call -

Сдвиг вправо начисто лишает и премии и риска.

Сдвиг влево — это как будто купил дешевле в прошлом.

Более полную и точную информацию можно найти на сайте option.ru. Дополнения и уточняющие комментарии приветствуются.

3.5К

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога Izhik

- ABRD

- bspb

- DSKY

- etf

- finex rts ucits etf usd

- FXRL

- mtlr

- NMTP

- Oil

- or group (обувь россии)

- Ozon

- USDRUB

- USOIL

- абрау-дюрсо

- акции

- Аналитики

- банк санкт-петербург

- Брокер

- брокеры

- денежная масса

- доллар рубль

- золотовалютные резервы

- Индекс Биг Мака

- инфляция

- инфляция в США

- итог года

- Налоги

- налогообложение на рынке ценных бумаг

- Нефть

- Обувь России

- опцион

- опционы

- оффтоп

- почта Росии

- прогноз по акциям

- РБК

- Советчики

- торговые сигналы

- торговый софт

- Финам

- форекс

- Эльвира Набиуллина

- Яндекс

По VI мы считаем примерно так.

Изначально волатильность — это параметр σ в модели Блэка-Шоулза-Мертона при рассмотрении стохастического ДУ в форме dS/S= μ(S,t) dt + σ (S,t) dWt, которое здесь нет смысла подробно разбирать. Из записи видно, что это не просто изменение цены базового актива за промежуток времени. Для того, чтобы оценить это параметр, можно найти

1. историческую волатильность, HV, путем нахождения стандартного отклонения приращений логарифмов цен актива, а затем его аннуализации.

2. подразумеваемую волатильность, IV, путем нахождения (численной подгонки) такого значения параметра σ в формуле Блэка-Шоулза для стоимости опциона, чтобы теоретическая цена опциона в точности совпала с рыночной.

На option.ru используется последняя.

Или это зависит от времени удержания, как я предположил, тогда я могу её корректировать по времени удержания в меньшую сторону, например?

Стоит её изменять, в базовом варианте осознания материала, или не стоит, как считаете?

В любом случае я советую Вам начинать не с сайта option.ru, а с доступной литературы по опционам.

Ну да если купил, а если продал временный распад работает на тебя так что можно держать до самой экспиры