Блог им. T59

ММК. Будут ли рекордные дивиденды. Стоит ли покупать акции прямо сейчас ?

- 12 сентября 2021, 17:15

- |

ММК, за 2 кв.2021 года объявил о дивидендах — 3,53 рубля, что составляет 4,5% к текущей цене, акции находятся на исторических максимумах.

Рекомендую прочитать очень подробное мнение Константина Лебедева smart-lab.ru/blog/721502.php, с идей о 15 рублях дивидендов в последующие 2 квартала, кроме тех 3,53 которые можно получить уже в следующем месяце.

Вроде все там правильно написано, но перед тем как бежать и покупать, я решил сам все проверить, ниже мои соображения на текущий момент.

1. Прогнозировать 4 квартал, на мой взгляд рановато, ведь результаты зависят многих неизвестных ( цен на готовую продукцию, сырье, курса доллара, пошлины, налоги)

Поэтому предлагаю разобраться с 3 кварталом, который заканчивается уже через 20 дней.

ММК платит дивиденды из Свободного Денежного Потока ( СДП или FCF по англ) их и попробуем спрогнозировать.

2. Начнем с выручки, а она это произведение цены и объема.

Объем — думаю будет равен 2 кварталу, по причине разгара строительного сезона ( а это 70% потребления в РФ), восстановления экономики по всему миру.

Косвенно это подтверждают данные по отгрузке по Южно-Уральской железной дороге, в июле и августе, было больше чем в мае и июне, хоть и ненамного.

Цена. Больше 80% продукции компания продает на внутреннем рынке, поэтому основным ориентиром будут цены внутри страны ( предполагая, что выгода от зарубежных продаж не сильно отличается).

По данным различных информационных сайтов в 3 квартале цена в среднем снизилась примерно на 12%, плюс курс доллара стал на 1% дешевле.

В отчетности за 2 квартал, компания приводит данные, что средняя цена реализации была 944 доллара

Предполагая что цены реализации будут снижаться пропорционально рынку мы получим прогнозную среднюю цену 3 квартале — 823 $ за тонну .

В состав выручки входит продажа угля и Турецкий дивизион, предположим что там ничего не изменится (да если и изменится, то на общий результат они влияют слабо), а все изменения коснутся только выручки российского сегмента, который снизит выручку пропорционально изменению цены.

Таким образом, выручка в 3 кв. 2021 прогнозируется в размере 2879 млн.$, по сравнению с 3255 млн. $ в 2 кв.2021.

3. Производственная себестоимость.

Сюда входят материалы, зарплата рабочих, амортизация и прочие расходы.

Предположим, что изменения происходят только с ценами на сырье, а именно угольный концентрат, железную руду и металлолом.

В 3 квартале уголь рос, руда и металлом снижалась, зная средние цены и расход на 1 тонну сляба у меня получились такие данные:

руда (жрс) — минус 11 $

уголь — плюс 22$

металлолом — минус 2$

В 2 квартале было 391-11+22-2=400$, таким образом кэш-кост сляба вырос примерно на 2,5%

Если увеличить материальные затраты на 2,5%, а остальные оставить неизменными то прогнозные затраты по этой статье будут 1527$, против 1491$ в прошлом квартале.

Валовая прибыль = Выручка-Производственная себестоимость=2879-1527=1079 млн. $, против 1492$ во 2 квартале 2021.

Как видим снижение цены реализации сильно давит на прибыль.

4. Далее надо вычислить чистую прибыль ( ЧП).

Тут сложностей особых нету, надо вычесть:

— Общехозяйственные и административные расходы — 54 млн. $ ( они относительно стабильны)

— Коммерческие расходы — 149 млн. $ ( они меняются от квартала к кварталу, но возьмем равными 2 кв., т.к предположим, что они зависят от объема)

— Прочие расходы — 16$ ( как в 2 квартале)

Есть еще финансовые расходы, доходы, убытки от обесценения, но если поглядеть в отчетность, то видно, что они обычно уравновешивают друг друга и не сильно изменяют конечный результат, поэтому тут их не будем учитывать (мороки много, а на конечный результат почти не влияют).

— Налог на прибыль — 172$ ( будем считать по ставке 20%)

Таким образом получаем

1079(валовая прибыль ) — ( 54+149+16) ( общехоз, коммерческие, прочие расходы)-172 ( налог на прибыль) = 688 млн. $ — прогнозная чистая прибыль ( ЧП) в 3 кв.2021 года. (1031 — 2кв.2021)

5. EBITDA

К ЧП Прибавляем амортизацию +налог на прибыль +уплаченные проценты ( будем их считать равными фин. расходам за 2 кв.)

688 (ЧП)+244 (Амортиз)+172 (Налоги)+16(Фин.расходы)=1120 млн.$

6. Дивиденды платят от в размере 100% от свободного денежного потока (СДП), при условии что долги/прибыль будут в норме как сейчас.

Для СДП нам надо:

EBITDA-Налог ( он известен)-Фин. расходы ( как в прошлом квартале)-САРЕХ(расчет отдельно)- рост чистого оборотного капитала ЧОК ( расчет отдельно)-Прочие расходы ( как в прошлом квартале).

Из этого списка надо рассчитать 2 величины CAPEX и изменение ЧОК

План по CAPEX на 2021 год — 1000 млн.$, будем считать, что ¼ от этой величины будет истрачено в 3 кв., а именно — 250 млн.$

C ЧОК все гораздо сложнее, в прошлом квартале он увеличился на 324 млн. $ существенно уменьшив свободный денежный поток.

На ЧОК основное влияние оказывают 3 статьи — запасы, дебиторская и кредиторская задолженности ( это когда ММК должна поставщикам, но не банкам).

Запасы и дебиторка обычно меняются пропорционально выручке, выручка растет растут запасы и дебиторка, падает и они падают.

Есть конечно определенный временной лаг, но будем считать что эти показатели реагируют сразу.

Основа торговой и кредиторской задолженности — долги поставщикам руды и угля, они так же как и ММК дают отсрочку, но раз цена кэш-кост сляба выросла незначительно, будем считать что что кредиторская вырастет на ту же величину — 2,5%.

Таким образом запасы и дебиторка снизится пропорционально снижению выручки, а кредиторская увеличится на 2,5%, все вместе дает уменьшение ЧОК — 266 млн. $. ( в прошлом квартале вырос из за роста выручки).

Финальный расчет

1120 (EBITDA) — 172 (Налог) — 16 ( Фин. расходы) — 250 (Сapex) + 266 ( ЧОК снизился) — 35 ( Прочие расходы) = 913 млн. $ (545 млн.$ во 2 кв.2021)

Переводим в рубли по курсу 73 = 913 млн. * 73= 66, 67 млрд. рублей.

В пересчете на акцию 66670 млн. руб. /11 174 млн. акций = 5,96 рублей на 1 акцию при условии что ЧОК снизится.

Если же этого не произойдет,, т. е. будет 0 ( по разным причинам) — то 4,22 рубля.

Таким образом ожидаемый дивиденд от 4,22 до 5,96 на акцию, текущая котировка 78,245, дает диапазон квартальной доходности от 5,3% до 7,6% до вычета НДФЛ.

Как ни крути — это рекордный квартальный дивиденд в истории компании.

7. Чего же будет дальше

Вот мы посчитали рекордный дивиденд, если мысль продолжить, то в 4 квартале будет не меньше 4 рублей, т. к. даже при падении выручки будет высвобождаться ЧОК, который даст прирост денежного потока.

Вроде все неплохо, покупая сейчас по 78,25 мы можем ожидать ( указываю минимальные значения)

— 3,53 ( 2 кв.2021, уже объявлен, надо купить до 23.09)

— 4,22 ( 3 кв. 2021, будет утвержден в декабре 2021, выплата — середина января 2022)

— 4,00 ( 4 кв.2021, февраль 2022 года отчетность, дивиденды середина июня 2022).

Таким образом купив сейчас по 78,250, мы можем ожидать выплату в размере 3,53+4,22+4,00=11,75, а может и больше, за вычетом НДФЛ получается не менее 13% годовых и это за 9 месяцев ( с середины сентября 2021 по середину июня 2022 года).

Плюс во всех этих расчетах не учитывается рост производства в Турции, что может дать дополнительный доход.

С другой стороны, металлурги — цикличная отрасль, очевидно, что сейчас они на пике и основная причина — резкий рост цен на готовую продукцию, плюс объемы 1п2021 года на 18% выше чем за такой же период 2019, дальше расти так же сильно вряд ли смогут, а вот снизится по мере восстановления мирового производства вполне.

Причина же роста — провал спроса в 2020 году и наверстывание упущенного в 2021, потребители сейчас нагоняют не купленное в первый год пандемии, но в 2022 году такая ситуация будет менее вероятна.

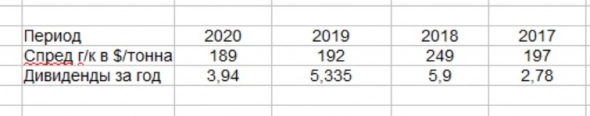

Если мы посмотрим на разницу между ценой г/к листа и его материальной себестоимостью по годам (кэш-кост г/к листа), то увидим что 2 и 3 кв. 2021 являются рекордными, разница составляет 474 и 408 долларов соответственно, при средней в 2017-2019 годах в 213 $.

Как долго может продлится такая ценовая аномалия? Ведь производство г/к листа это не суперсложная и новая технология, освоена во всех странах мира, сырья то же завались.

Если развить эту мысль дальше, то через какое то время спред между сырьем и продажной ценой скорее всего вернется к среднему значению и соответственно металлурги начнут то же по среднему зарабатывать.

Для нас как акционеров это означает выплату в диапазоне 5-6,5 рублей на акцию в обычный год, это дает к текущей цене доходность в размере 6,3%-8,3%, что вполне сравнимо с выгодой от владения надежной облигации, но с большим риском снижения цены.

При этом сценарии акции вполне могут вернутся в диапазон 60-65 рублей, что «скушает» почти все полученные дивиденды.

Турецкий дивизион ранее был малодоходен, а бывало и приносил убытки, если цена на металл вернется к обычным значениям, будет ли выгодно его эксплуатировать?

Ведь в отличии от зарубежных активов того же НЛМК, Турция не является каким то маржинальным рынком, как США и Европа.

Резюме. Кто верит в более плавное снижение маржи и/или успех турецкого филиала, то можно брать по текущим, кто думает что прибыль металлургов вернется к обычным значениям по любым причинам ( государство откусит, цены снизятся), то высока вероятность что будут более привлекательные точки входа.

Не является инвестиционной рекомендацией, думайте сами своей головой, я лишь пишу свои мысли, не факт что они правильные.

теги блога T59

- globaltrans

- X5 Retail Group

- акции

- башнефть

- башнефть дивиденты

- башнефть преф

- Башнефть-ап

- бкс

- брокеры

- Газпромнефть

- Глобалтранс

- Дивидендные акции

- дивиденды

- Ленэнерго

- Лукойл

- Магнитогорский МК

- металлурги

- металлургические компании

- металлургический сектор

- ММК

- НЛМК

- НМТП

- Новороссийский Морской Торговый Порт

- ОВК

- оффтоп

- Роснефть

- роснефть прогнозы

- Россети Ленэнерго

- Русагро

- РусАгро.AGRO

- русгидо

- русгидро

- Сбер

- сбербанк

- Сбербанк дивиденды

- Сбербанк преф

- Северсталь

- Сургутнефтегаз

- татнефть

- Татнефть преф

Т.е. зависит не от компании, а больше от региона куда поставляется металл.

Просто у ММК в основном внутренний рынок, а для НЛМК зарубежный в приоритете, отсюда эта путаница с 1 и 2 месяцами.

Ну глобально это сути дела не меняет, получается посчитал с запасом.

и апсайд 45% по мультипликатору EV/EBITDA к своей же средней, цель 120 руб