SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite

Энергетика РФ. Выбираем объекты для инвестирования Часть 4. ТГК

- 23 августа 2012, 11:31

- |

Четвёртая часть цикла статей «Энергетика РФ. Выбираем объекты для инвестирования». Предыдущие части:

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

Начну как всегда с прошлого. За предшествующий четырёх летний цикл. Компании Квадра, ТГК-5 и ТГК-6. Показали вот такую курсовую динамику:

График Курсовой динамики акций Квадра, ТГК-5 и ТГК-6

Как и в предыдущей статье компании сектора не наделили инвесторов чувством гордости за правильные инвестиционные решения. Так Return от инвестиций в акции Квадры за четыре года составил: -81%, Return ТГК-5: -67%, а Return ТГК-6: -72%.Как Вам такие результаты? На ниже приведённой таблице сравнительный анализ компаний с точки зрения финансовой эффективности:

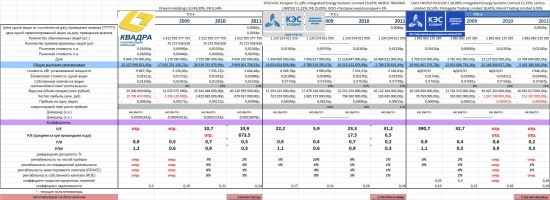

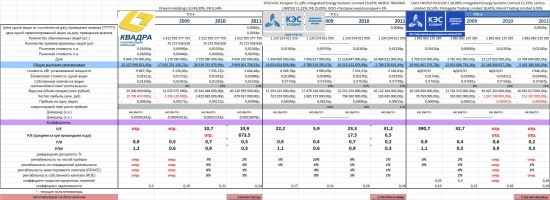

Таблица Сравнительный анализ финансовой эффективности Квадры, ТГК-5 и ТГК-6

Да…(((

…компании не платят дивиденды, наращивают долги. ТГК-6 и вовсе, убыточна, два последних года! И где тут «генерация стоимости» у генераторов? (простите каламбур). Может быть, с бизнес-показателями у компаний всё хорошо и происходит рост бизнеса, а акции падают из-за долгового кризиса в Европе. На этот вопрос ответит следующий вид анализа:

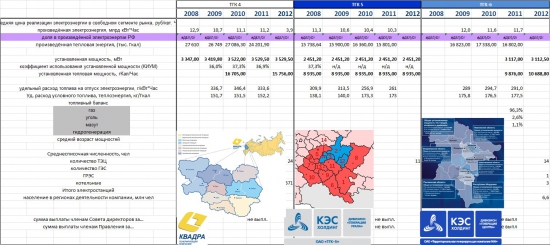

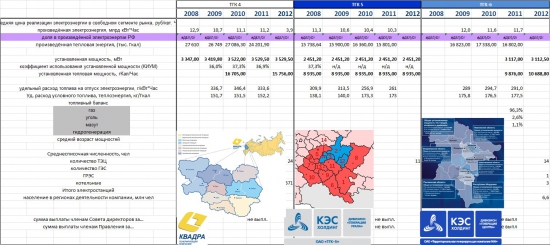

KPI Квадра, ТГК-5, ТГК-6

Ну не знаю… не видно никаких здесь бизнес-прорывов! У «пятёрки» и «шестёрки» идёт регулярное сокращение выработки электроэнергии пусть и не значительное, но регулярное. А значит, их бизнес сложно назвать растущим. «Квадра» по бизнес-показателям стагнирует, и я не могу для себя определить за счёт чего (каких инициатив менеджмента) бизнес всех этих трёх компаний может получить толчок к росту.

А сейчас тезисно по каждой компании важные моменты, которые я хотел бы выделить особо:

С точки зрения подхода «инвестирования в стоимость» ни одна из вышеперечисленных компаний не подходит для включения в портфель. Есть ли спекулятивные драйверы для переоценки акций ТГК-5 и ТГК-6? на этот вопрос я попытаюсь ответить в следующей части, в которой я проанализирую Волжскую ТГК и ТГК-9, а также есть ли возможность заработать на консолидации своих активов КЭС-Холдингом

— об отрасли в целом: «Энергетика РФ. Выбираем объекты для инвестирования. Часть 1»

— и о компаниях, генерирующих или производящих электроэнергию, классифицированных реформаторами отрасли, как ОГК (оптовые генерирующие компании). Эту статью я назвал как «Энергетика РФ. Выбираем объекты для инвестирования. Часть2. ОГК».

— генерирующие компании, но мощности этих компаний объединены по уже территориальному признаку (так называемые ТГК). Сравнительный анализ первой тройки ТГКашек:«Энергетика РФ. Выбираем объекты для инвестирования. Часть3. ТГК»

В этой части я привожу анализ следующих трёх эмитентов: Квадра (бывшая ТГК-4), ТГК-5 и ТГК-6. Сначала, я хотел в этой части рассказать о « Кэсовских» ТГК и параллельно проанализировать возможную сделку по консолидации активов КЭС-Холдинга, но в процессе работы пришёл к решению, что в этой статье сделаю сравнительный анализ бизнеса и эффективности между Квадрой, «пятёркой» и «шестёркой», т.е. метод value investment, а затем сделаю анализ Волжской ТГК и ТГК-9. Да и спад ажиотажа на рынке вокруг этой темы позволяет сделать это

Начну как всегда с прошлого. За предшествующий четырёх летний цикл. Компании Квадра, ТГК-5 и ТГК-6. Показали вот такую курсовую динамику:

График Курсовой динамики акций Квадра, ТГК-5 и ТГК-6

Как и в предыдущей статье компании сектора не наделили инвесторов чувством гордости за правильные инвестиционные решения. Так Return от инвестиций в акции Квадры за четыре года составил: -81%, Return ТГК-5: -67%, а Return ТГК-6: -72%.Как Вам такие результаты? На ниже приведённой таблице сравнительный анализ компаний с точки зрения финансовой эффективности:

Таблица Сравнительный анализ финансовой эффективности Квадры, ТГК-5 и ТГК-6

Да…(((

…компании не платят дивиденды, наращивают долги. ТГК-6 и вовсе, убыточна, два последних года! И где тут «генерация стоимости» у генераторов? (простите каламбур). Может быть, с бизнес-показателями у компаний всё хорошо и происходит рост бизнеса, а акции падают из-за долгового кризиса в Европе. На этот вопрос ответит следующий вид анализа:

KPI Квадра, ТГК-5, ТГК-6

Ну не знаю… не видно никаких здесь бизнес-прорывов! У «пятёрки» и «шестёрки» идёт регулярное сокращение выработки электроэнергии пусть и не значительное, но регулярное. А значит, их бизнес сложно назвать растущим. «Квадра» по бизнес-показателям стагнирует, и я не могу для себя определить за счёт чего (каких инициатив менеджмента) бизнес всех этих трёх компаний может получить толчок к росту.

А сейчас тезисно по каждой компании важные моменты, которые я хотел бы выделить особо:

- 1. Квадра теряет долю на оптовом рынке электроэнергии и мощности в регионах присутствия, так в 2009 году доля была 14%, а в 2011 году доля упала до 10%

- Большая протяжённость тепловых сетей у Квадры требует всё увеличивающихся расходов на ремонт теплосетей (чем старее, тем больше потребность в расходах на эту статью). Тепловые сети имеют высокую степень износа

- Инвестпрограмма Квадры до 2015 года. 2/3 от утверждённой инвестпрограммы ещё впереди (ввод новых 1092 мВт мощностей)

- Квадра не генерирует свободных денежных потоков, т.к. находится в начале инвестцикла «ввод новых мощностей»

- Квадра из всех анализируемых компаний больше всех спозиционирована на производство тепла

- ТГК-5 и ТГК-6 не представили отчётность по МСФО за анализируемый период

- ТГК-5 балансирует на грани безубыточности на уровне операционной деятельности (вот-вот сорвётся в пропасть убытков)

- ТГК-5 дорогая даже в текущей ситуации с курсовой динамикой акций по своим финансовым метрикам (мультипликатор P/E)

- ТГК-5 работает в энергодефицитных регионах, но дефицит электроэнергии не трансформируется в высокие операционные и финансовые результаты (компания 4 года подряд снижает выработку электроэнергии)

- ТГК-6 также снижает выработку на протяжении всех 4 лет (анализируемый период).

- Наибольшая часть инвестпрограммы ТГК-6 приходится на 2014 год (приблизительно 11 млрд рублей), а компания убыточна на уровне операционной прибыли. Это не гарантирует (мягко сказано) свободных денежных потоков ещё как минимум ближайшие 2-3 года

С точки зрения подхода «инвестирования в стоимость» ни одна из вышеперечисленных компаний не подходит для включения в портфель. Есть ли спекулятивные драйверы для переоценки акций ТГК-5 и ТГК-6? на этот вопрос я попытаюсь ответить в следующей части, в которой я проанализирую Волжскую ТГК и ТГК-9, а также есть ли возможность заработать на консолидации своих активов КЭС-Холдингом

27

Читайте на SMART-LAB:

Как использовать Сбербанк в качестве бенчмарка на рынке акций

На российском рынке в последние годы многие инвесторы, аналитики и блогеры сравнивают все свои вложения с акциями Сбербанка. Акции банка стали...

21:03

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ

мощностью 312 МВт, введены и поставляют мощность по ДПМ.

2009 год — 3 351 000 000 рублей;

2010 год — 5 222 300 000 рублей;

2011 год — 7 175 000 000 рублей;

2012 год — 9 049 000 000 рублей;

2014 год — 11 168 000 000 рублей

2015 год — 14 106 000 000 рублей.

Итого инвест программа 2009-2015 гг 49 473 000 000 рублей, т.е. профинансировано только 31,8%