Блог им. kiselev

Синтетическая конвертируемая облигация (пропорциональный спрэд) на опционах Alibaba

- 18 января 2021, 07:48

- |

Торги акциями компании Alibaba на Гонконгской бирже начались 27 ноября 2019 года. Предложение 500 миллионов новых акций привлекло более 11 миллиардов долларов в крупнейшем листинге Гонконга. Старт торгов состоялся на уровне 187 гонконгских доллара за акцию.

Текущая котировка: 241 HKD (+28%)

Тикер: 9988.HK

Минимальный лот акций: 100 шт

На компанию идёт давление в информационном поле и акции снижаются. Поэтому мой взгляд — медвежий.

Мои действия:

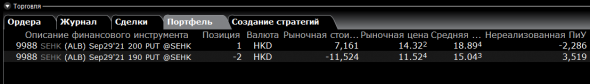

- Купил один PUT-опцион со страйком 200 HKD. Затраты: 18.89*500 = 9,445 HKD

- Продал два PUT-опциона со страйком 190 HKD. Премия: 15.04*2*500 = 15,040 HKD

1 опцион = 500 акций

Почему данная позиция равносильна конвертируемой облигации?

Потому что:

- Тэта — положительна. И каждый день «капает» доход от распада тэты. Тэта — это аналог накопленного купонного дохода (НКД)

- Срочность позиции — срок экспирации опционов 29 сентября 2021 г. «Короткая облигация».

- Ниже определенного ценового уровня позиция будет конвертирована в акции. Аналог конвертации облигации в акции.

Для опционщиков Мосбиржи отмечаю: американские опционы не маржируемые. Премии уплачиваются сразу и нет начислений/списаний вариационки каждый торговый день. Свободную наличность не колбасит туда-сюда. Мне кажется, что это удобнее для контроля рисков.

Однако по проданным опционам брокер блокирует гарантийное обеспечение в части остатка наличных средств. Объем заблокированных средств — меняется. В данном случае: до 95 тыс HKD. Средства блокируются в зависимости от волатильности акций и текущей котировки. Сейчас под эту позу заблокировано около 10 тыс HKD (~ 95 тыс. рублей). Относительно объема заблокированных средств можно считать текущую доходность позиции.

1) Акции закрываются выше 200. Прибыль = премии 5,595 HKD. Доходность 30-50% за 8 месяцев. Аналог НКД облигации;

2) Акции закрываются в диапазоне от 190 до 200. Прибыль от 5,600 до 10,600 HKD. Аналог НКД по облигациям + шорт по акциям;

3) Акции ниже 190. Исполняется обязательство по покупке 500 акций. Моя средняя цена входа получается около 169 HKD/акцию. Работает НКД по облигациям + шорт по акциям (медвежий вертикальный PUT-спред) с переворотом в лонг.

Если открывать подобную позицию сейчас, то профиль эффективности выглядит вот так:

Успехов в торговле опционами на акции!

теги блога А.К.

- Apple

- berkshire hathaway

- Delta Air Lines

- ETF

- FORTS

- Intel

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- акции

- Акции РФ

- акции США

- американские акции

- банки

- баффет

- бизнес

- биржа

- брак

- Брокер

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- делимся интересными фильмами

- деньги

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- ЗОЖ

- Илон Маск

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- Кино на выходные

- книга

- книги

- конференция смартлаба

- личные финансы

- лукойл

- маржин колл

- маркетинг

- Медицина

- мобильный пост

- Московская биржа

- на пенсию в 35

- НЛМК

- облигации

- опрос

- опционы

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- политсрач

- прогноз по акциям

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- Россия

- сарказм

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- совет директоров

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- сша

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- Уоррен Баффетт

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- чтиво

- юмор

- Яндекс

На профиле графика безубыток = 172

У меня б.у. = 169

если отрабатывать вариант без сильного падения рынка, тогда выгоднее просто продать. если все таки ставка на падение — тогда да, ратио выгоднее. по вероятности этих двух событий — сами видите по графику

Этой позицией надо управлять?

Хотя риск профиль показывает что прибыль, что убытки… меньше 1 % возможность, но все же...

Борис Боос, мы то знаем, что это декларируемая доходность на текущий момент, которая обязательно будет меняться в ту, или иную сторону в каждой последующей выборке.

И максимальный убыток (потенциал) в размере -2 164 % вовсе не покрывает RR = 0,10

>>об управлении буду думать, если котировки акций снизятся до 200.

так что, управление не исключается.

ну и еще по управлению дальними проданными краями — оно может оч. сильно сократить потенциальную прибыль. посему такие конструкции желательно собирать как стационарные и не трогать в будущем, плюс не влезать в чужие деньги, дабы иметь возможность поддерживать маржинальные требования при любых раскладах и катаклизмах.

Сегодня купил апрельский вертикальный спред PUT-210-PUT-197.5.

Затраты: -1300 HKD.

Прибыль в случае роста БА — уменьшена. Но со страховкой на случай скорого краха котировок — спокойнее.

и ГО освободилось в размере +39 тыс руб.

Astrolog, об управлении буду думать, если котировки акций снизятся до 200. Тогда может быть перестрою профиль. А пока котировки ходят выше 200, ничего не буду делать. Просто жду, собираю тэту.

Профиль указан на сегодняшний день. Я открывался неделю назад и у меня должен был получиться «Мин. инвест» = -5,595

То есть после открытия на счету появились наличные в размере 5595 гонконгских доллара.

По блокировке средств под ГО — она указана ниже: 94,920 руб (т.к. основная валюта — рубли).