Блог им. Killer_FX

Хороший потенциал для роста акций МТС сохраняется

- 01 сентября 2020, 02:24

- |

Разбираем отчет МТС

Компания отчиталась за 2 кв. 2020 г. по МСФО

— Выручка 117,7 млрд руб. (+1,3% г/г)

— OIBDA 51,6 млрд руб. (+0,6% г/г)

— Свободный денежный поток 24,8 млрд руб. (+9,2% г/г)

— Чистая прибыль 11,8 млрд руб. (-7,5% г/г)

Несмотря на карантинные меры, связанные с распространением коронавируса, которые негативно сказались на выручке от международного роуминга в России и в Армении, результаты выглядят сильно. Компания показывает положительную динамику финансовых показателей за счёт телеком сегмента, финтех-продуктов и медиа сервисов. При этом, чистая прибыль снизилась на 7,5% из-за незначительного роста операционных расходов.

Результаты вышли в рамках наших ожиданий, развитие новых бизнес направлений начинают приносить плоды, а на фоне карантинных мер из-за распространения коронавируса, эта тенденция только набирает обороты. Также хотим напомнить, что МТС во II кв. 2020 г. первая получила лицензию для услуг мобильной связи стандарта 5-G в России – это только укрепит позиции компании на телекоммуникационном рынке.

Вместе с публикацией финансовых результатов, менеджмент МТС сообщил, что несмотря на нестабильную макроэкономическую ситуацию в мире, компания сохраняет прогноз финансовых результатов на текущий год, тем самым подтверждая уверенность в бизнес-моделе.

💼В связи с вышеперечисленным, я сохраняю акции в своём портфеле.

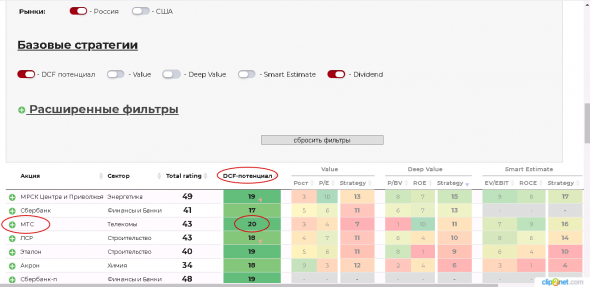

Индикаторы

Рост — рост выручки

P/E — оценка рынком прибыли компании

P/BV — оценка рынком капитала компании

ROE — эффективность использования капитала компании

EV/EBIT — оценка рынком прибыли до уплаты процентов и налогов (с учетом долга)

ROCE — эффективность использования капитала компании с учётом долга

Yield — дивидендная доходность

DSI — стабильность дивидендов

Индикаторы принимают значения от 0 до 10. Стратегии основываются на индикаторах и имеют значения от 0 до 20. Total Rating основывается на стратегиях и имеет значения от 0 до 60. Чем больше значение показателей, тем сильнее недооценка акции.

Стратегии

Value Strategy — ставка на дешевые по прибыли компании, которые могут показать её рост, недооценённый рынком

Deep Value Strategy — ставка на дешевые по капиталу компании, которые могут увеличить свою эффективность

Smart Estimate Strategy — ставка на самые эффективные компании, текущие доходы которых недооценены рынком

Dividend — ставка на акции со стабильными и высокими дивидендами для получения текущего дохода

DCF-потенциал — ставка на компании имеющие наибольший потенциал роста по нашей оценке на основе модели дисконтирования будущих денежных потоков

теги блога Кiller_FX

- Bitcoin

- EUR USD

- EURUSD

- forex

- GBPUSD forex прогноз валютная пара

- S&P500 фьючерс

- Tesla

- акции

- акции рф

- анали

- аналитика

- аналитка

- АФК Система

- баффет

- безработица в сша

- бесплатные сигналы

- Билл Вильямс

- биржа

- биткоин

- валюта

- валюты

- ВТБ

- газпром

- госдолг сша

- доллар

- доллар курс

- Доллар рубль

- доллар сегодня

- евра

- Евра EURUSD

- евро

- евродоллар

- евродоллар eurusd торговый сигнал

- ЕС

- заработок

- золото

- индекс

- Китай Америка

- ковид 2019

- коронавирус

- коронавирус в США

- короновирус

- короновирус в сша

- короновирус США вирусология

- котировки золота

- Крах США

- кризис 2020

- кризис в сша

- криптавалюта

- курс валют

- мобильный пост

- Московская биржа

- натуральный газ

- Нефть

- Новости

- новости рынков

- обзор рынка

- обзор рынка форекс

- он-лайн торговля

- опрос

- оффтоп

- порно

- прогноз

- прогноз валют

- прогноз евро

- прогноз нефти

- прогноз по биткоину

- прогноз по доллару

- прогноз по евро

- прогноз по золоту

- прогноз по нефти

- прогноз по нефти 2020

- прогноз рубля

- прогноз рынков

- работа

- риск

- рост акций

- Сбербанк

- Северсталь

- секс

- сигналы

- сигналы форекс

- скачать бесплатно

- ставка

- торговые сигналы

- торговые системы

- трамп

- флаг

- фондовый рынок

- форекc

- форекс

- форекс грааль

- форекс курсы

- форекс онлайн

- форекс сигналы

- ФРС

- цена на нефть

- Центробанк России

- экономика США

- Яндекс