Блог им. Aleksey_M

Сбербанк. Обзор финансовых показателей по РСБУ за июнь 2020 года

- 09 июля 2020, 10:14

- |

В июне начались послабления по антиковидным мерам, посмотрим, как банк проработал в этом месяце.

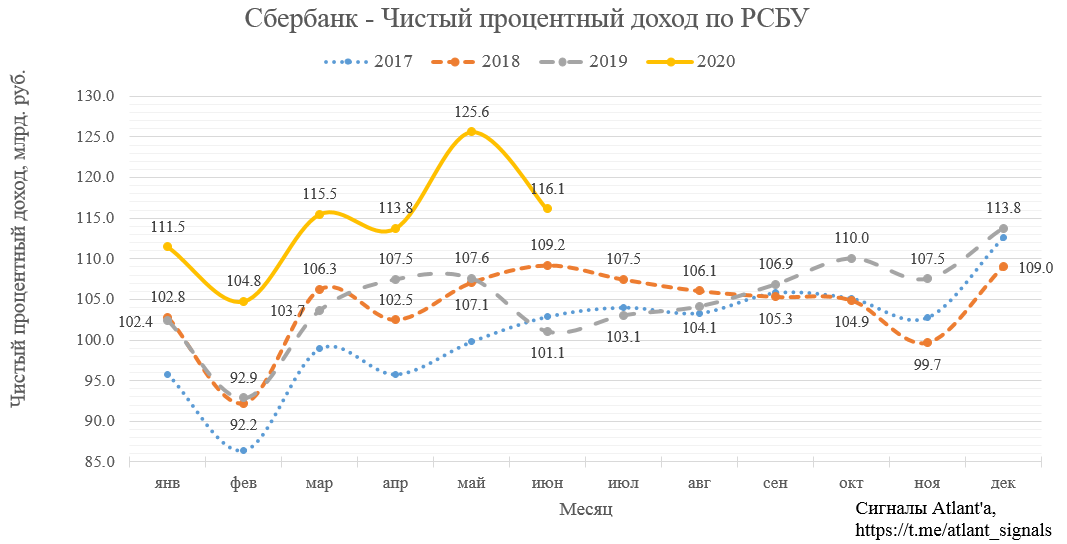

Чистый процентный доход в июне составил 116,1 млрд. рублей, что на 14,9% выше, чем в прошлом году. Из них 2.4 млрд. были сэкономлены за счет снижения взносов в фонд страхования вкладов. Без этого ЧПД в июне составил 113,7 млрд. рублей против аналогичных 113,3 млрд. рублей в мае, где результат был искажен пересчетом отчислений в АСВ за первые 4 месяца. Таким образом ЧПД держится на одном стабильном уровне.

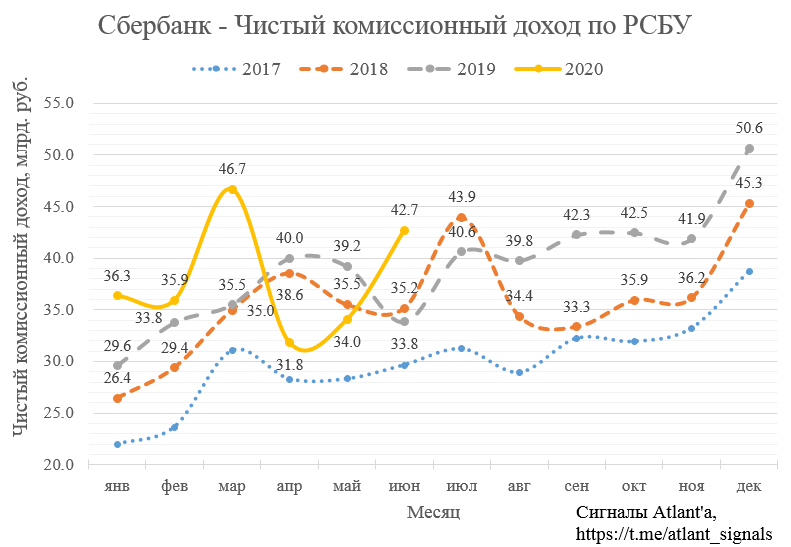

Чистые комиссионные доходы в мае составили 42,7 млрд. рублей, что на 26,2% выше, чем годом ранее, и на 25,4% выше, чем в прошлом месяце. В июне транзакционная активность по банковским картам продолжила восстановление, рост чистых доходов по ним за месяц составил 21,8% г/г.

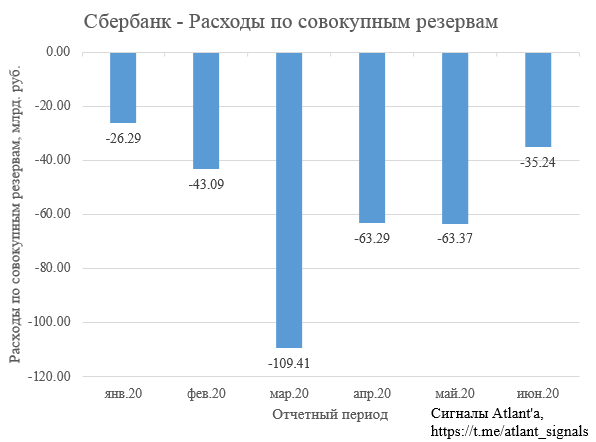

Операционные показатели у банка в полном порядке, но компания продолжает создавать резервы, что отрицательно влияет на прибыль компании. При этом Комментарий от банка на этот счет:

Расходы на кредитный риск, включая расходы на резервы по ссудам и переоценку кредитов, оцениваемых по справедливой стоимости, в июне составили 35,2 млрд руб. За 6 месяцев текущего года данные расходы составили 340,7 млрд руб. против 24,6 млрд руб. годом ранее, что связано с макроэкономическим шоком, вызванным в текущем году пандемией COVID-19. Отношение сформированных резервов к просроченной задолженности сохранилось на уровне 3,2 раза.

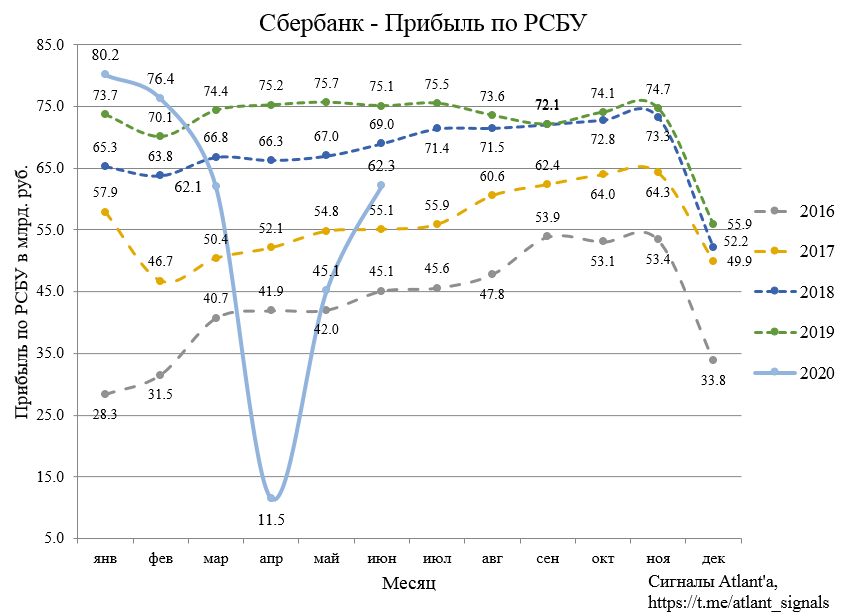

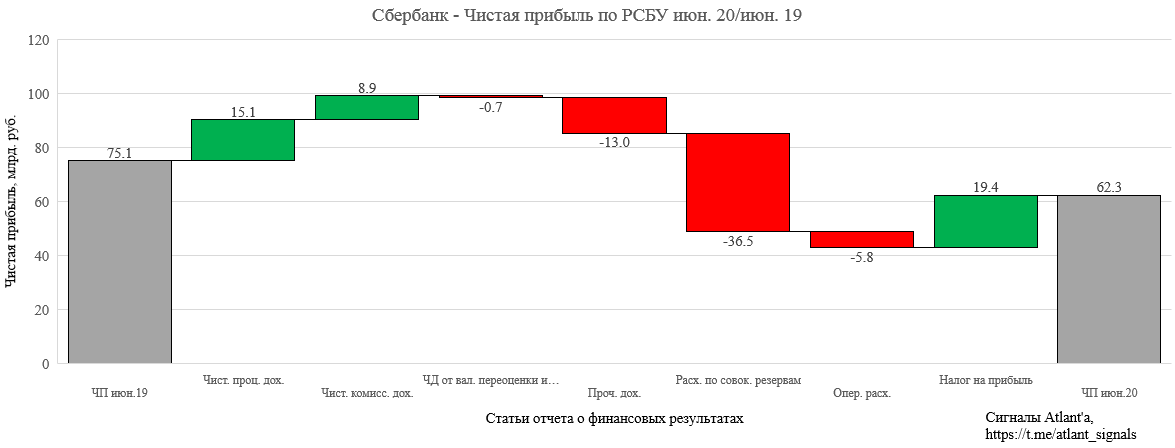

В итоге чистая прибыль в мае составила 62,3 млрд. рублей, что на 17,1% меньше, чем годом ранее, и на 37,96% выше, чем в прошлом месяце. С уменьшением расходов по резервам восстанавливается и прибыль.

Помимо роста ЧПД, ЧКД и увеличения резервов относительно прошлого года существенно на формирование прибыли за май 2020 года повлияли:

— уменьшение прочих доходов, точнее их переход в прочие расходы. Убыток от модификации корпоративных и розничных кредитов составил 14,2 млрд. руб. и возник при их реструктуризации по государственным и собственным программам банка;

— низкий расход по налогу на прибыль в июне текущего года обусловлен авансовой системой его расчета и отрицательным влиянием динамики валютных курсов на налоговую базу первого квартала.

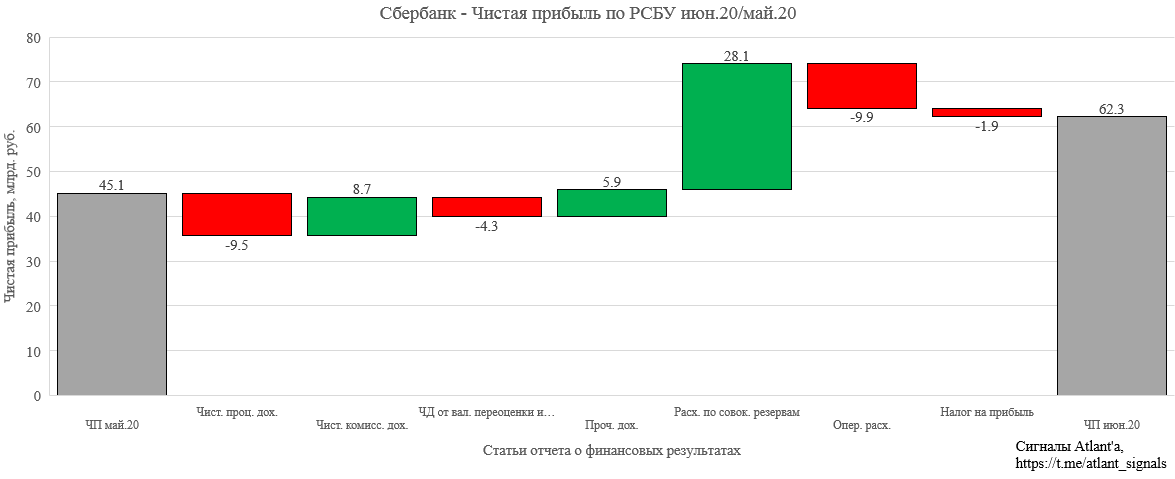

Для справки сравнение с маем 2020 года. Вместо убытка от валютной переоценки теперь прибыль. Рост операционных расходов в июне на 11,9% г/г является разовым эффектом, связанным с возобновлением деловой активности.

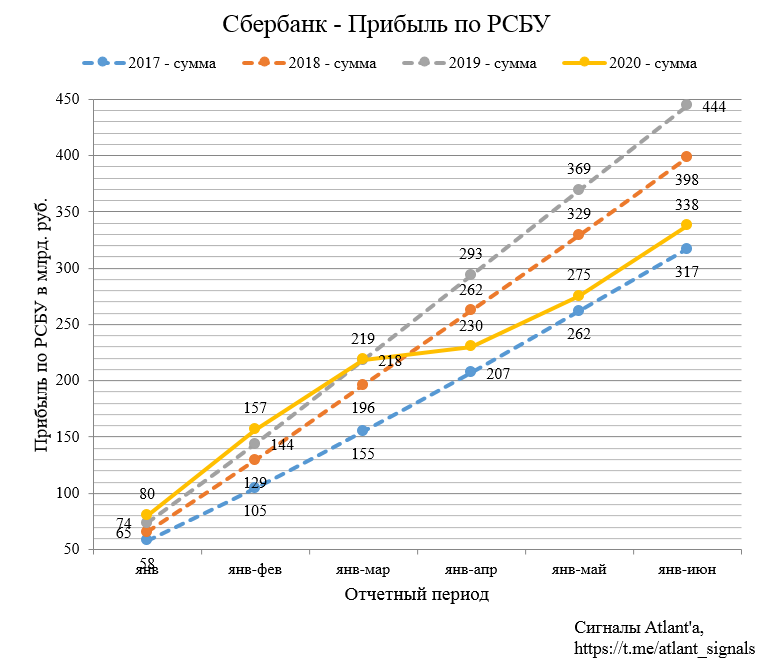

Суммарная прибыль за 6 месяцев составила 337,5 млрд. рублей, что на 24% ниже, чем в прошлом году.

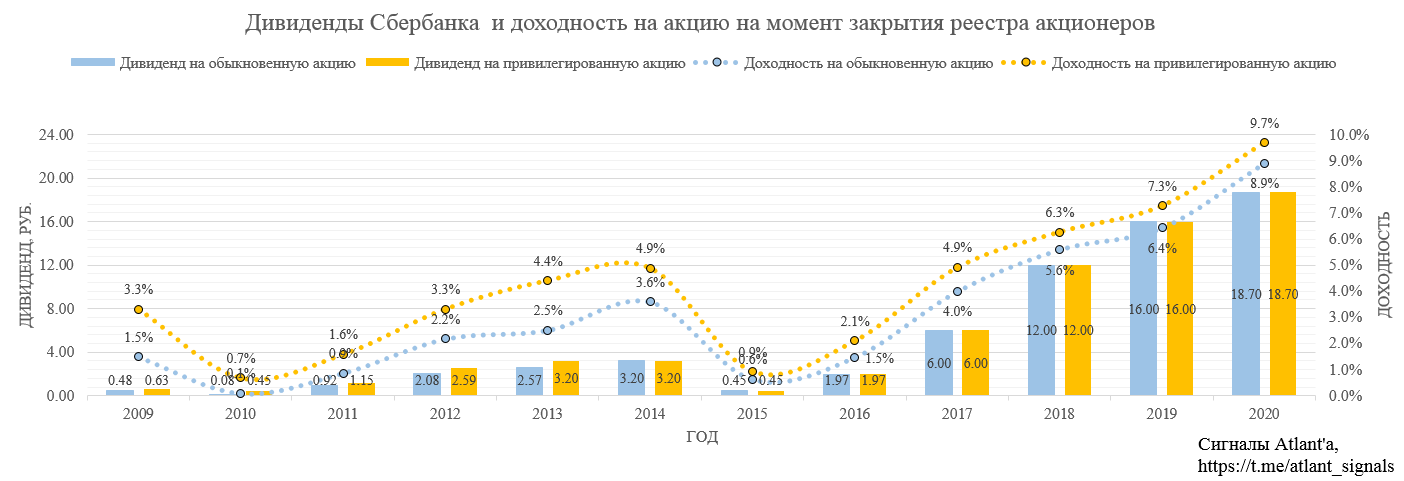

Расчетный дивиденд за 2019 год — 18,7 рублей, дивидендная доходность 8,9% и 9,7% на обыкновенную и привилегированную акцию соответственно. Окончательное решение по дивидендам банк перенес на осень, когда будет окончательно ясно, как в итоге пандемия повлияла на бизнес банка.

Продолжаю держать привилегированные акции компании. Операционные показатели банка продолжают расти. После того, как создание резервов уменьшится ежемесячная прибыль банка выйдет на доковидную траекторию.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Спасибо!

А не подскажите, каков механизм освобождения резервов? Если они будут «освобождены», то прибыль в отчёте же резко увеличится? Любопытно, в каком периоде это произойдёт.