Блог им. jamillioner

Всепогодный/всесезонный или вечный портфель Рэя Далио и паритет рисков.

- 11 февраля 2020, 11:33

- |

Давно хотел разобраться в очень актуальной на данный момент для себя теме, а именно в идее всепогодного/всесезонного или вечного портфеля придуманного Рэем Далио (Ray Dalio) и его партнером по хедж-фонду Bridgewater (AUM на 2019 год $160 млрд) — Бобом Принцем (Bob Prince).

В данной статье я попытаюсь разобраться в истории и причинах создания такого портфеля, расскажу о главной концепции паритетов рисков на которой построена данная стратегия, рассмотрим также микс и пропорции активов рекомендованные для данной стратегии, рассмотрим российские и американские аналоги данной стратегии присутствующие в данный момент на рынке и самое главное рассмотрим историческую доходность стратегии начиная с 70-ых годов прошлого века и по наши дни.

Для тех кто не любит читать длинные статьи я записал видео на эту тему в котором пересказан основной смысл статьи в довольно сжатом виде, для тех кто больше любит читать, статья находится сразу после видео.

В 90-ые личный капитал Рэя вырос настолько, что им было принято решение сформировать отдельную трастовую компанию целью которой было сохранение и приумножение средств заработанных Рэем и дальнейшей их передаче семье Далио и их будущим потомкам после того, как его не станет.

К тому времени он уже понял, что полностью доверять свой огромный капитал людям, которые почти каждый день принимают стратегические решения относительно распределения активов весьма рискованно, во первых очень многое зависит от их персонального таланта управляющего и на тот момент Рэй понял, что найти и отличить человека который заработает вам деньги от того кто вам их потеряет является очень сложной задачей.

За свою длинную карьеру он видел как лучшие активные управляющие теряли деньги клиентов особенно в периоды высокой инфляции и рецессий, которые время от времени затрагивают любую страну. Поэтому Рэй и Боб Принс стали одержимы идеей сформировать такую смесь активов, которая бы работала хорошо и через 100 лет и при любых экономических условиях, особенно в экстремальных, таких как великая американская дефляционная депрессия 1930-ых годов, или же гиппер инфляционная депрессия в Германии в 1920-ых годах.

Простыми словами всепогодная стратегия создана для тех, кто хочет спать спокойно при любых изменениях в экономической конъюнктуре и не пытаться предсказать будущее и скорее создана для сохранения капитала чем для его агрессивного увеличения!

Паритет рисков

В основе всепогодной стратегии лежит принцип паритета рисков, давайте рассмотрим его более подробно:

Для начала давайте обратимся к официальному определению паритета рисков, которое гласит, что паритет рисков — это подход к управлению инвестиционным портфелем, который фокусируется на распределении риска, а не самого капитала (обычно риском считается волатильность рынка).

Подход к формированию портфеля с применением паритета рисков предполагает что риски будут выровнены относительно друг друга (путем использования кредитного плеча), такой способ по мнению сторонников паритета рисков может повысить коэффициент Шарпа и соответсвенно сделать портфель более устойчивым к падениям ранка, чем традиционные портфели.

Давайте рассмотрим пример, предположим, что вы ожидаете что акции принесут больший возврат на инвестиции чем облигации, но вы не хотите ставить всё на акции, поэтому хотите диверсифицировать риски и добавить в свой портфель облигации, если вы новичок в инвестировании то подумаете что разделить портфель 50 на 50 между акциями и облигациями будет самым разумным решением, но это не так из-за того, что акции двигаются вниз или вверх в среднем в два раза больше чем облигации (другими словами волатильность их выше).

Так же при таком сценарии ваша ожидаемая доходность снизится из-за того что ожидаемая доходность по облигациям ниже чем по акциям.

Теперь давайте применим к такому портфелю паритет рисков, мы будем увеличивать долю облигаций в портфеле покупая их дополнительно, но на кредитное плечо, делая это мы выравниваем риск по акциям с риском по облигациям, тем самым также увеличивая ожидаемый доход по облигациям.

Давайте теперь поговорим как в данной ситуации авторы стратегии оправдывают использование кредитного плеча, например Уоррен Баффетт (Warren Buffett) является противником торговли в долг, но в данном случае Далио и Принс оправдывают использование кредитного плеча тем, что облигации в теории в большинстве случаев приносят больший доход чем наличные деньги и покупка части позиции в облигациях для выравнивания риска с акциями на заемные средства по его мнению вполне оправдана.

Микс активов и их пропорции

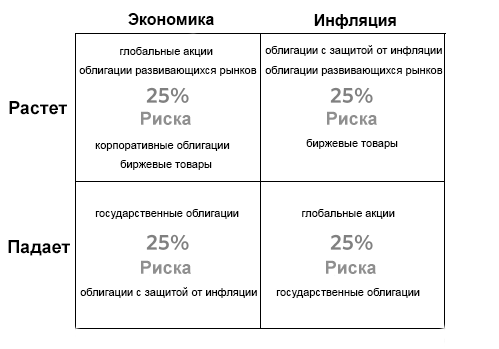

Итак, скажем пару слов насчёт смеси (микса) активов во всепогодном портфеле. Для этого рассмотрим следующий квадрант разделенный на 4 равных подквадранта, каждый квадрант представляет из себя 25 процентов риска от всего портфеля, в каждом квадранте находятся активы, которые растут при определенных условиях.

Например при растущей экономике портфель будет расти за счёт глобальных акций, облигаций развивающихся рынков, американский корпоративных облигаций и биржевых товаров (драгоценные металлы, такие как золото, серебро, палладий, такие товары как хлопок, сахар, рогатый скот, нефть, сжиженный газ итд.)

При падающей экономике портфель должен расти за счёт государственных облигаций и облигаций с защитой от инфляции (в США это так называемые Treasury Inflation Protected Securities — TIPS).

Важной частью всепогодного портфеля являются активы для защиты от инфляции, инфляции в портфеле посвящены два квадранта из четырёх, в одном находятся активы которые будут расти вместе с инфляцией — это те же облигации с защитой от инфляции, облигаций развивающихся рынков и биржевые товары.

Тут стоит отметить, что точного микса активов используемых Bridgewater в клиентских всепогодных портфелях мы никогда не узнаем — это именно то за что хедж фонду платят щедрые комиссии.

Тут мы можем только догадываться и делать предположения. Например знаменитый бизнес — сказочник Тони Роббинс в своей книге “Деньги. Мастер игры: 7 простых шагов к финансовой свободе” предлагает включать во всепогодный портфель активы в следующих пропорциях:

- 30% он предлагает хранить в акциях

- 40% в долгосрочных облигациях

- 15% в среднесрочных облигациях

- 7.5% в золоте

- 7.5% в товарных активах (commodities), металлы, сахар, рогатый скот, нефть итд.

Это очень упрощенная версия всепогодного портфеля Bridgewater, так как не используется паритет рисков и делаются предположения о реальном распределении активов, так же в портфеле нет облигаций защищающих от инфляции TIPS.

Многие финансовые блогеры в Америке и Росиии сравнивают всепогодную стратегию с индексом SnP500, а некоторые проводят сравнение только за последние 10 лет, когда индекс состоящий из 500 крупнейших компаний Америки рос как на дрожжах, я лично считаю что это не правильно и всепогодную стратегию во первых нужно сравнивать с классическим портфелем из 60 процентов акций и 40 процентов облигаций и на очень больших временных отрезках, повторюсь, что она в первую очередь создана для людей думающих о сохранения капитала (приемлемая доходность выше инфляции) чем для его агрессивного увеличения!

Кстати клиенты Bridgewater использующие всепогодную стратегию всегда были в плюсе во все последние рецессии 2000 года и 2008, в отличии от держателей SnP500.

Я бы с удовольствием хотел посмотреть на инвестора держащего все свои инвестиционные средства в портфеле состоящем из акций или индекса на акции в 2008 году, когда некоторые бумаги, такие как Ситибанк падали до величин в центах. Это очень сложно психологически и если вы не готовы это делать, то всепогодная стратегия создана именно для вас.

Стоит помнить, что обязательным условием является ежемесячная ребалансировка портфеля, то есть приведение активов в первоначальные пропорции: обычно продается то, что выросло в цене и покупается то, что упало в цене для этого нужна дисциплина и это повлечет уплату комиссионных вашему брокеру.

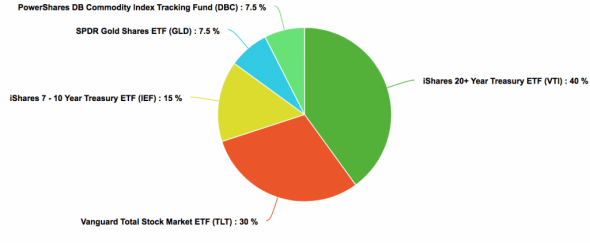

Некоторые американские финансовые блогеры даже дают рекомендации о том, какие ETF покупать в рамках всесезонного портфеля, вот их список:

- 30% Vanguard Total Stock Market ETF (VTI)

- 40% iShares 20+ Year Treasury ETF (TLT)

- 15% iShares 7 – 10 Year Treasury ETF (IEF)

- 7.5% SPDR Gold Shares ETF (GLD)

- 7.5% PowerShares DB Commodity Index Tracking Fund (DBC)

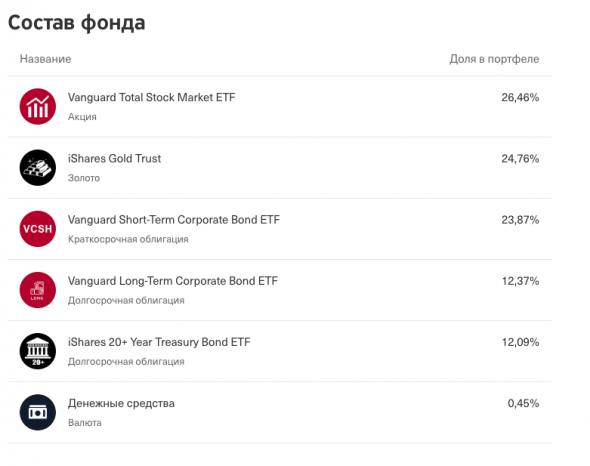

На российском рынке ближайшим аналогом всепогодной/всесезонной стратегии, является — «Вечный портфель» Tinkoff All-Weather Index, данный продукт представлен как в долларах, так и в евро и в рублях.

Состоит он из следующих активов:

Под капотом у этого фонда, достаточно распространённые американские ETFы:

Моё личное мнение, что данная стратегия не совсем дотягивает до основных принципов всепогодной/всесезонной стратегии заложенными в неё Рэем Далио, во первых у Тинькова нет в портфеле товарных активов, вместо него держится 25% золота, что является достаточно большой долей от портфеля как мы узнали выше в портфеле того же Тони Робинса товарным активам и золоту отведено лишь семь с половиной процентов поровну также ETFы на облигации содержащиеся в портфеле не содержат облигаций с защитой от инфляции (в США это так называемые Treasury Inflation Protected Securities — TIPS), что так же является большим минусом. В портфель можно было бы добавить американский ETF под названием TIP.

И самым главным недостатком является то, что Банк Тиньков уж слишком сильно пытается нажиться на финансовой неграмотности российского населения, во первых в их портфеле, как уже сказано выше находятся обычные ETFы, которые обычный инвестор может купить на бирже, открыв счёт у любого иностранного брокера, во вторых Банк Тиньков берет за этот незамысловатый портфель уж очень высокие комиссии. Вы платите 10% от прибыли, когда продаете акции, или раз в квартал, если держите позицию.

Представьте, что раз в квартал в вашу возможную прибыль будет «вгрызаться» 10 процентная комиссия — это очень сильно повлияет на вашу доходность особенно в долгосрочной перспективе учитывая что комиссии за обслуживания американских ETF очень мизерные и порой не дотягивают до одного процента.

Историческая доходность всепогодного/всесезонного/вечного портфеля

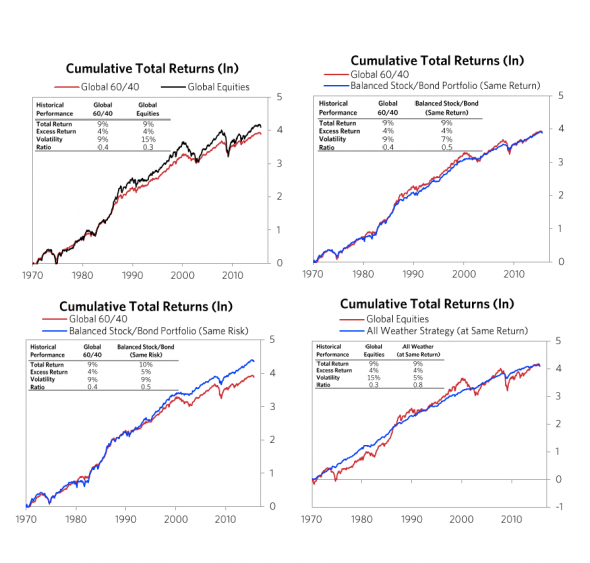

Чтобы подробнее поговорить об исторической доходности всепогодного портфеля, давайте рассмотрим следующие графики:

Графики сравнения исторической доходности всепогодной стратегии с порфтелем 60% акций /40% облигаций и с потфелем состоящим из 100% глобальных акций

Первый график (в левом верхнем углу) представляет собой сравнение исторической доходности с 1970-ых годов до 2018 портфеля состоящего из 60% акций и 40% облигаций с портфелем на 100% состоящим из глобальных акций.

Как видим доходность обоих портфелей составила 9%, средняя инфляция за наблюдаемый период составила 5%, соответственно реальная доходность составила 4%, данный пример показывает, что единственным различием была волатильность портфелей (то есть риск). Далио на данном примере показывает что нет особой разницы между классическим портфелем 60/40 или 100% акций, кроме как 6% волатильности и если вы хорошо справляетесь с волатильностью психологически то вам стоит держать портфель состоящий только из акций.

Второй график (в правом верхнем углу) показывает сравнение доходностей за тот же период времени между всё тем же классическим портфелем 60/40 и всесезонным портфелем но без выравнивания рисков, как мы видим реальные доходности за вычетом инфляции между этими портфелями одинаковы и составляют 4%, но вот волатильность у всесезонного портфеля на два процента меньше (7% против 9%).

Третий график (в левом нижнем углу) сравнивает всё тот же классический портфель 60/40 со всесезонным портфелем в котором риски активов выравнены путем использования кредитного плеча и в этом случае волатильность одинакова, а вот доходность на 1 процент выше у всесезонного портфеля.

Четвертый график (в правом нижнем углу) сравнивает портфель состоящий на 100 процентов из глобальных акций и всесезонный портфель без выравнивания риска между активами и как мы видим доходность опять одинакова но волатильность (риск) гораздо меньше у всесезонного портфеля (5% против 15%).

Итак, какие выводы мы можем сделать из написанного выше, всепогодный портфель на то и всепогодный, что будет приносить сравнительно небольшой доход за вычетом инфляции при любой экономической ситуации и конечно стоит помнить, что хоть предыдущие результаты являются сильными индикаторами, никто не может предсказать будущего, но концепция которая предполагает подготовку к любому развитию событий, лично мне импонирует. А как вам?

теги блога Просто Миллионер

- ETF

- Robinhood

- SnP500

- wallstreetbets

- акции

- американские акции

- баффет

- дивиденды

- еврооблигации

- инвестиции в ipo

- инфляция

- итоги 2019

- кипр

- лудомания

- Облигации

- рынок США

- Рэй Далио

- тинькофф

- Тинькофф Банк

- управление активами

- Управление инвестиционным портфелем

- Управление капиталом

Шарп, понятно, вкуснее. Но а финрез увы…

А сам я стоимостной инвестор на нашей сверхпривлекательной недорогой фонде. Никаких хеджей доселе не использующий. Хотя и периодически думающий о оных.

Источник

Портфель 1 — Рей Далио

Портфель 2 — 60/40

Портфель 3 — Гарри Браун