Блог им. Fry

VIX - порно онлайн. Трейд на выборы в США

- 20 января 2020, 18:24

- |

Преамбула

Мой трейдинг в прошлые годы отвратительно работал с января по июль:

Особенно всё плохо в июне.

Один мудрый и очень опытный трейдер из Питера в личной беседе объяснил это явление примерно так.

На рынке что главное? Не быть конечным донором. Чтобы быть лучше других, надо много тренироваться, как в спорте. Держать себя в форме, и тогда ты по крайней мере не будешь в группе худших. Однако и в группу лидеров попасть не получится за счёт одних тренировок. Там обитают профессионалы бизнеса, у которых другой уровень информированности, другие финансовые ресурсы, другие технические возможности, совершенно другая командная организация. Группа элитных профессионалов никогда не уходит с рынка. Каждый день, каждый час для них – деньги. А вот самые неумелые здесь непостоянно. Для них рынок — хобби. Пришли-ушли.

По финансовым причинам сезонность складывается так, что меньше всего любителей остаётся после новогодних и тем более на лето (июнь-июль). Но поскольку акулы не уходят никогда, то они всё равно заберут свои деньги с рынка. У кого?

У тех, кто остался! У тех, кто ещё не вошёл в группу элитных специалистов на десках в инвест-банках, на маркет-мейкинге...

То есть совершенно закономерно, что акулы бизнеса забирают деньги у меня в «сухие месяцы».

Нельзя входить в клетку к голодным тиграм! © Выживший дрессировщик

Я знаю, что делается это, как правило, через грязные манипуляции, просто потому что они так могут. И тут глупо жаловаться на судьбу и несправедливость. Это удел неудачников. Моя задача по возможности избежать подстав такого рода.

В этом году постараюсь до предела сократить свой обычный ежедневный трейдинг на период с января по июль. Ухожу в долгую позиционную идею. Возможно, вплоть до выборов президента США.

Теперь собственно…

Подробное описание самого трейда

Многие (все) знают, что я с самого начала торгую виксами и менять поле деятельности не собираюсь.

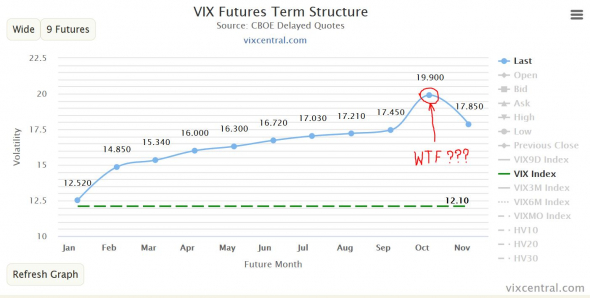

Открываем временнУю структуру фьючерсов VX с биржи CBOE на сайте викс-централ:

Почему октябрь такой дорогой?

Это не неэффективность, это экскременты больших дядек © Стас Бржозовский

Потому что октябрь — предвыборный месяц. Напомню, сами выборы президента США пройдут 3 ноября. Но почему же тогда ноябрьский контракт такой дешёвый в сравнении с октябрём?

Потому что его экспирация состоится уже после выборов через 14 календарных дней. Рынок считает, что всё будет спокойно в день экспирации ноября.

С моей точки зрения, сегодня рынок совершенно неправильно прайсит риски и вероятности на сентябрь-октябрь-ноябрь.

В текущей рыночной ситуации, согласно моим представлениям о ценах, октябрьский контракт не должен быть выше ноябрьского. А это значит, что я делаю следующее:

VX октябрь шорт + VX ноябрь лонг

Небольшое лирическое отступление

Передаю пламенный привет поклонникам фьючерсного трейдинга в Interactive Brokers. Для вас данный трейд совершенно неактуален. Причина проста: неадекватное ГО под позицию и дикие правила по ликвидности инструментов. Лично я знаю только одного брокера для русских клиентов, у которого можно совершать подобные сделки качественно и выгодно. Лучше обращайтесь напрямую к Светлане Орловской, она подскажет всю инфу по процедуре открытия. Далее все расчёты под позицию будут исходить из моих условий у брокера! Если вы решитесь повторять действия у других брокеров и на других условиях – почти наверняка будет большая и жирная жопа!

Итак, я взял позицию, которую принято называть прямой календарный спрэд на фьючерсах VX.

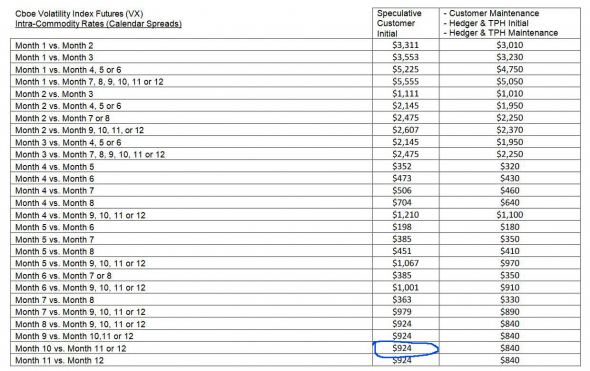

Посмотрим, сколько денег попросит биржа (а значит, и мой брокер) под обеспечение такой позиции:

Замечательно. Значит, на одну пару контрактов мне надо меньше $1000 чистого ГО на ближайшие несколько месяцев в текущих условиях. Но нельзя забывать о динамике рынка. Давайте рассмотрим самые важные возможные сценарии развития событий.

Идеальный сценарий

Волатильность весь год остаётся на невысоких уровнях. Значение индекса VIX болтается где-то в пределах 11,5…17.

В этом случае моя позиция рыночно безопасна и уже к середине года будет в значительном плюсе, а на момент октябрьской экспирации можно будет забрать аж целых 4,5 пункта профита. На одну пару контрактов в денежном выражении это $4500.

При этом ГО по контрактам будет даже падать к середине года и лишь при приближении к экспирации слегка подрастёт (см. таблицу выше).

В таком случае капитал под обеспечение этой позиции можно заложить примерно $5000 на одну пару контрактов (напоминаю: это идеальный сценарий!!!). То есть гипотетическая расчётная прибыль по максимуму близка к 100% на капитал.

Но глупо быть самым жадным и тупым. Обычно именно на таких людях и зарабатывают профессионалы. Так что продолжаю рассматривать другие сценарии.

Сценарий дикого обвала S&P500 в первой половине года

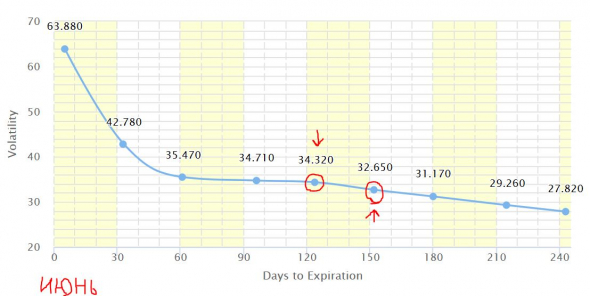

Допустим самое экстремальное начало года. Индекс VIX примерно к апрелю-июню достигает каких-нибудь космических значений типа 65…85 (эквивалент самого страшного этапа кризиса 2008 года).

Надо понимать, что на профиле Term Structure VX такой сценарий отразится нелинейно. Мы увидим с большим допущением примерно такую картину:

Как видите, здесь меня тоже не ждёт разорение в этой позиции. Смогу закрыть её с незначительным профитом или около нуля к середине года, где-нибудь к июню. А там уже через месяц как раз мой регулярный ежедневный трейдинг самое время расконсервировать.

При таком сценарии удерживать эту позицию дальше очень опасно.

Так как при дальнейшем развитии кризиса отрицательная разница между ближайшими контрактами VX перед экспирацией может достигать 20-30 пунктов! Что будет эквивалентно потере $30 000 за одну пару.

Так что уходить с такой позицией через лето, когда на рынке пожар, – самоубийство!

Да и биржа поднимет ГО раз в 5 уж точно. Так что заложенный под такую позицию капитал вырастет из идеальных предложенных мною 5к до 25к на пару контрактов. При этом потенциал профита не улучшится, а даже ухудшится, и сама идея себя изживёт по риск/профит-показателю.Сценарий дикого обвала S&P500 во второй половине года

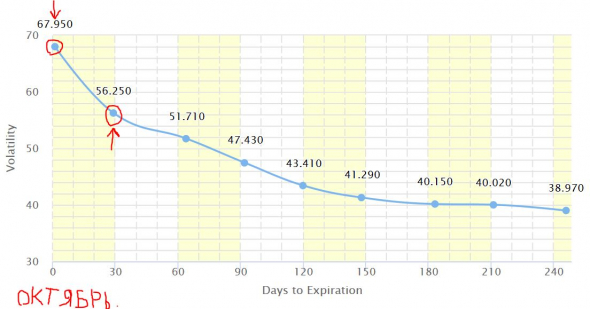

Допустим, первая половина года пройдёт более-менее нейтрально или в оптимизме мировых инвесторов. То есть до июня-июля индекс VIX не зайдёт куда-нибудь в космос, а останется в пределах 12…19.

В этом случае биржа не поднимет ГО сколько-нибудь значимо. Я остаюсь к началу лета с заложенным под позиции капиталом, близким к идеалу $5-8к на пару в календаре.

Но далее по сценарию на рынке начинается бойня быков, всё выходит из-под контроля, сбываются самые сладкие мечты шортистов.

Допустим, к сентябрю-октябрю индекс VIX достигает всё тех же бомбических 65…85 пунктов.

И допустим, я всё ещё удерживаю эту страшную позу – меня рвут!

Потери достигают ~$15…35к на пару.

Очевидно, что меня такой исход не устраивает. Надо придумать защиту от подобного развития событий. Например, можно перестроить конструкцию из простого календарного спрэда в календарь-бабочку. В таком случае поза будет выглядеть так:

1 VX сентябрь лонг + 2 VX октябрь шорт + 1 VX ноябрь лонг

Здесь уже не порвут до самой экспирации 17 сентября.

Разумеется, после 17 сентября позиция снова несёт в себе риск обвала рынка. И уже там управлять ею будет намного сложнее (через опционы, например). Но это отдельная большая история, рассказывать которую тут вообще нет никакого смысла, ибо все, кто в теме, и так торгуют без моих рассказов (это ещё я у них учусь), а для незнакомых с темой людей это всё такой тёмный лес, что забираться туда через топики на смартлабе вообще не вариант.

Так что продолжать историю этого трейда за рамки сентября скорее всего не буду. Лично мне кажется, что выход из данной позиции будет раньше. И пусть не с такой сладкой прибылью, которую описал в идеальном сценарии, но зато без значительных рисков.

Рассматривать промежуточные сценарии тоже не хочу. Там всё намного проще и понятнее, всё в рамках средних ожиданий.

Однако в конце текста скажу…

Самое главное!

99% читателей не смогут повторить такой трейд самостоятельно. Кому-то не хватит капитала, кто-то не захочет открывать счёт у правильного брокера. Кто-то не справится с технической частью. Правильно затрэйдить такую позицию с первого раза – то ещё приключение. Многие просто не будут комфортно себя чувствовать с позой на руках. Постоянные нервы, человек начинает смотреть на рынок днём и ночью. Плохой сон, эмоциональное истощение, потеря концентрации на своём основном деле. До 270 дней в позе! Это всё не шутки! Это серьёзное большое испытание.

Кроме того, по опыту знаю, что дальние фьючерсы VX – один из самых нечестных торговых инструментов в мире. Кукл на виксах настолько злой и жестокий, что нуба разорвёт в клочья!

Не стоит думать, что всё просто. В моей позиции со 100% вероятностью контрагентом будет маркет-мейкер. Единственный маркет-мейкер в этом инструменте. Фактически незаконный боковичок биржи CBOE (считай что «кухня»). ММ = злобный кукл. Он может безнаказанно назначать цены и устраивать несправедливые ловушки в достаточно широких пределах. Кукл сделает всё возможное, чтобы контрагент потерял как можно больше! Кстати, один из весьма неприятных моментов такого трейда – плохая эквити по отчётам. Почти наверняка будет большой плавающий убыток. =(

Так что учитывая всё вышесказанное в сумме, данная статья никак не является инвестиционной рекомендацией. И не говорите потом, что я не предупреждал!

Этот текст скорее даёт возможность читателю посмотреть мою торговлю в откровенном виде. Эдакое порно онлайн =)

Почему порно? Потому что показывать свои трейды вот так – это всё равно что обнажиться перед зрителями и совокупляться в прямом эфире… Причём ещё не известно, кого тут будут иметь =/

теги блога Антон Денисков (Fry)

- CBOE

- cboe skew

- CBOE Volatility Index

- Dow

- dxy

- eurusd

- Meta Trader 5

- metatrader

- metatrader 5

- MT5

- qe3

- S&P500

- S&P500 фьючерс

- Saxo Bank

- skew

- tesla motors

- vix

- азы

- аккумуляторы

- американские акции

- аудиокнига

- биржа

- брент

- брокер

- быки

- волатильность

- волатильность возвращается

- вопрос

- герчик

- грааль

- грабли

- Демура

- дисциплина

- долги европы

- ДЦ

- евро бакс

- Жадность

- за жизнь

- золото

- инновация

- итоги года

- карма

- Конкурс

- Конференции смартлаба

- Конференция

- конференция смартлаба

- короткий стоп

- коррекция

- котировка

- котировки

- крах

- курсы

- Ливермор

- ловля ножей

- Медведи

- модернизация

- Московская биржа

- мтс

- настроение на рынке

- Новосибирск

- новости

- новости рынков

- новость

- Новость дня

- опрос

- оффтоп

- пари

- прокачай себя

- процентная ставка

- психология

- психология трейдинга

- психология в трейдинге

- размышления

- риск менеджмент

- Риски

- Сделка онлайн

- СиП

- сипа

- сипи

- сиплый

- смартлаб

- смартлаб конкурс

- статистика

- сценарий грядущего

- теханализ

- техника

- технические проблемы

- трейдрум

- тренировка

- ТС

- улучшаем ресурс

- фармацевтика

- Философия рынка

- Философия торговли

- философия трейдинга

- Флуд

- чёрный понедельник

- электрокары

- юмор

- Я - инвестор

Что должно сделаться, чтобы VIX стоил менее 11, 10, 9 и 8, например ?

Такое может быть ?

VIXY немного прикупил как страховку сейчас. опыта немного в них.

планирую подержать до 16, 20 или чем черт не шутит 35?

Разумеется, если будет бада-бум, то ты заработаешь =)))

на чем были крайние разы по 8-9 цены ?

чтобы вола притухла должно стать совсем богато спокойно и супер-пуперски везде. перед выборами у амеров чет я не верю в такое постоянное спокойное болото.

Но в целом концепция не профитная уж как минимум. Подумай как хеджиться иначе.

Ты говоришь рынок не прав, буду с ним спорить…

У вас же статистика всего за два года и то с очень большой дисперсией — там может быть что угодно. Если бы у вас от абсолютно ровного графика были отклонения — другое дело.

Но трейдуны такие трейдуны!

Как в том анекдоте:

Как-то раз в Нью-Йорке перед рассветом во время ливня один трейдер вышел из пиццерии и нашёл перед входом в луже $100 купюру.

Повезло?

Нет! Подумал он...

С тех пор каждый раз когда идёт сильный дождь трейдер идёт перед рассветом в пиццерию, смотреть в лужи.

А знаете, что самое любопытное?

Он-таки собирает там деньги! =)))

У меня скромненько до предела! =)

Может он в октябре так и решил назначить, а его наарбитражили, от сюда и такой ОИ. Шутка конечно, в штатах в такую ерунду не верю. У нас запросто.

Реально тут кукл очень наглый! В стаканах на дальних виксах он может вытворять довольно глубокие засады. На ближних уже сложнее. Чем ближе VX к экспире, тем сложнее ему выкручивать в наглую, хотя и на первом VX кукл делает бяки постоянно (через манипуляции с индексом — самое неприятное). Но ничего, я привык уже. Как-то в этом во всём прыгаю по уголькам =/

наверняка еще календарные спреды есть.

Oleg G, в данную идею через спрэды входить, как стодолларовыми купюрами жопу подтирать — шершаво и дорого.

А если читает это, то передаю ему привет! Пусть не рассчитывает меня выдавить ;)

Насчёт «гоп» — так оно и есть. Говорю же — фиг знает кого тут будут иметь =)

Если эта горка заложилась на президентские выборы, то к середине года, по этой логике при спокойном рынке с этой горкой ничего не должно измениться, а дальше такой спред, тем более до октябрьской экспирации, будет держать опасно. На мой взгляд эту горку можно использовать в расчете на бадабум до выборов, и лучше встретить его спредом лонг сентябрь/шорт октябрь или бабочкой.

если риски не перебирать то процент-два к депозиту можно в месяц получить. За год 10-20 процентов. При увеличении волатильности роллируешь нам месяц-два вперёд имеющиеся коллы и продаёшь еще коллов в с экспирацией в течение 2-3х недель. В чём подхов?

10-20% к депо, а риск всё равно большой будет.

Прекрасно понимая, что это лишь верхушка айсберга проделанной работы… Хочется сказать: вот это и есть трейдинг!

Ты говоришь многие на СЛ не смогут повторить — потому, да потому… Для многих, Антох, трейдинг — это поочерёдное лупасинье по кнопкам с периодическим поглядыванием на вариационку и только))

Терминал такой был в кухне, что позу сокращал пока 0 на депошке не будет. Если с объёмом ошибся — сразу будет 0 =)))

Там фьючи и опционы. Но опционы на эквитис не дают, так что даже набор опционов ограничен… Ну короче — фьючерсная лицензия.

Есть мечта, что брокер расширится, но до этого ещё дожить надо.

Выборы в США состоятся после экспирации октября.

То есть весь главный страх инвесторов переносится на ноябрьский контракт!

На прошлые выборы мы наблюдали планку ночью по фьючу сипы. Это был настоящий армагидец рынка! Ничего похожего с тех пор не было.

А перед выборами рынок был довольно спокойный. Нет оснований полагать, что в этот раз будет иначе.

Соответственно ноябрьский контракт должен стоить как октябрьский! Они оба могут быть выше линейки виксов из-за предвыборных-выборных рисков, но не должно быть так, что бы ноябрь был дешевле.

Есть ещё один важный момент!

Риск:

Штаты могут договориться и провести выборы на 2-3 недели раньше. Закон такое допускает. Тогда ноябрь будет в попе, а на октябрь ещё более острый риск.

Но ровно с такой же вероятностью может произойти и обратное! Если по какой-нибудь форс-мажорной причине выборы перенесут больше, чем на месяц в любую сторону — это джекпот! Моя позиция в тот же день отдаст все деньги (максимум через 2-3 дня).

Это где такое утверждается? Смотрел у Кирилла Ильинского вот эту лекцию, и там было, что на спокойном рынке ближняя серия всегда ниже дальней (потому что, все продают большую тэту ближней и откупают для подстраховки вегу дальней). А после бада-бума, все становится наоборот: самая ближняя IV взлетает, и на последующих сроках падает (потому что вола БА неизбежно успокаивается и стремится к своему среднему значению). Физический смысл разности IV в обоих случаях примерно понятен. Но вот как самостоятельно оценить — какая разность справедлива, а какая — уже нет?

По поводу форвардной кривой ВИКСа — задранный октябрь там норма, можно с этим не соглашаться, если (по Жванецкому) неинтересен результат. В моменте там есть аномалия, связанная с 3-м месяцем, можно попробовать его отэксплуатировать через покупку мартовской бабочки. Имейте в виду, что на СВОЕ есть родные календарники, только они обратные (даль минус близь).

Остальные мысли — вообще мимо идеи. Или я не понимаю вас или вы меня.

Вот эта фраза мне совсем не ясна. Прям вот совсем! Нет объяснения никакого. Пытаюсь понять как вы пришли к такому выводу? Норма? Серьёзно? Никогда такого не было и вдруг «норма»? Ну ладно, тогда объясните своё определение слова «норма» что ли...

Я просто хоть убей не понимаю!

Когда ежегодно вижу опущенный декабрь — вот это норма (там даже объяснение есть стройное =). Когда вижу закладку на определённый риск — это норма. А тут-то с фига ли? Выборы 3 ноября.

Ни одна модель не говорит, что это норма. Нет фундаментального обоснования этой типа «нормы». Нет никакого смысла в этом бугре.

Я даже не спорю с рынком. Пусть сегодня так прайсят. Пусть происходят любые пляски. Мне всё равно. Это абсурдная не норма и к моменту набора максимальной ликвидности (когда расчётное ГО по CBOE самое скромное будет — к лету) эта фигня схлопнется раза в два точно. Если нет — ну ладно, подожду дальше (без рисков особых). А вообще я знаю что делать с этой позой вплоть до 17 октября. Мне даже сентябрь не нужен будет позже чтобы от обвала ногу закрывать — есть же опционные конструкции =)

1. Собственно, Вы сами и привели объяснение феномену октября в своем посте. Другое дело, что Вы с оценкой рынком ситуации не согласны — это сколько угодно.

2. В качестве доброго совета — попытайтесь избегать в качестве обоснования своих трейдов терминов а-ля — «схлопнется в раза точно», «это абсурдно», «март только шортить» и т.д. Иначе рискуете увидеть шоу из партера, а там билеты очень дорогие.

3. Спрэды дает СВОЕ, CQG просто поддерживает то, что доступно с биржи. Проясните, пожалуйста, как сочетается Ваша неприязнь к спрэдам на VIX и Вашими же инвестиционными идеями (их две, обе выделены жирным — то ли торговать календарник, то ли торговать баттерфляй), которые есть не что иное, как идея занять позу по спрэду.

Однако ничто не мешает встать ВИКСу и в бэк, если повторится сценарий 1965-85 гг.

1 VX сентябрь лонг + 2 VX октябрь шорт + 1 VX ноябрь лонг

(специально жирным выделил в тексте)

«В текущей рыночной ситуации, согласно моим представлениям о ценах, октябрьский контракт не должен быть выше ноябрьского. А это значит, что я делаю следующее:

VX октябрь шорт + VX ноябрь лонг»

Выделенное жирным есть -

1. Шорт бэка.

2. Лонг контанго.

3. Шорт классического спрэда (близь минус даль) или лонг реверсного спрэда (который торгуется на СВОЕ в качестве нативного).

Второй вариант, который Вы привели, есть -

1. Лонг сентябрьского баттерфляя (не торгуется как нативный на СВОЕ).

2. Спрэд от двух спрэдов (сентябрьского и октябрьского).

Вы на каком варианте настаиваете?

1) Давайте не будем больше формально придираться. Про нативность спрэдов и вообще про спрэды говорить не хочу. Кто реально торгует всё знает, остальным это не надо. Вот это вот псевдовежливое Вы с большой буквы от Вас… Ну не идёт! Не от души =). Я вижу что комментарии сквозят поучительной скрытой агрессией. Мне это всё вообще не нравится… Глупо дальше делать чванливый вид джентльменов из загородного клуба в данном случае =/

2) Если есть что сказать важного — с удовольствием выслушаю от опытного человека. Можно и в личку, можно и тут, но меня интересует реальная критика позиции. Я уже описал какой. Описал идею.

Раскритикуйте аргументированно по рынку, по сценариям. Если есть модель и формула — идеально! Как угодно, но только по существу рыночной идеи.

Остальное больше мне не интересно =(

что-то я Вас не понимаю. С одной стороны, Вы выдвинули идею сторговать спрэд, с другой стороны, говорите, что торговать спрэды — шершаво и дорого, и вообще Вы на эту тему говорить не желаете.

С одной стороны, просите модели и формулы в обоснование своей т.зр., с другой стороны — сами аргументируете в стиле «бля буду, схлопнется в два раза к лету».

Нежелание торговать нативным спрэдом с транзакционными расходами в 20 долларов по сравнению с торговлей синтетическим спрэдом с расходами в 200 долларов — это такая религия?

К сожалению я умудрился натильтовать за февраль и март, так что этим профитом только-только закрыл свои мудо-сделки в нарушение всех правил.

Позже опишу ситуацию в отдельном топике, а сейчас, к сожалению, личные семейные заботы. =(

видел я эти бугры. они вылазят периодически на ожиданиаях очередного шухера) … и мысль поработать с ними была, но в IB с их маржой нереально.

молодец, конечно, что продолжаешь воевать с рынком) уважаю!

зачем ты так обнажился в плане порно?)) ты хочешь, чтоб тебе указали на слабые места стратегии?

P.S.: я всю переписку не читал, но надеюсь, что твой депозит и нервы в порядке после недавней просадки. удачи и здоровья! жду следующего отчёта!

Сентябрь лонг уже очень давно убрал из конструкции.

Встал тупо по тренду в направлении роста SP500. То есть октябрь шорт + ноябрь лонг. Если на рынке ничего не изменится, то позиция будет отдавать грубо говоря 1 тик в день в среднем, но не линейно, само собой. Чем ближе к экспирации, тем больше зависимость от базы (от SP500). Завтра этот календарь станет вторым (будет экспирация ближайшего). Поднимут ГО, но меня это не заботит. Рынок такой, что перегружать ГО сейчас нельзя.

Буду наблюдать за ситуацией на рынке и при необходимости править позу.

Тут уже, к сожалению, большой открытый направленный риск.