Блог им. TRADERAAR

Инвестграм. Прожарочка Магнита.

- 26 ноября 2019, 13:28

- |

Всем привет, меня не ждали, а я вернулся!

Ладно, я тут был, просто, к сожалению не было времени публиковаться.

Ну что. Погнали?

Магнит — российская холдинговая компания, занимающаяся розничной торговлей, через сеть магазинов Магнит.

На сегодня:

В компании создана дистрибьюторская сеть, включающая 38 распределительных центров и 35 автотранспортных предприятий. Своевременную доставку продуктов во все магазины розничной сети позволяет осуществить собственный автопарк, который насчитывает около 5 776 автомобилей.

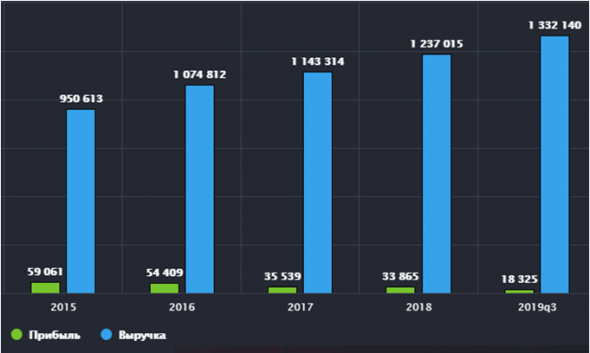

Для начала давайте рассмотрим основные показатели бизнеса по итогам 3Q2019 года

В отчетном периоде количество магазинов увеличилось на 17,9%, Основной рост пришелся на форматы “магазины у дома” Прирост составил +1 694 магазина, а также косметические магазины: +1411 шт.

Рост операционных расходов связан с увеличением затрат на аренду, коммунальные услуги, обслуживание и ремонт, частично нивелированным оптимизацией расходов на персонал, маркетинг, материалы и упаковку.

В результате чистая прибыль снизилась в более чем в 4 раза, составив 5,024 млрд руб.

Ниже представлена гистограмма по распределению выручки сети pf 3Q2019 г.:

Вышедшие данные оказались хуже наших ожиданий, в целом они продолжают отражать усиление конкуренции в секторе розничной торговли и сдержанный потребительский спрос.

В целом на текущий день наблюдается проблема у всех ритейлеров. Лидером на Российском фондовом рынке можно выделить компанию Детский мир, выручка и прибыль у которой увеличиваются хорошими темпами из года в год, хотя данная компания и не является прямым конкурентом Магнита.

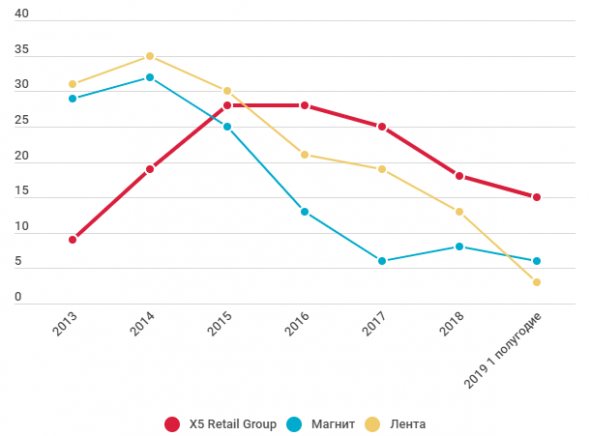

Что касается прямых конкурентов компании, то на текущий день можно выделить еще 2-х лидеров рынка: Х5 и Лента, но и у них наблюдается снижение темпов роста выручки за последние годы.

Ниже представлен рост выручки в % основных конкурентов Магнита:

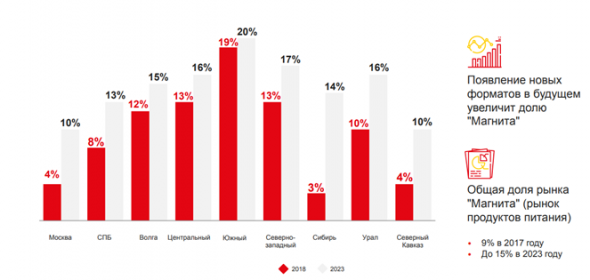

Каким себя видит магнит к 2015 году?

Компания однозначно нацелена на дальнейшее развитие, что не может не радовать потенциальных или действующих инвесторов, однако в связи с тем, что из года в год аренда торговых площадей, а также прочие затраты увеличиваются, Магниту будет не легко показывать в дальнейшем рост чистой прибыли.

Если посмотреть динамику чистой прибыли до последнего отчета компании 3Q2019 года, видно, что выручка увеличивается, что не может не радовать, значит продукцию компании покупают, а вот прибыль сокращается.

Если компания закончит год хуже, чем в прошлом году, что, скорее всего, не стоит игнорировать ситуацию, при которой котировки акций в среднесрочной перспективе могут оказаться ниже 3000 рублей за акцию.

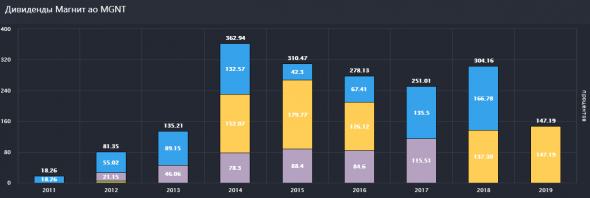

Что касается дивидендов. Компания выплачивает их стабильно, причем процент от прибыли достаточно высокий.

- За 2017 год компания выплатила 72% от чистой прибыли.

- За 2018 год 92%

- За 2019 компания объявила дивиденд за 3Q в размере 147.19 рублей на акцию, скорее всего дивиденд по итогу года будет ниже аналогичного периода.

08.01.2020 Последний день покупки для получения дивидендов.

Окупаемость инвестиции (мультипликатор P/E) дивидендами при полном их распределении акционерам на текущий день составляет более 18 лет. К данной компании в целом он + — применим, так как она выплачивает большой процент от прибыли, опять же, скорректированный будет принимать значение выше 20.

У конкурентов:

- X5 – почти 22 года

- Лента – значение в районе 55

При этом Х5 выплачивает более 70% от чистой прибыли, у Ленты дивидендов нет.

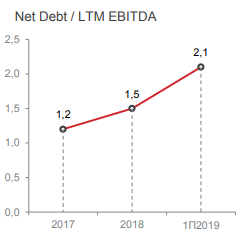

Что касается закредитованности, то в целом у Магнита нет проблем.

Долговая нагрузка: Соотношение чистого долга /EBITDA = 2,1

Однако из года в год он увеличивается, но показатель не критичный:

Касаемо валютного риска тоже все в порядке: 100% долга номинировано в рублях, что соответствует валюте выручки.

Незначительное изменение риска процентной ставки: выплата процентов преимущественно осуществляется по фиксированным процентным ставкам.

Ниже немного интересной информации из презентации компании для инвесторов на 30.09.2019 г. Результаты работы за 3Q2019 г.

Что мы имеем в итоге?

Инвестграм: Магнит – это активно развивающийся бизнес, у которого есть четко выработанный план действий в долгосрочной перспективе. Однозначно для долгосрочных инвесторов на текущий день бумага привлекательна, однако, скорее всего следует подождать годового отчета и принимать решение о покупке, если бумага отсутствует в вашем портфеле. Повторюсь, не исключено, что она будет стоить дешевле из-за дальнейшего снижения чистой прибыли, что приведет к меньшим прибылям на акцию, а в следствии к снижению дивидендной доходности. При этом говорить о банкротстве и глобальном спаде развития бизнеса также рано. Интересная цена для покупки находится на уровне ~2600-2700 рублей за акцию.

Данная информация не является индивидуальной инвестиционной рекомендацией, а также не учитывает ваш риск-профиль как инвестора.

Я восстановил проект в сети. Каждый день много полезной информации, анализ компаний, а также очень скоро будет ведение инвестиционного портфеля в реальном времени:

ВКонтакте: vk.com/1nvestgram

Инста: https://www.instagram.com/_investgram_/

Всем спасибо и успехов!

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк

2 уже счас видно что рост выручки не приводит к росту чистой прибыли… выручка растет а чистая прибыль падает… имхо присосались к магниту эфективные менеджеры и пилят его

у магнита хоть вся информация в открытом доступе, а у нас в сельпо на собраниях сами себе похлопают типа «какие мы молодцы» и расходятся.

ревизию в плюс жахнули, я раньше по памяти ориентировался, сейчас уже на память надеяться нельзя. ну это до первого крупного скандала.