SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JSoros

Фундаментальный анализ или когда не чем заняться

- 02 ноября 2019, 20:45

- |

Хороших выходных всем, а я попытаюсь немного развлечься анализируя много самых разных (только тех что на сматлабе ибо другие искать лень) фундаментальных показателей и всяких гипотез эффективных рынков.

Итак предыстория, купил я где-то в сентябре августе Северстали да НЛМК (ещё мечела, но там другая история) на нехиленькую сумму, думая что раз они платят в квартал по 2-4% в годовых исчисления значит неплохо я так смогу на сложном проценте поднять за год, что уж говорить за несколько лет. Посмотрел я на их показатели, почитал всяких телеграмм каналов и насторожило меня немного заходить на падающий рынок стали, но тут я вспомнил гипотезы эффективных рынков и то что рынок все возвращает на свои места и падение цен на сталь лишь коррекция доходности в сторону средней рыночной и подумал, ну просядет доходность процента на 2-3, но цена упасть не должна так как до 14 года доходности металлургов были весьма скудными, а тут аж 10-12%. Теперь я очень внимательно наблюдаю как прыгают с очень большого минуса до просто минуса мои инвестиции в металлургов, благо диверсификация спасает, но перейдем теперь к делу.

Мне стало интересно, в чем феномен компаний с доходностями в 10-15% причем таких стабильных компаний генерирующих стабильные денежные потоки и тогда я обратился к страшной бабе яге — эконометрике, благо на работе я то и делаю что в ней копаюсь. И так я взял следующие исходные данные и ограничения:

1) Компании с капитализацией не менее 10 млрд рублей

2) Компания платит дивиденды

3) На компанию посчитаны все коэффициенты

Получилось 55 компаний после удаления всяких мрск Центра и приволжья с 19% доходностью, я брал все показатели которые есть тут и один пришлось посчитать и придумать в процессе как замещающую переменную. Итого:

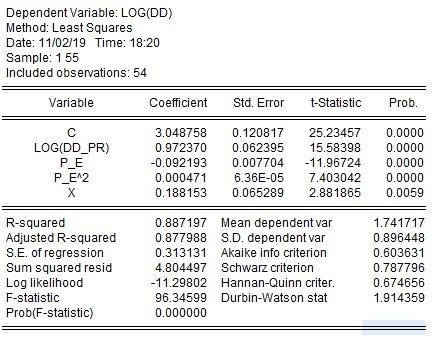

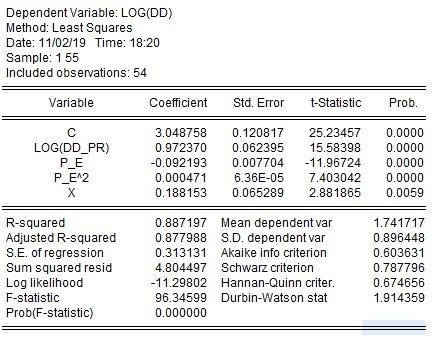

Где:

LOG(DD) — логарифм дивидендной доходности

LOG(DD_PR) — логарифм дивиденды/чистая прибыль

X — (EV-Капитализация)/капитализация такой аналог кредитного рычага

Само уравнение выглядит так

LOG(DD) = 3.049 + 0.9729*LOG(DD_PR) — 0.0922*P_E + 0.000471*P_E^2 + 0.188*X

Интересно, R^2 большой, все тесты в норме теперь, я могу дать ответ на загадку металлургов и своих размышлений

Чем больше компания в процентном отношении платит своей прибыли на дивиденды, тем выше её дивидендная доходность. Проведем мысленный тест и возьмем чисто для цифр средние значения для X и P_E например 7 P_E и 0,5 X и сравним оценочные доходности для 25%,50% и 100% выплаты прибыли на дивиденды

25% получилось 3,22%

50% получилось 6,30%

100% получилось 12,34%

Теперь для НЛМК - P_E(5,4) X(1,08)

25% получилось 4,11%

50% получилось 8,06%

100% получилось 15,8%

Вот и ответ на терзающий меня вопрос то что в основном доходности колеблется вокруг выплат компаний на дивиденды, однако не все так просто при повышении самого дивиденда доходность необходимо рассчитывать к этому самому дивиденду. Например снова проведем мысленный эксперимент, возьмем такую замечательную компанию как Россети и посмотрим что скажет нам оценка, если они начнут платить 50% чистой прибыли на дивиденды:

Россети — P_E(1,9) X(3,06)

Однако поскольку я анализировал не временные ряды в модели есть дыра (ща мы её преодолеем), когда растет капитализация растет P_E и X. Методом приближения вычисляем стоимость акции, дивиденд вырос в 25 раз и стал равен 0,3 рубля это равно доходности 15,94% получаем цену акции равным 1,87 или апсайд 60%, теперь умножаем P_E на 1,6, а X делим на 1,6 получаем P_E(3) X(1,9) получаем доходность 11,62% проворачиваем этот трюк еще раз получаем 9,51% дальше это делать смысла нету, итого цена акции согласно модели 3,15

50% получилось 9,51% цена акции 3,15 руб

К стати если посчитать ФСК роста и после то цифры выйдут примерно похожими на правду

Итогом можно подвести для выбора будущих инвестиций. Поскольку я не беру убыточные компании с огромным долгом и нулевой капитализацией положительный знак при X обусловлен скорее всего эффективным использованием кредитных средств или что то на подобии и отображает тем самым долю дополнительного дохода от кредитов но не более 1,5 потому, что больше уже не подходит под успешную компанию, а скорее под аутсайдера. Самым важным, я пытался разделить дивидендные истории и растущие истории как Новатек, но выходит что переоценка не вписывается в модель и может быть ситуация как с магнитом. Еще я понял что не всегда, когда компания платит щедрые дивиденды это хорошо, 40-60% является оптимумом.

И самое главное, как говорил Лукас, не доверяйте эконометрическим прогнозам

Всем отличных выходных)

Итак предыстория, купил я где-то в сентябре августе Северстали да НЛМК (ещё мечела, но там другая история) на нехиленькую сумму, думая что раз они платят в квартал по 2-4% в годовых исчисления значит неплохо я так смогу на сложном проценте поднять за год, что уж говорить за несколько лет. Посмотрел я на их показатели, почитал всяких телеграмм каналов и насторожило меня немного заходить на падающий рынок стали, но тут я вспомнил гипотезы эффективных рынков и то что рынок все возвращает на свои места и падение цен на сталь лишь коррекция доходности в сторону средней рыночной и подумал, ну просядет доходность процента на 2-3, но цена упасть не должна так как до 14 года доходности металлургов были весьма скудными, а тут аж 10-12%. Теперь я очень внимательно наблюдаю как прыгают с очень большого минуса до просто минуса мои инвестиции в металлургов, благо диверсификация спасает, но перейдем теперь к делу.

Мне стало интересно, в чем феномен компаний с доходностями в 10-15% причем таких стабильных компаний генерирующих стабильные денежные потоки и тогда я обратился к страшной бабе яге — эконометрике, благо на работе я то и делаю что в ней копаюсь. И так я взял следующие исходные данные и ограничения:

1) Компании с капитализацией не менее 10 млрд рублей

2) Компания платит дивиденды

3) На компанию посчитаны все коэффициенты

Получилось 55 компаний после удаления всяких мрск Центра и приволжья с 19% доходностью, я брал все показатели которые есть тут и один пришлось посчитать и придумать в процессе как замещающую переменную. Итого:

Где:

LOG(DD) — логарифм дивидендной доходности

LOG(DD_PR) — логарифм дивиденды/чистая прибыль

X — (EV-Капитализация)/капитализация такой аналог кредитного рычага

Само уравнение выглядит так

LOG(DD) = 3.049 + 0.9729*LOG(DD_PR) — 0.0922*P_E + 0.000471*P_E^2 + 0.188*X

Интересно, R^2 большой, все тесты в норме теперь, я могу дать ответ на загадку металлургов и своих размышлений

Чем больше компания в процентном отношении платит своей прибыли на дивиденды, тем выше её дивидендная доходность. Проведем мысленный тест и возьмем чисто для цифр средние значения для X и P_E например 7 P_E и 0,5 X и сравним оценочные доходности для 25%,50% и 100% выплаты прибыли на дивиденды

25% получилось 3,22%

50% получилось 6,30%

100% получилось 12,34%

Теперь для НЛМК - P_E(5,4) X(1,08)

25% получилось 4,11%

50% получилось 8,06%

100% получилось 15,8%

Вот и ответ на терзающий меня вопрос то что в основном доходности колеблется вокруг выплат компаний на дивиденды, однако не все так просто при повышении самого дивиденда доходность необходимо рассчитывать к этому самому дивиденду. Например снова проведем мысленный эксперимент, возьмем такую замечательную компанию как Россети и посмотрим что скажет нам оценка, если они начнут платить 50% чистой прибыли на дивиденды:

Россети — P_E(1,9) X(3,06)

Однако поскольку я анализировал не временные ряды в модели есть дыра (ща мы её преодолеем), когда растет капитализация растет P_E и X. Методом приближения вычисляем стоимость акции, дивиденд вырос в 25 раз и стал равен 0,3 рубля это равно доходности 15,94% получаем цену акции равным 1,87 или апсайд 60%, теперь умножаем P_E на 1,6, а X делим на 1,6 получаем P_E(3) X(1,9) получаем доходность 11,62% проворачиваем этот трюк еще раз получаем 9,51% дальше это делать смысла нету, итого цена акции согласно модели 3,15

50% получилось 9,51% цена акции 3,15 руб

К стати если посчитать ФСК роста и после то цифры выйдут примерно похожими на правду

Итогом можно подвести для выбора будущих инвестиций. Поскольку я не беру убыточные компании с огромным долгом и нулевой капитализацией положительный знак при X обусловлен скорее всего эффективным использованием кредитных средств или что то на подобии и отображает тем самым долю дополнительного дохода от кредитов но не более 1,5 потому, что больше уже не подходит под успешную компанию, а скорее под аутсайдера. Самым важным, я пытался разделить дивидендные истории и растущие истории как Новатек, но выходит что переоценка не вписывается в модель и может быть ситуация как с магнитом. Еще я понял что не всегда, когда компания платит щедрые дивиденды это хорошо, 40-60% является оптимумом.

И самое главное, как говорил Лукас, не доверяйте эконометрическим прогнозам

Всем отличных выходных)

399 |

Читайте на SMART-LAB:

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

Ещё не было весёлых способов провести время?) У вас нету развлечений? Так вот вам пример;))). Ну а если прибыль нужна, инвестируете Вадиму: Р и поворачивайте монетки