Блог им. bitAndrey

сохраню себе,ато вдруг удалят или потеряю

- 23 сентября 2019, 16:39

- |

Ну наверно самое интересное это расширенный курс обучение-грааль от Майтрейда.

Да, да 6 часов видеокурса обучения от SUPER-VIP трейдера Виктора Тарасова победитиля ЛЧИ ни одного месяца в минус. Стоимость 40тыщ я вам предоставлю бесплатно.

Курс Ивана Коваль-Зайцева. Да это тот кто всех достал своей рекламой на Ютубе, от которого ушла жена когда он не зарабатывал, но потом создал свою систему вернулась жена купил дом и машину. Своими знаниями он поделится с вами бесплатно конечно с помощью Байкала и его бесплатной раздачей. Просмотрев его курс к вам не только вернется жена, нет, вы найдете лучше, моложе!

Есть даже Булыгина)))

И это еще не все!

Теперь по теме топика. Начинаем.

1. Основа

(стоп, соотношение, вероятность)

3 правила соблюдение которых обязательно.

Стоплосс.

Стопы надо ставить всегда!

Соотношение риск к прибыли.

Минимальное соотношение — 1 к 2. Это значит что рискуя 5 пунктами твоя потенциальная прибыль должна быть минимум 10, лучше больше.

Если такого минимального соотношения нет, то нет и сделки, каким бы привлекательным не был бы сетап. Соотношение определяй до входа в сделку, а не после.

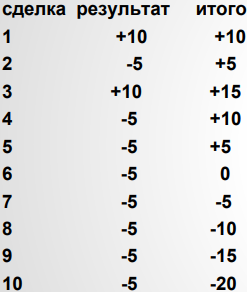

Для наглядности совершим 10 сделок с параметрами: 5 пунктов стоплосс и 10

пунктов тейкпрофит. Считаем по теории вероятностей и закону больших чисел.

А по ним при подкидывании монетки 10 раз, 5 раз выпадет орёл и 5 раз решка и чем

дольше мы будем подкидывать, тем выше вероятность что соотношение будет 50 на 50.

Необходимо учесть тот момент, что у нас соотношение убытка и прибыли не равнозначное,

а значит уменьшаем количество прибыльных сделок ещё на половину, округлим не в нашу

сторону.

Результат оказался -20 пунктов и это без учёта комиссии, которая ещё увеличит потери

примерно на 10 пунктов.

Делаем вывод что рендомный трейдинг даже при соблюдении соотношения риск к

профиту 1 к 2 будет убыточным, ну или в лучшем случае около нуля, на длинной

дистанции.

Вероятность

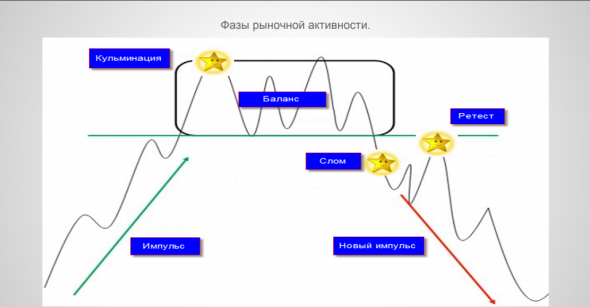

Ищи сделки где вероятность предпологаемого движения будет выше. Для этого необходимо понимать как устроен рынок и принцип сведения ордеров.

На рынке присутствуют две стороны покупатель и продавец. Твоя задача в правильном месте найти нужный сетап.

Делая так, ты увеличиваешь процент прибыльных сделок и в тандеме с соотношением получаешь преимущество.

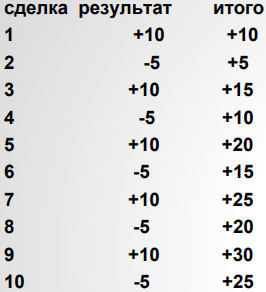

Задача с помощью вероятности довести процент прибыльных сделок с соотношением 1 к 2, минимум до 50. Теоретически возможно и до 95%, если брать только самые высоко вероятные.

Результат оказался +25 пунктов и это без учёта комиссии, которая уменьшит прибыль примерно на 10 пунктов. В итоге мы имеем +15 пунктов чистой прибыли. В неделю при этой системе совершается примерно 20-30 сделок, т.е. это примерно будет 30-45 пунктов. При торговле 1 контрактом, это в среднем 450$ в неделю или 1800$ в месяц.(СМЕ золото) Это минимальные цели.

Эти 3 правила являются основой стабильного и прибыльного трейдинга. Нарушение любого из них сразу же отразится на балансе твоего счёта.

Есть ещё психологический аспект.

Разберемся как находить места где вероятность хорошей, правильной сделки выше.

Уровни/зоны

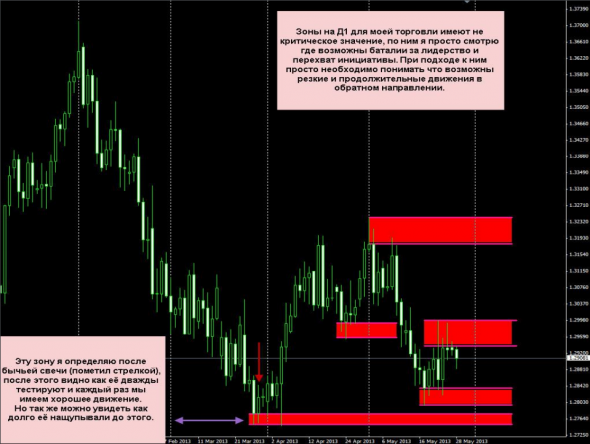

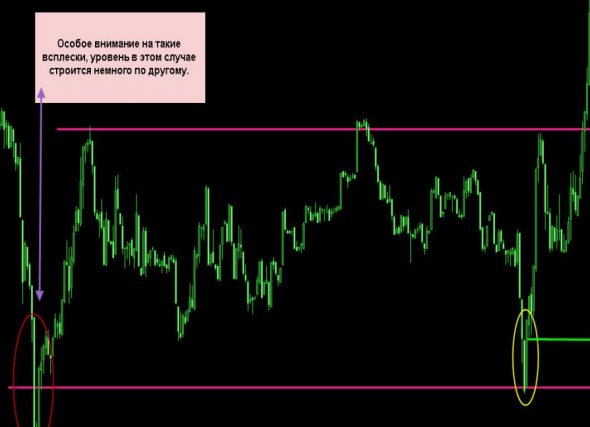

Это те места где возможна не просто остановка движения, но и разворот с движением в противоположном направлении, здесь ты смотришь сетап для входа. Так как рынок постоянно находится в динамике, то практически не реально провести уровень по одной конкретной цене, поэтому определяем зону. Она может быть разных размеров. Зоны разные по силе, так как сформированы разными участниками, ты должен предпочитать работать от более сильных.

Придерживаемся принципа простоты, навёрнутые программы с кучей индикаторов лишнее. Советую работать на чистом графике. Так как далеко не все имеют доступ к платному софту, то примеры будут в терминале МТ4. Построение зон начинаем с таймфрейма Д1 и постепенно доходим до М1. При этом каждый раз уточняя зоны с высокого тайма на более низком.

Зоны строим по разному:

1. От хая\лоя до начала импульса или закрытия свечи обратной инициативы.

2. От закрытия\открытия свечи до начала импульса (обычно на более старших таймах). Это не суть принципиально, т.к. необходимо просто видеть картину рынка, нет здесь математической точности.

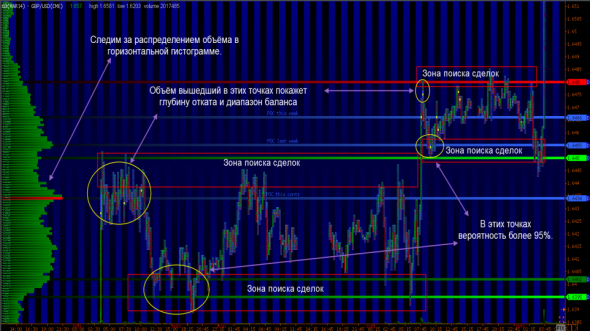

Особое внимание следует уделять комплексному анализу таймфреймов. Обязательно надо видеть большую картинку. Это даст понимание какое направление сегодня теоретически способно дать большую вероятность правильных входов. В связи с этим на один инструмент открыты графики Д1, Н4, М30, М5 и М1. Если позволяет рабочее пространство, то желательно ещё видеть ренж бары и тиковый график.

Подход №1. Основан на совокупном анализе рынка. Допустим с утра видим такую картинку на Д1.

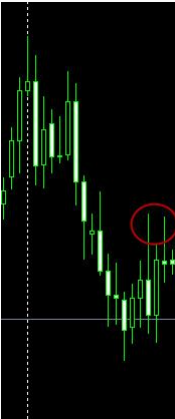

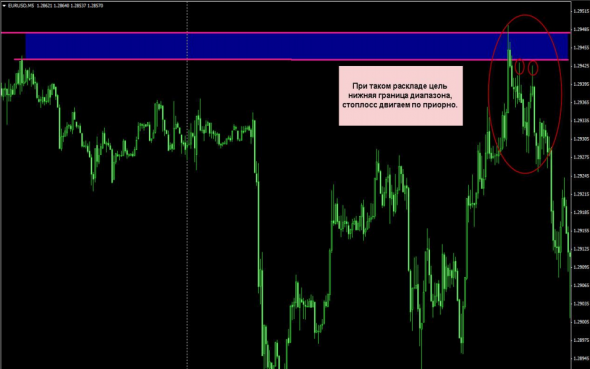

Понимаем что мы находимся у верхней границы, было уже 2 попытки похода на север, но они неудачны. При этом мы находимся как минимум в краткосрочной нисходящей тенденции, которая переросла во флет и в течении уже 7 дней торговля идёт в диапазоне с попытками расширения вверх. Что это даёт? Вероятность похода на юг выше, раз на север не пускают. Цели? Нижняя граница.

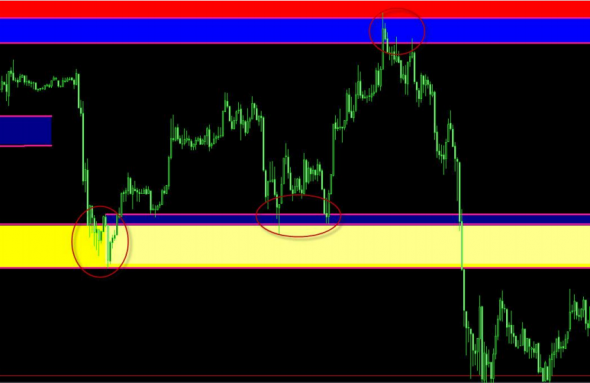

На Н4 видим следующее.

Ещё вчера образовалась новая зона сопротивления, от которой было сильное движение на юг, в основном на сегодняшней азиатской сессии + новая зона поддержки. На М30 видим возможности как для покупки так и продажи от обозначенных зон.

На М5 они выглядят ещё более понятными.

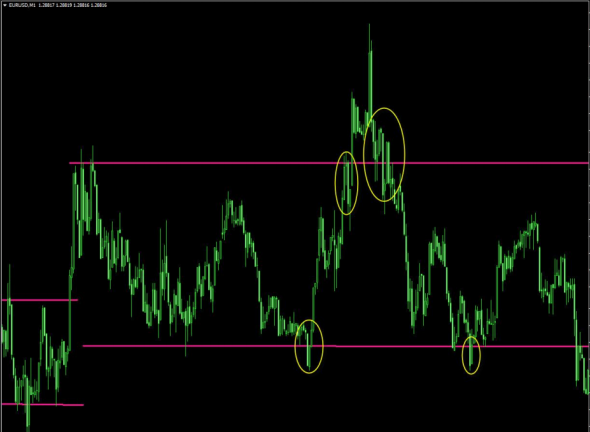

На М1 ты видим конкретные точки входа.

Этот подход имеет более глобальные цели и при нём можно взять хорошее внутридневное движение, причём при флетовом дне в обе стороны, флет на рынке присутствует гораздо чаще чем ударные трендовые дни. Это так называемые трейды дня. При этом желательно позицию делить на 2 части, прибыль по первой части фиксируем на ближайшей цели, переводишься в безубыток и вторую часть закрываешь на более дальней цели. Обязательное условие, первая цель должна так же соблюдать правило по минимальному соотношению. Второй частью позиции, даём что называется прибыли течь. За счёт такого подхода можно получать очень хорошее математическое ожидание. Особое внимание надо уделить следующей ситуации, она бывает достаточно часто.

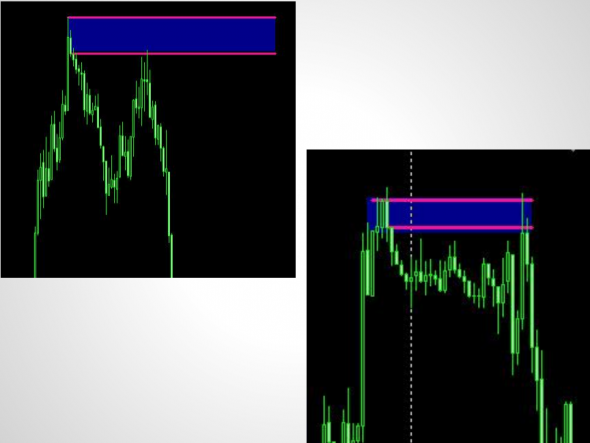

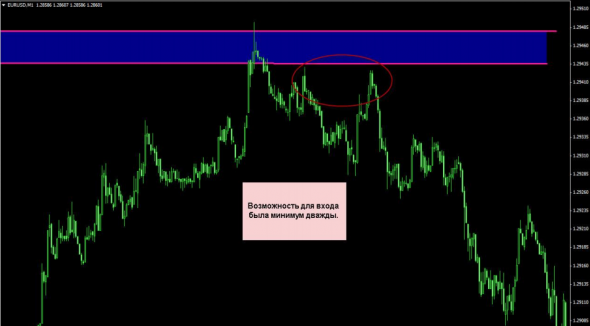

Цена отскакивает от зоны, при этом на первом отскоке вход практически не реален, высоки риски пробоя и выноса на стопы. Но вот после того как видим по факту, что цена отвалилась, есть несколько возможностей зайти. Обычно эта зона, какой либо локальный экстремум. Наблюдай и вскоре ты увидишь такую формацию, она практически всегда идентична, как фрактал. Её можно назвать голова и плечи, дабл или трипл топ\ботом, не важно. Главное не искать её абы где, это всегда экстремум, но не середина диапазона, там вероятность её отработки в разы ниже.

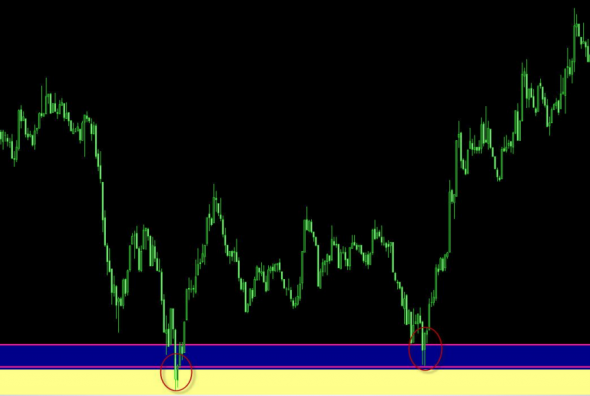

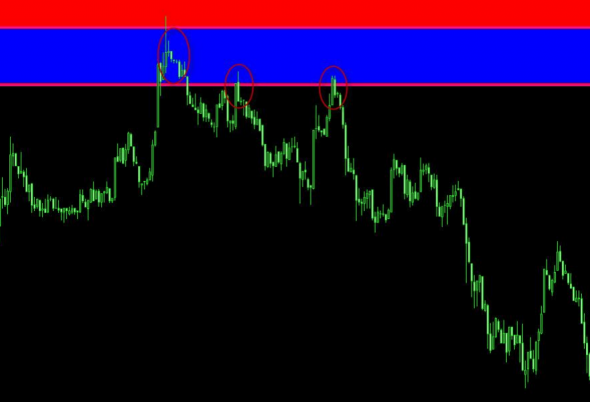

Подход №2. Основан на торговле в диапазоне.

При работе в диапазоне важно понимать что это не геометрия, где будут рисоваться чёткие фигурки с заранее известными границами, а это рынок с множеством участников и даже тот у кого много денег, периодически их теряет. Подход должен быть шире. Граница не означает безусловной остановки, ты должен увидеть как захлебнулась одна сторона и начала инициативу другая, при этом успеть войти по хорошей цене, т.к. зачастую когда движение сформировалось, то входить уже поздно. Обычно диапазон определяют после формирования третьей точки. Тут нужна практика и знание некоторых фишек. Допустим первый застой после выхода из диапазона или перед ним, может являться границей следующего диапазона и если ты видишь сигнал, то можно пробовать работать. Диапазоны могут формироваться в разных местах. Более правильную структуру они имеют рядом с экстремумами. Вообще на любые экстремумы стоит обращать повышенное внимание. Принцип торговли следующий, при подходе к границе делаем сделку во внутрь диапазона. Есть рекомендация при этом смотреть на повышение вертикального объёма, если он повышается, то вероятность отскока так же становиться выше. Цель противоположная граница. Обращаем внимание на то что бы сохранялось минимальное соотношение риск к прибыли, 1 к 2. Не стоит лезть во все подряд сделки, выбирай лучшие.

Сетап

Пользуемся обычным прайсэкшеном. В зоне, ждем окончания инициативы одной стороны и начало инициативы другой. В качестве дополнения можно смотреть на футпринт, но это может ухудшить точку входа, соответственно изменит соотношение риска к прибыли, но возможно увеличит вероятность. Главное не спешить, но поторапливаться. Вход осуществляется на основании сигнала с М1, но при этом надо понимать картину на более старших таймфреймах. Хорошим сигналом является бар поглощения, можно работать по внутреннему бару. Так же по пин-бару или харами. Не всегда это две свечи, их может быть несколько.

Такая же логика при работе в диапазоне. Не надо лезть в рынок без сигнала или тупо выставлять лимит на уровне, теряешь в этом случае преимущество. Жди инициативы той стороны, в которую ты ожидаешь движение. Может быть так, что подошли к границе и тупо топчемся на ней, не стоит влазить, т.к. инициативы отогнать цену от сюда нет, жди, появилась, входи.

Психология, ММ и РМ

Главная задача не впадать в тильт и не совершать не запланированных сделок. Это убьёт всё на корню. Ограничь себя 5 сделками в день, при этом 3 стоплосса останавливают твою торговлю на сегодняшний день полностью. Прописные истины: рисковать в одной сделке не более чем 5% (это очень много) своего депозита, лучше 1-2%. А это значит, если ты работаешь на СМЕ 1 контрактом, то твой депозит должен быть примерно 5000 $. Представь своё состояние когда ты за 3 сделки потеряешь 750 $ (при риске 5%). В начале задача не слить, а уж потом заработать. Набирай опыт. Тяжело совмещать описанные 2 подхода, следует выбрать какой то один. Ананализ собственных сделок обязателен, лучше писать видео и не забивать на его просмотр. Торгуй не 5, а 4 дня и день полностью посвящай разбору всех трейдов. Обязательно веди дневник сделок.

Дополнение.

по ссылке

cloud.mail.ru/public/2CtS/2XPaLtJ2f

4 видео файла с разбором сделок плюс все графики с топика

Агрегатор торговой аналитики RADDAR. Каждые 10 минут платформа собирает прогнозы и проводит теханализ по 28 активам: форекс, индексы стран, сырье и криптовалюты.

теги блога Андрей

- FORTS

- IB

- ICO

- OZON

- S&P500

- Vix S&P 500

- WTI

- автоследование

- акции

- АФК Система

- банки

- биткоин

- бкс

- Брокер

- брокеры

- вклад

- вклады

- вопрос

- Восточный Банк

- газпромбанк

- грааль

- депозиты

- для себя

- Доллар рубль

- еврооблигации

- золото

- иис

- квалифицированный инвестор

- кипр

- Конференция в Казани

- коронавирус

- кредит

- кризис

- криптовалюта

- кукловод

- лензолото

- Лукойл

- ЛЧИ

- лчи 2019

- маржин колл

- мобильный пост

- МФО

- на память

- налогообложение на рынке ценных бумаг

- натуральный газ

- нефтегаз

- Нефть

- Облигации

- опционы

- оффтоп

- Палладий

- пандемия

- прогноз

- промсвязьбанк

- проп

- робот

- РТС

- рубль

- сбербанк

- си

- система

- Снп 500

- стоп

- Сургутнефтегаз

- твиттер

- трейдинг

- Уралсиб Брокер

- форекс

- фьючерс ртс

- шорт

Пользователь запретил комментарии к топику.