Блог им. Boris_Boos

Пример применения идей, отработанных в рамках проведения конкурса «иГРЫрАЗУМа. Опционная торговля на недельках».

- 21 января 2019, 12:37

- |

Коллеги, всем добра! Дабы несколько разбавить бурные форумные события начала года, а-ля Зорро, Десятое яйцо, Путин продал Курилы и Аляску, и попытаться вернуть этот сметающий всё на своем пути поток в некое скучное деловое русло, хотелось бы продемонстрировать вариант применения торговых идей, оттестированных в процессе проведения опционного конкурса на недельках иГРЫрАЗУМа.

Как показало тестирование, наибольшую эффективность при работе с недельными опционами показали направленные торговые стратегии с параллельным обеспечением управления позициями в виде страховок откатов. Условия конкурса были жёсткими – повышенный риск в размере не менее 10% начального депозита, обязательное условие еженедельного входа в позицию. Если отбросить данные ограничения, торговля на данных инструментах выглядит более комфортно.

Для дальнейшего тестирования возможностей применения идей Игр Разума рабочий торговый счет увеличен до суммы 114 тыс. с копейками, что позволит использовать большее количество инструментария по открытию и управлению позициями. Область применения стратегий – либо работа в краткосрочном узком флете, либо на направленных движениях, где применение инструментов с более дальними сроками экспирации нерационально.

Перейдем к реальной торговой ситуации. Начало года ознаменовалось хорошим возрастающим движением б/а РТС. Т.к. основное движение пришлось на все эти новогодние междупраздники, никакие позиции не открывались – повышенное ГО, перерывы в работе биржи, и, соответственно, невозможность в этот период эффективно управлять позициями в случае негаитивного варианта. На начало нормального рабочего периода к 08.01.19 имеем следующую картинку на дневках:

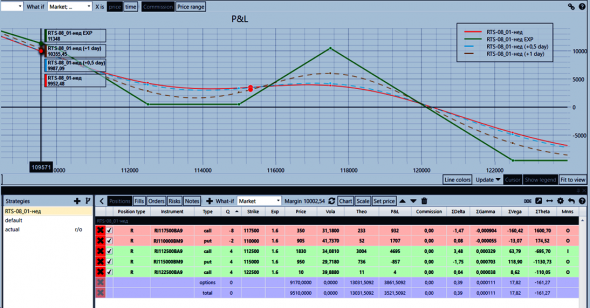

Потенциал движения – ориентировочно до 117,5-120, половина движения уже состоялось, входить на февральских месячниках не имеет никакого смысла. Однако у нас в обойме имеются недельные опционы, которые и можно использовать, дабы попытаться взять остаток движения. Как показало тестирование, целесообразнее использовать опционы следующей недели экспирации, чтобы получить некий временной люфт с возможностью успеть среагировать на ситуацию. Посему берем опционы с экспирацией 17.01, риск на сделку – в пределах 2% от счета. В процессе создания конструкции в тот же день получилось провести страховку от отката, профиль на конец дня:

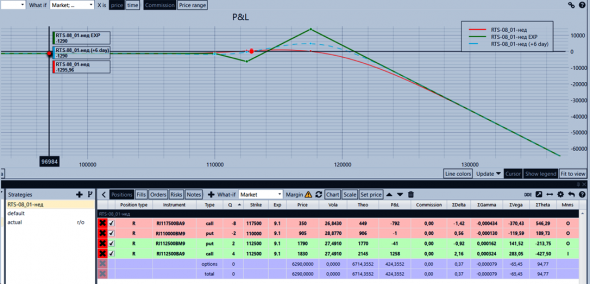

Ну и при дальнейшем движении – дополнительная страховка:

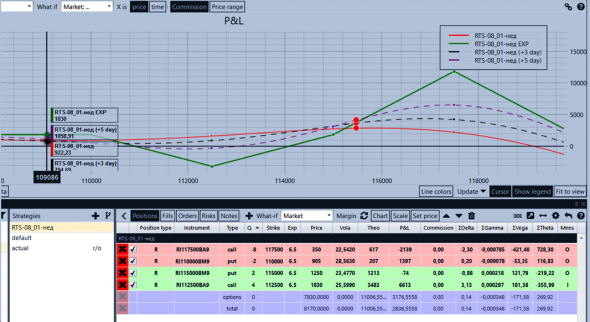

До последнего дня экспирации позиция теоретически в б/у, либо небольшом убытке в самом неблагоприятном варианте

Далее – перевод позиции полностью в б/у

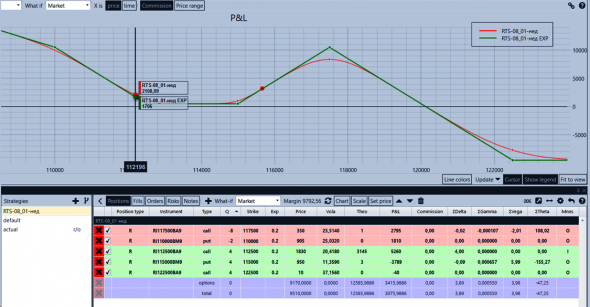

И профиль на момент экспирации, красный шарик – значение б/а на экспирацию:

Картинка дневок на момент экспирации:

Далее можно при выходе на экспирацию закрываться с прибылью 2% с копейками, либо получить направленную фьючерсную позицию с накопленной прибылью и тащить её далее по правилам линейной фьючерсной торговли до намеченных целей, благо при риске в 2% ГО на это дело хватает с запасом. Мною в данном случае позиция была закрыта.

Выводы: использование в работе недельных опционов как самостоятельной стратегии целесообразно не только при работе в узком флете, но и на трендовых движениях, когда движение уже началось, и его потенциал прогнозируется в несколько торговых дней. Работа по направленному тренду позволяет быстро застраховаться от противохода, минимизируя тем самым возможные потенциальные убытки. В плане риск-менеджмента целесообразна работа на 2-5 % от счета, 10% — работа с повышенным риском, при больших рисковых параметрах сильна вероятность убийства счета.

Торгуйте опционами!

С уважением! ББ

теги блога Борис Боос

- IB

- interactive brokers

- interactive brokers терминал

- Interactuve Brokers

- Option Workshop

- quik

- TWS

- TWS IB

- vix

- vps

- акции

- альфа директ

- Альфа-Директ

- Битва Опционщиков NYSE

- БОТ

- БОТ-2019

- БОТ-IB

- БОТ-вопрос

- брокеры

- жулики

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа-2019

- календари

- КОНКУРС

- миниБОТ

- Нефть

- опционы

- опционы SPY

- Открытие

- Открытие Брокер

- Отчетность

- Планка

- ПО

- продажа волатильности

- сервер

- сравнение

- тесла

- торговые роботы

- торговый софт

- фьючерсы

- экспирация

из 10 участников конкурса только один получил прибыль… поправка — скромненькую прибыль

семеро слились в ноль

мда, опционы — чудесная штука

Forts, это соответствует статистике ЛЧИ-2018: там в символическом плюсе тоже только около 10% участников.

Не волнуйтесь за нас и за опционы. Были неудачно жестко составлены правила. Под них выделено 35 тыр. Кто-то их слил полностью, кто-то частично.

Это значительно лучше убытков по несколько миллионов, которые показали самые выдающиеся элчиисты.

Вот автор пиарит «торгуйте опционами». Я утверждаю — опционы это очень плохой инструмент. Его придумали извращенцы для таких же извращенцев, как я. По прошествии многих лет торговли опционами — я очень жалею, что «подсел» на них. Лучше бы я орудовал на фьючерсах… А сейчас я уже законченный опционный наркоман… Надеюсь, что когда-нибудь «слезу» с этой заразы.

Вот от таких мыслей я и не советую никому торговать опционами

Friendly Deep Space, логика проста: если портфель трендовых алгоритмов зарабатывает на тренде, и теряет в боковике, значит надо добавлять в него какие-то разновидности опционных стратегий для боковика.

Какие конкретно и сколько, это тонкий вопрос, который зависит от конкретного состава Вашего портфеля.

Forts, путь к сливу депо — неправильный мани-менеджмент. Это не зависит от типа инструментов. Хоть облигациями торгуйте. Неправильный ММ убьет Ваш депозит.

Собственно, междусобойчик «Игры Разума» просто еще раз это продемонстрировал. Требование торговать только недельные опционы (что почти лишает права на ошибку), только от лонга (это косвенно диктовалось размером счета), только РИ и СИ (это было жесткое требование инициатора мероприятия из-за которого были пропущено спекулятивные возможности в бренте в конце года), брать каждую неделю позицию с риском 10% от депо. В совокупности, эти требования изначально увели всех участников в зону смертельного мани-менеджмента.

Да, и еще. Там не все участники слились в 0. Несколько человек получили «техническое поражение», за нарушение регламента. Возможно, надо было эту ситуацию отражать в общей таблице не как обнуление, а как дисквалификацию, но этим уже никто не будет заниматься.

Опционы — замечательный инструмент. Я лично за январь уже отбил опционами убытки с Игр. У Стаса тоже все хорошо. Борис продолжает нарезать и получать плюсы. Ну, а кто пал смертью храбрых… Вечная память. (Конечно, кроме трусов сбежавших с поля боя. =) )

сейчас немножко разгребусь с текущими делами, и анонсирую предложения по следующему этапу конкурса, кодовое рабочее название «БоТ» (Битва опционных Титанов), гг. предварительная рыба по правилам — депозит любой от 100 тыс, рабочая площадка — мосбиржа, инструментарий любой, уклон в опционную торговлю но можно жарить и фьючи, да за ради бога, стратегии любые. оценивается процент изменения первоначального депозита. там и сравним разные виды торговли. ближе к делу распишем поподробнее.