Блог им. AlexTimofeev

4 рыночных “страха”, которые нужно отслеживать в 2019

- 15 января 2019, 10:17

- |

S&P 500 уже значительно стабилизировался после декабрьского падения, кульминацией которого стал день на территории медвежьего рынка 24 декабря. Хотя на данный момент глубина давления со стороны продавцов, похоже позади, инвесторам будет разумно оставаться готовыми к сохранению волатильности в предстоящие недели. На прошлой неделе SPY закрылся на своих максимумах, чуть ниже 260. Предполагаю, что на этой неделе 260 уже будет преодолен, следующая цель – зона пробоя середины декабря, которая находится в области 263.50 – 265.00. Текущая поддержка – 250.00.

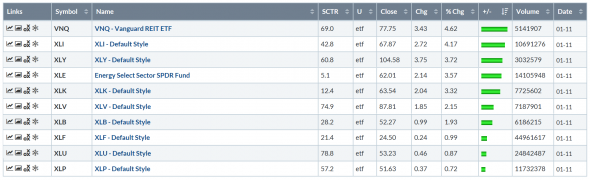

Все сектора выросли на прошлой неделе, но самое интересное, что Defensive (защитные сектора) значительно отстают на месячном периоде, тогда как consumer discretionary и basic materials – два циклических сектора, хоть и скромно, но выросли.

Фундаментальные события объясняют недавний рост циклических секторов, достижением прогресса в торговых переговоров США и Китая.

Развивающиеся рынки также демонстрируют стабильность, даже “побитый” Европейский рынок показал значительное ралли после неудачного 2018 года. Лучший способ обобщить всю эту информацию, с помощью графика All-Country World Index:

Ключевой контекст, который нужно иметь в виду:

– Глобальный рынок акций торговался в боковом диапазоне в течение большей части 2018 года, перед обвалом в конце года.

– Декабрьское падение отправило рынок к чертогам медвежьего рынка, от которого сразу сформировался откат.

– Теперь наблюдаем, как цена будет реагировать на сопротивление торгового диапазона октября-ноября.

Очень любопытно посмотреть, будет ли отскок вниз, если да, то насколько сильный? Я считаю, что не обязательно прогнозировать движение цены, чтобы заработать деньги на фондовом рынке, поэтому я стараюсь максимально сохранять непредвзятость. Но одним из многообещающих признаков является состояние циклического сектора XLY, как вы можете видеть на недельном графике ниже, XLY был одним из ведущих секторов во время текущего отскока и возвращается в свой торговый диапазон без особого сопротивления.

Может ли это быть подсказкой о том, как будет действовать остальная часть рынка? Только время покажет, конечно. Но, на мой взгляд, это многообещающий первый шаг. Теперь давайте рассмотрим рыночные “страхи”, которые могут быть катализаторами высокой волотильности и углубимся в разбор конкретных акций на предстоящую неделю!

4 рыночных “страха”, которые нужно отслеживать в 2019 году

Вопрос в том, как быстро и убедительно могут быть разрешены эти страхи и неопределенности? На этот вопрос нет четкого ответа, но я вижу признаки, указывающие на то, что рыночные условия начинают постепенно улучшаться.

Я предлагаю избегать желания эмоционально реагировать на повседневный ценовой шум и вместо этого сосредоточиться на фундаментальных факторах!

В частности, существует четыре «страха», которые на мой взгляд, имеют наибольшее значение и которые, трейдеры и инвесторы должны внимательно отслеживать в новом году:

1) Торгово-экономический спор между США и Китаем – переговоры между Соединенными Штатами и Китаем ведет Роберт Лайтхайзер, который известен ятребинными настроениями по отношению к Китаю и его жесткий подход, пожалуй, больше всего беспокоит рынки. На прошлой неделе представители США во главе с Лайтхайзером прибыли в Пекин, чтобы начать новый этап переговоров. На повестке лежат вопросы, касающиеся китайских тарифов, принудительной передачи технологий от американских предприятий, ведущих бизнес в Китае, и государственных субсидий Китая компаниям, которые создают недобросовестную конкуренцию.

С другой стороны, министр финансов Стив Мнучин преследует другую цель – получить от Китая уступки для приобретения большего количества американских товаров, таких как сельскохозяйственная продукция, а также использование банковских, брокерских и страховых продуктов и услуг США. Будет интересно посмотреть, как в Китае работают обе линии переговоров.

2) Shutdown – кажется маловероятным, что Трамп получит 5 миллиардов на финансирование строительства пограничной стены, Республиканцы указали, что они, скорее всего, не будут голосовать ни за одну резолюцию Палаты, которая не включает финансирование пограничной стены. Результат: тупик. Вопрос в том, как долго это продлится?

3) Денежно-кредитная политика в США и Европе – председатель ФРС Джером Пауэлл, очевидно, осознает волатильность рынка и мощность глобальных распродаж, но вопрос в том, может ли эта волатильность повлиять на планы повышения ставок ФРС в будущем. Экономические данные в США остаются стабильными – по крайней мере, на данный момент – и все еще остается вероятным, что у ФРС есть еще одно или два повышения ставки на 2019 год. Но замедление глобального роста экономики может означать паузу во второй половине 2019 года для Федерального резерва и отсрочку начала монетарных стимулов ЕЦБ. Любая приостановка в ужесточении денежно-кредитной политики, может быть позитивом для фондовых рынков.

4) Brexit – ключевая дата для Brexit – 29 марта 2019 года. Если Великобритания не достигнет соглашения с Европейским Союзом к этой дате, это автоматически вызовет «жесткий Brexit», что фактически означает реализацию худшего из возможных сценариев. Перспективы весьма туманны и время уходит. Из четырех факторов, перечисленных выше, Brexit несет наибольшую неопределенность.

Если экономическая неопределенность является катализатором распродажи и волатильности на рынке – то верным будет и обратное – уменьшение неопределенности может быть драйвером для восстановление рынка. Однако, не уверен, что каждый из этих вопросов будет решен своевременно и эффективно. Но я думаю, что они будут решены тем или иным образом, избегая наихудших сценариев.

И в дополнение к этому несколько интересных акций которые могут быть интересны на этой неделе.

теги блога Alex Timofeev

- 5g

- 5G-сети

- CME

- CSX

- DIA

- DIS

- DXY

- ETF

- GLD

- nasadq

- NASDAQ

- NYSE

- Oil

- PFE

- QQQ

- S&P500

- S&P500 фьючерс

- Small Caps

- Smart Money

- SPY

- vix

- Vix S&P 500

- xlp

- XLU

- XLY

- акции

- американские акции

- американский рынок акций

- Американский фондовый рынок

- бычий рынок

- волатильность

- волатильность S&P

- волатильность акций

- доходность

- защитные активы

- инвестирование

- инвестиции

- коррекция

- коррекция на мировых рынках

- кризис

- медвежий рынок

- моментум

- откат коррекция

- отчеты

- развивающиеся рынки

- сезонность

- торговая война

- фондовый рынок

- фондовый рынок

- фондовый рынок Америки

- ФРС

- Шиллер