Блог им. AlexandrPolivanov

Какую реальную доходность можно получить с помощью ИИС. Практика и примеры расчета в зависимости от Инвестиционных сценариев

- 25 октября 2018, 15:04

- |

Решили рассчитать и сравнить доходность ИИСчёта в зависимости от вложений: деньги, облигации, акции.

Оглавление:

0. Зачем нужно открывать ИИС и вносить на него деньги?1. Какая доходность ИИС, если просто получать налоговый вычет?

2. Доходность ИИС при инвестициях в облигации

3. Доходность ИИС при инвестициях в акции

Зачем нужно открывать ИИС и вносить на него деньги?

Ответ прост: чтобы получить 13% доходность на внесенные деньги за счёт получения налогового вычета от Федеральной налоговой службы РФ.

13%-ая доходность выглядит красиво, но это только за год, а по итогам 3х лет на который открывается ИИСчёт, средняя ежегодная доходность на внесенные деньги выйдет около 10%.

Чтобы понять какую доходность может дать ИИС, если его использовать как депозит, произведем простые математические расчёты.

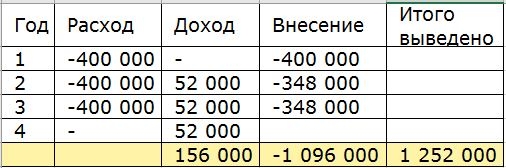

1. Пример расчета доходности ИИС только за счет налогового вычета без инвестиций в ценные бумаги1 год: 15 декабря Гражданин открыл в брокере Финам Индивидуальный инвестиционный счёт — это, по сути, обычный брокерский счёт, но со специальным режимом налогообложения. Далее гражданин внёс на него 400000 рублей. В апреле следующего года гражданин подал налоговую декларацию в которой указал данные по ИИСчёту. По окончании всех процедур по подаче и проверке документов примерно через 2 месяца налоговой службой на ваш счёт будет осуществлён возврат 13% от суммы 400000р., т.е. 52000 рублей.

2 год: После получения 52000, Гражданин их не тратит, а реинвестирует на свой ИИСчёт, чтобы снова получить налоговый вычет в следующем году. Далее Гражданин берёт полученные 52000 налогового вычета и добавляет к ним 348000, чтобы получить 400000 и внести их на ИИСчёт.

Таким образом на счету во второй год после открытия ИИСчёта накопилось уже 800000 и в следующем году, например в апреле Гражданин подаёт налоговую декларацию и получает опять 52000 налогового вычета.

3 год: Снова берём полученные 52000 и добавляем к ним 348000 и получаем 400000, которые также вносим на ИИС. Теперь уже на ИИСчёте находится уже 1200000. В 4-ый год так же получаем возврат от налоговой 52000 руб.

Получается, что за 3 года Гражданин вложил в ИИС денег: 400тыс+348тыс+348тыс = 1 миллион 96 тысяч рублей, а получил 1 миллион 252 тысячи рублей.

Итоговая доходность на вложенный капитал:

Доход: 3 года по 52000 = 156000 рублей, соответственно Доходность на вложенные средства за 3 года: 156тыс/1096тыс=14.23% или 14.23/3 года = 4.7% в год

Это был пример про доходность от внесения на ИИС денежных средств, конечно 4,7% годовых — это доходность даже ниже чем депозит в Сбербанке. Поэтому, для получения более высокой доходности на вложенные на ИИС средства нужно обязательно покупать ценные бумаги — это акции и облигации.

Есть существенные нюансы:

- ИИС рассчитан на срок от 3-ёх лет, т.е. если вы решите вывести с него деньги через год, то все ранее полученные налоговые вычеты в 13% придётся вернуть налоговой.

- Возврат 13% с внесённых в очередном году денег можно производить только 1 раз в год. Соответственно если во второй и третий год вы денег не внесете, то и налоговый вычет за второй и третий год вам получать будет не с чего, и налоговая служба его вам не возвратит.

- Также если вы в следующем году внесли например уже не 400000, а 100000, то можете претендовать на налоговый вычет в размере 13% только от внесенных 100000, т.е. 13000 руб.

Если бы на ИИСчёт можно было вкладывать деньги, то это был бы не инвестиционный счёт, а счёт для возврата налога на доходы физических лиц с 3х летней заморозкой активов.

Поэтому, главным преимуществом ИИС помимо дохода от налогового вычета является его доход от инвестиций в ценные бумаги.

Инвестирование денег ИИС в облигации увеличивает доходность, т.е. к 13 % полученных по налоговому вычету прибавляется доходность полученная от денежного потока купонных выплат облигаций.

Сразу отметим — торговать и спекулировать облигациями на бирже — это удел профессионалов, простым гражданам достаточно купить облигации и получать купонные доходы, а когда понадобятся деньги продать их или держать облигации до погашения получая пассивно-фиксированный доход от купонов (“стричь купоны”).

Это прекрасно понимают в Министерстве Финансов и активно продвигают в СМИ так называемые “Народные облигации федерального займа” - гражданин пришёл в Сбербанк или ВТБ купил на 3 года от 30000 до 15000000 в одни руки и получаешь доходность 8,7% годовых до погашения или продаешь через какой-то время заплатив кстати двойную комиссию.

Таким образом, при инвестировании денег ИИС в ценные бумаги получается две составляющие ежегодного дохода:

- доход от налогового вычета = 13%

- инвестиционный доход = 8%

Кажется, не плохо, но далее смотрим реальную математику цифр.

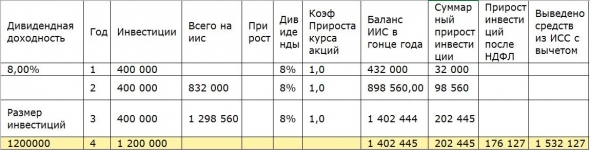

Пример расчета доходности ИИС при инвестировании в облигации15 декабря Гражданин открыл в брокере Открытие Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них Облигации Федерального займа (ОФЗ) РФ выпущенных Министерством финансов РФ.

Доходность облигаций 8% годовых. Далее как и в Примере 1 Гражданин ежегодно подавал налоговую декларацию с заявлением на получение налогового вычета 13% и вносил на ИИСчёт снова 400000 каждый год на которые покупал ОФЗ с доходностью 8% годовых.

Сразу отметим, что в примере принимаем, что облигации были куплены по 100% от номинальной стоимости. Касаемо рыночной стоимости и цен облигации — это отдельная тема, в примере мы берём просто номинальную стоимость, т.е. 1000 рублей за одну облигацию.

В итоге в этой таблице указано какую сумму получил Гражданин от налогового вычета и инвестиционного дохода от облигаций за 3 инвестиционных года ИИС:

Итого, при ежегодном инвестировании 400 000 рублей (1 200 000 за 3 года) в Облигации Минфина РФ на ИИСчёт Гражданин получит:

- 156 000 дохода в виде налогового вычета

- 202 445 инвестиционного дохода от купонных доходов

Таким образом гражданин внёс за 3 года на ИИСчёт 1 096 000 а вывел 1 454 445

Считаем доходность инвестиций: 358 445/1 096 000 = 33% доходности за 3 года. Среднегодовая доходность: (1 454 445/1 096 000)^⅓ — 1 = 9,89%

Итого: 11% безрисковая доходность, а если дисконтировать и вычесть инфляцию, то чуть менее 10% годовых.

При текущих депозитных ставках банков — наверно тоже не плохо, но уже очевидной и существенной выгоды от покупки безрисковых облигаций Федерального займа РФ на ИИС не просматривается.

Если рассматривать покупку не государственных/муниципальных облигаций, а корпоративных или облигаций банков, то некоторые корпоративные облигации может и дают купонную доходность на 1-2% больше, но и риски выше, а в добавок с дохода по ним нужно платить 13%-ый налог на доходы физлиц, правда купонный доход корпоративных облигаций выпущенных начиная с 2017 года не попадает под 13%-ый налог. В целом, то на то и выйдет. Да и простому гражданину из-за небольших сумм вникать в нюансы и анализировать риски вряд ли захочется.

Это был пример про доходность от внесения на ИИС денежных средств и покупки на них облигаций, а ведь можно на 400000 купить на бирже акции российских корпораций, которые увеличат доходность, но придется взвешивать и риски. Как это будет выглядеть читайте далее.

3. Какая выгода от вложения денег в акции на ИИС?С акциями история сложнее, цены на акции взлетают и падают под воздействием множества факторов, поэтому приводить расчёт доходности весьма сложно. Но мы попробуем.

Пример расчета доходности ИИС при инвестировании в акции15 декабря Гражданин открыл в брокере БКС Индивидуальный инвестиционный счёт, положил на него 400000 рублей и купил на них акции одной из крупнейшей мировой горнодобывающей и сталелитейной компании Череповецкой Северстали.

Касаемо действий для получения дохода по налоговому вычету Гражданин произвел действия как и в Примере 1 и Примере 2, т.е. подавал на налоговый вычет и получал 13%-ый вычет на внесенные средства.

С доходом от налогового вычета всё понятно доход за 3 года, как было подтверждено расчетами предыдущих примеров равен 156000, что соответствует среднегодовой доходности около 5% годовых.

Теперь разберёмся с инвестиционным доходом, который в случае с акциями подразделяется на:

- дивидендный доход (дивиденды выплаченные акционерам по итогам периода работы компании)

- доход от реализации акций (доход от курсовой разницы между ценой покупки и продажи акций на бирже)

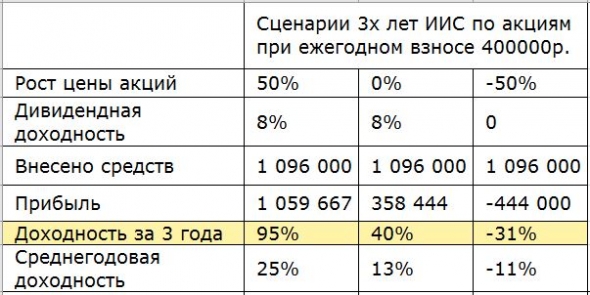

По большому счёту, можно рассматривать 3 основных сценария по итогам 3-ёх лет торговли акциями компании:

- оптимистичный сценарий (с ростом цены акции за 3 года на 50% и выплатой 8%-х дивидендов с их реинвестированием в те же акции)

- нейтральный сценарий (цена акций остается на том же уровне что и 3 года назад, но с ежегодной выплатой 8%-ых дивидендов и их реинвестированием в акции)

- пессимистичный сценарий (цена акций падает на 50%, выплат дивидендов нет)

Конечно, есть условия и нюансы, которые мы выносим за скобки и в рамках этого примера не будем их учитывать:

- Например по какой цене между первой покупкой акций и итоговой продажей докупались на вновь внесенные на ИИСчёт средства акции и реинвестировались полученных за каждый год дивиденды

- Так же выносим за скобки сам факт роста цены акций в конце срока, т.к. редко происходит одномоментный рост цены — на протяжении 3-ёх лет цены акций могут как упасть так и резко вырасти. Поэтому если например акции выросли в начале 2-года ИИС и в конце 3-его года, то это будет совсем другая доходность.

- В портфеле могут быть как другие акции так и другие облигации, что усложнит процесс управления портфелем и учёт доходности

- Ну и главное — вы можете активно покупать когда например акции упадут и продавать когда акции сильно выросли, чтобы дождаться когда они опять упадут и купить по более низкой цене, тем самым ещё больше заработать и увеличить доходность.

В целом, практически не возможно спрогнозировать влияние всех факторов оценив их риски и на 100% рассчитать вероятность наступления всех событий оказывающих влияние на доходность акций, поэтому для примера понимания доходности ИИС мы ограничимся этими тремя вариантами, которые будут означать итог инвестирования за 3 года, т.е.:

- плюс 50% к 3-ему году ИИСчёта

- 0%

- минус 50% к 3-ему году ИИСчёта от цены акции

Сценарий первый

Рост цены акций на 50% и выплата дивидендов с 8% доходностью

По итогу получается:

- Выведено с ИИС: 2 142 190

- Вложено в ИИС: 1 096 000

- Прирост после НДФЛ: 786 190

- Доходность за 3 года: 95%

- Доходность средняя за год: 31%

- Среднегодовая доходность: 25%

Сценари второй

Цена акций через 3 года осталась на том же уровне и были выплачены дивиденды

По итогу получается:

- Выведено с ИИС: 1 532 127

- Вложено в ИИС: 1 096 000

- Прирост после НДФЛ: 176 127

- Доходность за 3 года: 40%

- Доходность средняя за год: 13%

- Среднегодовая доходность: 11,8%

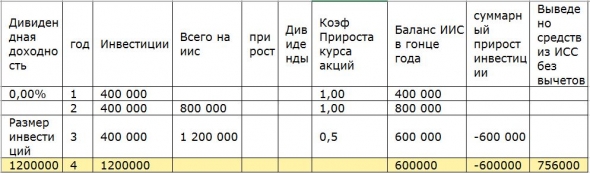

Сценарий третий

Цена акций через 3 года упала на 50% и не были выплачены дивиденды

По итогу получается:

- Выведено с ИИС: 756000

- Вложено в ИИС: 1 096 000

- Доходность за 3 года: — 31%

- Доходность средняя за год: -10 %

- Среднегодовая доходность: — 11,6%

Таким образом итоговая таблица по доходностям акций по 3-ём сценариям на ИИС выглядит так:

Можно сделать вывод, что:

- При худшем сценарии вы можете получить убыток в размере одной трети денег.

- При лучшем сценарии — почти удвоить счёт

- При нейтральном — прибыль около 40%.

При этом нужно понимать, что падение стоимости акций — не является убытком, до тех пор пока вы не продадите эти акции, со временем цена может возрасти.

Конечно это лишь пример, с описанными выше условиями, но в целом рынок акций, налоговый вычет, дивиденды и сложный процент дают доходность существенно выше ставок по депозитам и облигациям, а риски нужно просчитывать индивидуально при выборе конкретной компании.

Полная статья на сайте Allfinancelinks.com: https://allfinancelinks.com/articles/kakuiu-riealnuiu-dokhodnost-mozhno-poluchit-s-pomoshchiu-iis

теги блога Alexandr Rooney

- акции

- анализ

- анализ акций

- анализ облигаций

- аналитика

- Брокер

- Брокер Открытие

- брокеры

- Брокеры и комиссии

- втб брокер

- выбор брокера

- доходность

- Зарубежный брокер

- иис

- индивидуальный инвестиционный счет

- иностранные инвестиции

- Иностранные ценные бумаги

- комиссии брокера

- Облигации

- Плюсы и минусы

- полезные ссылки

- сайты для трейдеров

- сайты ссылки

- сравнение брокеров

- ссылки

- тарифы брокеров

- фондовый рынок

И небольшой доход в рублях и защита от падения курса.

1) Если вы закидываете деньги в конце года, то у вас нет дохода по ОФЗ за первый год, доходом за те условные 15 дней до конца года можно пренебречь. Если во втором году вы вносите деньги также в конце периода, то соот-но купон получаете только на 452 тыс, а не 800 ну и т. д.

2) Вы считаете общую доходность таким образом, как будто все деньги закинуты в самом первом периоде, это не верно.

Корректный расчет в случае оттока/притока средств предполагает расчет дох-ти от периода к периоду. Вроде такого Дох1*дох2*дох3, где

дох1= (400+52)/400

дох2 = (452*1,08+52)/452

дох3= ((452*1,08+52+348)*1,08+52)/(452*1,08+52+348)

Так как мы внесли по факту деньги только в конце первого периода, то в реальности мы держим деньги на счету два полных года, соот-но для расчет доходности в годовых нужно брать два года, тогда дох-ть=(дох1*дох2*дох3)^(1/2)-1.

Это метод расчета называется time-weighted, есть еще более сложный расчет money-weighted, он он как правило реже используется.