Блог им. 110km

РЕЦЕССИЯ уже на подходе?

- 19 октября 2017, 15:43

- |

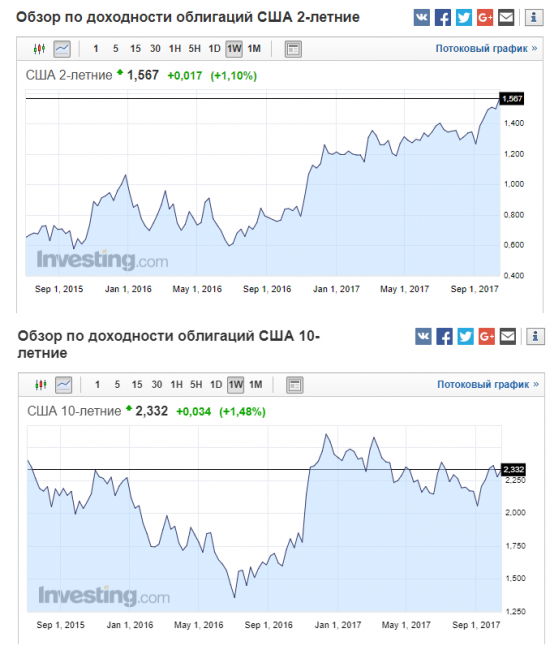

Интересная вещь сейчас происходит на американском облигационном рынке. Вернемся на год назад, когда Трамп победил на выборах. Начали раскручивать тему рефляции в америке, и на этой идее погнали рынок акций в космос. Не будем задаваться вопросом, почему эти же банки сначала прогнозировали обвал рынка акций в случае победы Трампа, а потом дружно запели о рефляции и соответственно о росте рынка акций. На идее рефляции ставки по 10 летним гособлигациям США подскочили до 2.6%, а по 2-х леткам до 1.25%.

Что имеем сейчас? ФРС подняла уже 2 раза ставку (скорее всего в декабре еще раз поднимет) и доходность по 2-х леткам выросла до 1.56%. В доходность 2-х леток уже заложено еще одно повышение ставки в декабре. И на этом фоне интересна доходность 10 леток. В конце прошлого года она была 2.6%, а сейчас 2.33%, несмотря на 2-х кратное повышение ставки. О чем это говорит? Скорее всего, что экономика США не выдержит более высоких ставок и скатится в рецессию. А перед началом почти всех последних рецессий в экономике США, на долговом рынке появлялась следующая «абракадабра» — Инвертированная кривая доходности (Inverted Yield Curve). Это когда ставки по коротким бондам превышают доходность по длинным. Да, пока этого нет. Может я забегаю вперед, но как-то уж упорно не хотят расти доходности по длинным бондам. Кстати, такая кривая доходности появлялась перед кризисами 2008 года и 2000-ого года.

Фондовый рынок США растет как на дрожжах, особенно последний год. Не было даже 3% коррекции с момента избрания Трампа. Т.е. лучшая тактика была просто купить и ничего не делать. И ни в коем случае не хеджироваться. Т.к. бояться больше ничего не надо. К этому нас приучают. Но почему тогда так себя ведут доходности коротких и длинных бондов??? С другой стороны логично выглядит, если нас ждет рецессия, то зачем тогда продавать 10 летние гособлигации США, ведь именно на них будет дикий спрос во время любого падения фондового рынка.

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор

Заметьте когда выравнялись доходности 2/10 леток перед кризисом 2008 и 2000.