Блог им. Ae0n

Разбор отчета Северстали за 9 мес. 2017

- 18 октября 2017, 14:37

- |

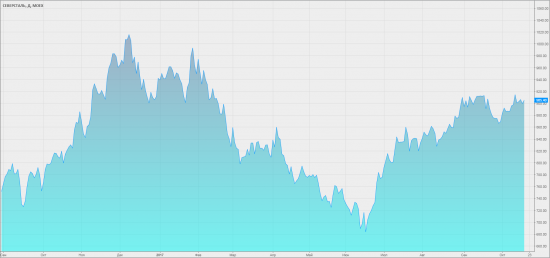

Основная масса информации поступит нам в течение ноября, но уже сегодня у нас есть возможность ознакомиться с компанией перерезавшей красную ленточку очередного квартального сезона — Северсталью. Наблюдая за активным ростом ММК и НЛМК, невольно задаешься вопросом, почему не растет Северсталь, насколько там хорошо и есть ли вообще идея в эмитенте.

Попробуем разобраться. Для начала техническая картина.

Конечно, акции уже давно не на низах, но в отличие от остальных черных металлургов демонстрируют более скромную динамику. Увидев цену акции, мы сразу можем определить капитализацию. У компании нет привилегированных акций, поэтому просто домножаем на количество обыкновенных (837 718 660 штук) и получаем капитализацию в районе 761 млрд. рублей. Здесь сразу стоит вспомнить, что Северсталь дает отчетность в долларах США, поэтому наш рублевый эквивалент капитализации необходимо сразу же перевести в доллары.

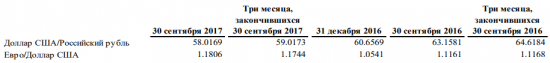

Основной вопрос заключается в том, какой взять курс. Можно просто взять грубо по текущему курсу, однако для удобства компания приводит нам данные по курсу на конец периода, а также средний курс за период отчетности. Поскольку данные по прибылям и убыткам, а также кэш-фло имеют некую протяженность во времени, я решил взять средний курс за период, т.е. 59,0173. Таким образом, капитализация получается равной 12 895 млн. долл.

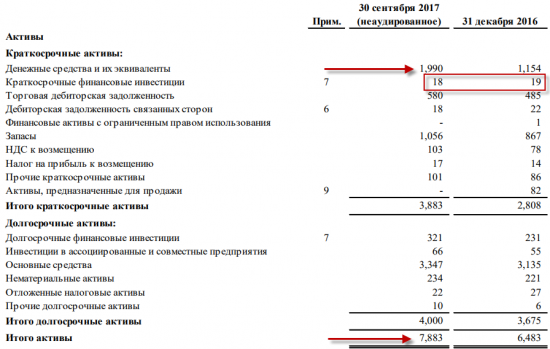

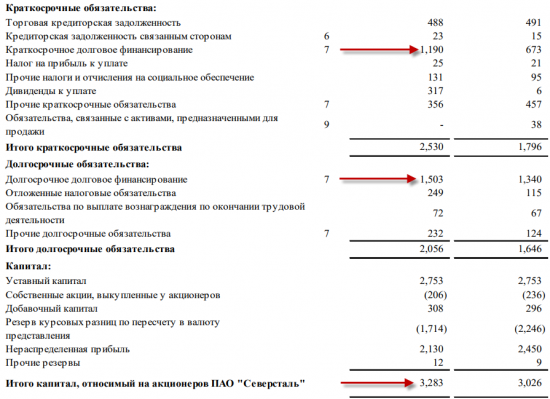

Начинаем с баланса, по порядку с активов. Положительное изменение активов говорит нам о том, что компания увеличивается, что конечно замечательно, но особое внимание уделяем строчкам, которые участвую в расчете чистого долга. Денежные средства отлично подросли (и мы сразу понимаем, что чистый поток у компании получился шикарный), для нас это большой плюс т.к. компания платит квартальные дивиденды и очень хорошо, что ликвидные деньги есть. Краткосрочные финвложения могут включаться в ДС и эквиваленты, здесь они вынесены отдельно, но не особо повлияют на результат расчета.

Важнейшим показателем в балансе является капитал, представляющий разницу всех активов и обязательств. Он вырос, однако отмечаем, что баланс приводит нам сравнение текущих данных с концом декабря прошлого года. Сравним также с предыдущим периодом (июнь 2017), для этого потребуется поднять отчет за 6 месяцев. Предыдущее значение 3153, также наблюдаем рост и удовлетворены этим.

Обязательства в целом компания не суммирует, делаем это за нее (складываем общие краткосрочные и долгосрочные обязательства) и отмечаем что долг в целом тоже подрос. Однако благодаря тому, что активы выросли сильнее, мы видим рост капитала. Нас же более интересует чистый долг, т.к. он важен для дивидендной политики компании. Для расчета чистого долга мы складываем краткосрочное и долгосрочное долговое финансирование и вычитаем денежные средства и эквиваленты, а также краткосрочные финансовые вложения.

Текущее значение 685 млн. долл., за 6 месяцев 810 млн. долл., в конце 2016 840 млн. долл. Важно отметить, что чистый долг упал благодаря росту ДС, сама же долговая часть растет.

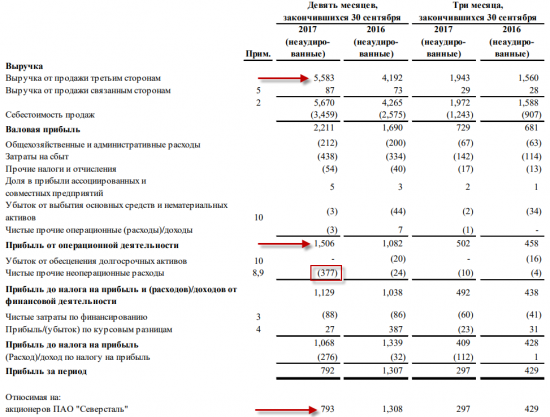

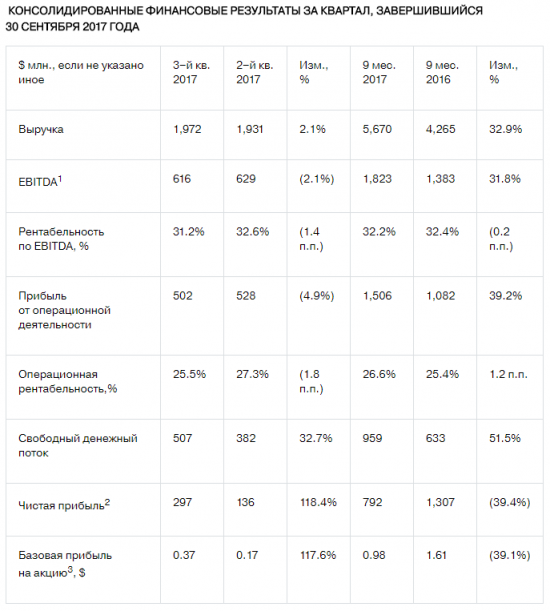

Переходим к отчету о прибылях и убытках. Обращаем внимание на рост выручки, хорошо что рост активов сопровождается ростом выручки. Сам по себе рост выручки не удивителен, ведь металлы хорошо росли в последнее время. Наиболее ценным показателем здесь для нас является операционная прибыль, т.е. сколько компания зарабатывает от своей основной сферы (выручка минус издержки) до разного рода корректировок. Операционная прибыль за этот год великолепно ведет себя и это самый приятный факт на данной странице. Далее после различного рода корректировок мы видим падение чистой прибыли. Значение этих корректировок всегда можно посмотреть по примечаниям, так в этом году (но не в последнем квартале) компания отразила убыток от продажи дочернего предприятия, которое перед продажей переоценила в минус (по наименьшей из балансовой и справедливой стоимости) да еще добавила издержек от продажи. Чистая прибыль на текущий момент нас совершенно не волнует, т.к. дивиденды выплачиваются не исходя из этого показателя. Тем не менее посчитаем P/E исходя из прибыли за 12 месяцев, для этого возьмем текущую прибыль за 9 месяцев и добавим последний квартал прошлого года (из годового отчета 2016 вычитаем прибыль за 9 мес. 2016).

E TTM = 793 + 1621 — 1308 = 1106 млн. долл.

P/E TTM = 12 895 / 1106 = 11,65

Данное значение можно охарактеризовать как «выше среднего».

Имея в наличии чистую прибыль, добавим еще P/B и ROE. Данные по капиталу у нас уже есть. А прибыль за 12 месяцев мы разделим на средний показатель капитала за 12 месяцев, для этого придется поднять капитал из отчета за 9 месяцев 2016.

Средний капитал = (3283 + 3055) / 2 = 3169 млн. долл.

P/B = 3,92

ROE = 1106 / 3169 = 34,9%

Исходя из полученных результатов можно сказать, что это дорогая, но эффективная компания. Недооценки здесь не видно.

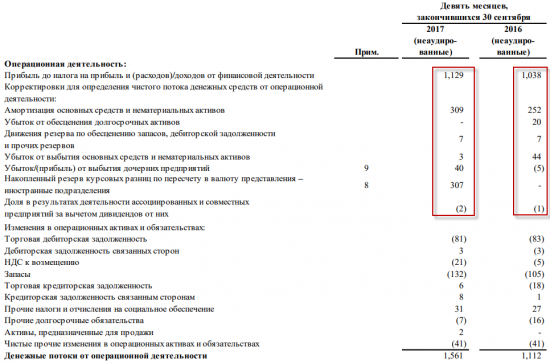

Переходим к денежному потоку. Открыв документ, убеждаемся, что чистое изменение денежных средств положительное (мы видели уже это в балансе в виде прироста ДС) и останавливаемся на операционном потоке. Нам важно понять, сколько денег генерирует основная деятельность компании. Здесь можно использовать стандартную EBITDA, компании как правило считают скорректированную EBITDA. Я беру вместо скорректированной EBITDA компании все корректировки, это показатель «операционный поток до изменения оборотного капитала», в данном случае Северсталь его не посчитала, делаю это самостоятельно. В ходе расчетов у меня получилось рекордное значение, поэтому я решил посмотреть чуть дальше от текущей даты.

2014 год — 2190 млн. долл.; 2015 год — 2072 млн. долл.; 2016 год — 1878 млн. долл.; за последние 12 мес — 2290 млн. долл.

На основе этих данных посчитаем ND/EBITDA и EV/EBITDA. Данные у нас все есть.

ND/EBITDA = 0,3

EV = Капитализация + Чистый долг = 12 895 + 685 = 13 580 млн. долл

EV/EBITDA = 5,93

Значение долга отличное, почти нулевое. Значение стоимости нормальное, также чуть выше среднего.

Северсталь дивидендная фишка, платящая ежеквартальные дивиденды. На самом деле до выхода отчета МСФО можно было ознакомиться с неплохим операционным отчетом, плюс рекомендация по высоким дивидендам сразу навела на мысль о хорошем отчете. На текущий момент компания платит весь денежный поток при условии ND/EBITDA < 0,50. У нас это условие выполняется, значит поговорим о денежном потоке компании.

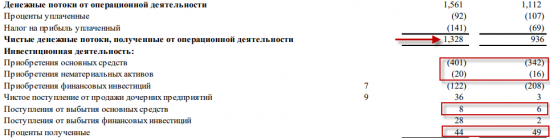

Денежный поток = Денежный поток от операционной деятельности — Налог на прибыль — Проценты уплаченные — Приобретение основных средств + Поступления от выбытия основных средств — Приобретения нематериальных активов + Проценты полученные

Денежный поток вырос, а исходя из формулы мы видим, что влияет на наши дивиденды. Компания согласно ожиданиям распределила весь денежный поток и рекомендовала дивиденды 35,61 руб. на акцию, что даже по текущим котировкам дает шикарную дивидендную доходность.

Стоит отметить, что при превышении 0,5 ND/EBITDA, компания будет платить 50% от чистой прибыли (при превышении 1.00 — 25% прибыли), на которую уже будут влиять курсовые разницы. При расчете свободного денежного потока эти корректировки исключаются из расчета.

Рисками для дивидендной доходности будут являться

— изменение ND/EBITDA, т.е. увеличение долга, снижение операционного потока

— снижение свободного потока, т.е. снижение операционного потока или увеличение капзатрат

— результаты судебных решений: спор по Яковлевскому руднику, суд по делу Lucchini на 142 млн. долл.

Александр Шевелев, генеральный директор АО «Северсталь Менеджмент», так прокомментировал результаты:

«В течение 3 кв. 2017 года цены на экспортном и внутреннем рынках оставались стабильными, поддерживаемые спросом в Китае, что в совокупности с вертикально-интегрированной бизнес моделью позволило «Северстали» продемонстрировать устойчивые финансовые результаты по итогам завершившегося квартала. При этом «Северсталь» достигла одного из самых высоких показателей рентабельности в стальной отрасли.

Компания продолжает фокусироваться на достижении качественно нового уровня своих производственных процессов, а также продолжает работу по улучшению эффективности и минимизации негативного влияния на окружающую среду. Нашей целью остается сохранение лидирующей позиции в повышении ценности Компании для всех заинтересованных лиц. Безопасность труда и клиентоориентированность по-прежнему остаются нашими важнейшими приоритетами.

Эксперты ожидают продолжения роста глобальной экономики. Мы ожидаем дальнейшую стабилизацию на рынках стали и сырья в течение 2017 года, чему будет способствовать закрытие избыточных сталелитейных мощностей в Китае, и это будет стимулировать дальнейший экономический рост и снижение негативного влияния на окружающую среду. Ожидается, что спрос на сталь в России вырастет примерно на 5% по итогам 2017 года, вслед за ростом ВВП.

Гибкость каналов сбыта и своевременная способность распределять продукцию между внутренними и экспортными рынками, реагируя на изменения ценовой конъюнктуры, позволяет «Северстали» находиться в устойчивом положении ввиду восстановления спроса на сталь в России».

Резюмируем. На текущий момент Северсталь это недешевый, но достойный бизнес, представляющий собой достаточно качественный дивитикер с понятной дивидендной политикой. Недооценки к конкурентам нет, но инвестиции в доход (дивиденды) выглядят адекватно.

На текущий момент по-прежнему более интересным в секторе выглядит ММК, однако здесь стоит дождаться отчета за 9 месяцев по компании, ребалансировки MSCI и объявления дивидендов по новой политике, в рамках которой они становятся квартальными (платиться они будут также из свободного потока).

Желаю всем грамотных взвешенных решений, терпения и успеха!

- 21 октября 2017, 17:29

- 21 октября 2017, 17:44

теги блога Григорий Богданов

- EBITDA

- H2T-tv

- H2T.TV

- акрон

- Алроса

- Асват Дамодаран

- АФК Система

- Аэрофлот

- Башнефть

- БСП

- Вебинар

- взлом аккаунтов

- ВТБ

- газпром

- Газпромнефть

- ГМК НорНикель

- Григорий Богданов

- Детский мир

- дивиденды

- доллар

- ИИС

- Инвестиции

- Инвестиционный портфель

- Интер Рао

- ИнтерРао

- инфляция в России

- Колл спред

- Конференция Смартлаба

- красный циркуль

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- МВидео

- Мегафон

- МКБ

- ММК

- Мосбиржа

- Московская биржа

- Мостотрест

- Мосэнерго

- МОЭСК

- МРСК Волги

- МСФО

- МТС

- Нефть

- НЛМК

- НМТП

- Новатэк

- Новый Год

- Облигации

- Обувь России

- ОГК-2

- Опционы

- Открытие

- Отчетность

- Полюс

- Полюс золото

- помощь

- Портфель

- Презентация

- Протек

- Психология

- Работа с позицией

- Размещение

- Роллман

- Россети

- Рост рынка

- Ростелеком

- РСБУ

- РТС

- Русагро

- РусГидро

- Сбербанк

- Северсталь

- Серебро

- Система

- спред

- Сургутнефтегаз

- ТГК-1

- Уралкалий

- Финансовая отчетность

- Фосагро

- ФСК Россети

- Фундаментальный анализ

- Черкизово

- Чистый долг

- Энел Россия

- Юнипро