Блог им. shortput

Центробанки не видят бревна в своем глазу

- 18 сентября 2017, 11:04

- |

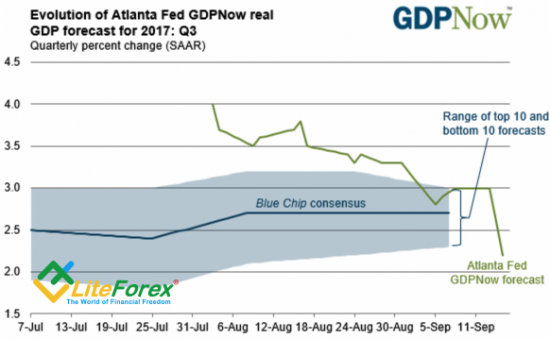

Твердые данные заставляют опережающий индикатор от ФРБ Атланты рухнуть с 3% до 2,2%, мягкие продолжают радовать глаз. Все это мы видели в начале года, когда замедление экономики США на фоне оптимизма потребителей и их веры в способность Дональда Трампа разогнать ВВП до 3% толкала вверх фондовые индексы и одновременно топила американский доллар. Слабая статистика по промышленному производству (-0,9% м/м, худшая динамика со времен рецессии 2007-2009) легко объясняется воздействием ураганов, однако как быть с разочаровывающими цифрами по розничным продажам, включая их пересмотр в сторону понижения в июне-июле, на фоне позитива от индекса настроений потребителей?

Можно, конечно, сослаться на рост доходов населения, однако он же предполагает, что люди будут больше тратить. Но не тратят. В итоге потребительская активность, которая генерирует порядка двух третьих американского ВВП, смотрит вниз. В чем дело? На мой взгляд, корни проблемы следует искать в чрезмерном оптимизме электората по поводу «бычьего» тренда рынка акций. Глядя на не устающий переписывать исторические максимумы S&P500, среднестатистический американец вместо похода в магазин предпочитает звонить своему брокеру.

Динамика прогноза ВВП США

Источник: ФРБ Атланты.

На рынках ценных бумаг продолжает вздуваться пузырь. В этом не сомневается даже Банк международных расчетов, заявивший о повышенных рисках рецессии в случае агрессивного повышения процентных ставок центральными банками. Мир слишком долго жил в условиях дешевой ликвидности, корпорации набирали кредиты и не погашали старую задолженность. Что произойдет, если они попытаются это сделать сейчас в массовом порядке под угрозой ужесточения денежно-кредитной политики? Подобная риторика содержит скрытое обвинение в адрес центробанков, которые нынче обеспокоены проблемой недостающей инфляции, однако сами же ее и породили при помощи роста аппетита к риску и ухода денег из реального сектора на финансовые рынки.

Тема страха регуляторов из-за замедления потребительских цен является центральной в последние несколько месяцев. После выступлений Брейнард, Дадли и других полпредов FOMC можно предположить, что ФРС не повысит ставки прежде чем не убедится, что восходящий тренд по PCE восстанавливается. При этом разгон августовского CPI может быть воспринят как обычный рыночный шум. В то время как безработица в последние три года находилась на уровне 5%, инфляция за этот же период составляла 1,5%. Последний раз когда рынок труда был в такой же форме как и сейчас (2004-2007) инфляция пребывала на отметке 2,2%.

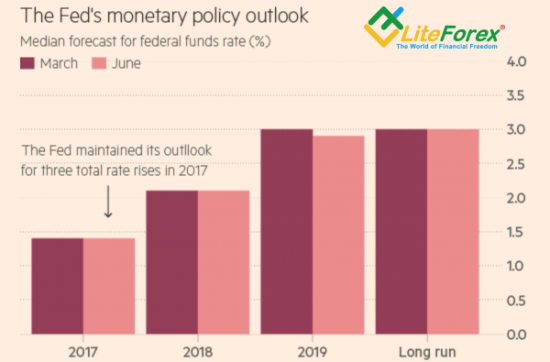

В итоге рынок сомневается, что ФРС оставит прогнозы по ставке по федеральным фондам на 2018-2019 на текущем уровне и обсуждает возможность понижения оценки PCE (по мнению JP Morgan, с 1,7% до 1,5%).

Прогнозы ФРС по ставке по федеральным фондам

Источник: Financial Times.

Отсутствие значимых событий в экономическом календаре и ожидания результатов сентябрьского заседания FOMC усиливают риски краткосрочной консолидации EUR/USD в диапазоне 1,185-1,205.

теги блога Дмитрий Демиденко

- audusd

- Brent

- carry trade

- eurchf

- EURGBP

- eurusd

- forex

- GBP JPY

- Gbp Usd

- GBPUSD

- Gold

- nzdusd

- ujsdjpy

- USD JPY

- USDCAD

- usdjpy

- USDRUB

- WTI

- австралийский доллар

- Банк Англии

- Банк России

- банк Японии

- доллар

- Дональд Трамп

- евро

- ЕЦБ

- золото

- иена

- Италия

- ключевая ставка

- Марио Драги

- Нефть

- опек+

- референдум

- рубль

- Сирия

- франк

- ФРС

- Фунт

- Харухико Курода

Пользователь разрешил комментарии только друзьям.