Блог им. shortput

Евро захлестнули воспоминания

- 13 сентября 2017, 11:17

- |

История повторяется. Этот принцип работает не только в техническом или в фундаментальном анализе, но и в жизни. В декабре 2005, когда Европейский центральный банк начал ужесточать денежно-кредитную политику, евро котировался чуть ниже отметки $1,2. К весне 2008 его курс подошел к уровню $1,6 на фоне перехода ФРС от монетарной рестрикции к экспансии. В течение трехлетнего цикла котировки EUR/USD прибавили около 30%, а ведь и дюжину лет назад Федеральный резерв стартовал ранее ЕЦБ. Тогда речь шла о 18-ти месяцах.

Потенциально единая европейская валюта может укрепиться еще больше, ведь в середине 2000-х ФРС повысила ставку по федеральным фондам 17 раз (с 1% до 5,25%), сейчас же вряд ли поднимет ее выше 2,5-3%. К тому же в настоящее время профицит внешней торговли еврозоны составляет 3% от ВВП, что создает дополнительный спрос на валюту в размере €350 млрд в год. В 2005 речь шла о балансе…

Таким образом, если верить истории, то не стоит сомневаться в устойчивости восходящего тренда по EUR/USD, хотя в краткосрочном периоде у доллара есть шанс на коррекцию. Глядя на ускорение инфляции в Китае и Британии, инвесторы посчитали шансы декабрьской монетарной рестрикции слишком низкими и пытаются исправить сложившуюся ситуацию, активно покупая гринбек против валют, центробанки-эмитенты которых предпочитают сохранять верность ультра-мягкой монетарной политике (иена, франк). Действительно, фьючерсы CME увеличили вероятность повышения ставки по федеральным фондам с 33% до 42% за короткий промежуток времени, что позволило расти доходности казначейских бондов.

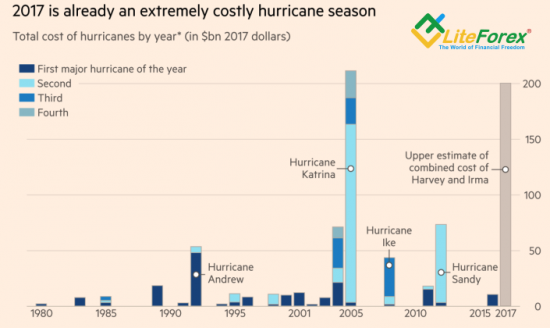

Одновременно снижение геополитической напряженности вокруг Северной Кореи вдохновило S&P500 на новые рекорды, то бишь улучшило финансовые условия. По оценкам Moody 's Analytics, общий ущерб от Харви и Ирмы составит $150-200 млрд, что сопоставимо с последствиями Катрин в 2005. И хотя, согласно исследованиям Goldman Sachs, ураганы вычтут из ВВП СШП 0,8 п.п и замедлят экономику до 2%, это вряд ли заставит ФРС отказаться от собственных планов. В конечном итоге центробанк в середине 2000-х закрыл глаза на Катрин и стал ужесточать денежно-кредитную политику, признав ее влияние на ВВП временным фактором. Более того, за счет роста цен на энергоносители можно ожидать ускорения потребительских цен в Штатах.

Оценка ущерба от ураганов

Очевидно, что в настоящее время Федеральный резерв предпочитает использовать тактику «посидим и посмотрим», что неблагоприятно отражается на курсе доллара. Вероятнее всего, регулятор не может с полной уверенностью объяснить замедление инфляции и ожидает лучших времен. Тем не менее, он также может принимать во внимание историю. Еще в 1999 экс-глава ФРС Алан Гринспен заявил, что терпение иногда лучше, чем игра на опережение. Будущее иногда может быть слишком непрозрачным, чтобы в него проникнуть.

Инвесторы покупают доллар в надежде на позитив от инфляции и розничных продаж. К тому же, медианный прогноз по ставке по федеральным фондам на конец 2017 вряд ли будет понижен (в настоящее время 1,375%) на сентябрьском заседании FOMC, ведь для этого свое мировоззрение должны изменить 5 из 8-ми центристов.

теги блога Дмитрий Демиденко

- audusd

- Brent

- carry trade

- eurchf

- EURGBP

- eurusd

- forex

- GBP JPY

- Gbp Usd

- GBPUSD

- Gold

- nzdusd

- ujsdjpy

- USD JPY

- USDCAD

- usdjpy

- USDRUB

- WTI

- австралийский доллар

- Банк Англии

- Банк России

- банк Японии

- доллар

- Дональд Трамп

- евро

- ЕЦБ

- золото

- иена

- Италия

- ключевая ставка

- Марио Драги

- Нефть

- опек+

- референдум

- рубль

- Сирия

- франк

- ФРС

- Фунт

- Харухико Курода

Пользователь разрешил комментарии только друзьям.