SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kovach

Новый виток схематоза с выпусками Роснефти Часть 2

- 07 августа 2017, 14:08

- |

В пятницу я поднял тему очередного схематоза со свежими выпусками Роснефти в рамках РЕПО с ЦК на беспрецедентные 364 дня (максимальный срок операций РЕПО с ЦК, установленный биржей для простых смертных — 3 месяца) - https://smart-lab.ru/blog/413206.php. Советую всем ознакомиться, кто ещё не успел, на мой взгляд интересный прецедент, который характеризует особенным образом Роснефть и Биржу, особенно на фоне недовольства ЦБ такими «мутными» схемами, как заметили коллеги в комментариях. Нужно будет посмотреть консолидированную отчетность Роснефти за 3-ий квартал и посмотреть, какая доля всех выпусков могла быть выкуплена кем-то из группы и уже самостоятельно зарепована, а какая ушла инвест компаниям. То есть там по идее в долгосрочных пассивах будут висеть бонды и прочее финансирование, если они привлеклись в долгосрок под бумаги на внебирже после технического размещения, а часть будет в краткосроке висеть по этой же схеме.

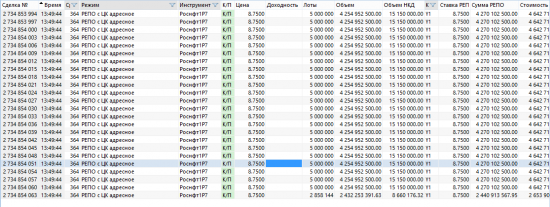

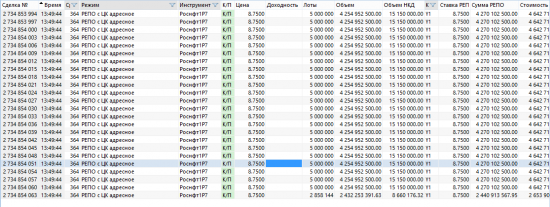

Я решил отслеживать биржевую ленту на предмет появления сделок с оставшейся частью выпуска Роснфт1P7 (RU000A0JXXE1) и дождался.

Ещё 100+ ярдов прошло в рамках данного схематоза. Осталось бумаг этого выпуска в терминах номинала на 10 ярдов всего из 266. На все про всё потребовалось меньше 2 недель с момента «рождения» бумаг. За это время получилось за час разместить бумаг на 266 ярдов, пролоббировать внесение выпусков в РЕПО с ЦК, выбить беспрецедентные условия для этих выпусков, получив привилегию и встав выше всего остального рынка, и замкнуть схему привлечения денег посредством РЕПО с ЦК. Браво!

P.S. А теперь поиграем в игру — «Посчитаем и подумаем». Объем долга в обращение у Роснефти 2.161 трлн руб. и 3.6 ярда баксов. Скажем так 2.4 трлн руб. Объем номинала зарепованного через ЦК постараюсь посчитать на досуге как-нибудь, но явно много. Если в какой-то момент весь сайз перекинут на ЦК вместе с рисками, и если что-то пойдет не так, то НКЦ придется или взять себе всё это добро на позу и фандиться в ЦБ, или продать на рынке. А теперь занимательный момент — капитал банковского сектора РФ около 9 трлн руб, а необходимый Н6 для выпусков Роснефти без учета акций — около 10 трлн руб. Искренне надеюсь, что такой сценарий не произойдет, но новостной фон вокруг Роснефти меня пугает и они могут затянуть петлю на шее Биржи и рынка в целом.

Я решил отслеживать биржевую ленту на предмет появления сделок с оставшейся частью выпуска Роснфт1P7 (RU000A0JXXE1) и дождался.

Ещё 100+ ярдов прошло в рамках данного схематоза. Осталось бумаг этого выпуска в терминах номинала на 10 ярдов всего из 266. На все про всё потребовалось меньше 2 недель с момента «рождения» бумаг. За это время получилось за час разместить бумаг на 266 ярдов, пролоббировать внесение выпусков в РЕПО с ЦК, выбить беспрецедентные условия для этих выпусков, получив привилегию и встав выше всего остального рынка, и замкнуть схему привлечения денег посредством РЕПО с ЦК. Браво!

P.S. А теперь поиграем в игру — «Посчитаем и подумаем». Объем долга в обращение у Роснефти 2.161 трлн руб. и 3.6 ярда баксов. Скажем так 2.4 трлн руб. Объем номинала зарепованного через ЦК постараюсь посчитать на досуге как-нибудь, но явно много. Если в какой-то момент весь сайз перекинут на ЦК вместе с рисками, и если что-то пойдет не так, то НКЦ придется или взять себе всё это добро на позу и фандиться в ЦБ, или продать на рынке. А теперь занимательный момент — капитал банковского сектора РФ около 9 трлн руб, а необходимый Н6 для выпусков Роснефти без учета акций — около 10 трлн руб. Искренне надеюсь, что такой сценарий не произойдет, но новостной фон вокруг Роснефти меня пугает и они могут затянуть петлю на шее Биржи и рынка в целом.

821 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога chitaupishu

- forts

- FT

- RUS-30

- s&p global ratings

- wti

- Алроса

- банки

- банкроство

- банкротсво

- биржа

- брокер

- брокеры

- будущее

- диверсификация портфеля

- еврооблигации

- ЕМ-валюты

- загадки

- ключевая ставка ЦБ РФ

- комментарии блогов

- кризис

- кризис 2020

- Минфин

- ММВБ

- мобильный пост

- Нефть

- Облигации

- опек+

- опрос

- открытие

- Открытие Холдинг

- отчетности банков

- офз

- Поздышев

- понижение рейтинга

- реальность

- рейтинг S&P

- рейтинг банков

- РЕПО с ЦБР

- РЕПО с ЦК

- роснано

- Роснефть

- рубль

- рынок

- схематоз

- Темы

- Тулин

- Турция

- ФК Открытие

- флоутеры

- форум

- фьючерс на ОФЗ

- ЦБ

- ЦБ РФ

- экономика России

Дак вот поэтому. Он в состоянии проворачивать подобное.

Суммарный размер предоплат «Роснефти» Венесуэле составил около $6 млрд08 августа 16:30Ведомости

Суммарный размер предоплат «Роснефти» Венесуэле на сегодняшний день составляет около $6 млрд. Об этом рассказали в нефтяной компании.

Из них $5,7 млрд — это само тело предоплаты, а остальное — проценты, уточнили в пресс-службе «Роснефти».

«Роснефть» в 2016 г. выдала венесуэльской госкомпании PDVSA четыре аванса за поставки нефти на общую сумму $1,5 млрд. А в апреле 2017 г. – еще на $1 млрд (57 млрд руб. по курсу ЦБ на дату перечисления), следует из отчета «Роснефти» за первое полугодие. За 1,5 г. авансы приблизились к $2,5 млрд.

3 августа главный исполнительный директор «Роснефти» Игорь Сечин заявил, что компания собирается наращивать сотрудничество в энергетическом секторе Венесуэлы (цитата по ТАСС): «Как я уже неоднократно повторял, мы никогда оттуда не уйдем и никто нас не сможет оттуда выгнать».