SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

SWT-МЕТОД. 1. Классический технический анализ

- 20 июля 2017, 10:44

- |

Чтобы облегчить себе жизнь и дать отдых речевому аппарату начал писать для клиентов учебник по применению SWT-метода.

В первой главе, публикуемой здесь, описано, как вообще обойтись без правил и индикаторов SWT-метода, пользуясь классикой графического анализа. Правда при этом придется решать ряд задач, не имеющих жестких количественных критериев для однозначного решения.

СОДЕРЖАНИЕ

1.1. Аналитическая поддержка торговых операций

1.2. Что такое тренд в техническом анализе? Виды трендов

1.3. Глубина коррекции как критерий смены типа тренда

1.4. Фигуры технического анализа как критерий смены типа тренда

1.5. Проблемы классического технического анализа

1.1. Аналитическая поддержка торговых операций

Рис.1.1.1. Рынок — золотой прииск или монетный двор?

На рынках в принципе можно заработать большую прибыль. И глядя на графики цен кажется, что это можно сделать просто и быстро. Но есть одна проблема. Заработать можно при следующих условиях:

— мы правильно оценили текущую ситуацию и выбрали правильную тактику торговых операций;

— будущие тенденции и намерения рынка совпадают с нашей прогнозной оценкой развития рынка и дают профит в рамках выбранной торговой тактики.

Будущее поведение рынка находится вне сферы нашего контроля и в этом заключается основная проблема получения прибыли. По этой причине, несмотря на кажущуюся легкость и простоту, так непросто заработать деньги на рынке.

Что касается первого условия, то оценка текущей ситуации и разработка на основе этой оценки соответствующего плана торговых действий возможна и доступна с помощью фундаментального и/или технического анализа. Астрологию, магию и гадание рассматривать не будем. Просто потому что автор в этих сферах совершенно некомпетентен.

Фундаментальный анализ (ФА) изучает информацию о состоянии и тенденциях развития мировой экономической системы, знания о природе макроэкономических показателей, влияющих на динамику финансовых рынков.

В частности для валютного рынка глобальное соотношение валютных курсов в конечном счете определяется фундаментальными факторами — ключевыми статистическими показателями состояния национальной экономики различных стран.

На процессы глобального сдвига накладываются более мелкие локальные тенденции изменения курсовых соотношений, определяемые менее значимыми факторами, и так далее, вплоть до движений, обусловленных новостями и действиями отдельных операторов рынка.

Изучение характера и степени влияния макроэкономических показателей на динамику рыночных цен и является предметом фундаментального анализа.

Фундаментальный анализ в чистом виде в практике трейдинга не используется. То, что обычно называют фундаментальным анализом — это обычно работа на новостях в интуитивной торговле, которая к ФА в общем-то не имеет никакого отношения. Поэтому мы сосредоточимся на техническом анализе.

Технический анализ (ТА) основан на изучении графиков цен во времени и основан на следующих постулатах:

1. Рынок учитывает все. Иначе говоря, цена является следствием и исчерпывающим отражением всех движущих сил рынка. А макроэкономические показатели, являющиеся предметом фундаментального анализа, уже давно учтены рынком и являются только свидетельством свершившихся фактов.

2. Движение цен подчинено тенденциям. Жизнь рынка состоит из чередующихся периодов роста и падения цен, так что внутри каждого периода происходит развитие господствующей тенденции, которая действует до тех пор, пока не начнется движение рынка в обратном направлении.

3. История повторяется. Тот факт, что определенные конфигурации на графиках цен имеют свойство появляться устойчиво и многократно, причем на разных рынках и в разных масштабах времени, является следствием действия объективных законов природы и некоторых стереотипов поведения, свойственных человеческой психике.

Технический анализ показывает, как именно происходит движение в данный момент и в прошлом, не задаваясь вопросом «ПОЧЕМУ?», для него важно «ЧТО ПРОИСХОДИТ».

Основополагающим понятием технического анализа является понятие тренда или тенденции — некоего направленного движения цены.

Задача ТА — определить преобладающую тенденцию и действовать в соответствии с ней. При этом часто используют следующие эмпирические законы движения цены:

— инерционность — т.е. действующий тренд с большей вероятностью продлится, чем изменит направление, по крайней мере, до тех пор, пока не исчезнут причины, вызвавшие это движение;

— цикличность — все тренды когда-нибудь заканчиваются, так как ничто в этом мире не вечно и причины, вызвавшие то или иное движение, исчезают или перестают оказывать свое действие.

Важно учитывать, что прекращение давления на рынок того или иного фактора вовсе не означает, что цены вернутся к прежнему состоянию. В качестве примера можно привести гиперинфляцию в России в начале 90-х.

Итак, задача аналитика в техническом анализе — определить действующий тренд и анализировать ситуацию в развитии, выделяя признаки продолжения, а также остановки и/или разворота в движении рынка. И все было бы просто и хорошо, если бы мы знали достоверно какой сейчас тренд, сколько будет продолжаться этот тренд и когда он прекратится и/или сменит свое направление на противоположное. Но мы этого не знаем, а только пытаемся узнать с помощью анализа графика цены.

1.2. Что такое тренд в техническом анализе? Виды трендов

Но перед тем, как определить действующий тренд нам нужно знать, что же мы ищем. Что такое представляет собой этот тренд, который мы будем искать?

Мы уже договорились, что тренд или тенденция – это движение цены в том или ином направлении. Но в реальной жизни ни один рынок не движется в каком-либо направлении по прямой линии.

Рис.1.2.1. Движение рыночных цен

Движение цены представляет собой хаос из серии зигзагов, то подъем, то падение. Чем больше степень детализации графика цены, тем больше таких подъемов и спадов мы наблюдаем. И разобраться в этом хаосе без каких то формальных критериев и определений практически невозможно.

И вот больше ста лет назад один умный человек по фамилии Чарльз Доу предложил считать за направление тренда направление динамики этих подъемов и падений.

В соответствии с этим подходом тренды по направлению принято классифицировать следующим образом.

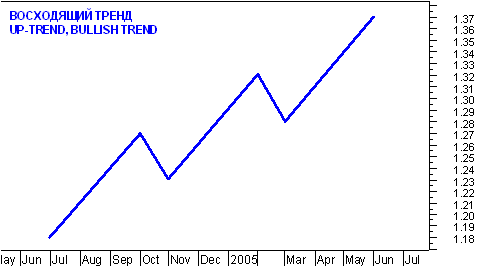

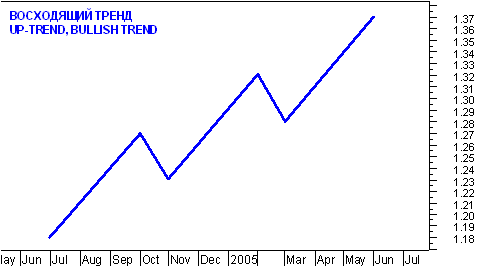

1. Восходящий, «бычий» (up-trend, bullish) тренд.

Рис.1.2.2. Восходящий тренд.

При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

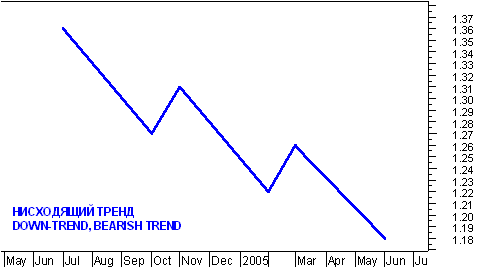

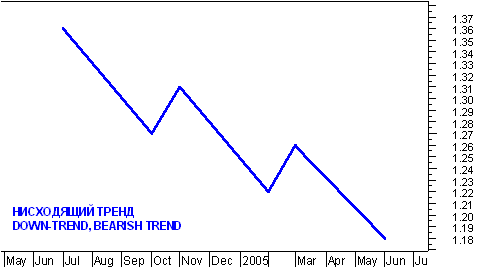

2. Нисходящий, «медвежий» (down-trend, bearish) тренд.

Рис.1.2.3. Нисходящий тренд.

При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

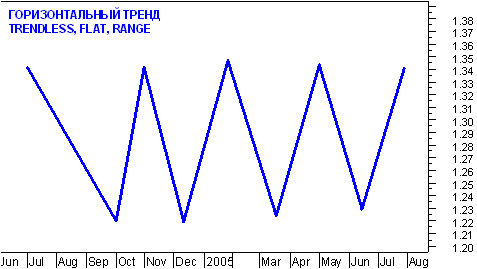

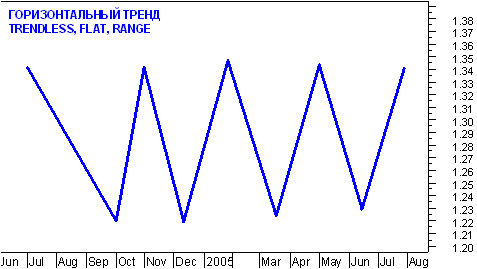

3. Горизонтальный или боковой (trendless, flat, range) тренд.

Рис.1.2.4. Боковой тренд.

При горизонтальном (боковом) тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики и спады находятся примерно на одном уровне.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо просто проанализировать динамику минимумов и максимумов ценового графика.

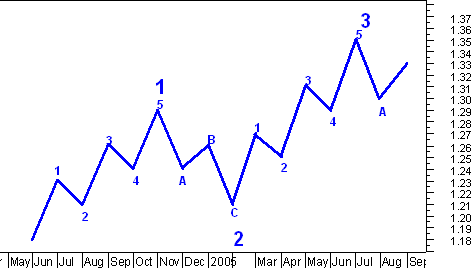

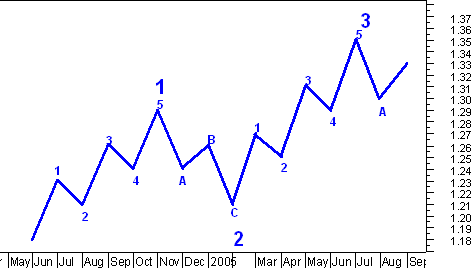

И все было бы прекрасно, если бы не одно но. На рынке одновременно существует множество трендов разной длительности и направления и каждый из этих трендов, как матрёшка, является составной частью более крупной тенденции и содержит в себе более короткие. Сильно упрощенное представление о том, как это выглядит, можно посмотреть на примере, показанном на следующем рисунке.

Рис.1.2.5. Схематичная иллюстрация составного характера трендов

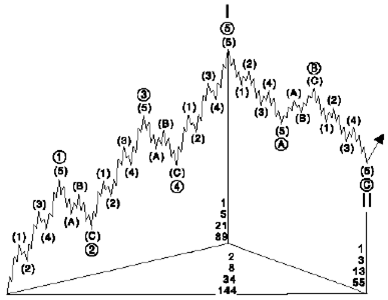

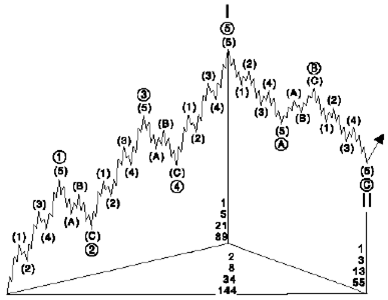

И это еще простой случай. Жизнь намного богаче. Более сложный вариант наложения всего трех типов трендов представлен на примере волновой диаграммы Пректера, показанной на рисунке.(Диаграмма построена в рамках одной из версий волновой теории Эллиотта — EWA)

Рис.1.2.6. Волновая диаграмма Пректера.

Это жесткая теоретическая схема, в которой нарисовано достаточно много трендов из бесконечного множества содержащихся по представлениям волной теории в графике цены в предположении о жестком чередовании и типа тренда и его размера и согласованного движения рынка по всем типам трендов.

Автор не сторонник EWA, просто трендов на диаграмме нарисовано много. Да и реальность не укладывается в жесткие рамки, навязанные извне, из-за чего приверженцы волновой теории вынуждены придумывать «неправильные» конфигурации и кучу исключений из классической схемы, представленной на рисунке 1.2.6.

И если в прошлом приверженцы волной теории еще могут худо-бедно классифицировать состояние рынка в соответствии со своими представлениями, то на правом краю графика их предположения теряют почву и они начинают просто гадать с результатом 50/50 по направлению и много хуже по деталям.

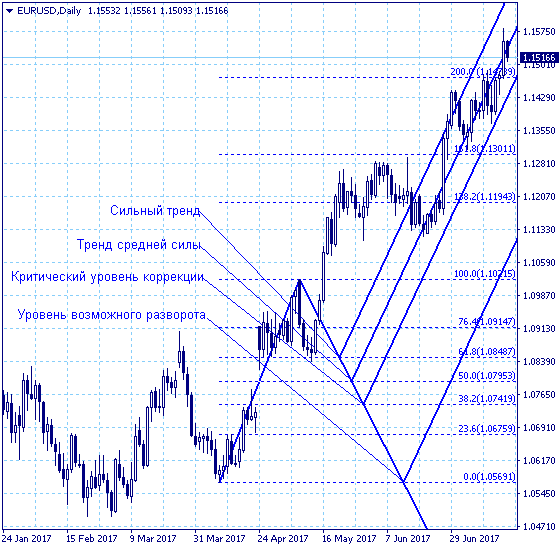

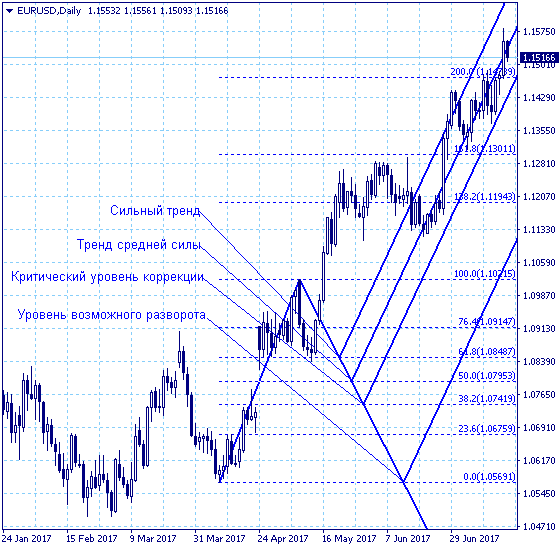

Рис.1.2.7. Пример волнового анализа евро на конец июня 2017 года

Пример волнового анализа пары EURUSD на конец июня 2017 года показан на рисунке 1.2.7 с направлением вниз и прорисовкой схемы ожидаемого движения (Алексей, извини, надеюсь это не испортит наши отношения).

А вот реальность последующего развития ситуации.

Рис.1.2.8. Движение пары EURUSD в первой половине июля 2017 года

Как видим, рынок опрокинул расчеты и ожидания по направлению Прорисовка деталей будущего движения тем более уже не играет никакой роли.

Сложность проблемы мы обозначили, на этом с составным характером трендов закончим.

Итак, мы знаем, что тренд бывает восходящий, нисходящий и боковой.

Мы знаем, как определить направление тренда (по крайней мере, в первом приближении).

И знаем, что на рынке одновременно существует множество трендов разной длительности и направления, что существенным образом затрудняет выбор нашей тактики действий.

Но разобраться в этой мешанине из минимумов и максимумов в общем случае достаточно трудно. Какой из трендов принимать во внимание как основу для совершения сделок?

Какие тренды игнорировать, и на каком основании?

Эти вопросы всегда представляют на практике проблему. И это еще не вся проблема, а только ее половина.

Другая половина – где грань между боковым трендом и направленным трендом? Грань, которая позволит определить границу перехода из одного состояния в другое. Этим вопросом мы сейчас и займемся.

1.3. Глубина коррекции как критерий смены типа тренда

Грань между направленным трендом и боковым размыта, и это следствие общего закона перехода количественных изменений в качественные — одного из основных законом диалектики.

Основоположник закона немецкий философ Гегель вообще отрицал абсолютность качеств и считал, что всякое новое качество есть лишь результат накопившихся количественных изменений. Предметом закона является переход от незначительных и скрытых, постепенных количественных изменений к изменениям коренным, в виде скачкообразного перехода от одного состояния к другому состоянию, через ломку линейного закона изменения и перехода к нелинейным законам и формам изменения.

Несмотря на существенные различия, количество и качество рассматриваются в диалектическом материализме как части одного целого, представляющие собой стороны одного и того же предмета. Это единство называется мерой и представляет собой границу, определяющую пределы возможного количественного изменения в рамках данного качества. Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества объекта.

В динамике неравновесных процессов, к которым относятся и рынки, центральным является представление о бифуркациях. Особенностью таких систем является то, что скачки происходят в точках бифуркаций — критических состояниях системы, при которых система становится неустойчивой относительно флуктуаций и возникает неопределенность: станет ли состояние системы хаотическим или она перейдет на новый уровень упорядоченности. Другая особенность — возникновение скачков возможно в качестве внезапного ответа на небольшие, плавные изменения внешних условий.

Достоверно определить тот момент, когда накопление количественных изменений в общем случае приведет к новому качеству, на практике возможно не всегда.

Классические примеры из обычной жизни.

По мере роста температуры воды она переходит из жидкого состояния в пар. Здесь грань четкая.

Добавлением к одному зернышку других мы получаем кучу. Когда же вместо нескольких зерен появляется куча?

Или еще пример. Какая именно рюмка по счету приведет относительно трезвого человека в бесчувственное состояние?

Похожая проблема и с классификацией трендов. И главный момент — отсутствие меры. Если для воды мера жидкого состояния — диапазон температур от 0 до 100 градусов, и выше 100 градусов вода при нормальном атмосферном давлении однозначно переходит в пар, то для достоверной классификации типа тренда такой меры не существует. Существуют приближенные количественные методы, основанные на классификации типа тренда по глубине коррекции.

Но что такое коррекция?

Мы знаем, что развитие тенденции происходит зигзагообразно, вверх-вниз. Движение цены против существующей тенденции на направленном тренде называется откатом или коррекцией. Но с какой глубины коррекции развитие направленного тренда заканчивается и начинается боковой тренд? Крайности сомнений не вызывают, но где мера перехода количественных изменений в другое качество? Как определить возможную глубину коррекции и где критерий, после которого можно считать, что направленный тренд закончился и начался боковой тренд или разворот рынка в противоположном направлении?

Достоверного и однозначного ответа на эти вопросы нет. Есть некие эмпирические подходы и эмпирические критерии в определении такой меры.

Одним из наиболее распространенных методов расчета длин коррекции является метод, основанный на коэффициентах Фибоначчи 0.382 и 0.618 с добавлением числа 0.5. (Иногда используется более широкий набор коэффициентов: 0.236; 0.382; 0.5; 0.618; 0.764, 1; 1.618; 2.0; 2.618 и т.д., получаемый с помощью возведения в степень чисел 0.618 (или чисел 1.618) и комбинированием этих степеней с другими коэффициентами Фибоначчи.)

Рис.1.3.1. Пример расчета уровней коррекции по коэффициентам Фибоначчи.

На сильном рынке (быстрый тренд) длина коррекции достигает уровня 0.618 от величины пройденного движения.

На тренде средней силы длина коррекции составляет 0.5 от величины пройденного движения.

Уровень 0.382 принято считать критическим и его пробой принимают за критерий завершения направленного тренда и перехода к боковому движению.

Магического смысла коэффициентам Фибоначчи приписывать не стоит. Тем более, что один из самых важных уровней — 0.5, никаким образом из этой последовательности не вытекает. Но об этом скромно умалчивают, поддерживая популярный миф о золотом сечении рынка.

Отметим, что до того, как в моду вошли коэффициенты Фибоначчи, трейдеры просто делили диапазон цены на 8 частей и получали уровни: 0.000, 0.125, 0.250, 0.375, 0.500, 0.625, 0.750, 0.8775, 1.000. Ничего не напоминает?

И еще одно замечание. Когда уровней много, цена какой-либо из них обязательно протестирует. Это и поддерживает миф об эффективности различных систем уровней.

Кстати 0.5 — это просто средняя цена в импульсе, для которого считается коррекция.

1.4. Фигуры технического анализа как критерий смены типа тренда

Итак, плохой или хороший, но некоторый критерий для определения перехода от направленного тренда к боковому тренду существует.

Но нам нужен и критерий обратного перехода, от бокового тренда к направленному тренду.

В качестве такого критерия в классике технического анализа используются ценовые модели.

1.4.1. Что такое ценовые модели?

Мгновенная смена направления движения цены в редких случаях происходит моментально. Для крупных изменений на рынке, как правило, необходим некоторый переходный период, характеризуемый боковым трендом. Однако не всегда за такими периодами бокового тренда следует перелом направления тенденции. Порой эти периоды могут означать просто паузу, после чего развитие тренда в прежнем направлении продолжится вновь.

В классическом техническом анализе переходные периоды анализируются на основе так называемых ценовых моделей.

Ценовыми моделями называются устойчивые фигуры или образования, появляющиеся на графиках цен и дающие возможность прогнозировать дальнейшее поведение цен.

Переоценивать значение ценовых моделей не стоит. Ведь пауза в развитии направленных трендов представляет собой не что иное, как боковой тренд. И этот боковой тренд в своем развитии может образовать ценовую модель, а может и не образовать. Тем не менее, иногда использование ценовых моделей, особенно в силу их широкой известности, может приносить пользу, так как на них концентрируются ожидания и внимание некоторого количества участников рынка, что может создать так называемый самореализующийся прогноз.

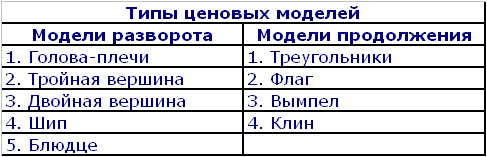

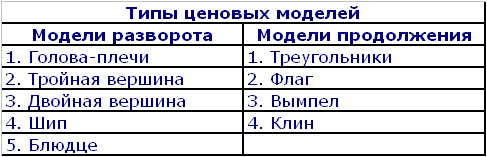

Все ценовые модели распадаются на две большие группы: модели разворота и модели продолжения тенденции.

Собственно уже по самому названию можно догадаться, что первые говорят о том, что в динамике существующей тенденции происходит важный перелом — разворот. Модели же продолжения тенденции свидетельствуют о том, что в развитии тенденции наступила пауза. Примерная классификация ценовых моделей приведена в таблице.

Рис.1.4.1. Классификация ценовых моделей

1.4.2. Общие положения к анализу моделей

1. Предпосылкой для возникновения любой модели является существование предшествующей тенденции. Иными словами, если речь идет о развороте или продолжении, то необходимо вначале ответить на вопрос: разворот или продолжение чего? До начала формирования модели должен существовать тренд.

2. Первым сигналом грядущего изменения в динамике существующей тенденции часто может быть прорыв важной линии тренда.

3. Чем крупнее модель, тем значительнее последующее движение рынка.

Если аналитика охватывают сомнения (а это бывает очень часто), то подтверждающим фактором ко всем без исключения ценовым моделям выступает анализ изменений объема торговли. Объем сделок, сопутствующих движению цены, может стать главным критерием в принятии решения о том, стоит доверять той или иной модели в каждом конкретном случае.

Большинство ценовых моделей поддаются измерению, позволяя аналитику определять ценовые ориентиры последующего движения рынка. Разумеется, эти ориентиры лишь приблизительно отражают количественные параметры динамики цен, но с их помощью можно оценить коэффициент риска своих торговых операций.

1.4.3. Модели разворота (перелома)

Модели разворота (перелома) обычно означают, что период застоя цен — боковой тренд, отображенный на графике цен, является не просто паузой в развитии господствующей тенденции, а по завершении модели произойдет изменение направления динамики рынка — разворот (перелом) основной тенденции.

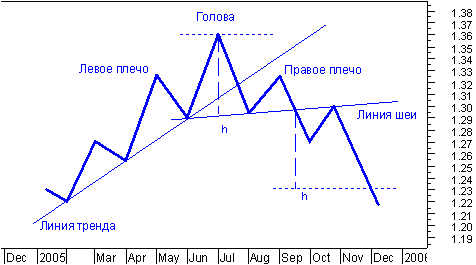

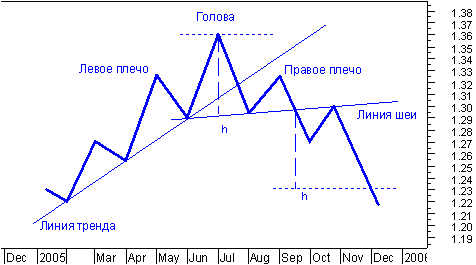

1.4.3.1. Модель разворота «Голова-плечи». Пример модели «Голова-плечи» для вершины рынка приведен на рисунке 1.4.2.

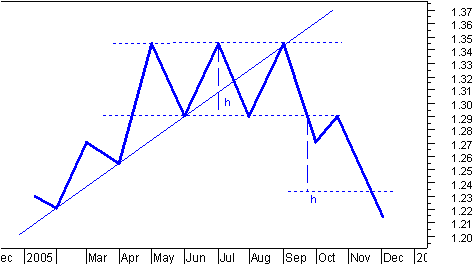

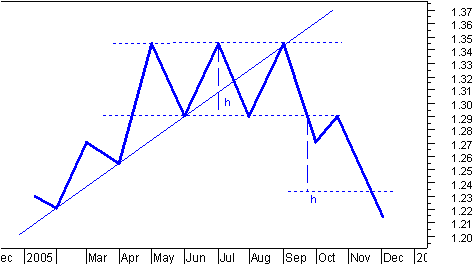

Рис.1.4.2. Модель «Голова-плечи» для восходящего рынка.

Левое и правое плечо находятся примерно на одной высоте. Голова — выше, чем каждое из плеч.

Модель считается завершенной, когда цена закрытия фиксируется ниже линии шеи.

Минимальный ценовой ориентир h равен вертикальному расстоянию от головы до линии шеи, отложенному вниз от точки прорыва линии шеи.

При последующем подъеме возможен возврат до уровня линии шеи, но ценам не удается пересечь ее.

Для модели «Голова-плечи» характерно:

1. Наличие предшествующей тенденции к повышению.

2. Вслед за левым плечом, которое сопровождается большим объемом сделок, идет промежуточный спад.

3. Далее образуется новый максимум, но при меньшем объеме.

4. Далее идет спад, опускающийся нижет уровня предыдущего пика, почти до уровня предыдущего промежуточного спада.

5. Третий подъем цен, сопровождаемый заметно снизившейся активностью, оказывается не в состоянии достичь уровня головы.

6. Далее идет прорыв линии шеи ценой закрытия.

7. Цены возвращаются к уровню шеи, прежде чем возобновить падение к новым минимумам.

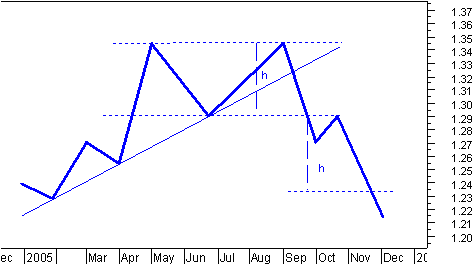

1.4.3.2. Модель «Тройная вершина» (основание). Пример модели «Тройная вершина» представлен на рисунке 1.4.3.

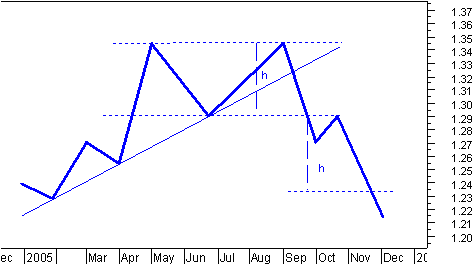

Рис.1.4.3. Модель «Тройная вершина».

Очень напоминает модель «Голова-плечи», только все три пика имеют примерно одинаковую высоту.

Модель считается завершенной, когда цены преодолевают уровень обоих спадов с возрастанием объема.

Для получения ценовых ориентиров измеряют высоту модели h, потом полученное значение откладывают от точки прорыва вниз.

Модель «Тройное основание» является аналогичной моделью для падающего рынка и представляет собой зеркальное отражение модели «Тройная вершина».

1.4.3.3. Модель «Двойная вершина» (основание). Пример модели «Двойная вершина» представлен на рисунке 1.4.4.

Рис.1.4.4. Модель «Двойная вершина».

У этой модели есть два пика, оба они находятся примерно на одном уровне. Модель считается завершенной только после того, как цены закрытия преодолеют уровень спада, находящегося между двумя пиками. Как правило, второй пик сопровождается меньшим объемом торговли. Ценовой ориентир — высота модели h.

Модель «Двойное основание» для падающего рынка представляет собой перевернутый вариант модели «Двойная вершина».

1.4.3.4.«Блюдца» или закругленные вершины и основания. V-шип. Модель перелома «блюдце» встречается реже, чем рассмотренные выше. Ее называют по-разному: блюдце, закругленная вершина, закругленное основание, чашка. Когда идет речь о вершине рынка, то пользуются термином перевернутое блюдце.

Модель характеризуется плавным переходом от повышения к понижению и наоборот. Объемы торговли, изображенные внизу графика, также напоминают блюдце. Четких количественных ориентиров для модели нет. Особенности ее применения можно рассмотреть, например, в классической книге Дж. Мэрфи.

Модель V-шип на начальной стадии формирования распознать трудно, потому что она не является моделью в полном смысле этого слова.

Модели, о которых мы говорили выше, отражают постепенные изменения в динамике тенденции.

Здесь же ни о каком постепенном изменении и речи нет. Перелом в тенденции происходит резко, зачастую без всякого предупредительного сигнала. Модели такого типа, как правило, возникают после стремительного движения рынка, когда рынок «чрезмерно» уходит вверх (или вниз). Тенденция к повышению мгновенно сменяется тенденцией к понижению и происходит без предупредительного сигнала и переходного периода. Это одна из самых сложных моделей для распознавания и использования в процессе торговли. Некоторую помощь в применении V-образной модели может оказать определение признаков коренного перелома. Более подробная информация изложена в классической книге Дж. Мэрфи.

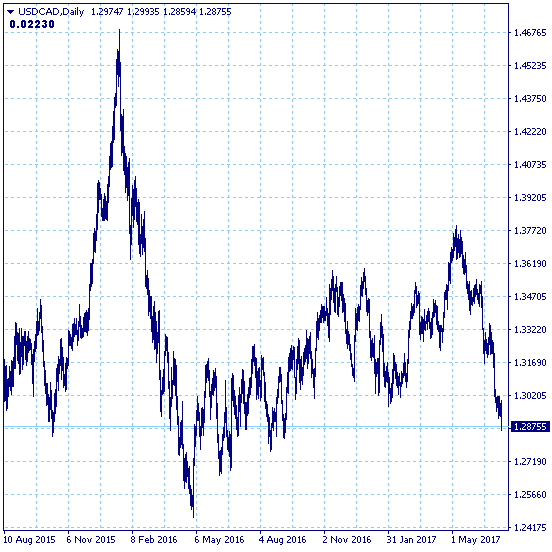

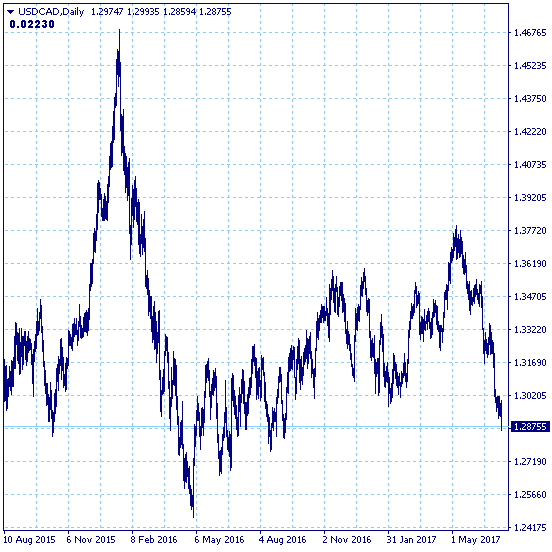

Рис.1.4.5. Модель V-шип на примере котировок канадского доллара

Пример модели V-шип приведен на рисунке 1.4.5. На максимуме в зоне уровня 1.4676 рынок внезапно резко развернулся и ушел на разворот в зону уровня 1.24, свалившись на 2200 пунктов в четвертом знаке после запятой. С точки зрения классического технического анализа никаких предпосылок для такого мгновенного разворота рынка не было.

1.4.4. Модели продолжения.

Модели продолжения обычно означают, что период застоя цен, отраженный на графике, является не более чем паузой в развитии господствующей тенденции, и что направление тренда останется прежним после их завершения.

Именно этим они отличаются от моделей, отражающих разворот (перелом) основной тенденции.

Другим отличием между моделями разворота и продолжения тенденции является продолжительность их формирования. На построение моделей разворота обычно уходит больше времени. Модели продолжения менее продолжительны.

1.4.4.1. Треугольники. Треугольники принято классифицировать как симметричный, восходящий и нисходящий, а также расширяющийся треугольник и формация «Алмаз» или «Бриллиант».

Расширяющийся треугольник, а также его развитие – формация «Алмаз» или «Бриллиант» встречаются довольно редко, поэтому в рамках текущего раздела рассматриваться не будут. Детальное описание расширяющегося треугольника и формации «Бриллиант» можно найти в литературе.

Восходящий треугольник считается бычьей моделью, а нисходящий треугольник — медвежьей. Оба треугольника — восходящий и нисходящий — значительно отличаются от симметричного. Независимо от того, на каком этапе тенденции они формируются, эти модели весьма четко прогнозируют рыночную ситуацию.

В отличие от них, симметричный треугольник считается нейтральной моделью, так как по ее завершению рынок может не только продолжать предыдущий направленный тренд, но может и уйти на разворот.

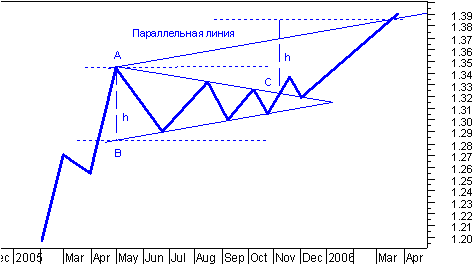

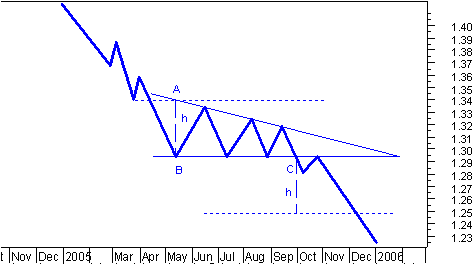

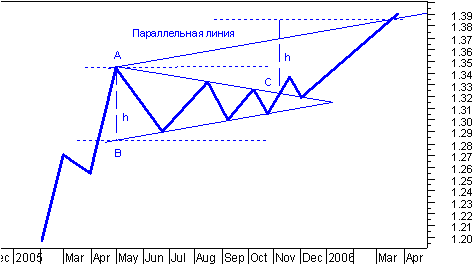

Симметричный треугольник. Симметричный треугольник, пример которого приведен на рисунке, чаще представляет собой модель продолжения тенденции.

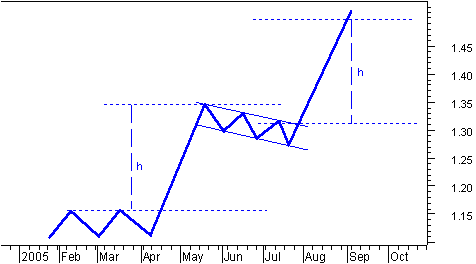

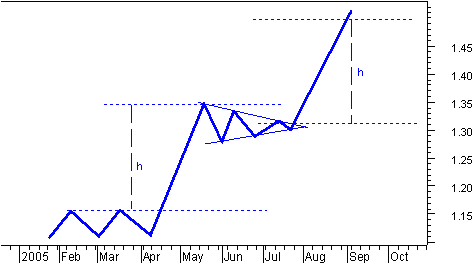

Рис.1.4.6. Пример симметричного треугольника на восходящем рынке.

Эта модель указывает на паузу в уже существующей тенденции, после которой движение цен возобновляется в прежнем направлении.

Направление движения рынка обычно определяется направлением прорыва цен за пределы фигуры. В общем случае симметричный треугольник может быть как фигурой продолжения, так и фигурой разворота, в зависимости от направления прорыва цен.

Минимальным требованием для каждого треугольника является наличие четырех опорных точек. Для проведения аналитической линии, как было отмечено выше, всегда необходимо две точки. Таким образом, чтобы начертить две сходящиеся линии, каждая из них должна пройти, по крайней мере, через две точки.

Существует два способа определения целей движения цены для симметричного треугольника. Один состоит в измерении высоты основания (А-В) и проекции этого расстояния вертикально от точки прорыва С. Другой способ заключается в построении линии, параллельной нижней линии модели от вершины А.

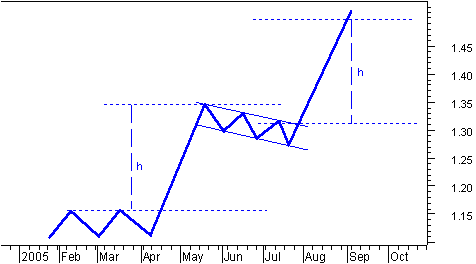

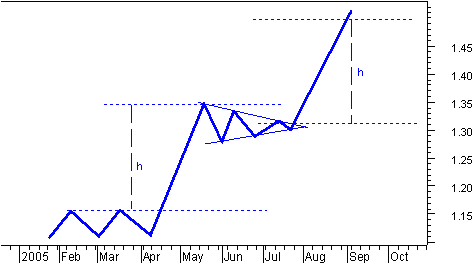

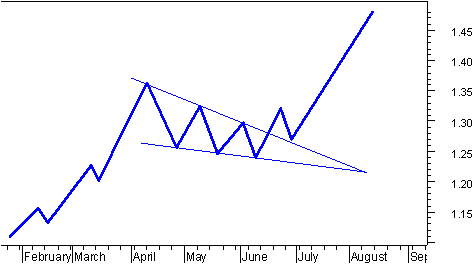

Восходящий треугольник. Верхняя сторона восходящего треугольника расположена горизонтально, а нижняя поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Рис.1.4.7. Пример восходящего треугольника.

Из рисунка видно, что для восходящего треугольника линия сопротивления, ограничивающая диапазон цен сверху, расположена горизонтально, а линия поддержки поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Способ измерения целей движения цены для восходящего треугольника довольно прост. Необходимо измерить высоту модели в самой широкой части и отмерить полученное расстояние вверх от точки прорыва. Это и является точкой для определения минимального ценового ориентира.

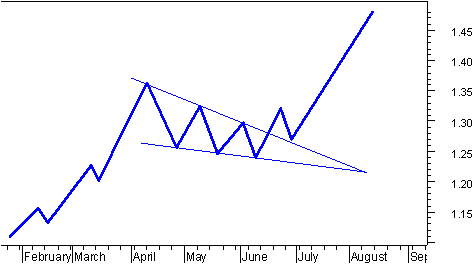

Нисходящий треугольник. Модель нисходящий треугольник является зеркальным отображением восходящего треугольника и обычно считается медвежьей моделью. Эта модель означает, что продавцы проявляют больше активности, чем покупатели, и, как правило, завершается дальнейшим падением цен.

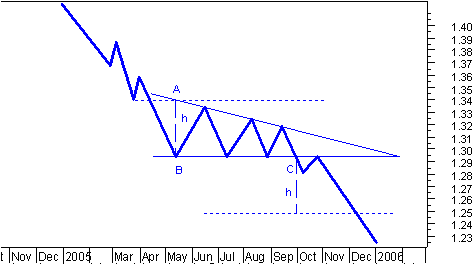

Рис.1.4.7. Пример нисходящего треугольника.

1.4.4.2. Флаг и вымпел. Модели флаг и вымпел знаменуют короткие паузы в динамично развивающейся тенденции. Формированию этих моделей на графике должна предшествовать крутая и почти прямая линия движения цен. Флаги и вымпелы относятся к наиболее надежным моделям продолжения тенденции.

Флаг напоминает параллелограмм или прямоугольник, ограниченный двумя линиями с наклоном от движения преобладающей тенденции. При нисходящей тенденции флаг должен быть немного направлен вверх. Во время формирования флага объем торговли уменьшается, а затем, при прорыве линии тренда, увеличивается. Такая модель обычно появляется посередине ценового движения.

Рис.1.4.9. Пример флага для восходящей тенденции.

Модель вымпел можно определить по двум сходящимся линиям, ограничивающим фигуру, и напоминает небольшой симметричный треугольник.

Рис.1.4.10. Модель вымпел на восходящей тенденции.

Обе модели формируются на фоне постепенного значительного снижения объема торговли. Завершение и той, и другой модели происходит при пересечении линии сопротивления, ограничивающей фигуру сверху во время восходящей тенденции. Прорыв линии поддержки, ограничивающей фигуру снизу, указывает на возобновление нисходящей тенденции. Прорыв аналитических линий должен сопровождаться увеличением объема торговли.

Способы измерения целей движения цены обеих моделей практически одинаковы. Образно выражаясь, модели флаг и вымпел «взлетают с флагштока до половины длины мачты». Под «флагштоком» подразумевается предшествующий появлению модели резкий подъем или снижение цен. «Половина длины мачты» предполагает, что подобные малые модели продолжения тенденции обычно возникают приблизительно в середине движения. В целом, движение цены после возобновления тенденции покроет расстояние, равное длине «флагштока» или протяженности ценового хода, предшествовавшего образованию модели.

Наиболее важные особенности, присущие моделям флаг и вымпел.

1. Появлению таких моделей предшествует резкое движение цен в виде почти прямой линии, сопровождаемое значительным объемом торговли.

2. Затем наступает пауза, и при небольшом объеме цены держатся приблизительно на одном уровне.

3. Тенденция возобновляется при резком повышении торговой активности.

4. Обе модели формируются приблизительно в середине ценового движения.

5. Вымпел имеет очертания, схожие с небольшим горизонтальным симметричным треугольником.

6. Флаг напоминает небольшой параллелограмм, расположенный с наклоном против движения господствующей тенденции.

1.4.4.3. Модель клин. По форме модель клин напоминает симметричный треугольник. Подобно модели симметричный треугольник, клин легко узнаваем по двум сходящимся в его вершине линиям, однако клин отличается значительным уклоном вверх или вниз обеих линий, образующих фигуру. Как правило, клин выстраивается против направления движения господствующей тенденции. Клин, направленный вниз, считается бычьей моделью, а клин, направленный вверх — медвежьей.

Рис.1.4.11.Пример клина на восходящем тренде.

Клинья чаще всего образуются в ходе развития существующей тенденции и, как правило, являются моделями продолжения тенденции.

Вне зависимости от места формирования этой модели — в середине или в конце отрезка движения цен — всегда необходимо руководствоваться правилом, согласно которому клин, направленный вверх, — медвежья модель, а клин, направленный вниз, — бычья.

Как правило, такая модель до прорыва успевает пройти две трети расстояния до своей вершины, а иногда даже достигает ее (способность проходить весь путь до вершины также отличает ее от симметричного треугольника). По мере образования клина объем должен уменьшаться, а затем, при прорыве, — увеличиваться.

1.4.5. Суть ценовых моделей.

Как отмечалось выше, пауза в развитии направленных трендов представляет собой не что иное, как боковой тренд или «флэт». Этот боковой рынок в своем развитии может образовать ценовую модель, а может и не образовать. Тем не менее, иногда использование ценовых моделей, особенно в силу их широкой известности, может приносить пользу, так как на них концентрируются ожидания и внимание значительного количества участников рынка.

Суть же всех ценовых моделей, несмотря на их внешнее различие, предельно проста — прорыв сложившегося диапазона бокового тренда в ту или иную сторону. И всё. Никакой мистики в фигурах технического анализа нет. Как нет и гарантии того, что на боковом тренде будет сформирована та или иная модель, и точно также нет гарантии, что реализация той или иной модели обязательно приведет к движению рынка в намеченном направлении и к успешной сделке, проведенной на основе этой модели.

Если модели заинтересовали, за деталями и подробностями рекомендуем обращаться к классической книге Джон Дж. Мэрфи. «Технический анализ фьючерсных рынков: теория и практика».

1.5. Проблемы классического технического анализа

Классический технический анализ в рамках изложенного материала содержит все необходимое для работы трейдера. Однако на практике трейдер и аналитик сталкиваются с рядом проблем, затрудняющих практическое применение изложенных методов и приемов. К этим проблемам относятся:

— отсутствие объективных количественных методов разделения действующих трендов;

— отсутствие объективных количественных методов определения направления и типа движения по всей совокупности одновременно действующих трендов;

— отсутствие объективных количественных критериев перехода от направленного тренда к боковому;

— отсутствие объективных количественных критериев перехода от бокового тренда к направленному.

Отмеченные проблемы при анализе графика цен классическими методами приводят к высокой роли субъективного фактора при принятии решений. Результаты такого анализа неоднозначны, а успех во многом зависит от мастерства данного конкретного аналитика и является не наукой, а скорее искусством.

Вследствие многообразия действующих факторов и неоднозначности результатов анализа, человек склонен из всего множества возможных вариантов интерпретации выбирать те варианты, которые соответствуют его ожиданиям, сформированным на сознательном или подсознательном уровне. Противоречащие ожиданиям варианты на первоначальном этапе анализа сознательно или подсознательно отбрасываются.

Не сильно улучшает положение и использование компьютерных методов анализа, основанных на применении технических индикаторов рынка. В рамках такого анализа на основании данных об изменении цены формируется график технического индикатора рынка, а для устранения эмоционального фактора и субъективизма используют механистический подход, при котором все действия по открытию и закрытию позиций в значительной степени формализованы и подчиняются заранее заданным правилам.

Но само по себе использование технических индикаторов рынка еще не является достаточным основанием утверждать, что удалось исключить субъективизм из торговли. Просто интерпретацию графика цены заменили интерпретацией графика индикатора, т.е. перенесли субъективное восприятие явлений на другой объект, в котором к тому же утрачена часть информации о рынке.

Принципы и подходы SWT-метода свободны от большинства из перечисленных проблем анализа трендов и позволяют значительно уменьшить субъективный фактор в анализе рынка и в принятии торговых решений за счет использования количественных методов исследования динамики рыночных цен.

Теория и практика применения метода изложены на следующих страницах блога.

В первой главе, публикуемой здесь, описано, как вообще обойтись без правил и индикаторов SWT-метода, пользуясь классикой графического анализа. Правда при этом придется решать ряд задач, не имеющих жестких количественных критериев для однозначного решения.

СОДЕРЖАНИЕ

1.1. Аналитическая поддержка торговых операций

1.2. Что такое тренд в техническом анализе? Виды трендов

1.3. Глубина коррекции как критерий смены типа тренда

1.4. Фигуры технического анализа как критерий смены типа тренда

1.5. Проблемы классического технического анализа

1.1. Аналитическая поддержка торговых операций

Рис.1.1.1. Рынок — золотой прииск или монетный двор?

На рынках в принципе можно заработать большую прибыль. И глядя на графики цен кажется, что это можно сделать просто и быстро. Но есть одна проблема. Заработать можно при следующих условиях:

— мы правильно оценили текущую ситуацию и выбрали правильную тактику торговых операций;

— будущие тенденции и намерения рынка совпадают с нашей прогнозной оценкой развития рынка и дают профит в рамках выбранной торговой тактики.

Будущее поведение рынка находится вне сферы нашего контроля и в этом заключается основная проблема получения прибыли. По этой причине, несмотря на кажущуюся легкость и простоту, так непросто заработать деньги на рынке.

Что касается первого условия, то оценка текущей ситуации и разработка на основе этой оценки соответствующего плана торговых действий возможна и доступна с помощью фундаментального и/или технического анализа. Астрологию, магию и гадание рассматривать не будем. Просто потому что автор в этих сферах совершенно некомпетентен.

Фундаментальный анализ (ФА) изучает информацию о состоянии и тенденциях развития мировой экономической системы, знания о природе макроэкономических показателей, влияющих на динамику финансовых рынков.

В частности для валютного рынка глобальное соотношение валютных курсов в конечном счете определяется фундаментальными факторами — ключевыми статистическими показателями состояния национальной экономики различных стран.

На процессы глобального сдвига накладываются более мелкие локальные тенденции изменения курсовых соотношений, определяемые менее значимыми факторами, и так далее, вплоть до движений, обусловленных новостями и действиями отдельных операторов рынка.

Изучение характера и степени влияния макроэкономических показателей на динамику рыночных цен и является предметом фундаментального анализа.

Фундаментальный анализ в чистом виде в практике трейдинга не используется. То, что обычно называют фундаментальным анализом — это обычно работа на новостях в интуитивной торговле, которая к ФА в общем-то не имеет никакого отношения. Поэтому мы сосредоточимся на техническом анализе.

Технический анализ (ТА) основан на изучении графиков цен во времени и основан на следующих постулатах:

1. Рынок учитывает все. Иначе говоря, цена является следствием и исчерпывающим отражением всех движущих сил рынка. А макроэкономические показатели, являющиеся предметом фундаментального анализа, уже давно учтены рынком и являются только свидетельством свершившихся фактов.

2. Движение цен подчинено тенденциям. Жизнь рынка состоит из чередующихся периодов роста и падения цен, так что внутри каждого периода происходит развитие господствующей тенденции, которая действует до тех пор, пока не начнется движение рынка в обратном направлении.

3. История повторяется. Тот факт, что определенные конфигурации на графиках цен имеют свойство появляться устойчиво и многократно, причем на разных рынках и в разных масштабах времени, является следствием действия объективных законов природы и некоторых стереотипов поведения, свойственных человеческой психике.

Технический анализ показывает, как именно происходит движение в данный момент и в прошлом, не задаваясь вопросом «ПОЧЕМУ?», для него важно «ЧТО ПРОИСХОДИТ».

Основополагающим понятием технического анализа является понятие тренда или тенденции — некоего направленного движения цены.

Задача ТА — определить преобладающую тенденцию и действовать в соответствии с ней. При этом часто используют следующие эмпирические законы движения цены:

— инерционность — т.е. действующий тренд с большей вероятностью продлится, чем изменит направление, по крайней мере, до тех пор, пока не исчезнут причины, вызвавшие это движение;

— цикличность — все тренды когда-нибудь заканчиваются, так как ничто в этом мире не вечно и причины, вызвавшие то или иное движение, исчезают или перестают оказывать свое действие.

Важно учитывать, что прекращение давления на рынок того или иного фактора вовсе не означает, что цены вернутся к прежнему состоянию. В качестве примера можно привести гиперинфляцию в России в начале 90-х.

Итак, задача аналитика в техническом анализе — определить действующий тренд и анализировать ситуацию в развитии, выделяя признаки продолжения, а также остановки и/или разворота в движении рынка. И все было бы просто и хорошо, если бы мы знали достоверно какой сейчас тренд, сколько будет продолжаться этот тренд и когда он прекратится и/или сменит свое направление на противоположное. Но мы этого не знаем, а только пытаемся узнать с помощью анализа графика цены.

1.2. Что такое тренд в техническом анализе? Виды трендов

Но перед тем, как определить действующий тренд нам нужно знать, что же мы ищем. Что такое представляет собой этот тренд, который мы будем искать?

Мы уже договорились, что тренд или тенденция – это движение цены в том или ином направлении. Но в реальной жизни ни один рынок не движется в каком-либо направлении по прямой линии.

Рис.1.2.1. Движение рыночных цен

Движение цены представляет собой хаос из серии зигзагов, то подъем, то падение. Чем больше степень детализации графика цены, тем больше таких подъемов и спадов мы наблюдаем. И разобраться в этом хаосе без каких то формальных критериев и определений практически невозможно.

И вот больше ста лет назад один умный человек по фамилии Чарльз Доу предложил считать за направление тренда направление динамики этих подъемов и падений.

В соответствии с этим подходом тренды по направлению принято классифицировать следующим образом.

1. Восходящий, «бычий» (up-trend, bullish) тренд.

Рис.1.2.2. Восходящий тренд.

При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

2. Нисходящий, «медвежий» (down-trend, bearish) тренд.

Рис.1.2.3. Нисходящий тренд.

При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

3. Горизонтальный или боковой (trendless, flat, range) тренд.

Рис.1.2.4. Боковой тренд.

При горизонтальном (боковом) тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики и спады находятся примерно на одном уровне.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо просто проанализировать динамику минимумов и максимумов ценового графика.

И все было бы прекрасно, если бы не одно но. На рынке одновременно существует множество трендов разной длительности и направления и каждый из этих трендов, как матрёшка, является составной частью более крупной тенденции и содержит в себе более короткие. Сильно упрощенное представление о том, как это выглядит, можно посмотреть на примере, показанном на следующем рисунке.

Рис.1.2.5. Схематичная иллюстрация составного характера трендов

И это еще простой случай. Жизнь намного богаче. Более сложный вариант наложения всего трех типов трендов представлен на примере волновой диаграммы Пректера, показанной на рисунке.(Диаграмма построена в рамках одной из версий волновой теории Эллиотта — EWA)

Рис.1.2.6. Волновая диаграмма Пректера.

Это жесткая теоретическая схема, в которой нарисовано достаточно много трендов из бесконечного множества содержащихся по представлениям волной теории в графике цены в предположении о жестком чередовании и типа тренда и его размера и согласованного движения рынка по всем типам трендов.

Автор не сторонник EWA, просто трендов на диаграмме нарисовано много. Да и реальность не укладывается в жесткие рамки, навязанные извне, из-за чего приверженцы волновой теории вынуждены придумывать «неправильные» конфигурации и кучу исключений из классической схемы, представленной на рисунке 1.2.6.

И если в прошлом приверженцы волной теории еще могут худо-бедно классифицировать состояние рынка в соответствии со своими представлениями, то на правом краю графика их предположения теряют почву и они начинают просто гадать с результатом 50/50 по направлению и много хуже по деталям.

Рис.1.2.7. Пример волнового анализа евро на конец июня 2017 года

Пример волнового анализа пары EURUSD на конец июня 2017 года показан на рисунке 1.2.7 с направлением вниз и прорисовкой схемы ожидаемого движения (Алексей, извини, надеюсь это не испортит наши отношения).

А вот реальность последующего развития ситуации.

Рис.1.2.8. Движение пары EURUSD в первой половине июля 2017 года

Как видим, рынок опрокинул расчеты и ожидания по направлению Прорисовка деталей будущего движения тем более уже не играет никакой роли.

Сложность проблемы мы обозначили, на этом с составным характером трендов закончим.

Итак, мы знаем, что тренд бывает восходящий, нисходящий и боковой.

Мы знаем, как определить направление тренда (по крайней мере, в первом приближении).

И знаем, что на рынке одновременно существует множество трендов разной длительности и направления, что существенным образом затрудняет выбор нашей тактики действий.

Но разобраться в этой мешанине из минимумов и максимумов в общем случае достаточно трудно. Какой из трендов принимать во внимание как основу для совершения сделок?

Какие тренды игнорировать, и на каком основании?

Эти вопросы всегда представляют на практике проблему. И это еще не вся проблема, а только ее половина.

Другая половина – где грань между боковым трендом и направленным трендом? Грань, которая позволит определить границу перехода из одного состояния в другое. Этим вопросом мы сейчас и займемся.

1.3. Глубина коррекции как критерий смены типа тренда

Грань между направленным трендом и боковым размыта, и это следствие общего закона перехода количественных изменений в качественные — одного из основных законом диалектики.

Основоположник закона немецкий философ Гегель вообще отрицал абсолютность качеств и считал, что всякое новое качество есть лишь результат накопившихся количественных изменений. Предметом закона является переход от незначительных и скрытых, постепенных количественных изменений к изменениям коренным, в виде скачкообразного перехода от одного состояния к другому состоянию, через ломку линейного закона изменения и перехода к нелинейным законам и формам изменения.

Несмотря на существенные различия, количество и качество рассматриваются в диалектическом материализме как части одного целого, представляющие собой стороны одного и того же предмета. Это единство называется мерой и представляет собой границу, определяющую пределы возможного количественного изменения в рамках данного качества. Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества объекта.

В динамике неравновесных процессов, к которым относятся и рынки, центральным является представление о бифуркациях. Особенностью таких систем является то, что скачки происходят в точках бифуркаций — критических состояниях системы, при которых система становится неустойчивой относительно флуктуаций и возникает неопределенность: станет ли состояние системы хаотическим или она перейдет на новый уровень упорядоченности. Другая особенность — возникновение скачков возможно в качестве внезапного ответа на небольшие, плавные изменения внешних условий.

Достоверно определить тот момент, когда накопление количественных изменений в общем случае приведет к новому качеству, на практике возможно не всегда.

Классические примеры из обычной жизни.

По мере роста температуры воды она переходит из жидкого состояния в пар. Здесь грань четкая.

Добавлением к одному зернышку других мы получаем кучу. Когда же вместо нескольких зерен появляется куча?

Или еще пример. Какая именно рюмка по счету приведет относительно трезвого человека в бесчувственное состояние?

Похожая проблема и с классификацией трендов. И главный момент — отсутствие меры. Если для воды мера жидкого состояния — диапазон температур от 0 до 100 градусов, и выше 100 градусов вода при нормальном атмосферном давлении однозначно переходит в пар, то для достоверной классификации типа тренда такой меры не существует. Существуют приближенные количественные методы, основанные на классификации типа тренда по глубине коррекции.

Но что такое коррекция?

Мы знаем, что развитие тенденции происходит зигзагообразно, вверх-вниз. Движение цены против существующей тенденции на направленном тренде называется откатом или коррекцией. Но с какой глубины коррекции развитие направленного тренда заканчивается и начинается боковой тренд? Крайности сомнений не вызывают, но где мера перехода количественных изменений в другое качество? Как определить возможную глубину коррекции и где критерий, после которого можно считать, что направленный тренд закончился и начался боковой тренд или разворот рынка в противоположном направлении?

Достоверного и однозначного ответа на эти вопросы нет. Есть некие эмпирические подходы и эмпирические критерии в определении такой меры.

Одним из наиболее распространенных методов расчета длин коррекции является метод, основанный на коэффициентах Фибоначчи 0.382 и 0.618 с добавлением числа 0.5. (Иногда используется более широкий набор коэффициентов: 0.236; 0.382; 0.5; 0.618; 0.764, 1; 1.618; 2.0; 2.618 и т.д., получаемый с помощью возведения в степень чисел 0.618 (или чисел 1.618) и комбинированием этих степеней с другими коэффициентами Фибоначчи.)

Рис.1.3.1. Пример расчета уровней коррекции по коэффициентам Фибоначчи.

На сильном рынке (быстрый тренд) длина коррекции достигает уровня 0.618 от величины пройденного движения.

На тренде средней силы длина коррекции составляет 0.5 от величины пройденного движения.

Уровень 0.382 принято считать критическим и его пробой принимают за критерий завершения направленного тренда и перехода к боковому движению.

Магического смысла коэффициентам Фибоначчи приписывать не стоит. Тем более, что один из самых важных уровней — 0.5, никаким образом из этой последовательности не вытекает. Но об этом скромно умалчивают, поддерживая популярный миф о золотом сечении рынка.

Отметим, что до того, как в моду вошли коэффициенты Фибоначчи, трейдеры просто делили диапазон цены на 8 частей и получали уровни: 0.000, 0.125, 0.250, 0.375, 0.500, 0.625, 0.750, 0.8775, 1.000. Ничего не напоминает?

И еще одно замечание. Когда уровней много, цена какой-либо из них обязательно протестирует. Это и поддерживает миф об эффективности различных систем уровней.

Кстати 0.5 — это просто средняя цена в импульсе, для которого считается коррекция.

1.4. Фигуры технического анализа как критерий смены типа тренда

Итак, плохой или хороший, но некоторый критерий для определения перехода от направленного тренда к боковому тренду существует.

Но нам нужен и критерий обратного перехода, от бокового тренда к направленному тренду.

В качестве такого критерия в классике технического анализа используются ценовые модели.

1.4.1. Что такое ценовые модели?

Мгновенная смена направления движения цены в редких случаях происходит моментально. Для крупных изменений на рынке, как правило, необходим некоторый переходный период, характеризуемый боковым трендом. Однако не всегда за такими периодами бокового тренда следует перелом направления тенденции. Порой эти периоды могут означать просто паузу, после чего развитие тренда в прежнем направлении продолжится вновь.

В классическом техническом анализе переходные периоды анализируются на основе так называемых ценовых моделей.

Ценовыми моделями называются устойчивые фигуры или образования, появляющиеся на графиках цен и дающие возможность прогнозировать дальнейшее поведение цен.

Переоценивать значение ценовых моделей не стоит. Ведь пауза в развитии направленных трендов представляет собой не что иное, как боковой тренд. И этот боковой тренд в своем развитии может образовать ценовую модель, а может и не образовать. Тем не менее, иногда использование ценовых моделей, особенно в силу их широкой известности, может приносить пользу, так как на них концентрируются ожидания и внимание некоторого количества участников рынка, что может создать так называемый самореализующийся прогноз.

Все ценовые модели распадаются на две большие группы: модели разворота и модели продолжения тенденции.

Собственно уже по самому названию можно догадаться, что первые говорят о том, что в динамике существующей тенденции происходит важный перелом — разворот. Модели же продолжения тенденции свидетельствуют о том, что в развитии тенденции наступила пауза. Примерная классификация ценовых моделей приведена в таблице.

Рис.1.4.1. Классификация ценовых моделей

1.4.2. Общие положения к анализу моделей

1. Предпосылкой для возникновения любой модели является существование предшествующей тенденции. Иными словами, если речь идет о развороте или продолжении, то необходимо вначале ответить на вопрос: разворот или продолжение чего? До начала формирования модели должен существовать тренд.

2. Первым сигналом грядущего изменения в динамике существующей тенденции часто может быть прорыв важной линии тренда.

3. Чем крупнее модель, тем значительнее последующее движение рынка.

Если аналитика охватывают сомнения (а это бывает очень часто), то подтверждающим фактором ко всем без исключения ценовым моделям выступает анализ изменений объема торговли. Объем сделок, сопутствующих движению цены, может стать главным критерием в принятии решения о том, стоит доверять той или иной модели в каждом конкретном случае.

Большинство ценовых моделей поддаются измерению, позволяя аналитику определять ценовые ориентиры последующего движения рынка. Разумеется, эти ориентиры лишь приблизительно отражают количественные параметры динамики цен, но с их помощью можно оценить коэффициент риска своих торговых операций.

1.4.3. Модели разворота (перелома)

Модели разворота (перелома) обычно означают, что период застоя цен — боковой тренд, отображенный на графике цен, является не просто паузой в развитии господствующей тенденции, а по завершении модели произойдет изменение направления динамики рынка — разворот (перелом) основной тенденции.

1.4.3.1. Модель разворота «Голова-плечи». Пример модели «Голова-плечи» для вершины рынка приведен на рисунке 1.4.2.

Рис.1.4.2. Модель «Голова-плечи» для восходящего рынка.

Левое и правое плечо находятся примерно на одной высоте. Голова — выше, чем каждое из плеч.

Модель считается завершенной, когда цена закрытия фиксируется ниже линии шеи.

Минимальный ценовой ориентир h равен вертикальному расстоянию от головы до линии шеи, отложенному вниз от точки прорыва линии шеи.

При последующем подъеме возможен возврат до уровня линии шеи, но ценам не удается пересечь ее.

Для модели «Голова-плечи» характерно:

1. Наличие предшествующей тенденции к повышению.

2. Вслед за левым плечом, которое сопровождается большим объемом сделок, идет промежуточный спад.

3. Далее образуется новый максимум, но при меньшем объеме.

4. Далее идет спад, опускающийся нижет уровня предыдущего пика, почти до уровня предыдущего промежуточного спада.

5. Третий подъем цен, сопровождаемый заметно снизившейся активностью, оказывается не в состоянии достичь уровня головы.

6. Далее идет прорыв линии шеи ценой закрытия.

7. Цены возвращаются к уровню шеи, прежде чем возобновить падение к новым минимумам.

1.4.3.2. Модель «Тройная вершина» (основание). Пример модели «Тройная вершина» представлен на рисунке 1.4.3.

Рис.1.4.3. Модель «Тройная вершина».

Очень напоминает модель «Голова-плечи», только все три пика имеют примерно одинаковую высоту.

Модель считается завершенной, когда цены преодолевают уровень обоих спадов с возрастанием объема.

Для получения ценовых ориентиров измеряют высоту модели h, потом полученное значение откладывают от точки прорыва вниз.

Модель «Тройное основание» является аналогичной моделью для падающего рынка и представляет собой зеркальное отражение модели «Тройная вершина».

1.4.3.3. Модель «Двойная вершина» (основание). Пример модели «Двойная вершина» представлен на рисунке 1.4.4.

Рис.1.4.4. Модель «Двойная вершина».

У этой модели есть два пика, оба они находятся примерно на одном уровне. Модель считается завершенной только после того, как цены закрытия преодолеют уровень спада, находящегося между двумя пиками. Как правило, второй пик сопровождается меньшим объемом торговли. Ценовой ориентир — высота модели h.

Модель «Двойное основание» для падающего рынка представляет собой перевернутый вариант модели «Двойная вершина».

1.4.3.4.«Блюдца» или закругленные вершины и основания. V-шип. Модель перелома «блюдце» встречается реже, чем рассмотренные выше. Ее называют по-разному: блюдце, закругленная вершина, закругленное основание, чашка. Когда идет речь о вершине рынка, то пользуются термином перевернутое блюдце.

Модель характеризуется плавным переходом от повышения к понижению и наоборот. Объемы торговли, изображенные внизу графика, также напоминают блюдце. Четких количественных ориентиров для модели нет. Особенности ее применения можно рассмотреть, например, в классической книге Дж. Мэрфи.

Модель V-шип на начальной стадии формирования распознать трудно, потому что она не является моделью в полном смысле этого слова.

Модели, о которых мы говорили выше, отражают постепенные изменения в динамике тенденции.

Здесь же ни о каком постепенном изменении и речи нет. Перелом в тенденции происходит резко, зачастую без всякого предупредительного сигнала. Модели такого типа, как правило, возникают после стремительного движения рынка, когда рынок «чрезмерно» уходит вверх (или вниз). Тенденция к повышению мгновенно сменяется тенденцией к понижению и происходит без предупредительного сигнала и переходного периода. Это одна из самых сложных моделей для распознавания и использования в процессе торговли. Некоторую помощь в применении V-образной модели может оказать определение признаков коренного перелома. Более подробная информация изложена в классической книге Дж. Мэрфи.

Рис.1.4.5. Модель V-шип на примере котировок канадского доллара

Пример модели V-шип приведен на рисунке 1.4.5. На максимуме в зоне уровня 1.4676 рынок внезапно резко развернулся и ушел на разворот в зону уровня 1.24, свалившись на 2200 пунктов в четвертом знаке после запятой. С точки зрения классического технического анализа никаких предпосылок для такого мгновенного разворота рынка не было.

1.4.4. Модели продолжения.

Модели продолжения обычно означают, что период застоя цен, отраженный на графике, является не более чем паузой в развитии господствующей тенденции, и что направление тренда останется прежним после их завершения.

Именно этим они отличаются от моделей, отражающих разворот (перелом) основной тенденции.

Другим отличием между моделями разворота и продолжения тенденции является продолжительность их формирования. На построение моделей разворота обычно уходит больше времени. Модели продолжения менее продолжительны.

1.4.4.1. Треугольники. Треугольники принято классифицировать как симметричный, восходящий и нисходящий, а также расширяющийся треугольник и формация «Алмаз» или «Бриллиант».

Расширяющийся треугольник, а также его развитие – формация «Алмаз» или «Бриллиант» встречаются довольно редко, поэтому в рамках текущего раздела рассматриваться не будут. Детальное описание расширяющегося треугольника и формации «Бриллиант» можно найти в литературе.

Восходящий треугольник считается бычьей моделью, а нисходящий треугольник — медвежьей. Оба треугольника — восходящий и нисходящий — значительно отличаются от симметричного. Независимо от того, на каком этапе тенденции они формируются, эти модели весьма четко прогнозируют рыночную ситуацию.

В отличие от них, симметричный треугольник считается нейтральной моделью, так как по ее завершению рынок может не только продолжать предыдущий направленный тренд, но может и уйти на разворот.

Симметричный треугольник. Симметричный треугольник, пример которого приведен на рисунке, чаще представляет собой модель продолжения тенденции.

Рис.1.4.6. Пример симметричного треугольника на восходящем рынке.

Эта модель указывает на паузу в уже существующей тенденции, после которой движение цен возобновляется в прежнем направлении.

Направление движения рынка обычно определяется направлением прорыва цен за пределы фигуры. В общем случае симметричный треугольник может быть как фигурой продолжения, так и фигурой разворота, в зависимости от направления прорыва цен.

Минимальным требованием для каждого треугольника является наличие четырех опорных точек. Для проведения аналитической линии, как было отмечено выше, всегда необходимо две точки. Таким образом, чтобы начертить две сходящиеся линии, каждая из них должна пройти, по крайней мере, через две точки.

Существует два способа определения целей движения цены для симметричного треугольника. Один состоит в измерении высоты основания (А-В) и проекции этого расстояния вертикально от точки прорыва С. Другой способ заключается в построении линии, параллельной нижней линии модели от вершины А.

Восходящий треугольник. Верхняя сторона восходящего треугольника расположена горизонтально, а нижняя поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Рис.1.4.7. Пример восходящего треугольника.

Из рисунка видно, что для восходящего треугольника линия сопротивления, ограничивающая диапазон цен сверху, расположена горизонтально, а линия поддержки поднимается вверх. Эта модель означает, что покупатели проявляют большую активность, чем продавцы. Такая модель считается бычьей и обычно завершается прорывом цен за пределы верхней линии.

Способ измерения целей движения цены для восходящего треугольника довольно прост. Необходимо измерить высоту модели в самой широкой части и отмерить полученное расстояние вверх от точки прорыва. Это и является точкой для определения минимального ценового ориентира.

Нисходящий треугольник. Модель нисходящий треугольник является зеркальным отображением восходящего треугольника и обычно считается медвежьей моделью. Эта модель означает, что продавцы проявляют больше активности, чем покупатели, и, как правило, завершается дальнейшим падением цен.

Рис.1.4.7. Пример нисходящего треугольника.

1.4.4.2. Флаг и вымпел. Модели флаг и вымпел знаменуют короткие паузы в динамично развивающейся тенденции. Формированию этих моделей на графике должна предшествовать крутая и почти прямая линия движения цен. Флаги и вымпелы относятся к наиболее надежным моделям продолжения тенденции.

Флаг напоминает параллелограмм или прямоугольник, ограниченный двумя линиями с наклоном от движения преобладающей тенденции. При нисходящей тенденции флаг должен быть немного направлен вверх. Во время формирования флага объем торговли уменьшается, а затем, при прорыве линии тренда, увеличивается. Такая модель обычно появляется посередине ценового движения.

Рис.1.4.9. Пример флага для восходящей тенденции.

Модель вымпел можно определить по двум сходящимся линиям, ограничивающим фигуру, и напоминает небольшой симметричный треугольник.

Рис.1.4.10. Модель вымпел на восходящей тенденции.

Обе модели формируются на фоне постепенного значительного снижения объема торговли. Завершение и той, и другой модели происходит при пересечении линии сопротивления, ограничивающей фигуру сверху во время восходящей тенденции. Прорыв линии поддержки, ограничивающей фигуру снизу, указывает на возобновление нисходящей тенденции. Прорыв аналитических линий должен сопровождаться увеличением объема торговли.

Способы измерения целей движения цены обеих моделей практически одинаковы. Образно выражаясь, модели флаг и вымпел «взлетают с флагштока до половины длины мачты». Под «флагштоком» подразумевается предшествующий появлению модели резкий подъем или снижение цен. «Половина длины мачты» предполагает, что подобные малые модели продолжения тенденции обычно возникают приблизительно в середине движения. В целом, движение цены после возобновления тенденции покроет расстояние, равное длине «флагштока» или протяженности ценового хода, предшествовавшего образованию модели.

Наиболее важные особенности, присущие моделям флаг и вымпел.

1. Появлению таких моделей предшествует резкое движение цен в виде почти прямой линии, сопровождаемое значительным объемом торговли.

2. Затем наступает пауза, и при небольшом объеме цены держатся приблизительно на одном уровне.

3. Тенденция возобновляется при резком повышении торговой активности.

4. Обе модели формируются приблизительно в середине ценового движения.

5. Вымпел имеет очертания, схожие с небольшим горизонтальным симметричным треугольником.

6. Флаг напоминает небольшой параллелограмм, расположенный с наклоном против движения господствующей тенденции.

1.4.4.3. Модель клин. По форме модель клин напоминает симметричный треугольник. Подобно модели симметричный треугольник, клин легко узнаваем по двум сходящимся в его вершине линиям, однако клин отличается значительным уклоном вверх или вниз обеих линий, образующих фигуру. Как правило, клин выстраивается против направления движения господствующей тенденции. Клин, направленный вниз, считается бычьей моделью, а клин, направленный вверх — медвежьей.

Рис.1.4.11.Пример клина на восходящем тренде.

Клинья чаще всего образуются в ходе развития существующей тенденции и, как правило, являются моделями продолжения тенденции.

Вне зависимости от места формирования этой модели — в середине или в конце отрезка движения цен — всегда необходимо руководствоваться правилом, согласно которому клин, направленный вверх, — медвежья модель, а клин, направленный вниз, — бычья.

Как правило, такая модель до прорыва успевает пройти две трети расстояния до своей вершины, а иногда даже достигает ее (способность проходить весь путь до вершины также отличает ее от симметричного треугольника). По мере образования клина объем должен уменьшаться, а затем, при прорыве, — увеличиваться.

1.4.5. Суть ценовых моделей.

Как отмечалось выше, пауза в развитии направленных трендов представляет собой не что иное, как боковой тренд или «флэт». Этот боковой рынок в своем развитии может образовать ценовую модель, а может и не образовать. Тем не менее, иногда использование ценовых моделей, особенно в силу их широкой известности, может приносить пользу, так как на них концентрируются ожидания и внимание значительного количества участников рынка.

Суть же всех ценовых моделей, несмотря на их внешнее различие, предельно проста — прорыв сложившегося диапазона бокового тренда в ту или иную сторону. И всё. Никакой мистики в фигурах технического анализа нет. Как нет и гарантии того, что на боковом тренде будет сформирована та или иная модель, и точно также нет гарантии, что реализация той или иной модели обязательно приведет к движению рынка в намеченном направлении и к успешной сделке, проведенной на основе этой модели.

Если модели заинтересовали, за деталями и подробностями рекомендуем обращаться к классической книге Джон Дж. Мэрфи. «Технический анализ фьючерсных рынков: теория и практика».

1.5. Проблемы классического технического анализа

Классический технический анализ в рамках изложенного материала содержит все необходимое для работы трейдера. Однако на практике трейдер и аналитик сталкиваются с рядом проблем, затрудняющих практическое применение изложенных методов и приемов. К этим проблемам относятся:

— отсутствие объективных количественных методов разделения действующих трендов;

— отсутствие объективных количественных методов определения направления и типа движения по всей совокупности одновременно действующих трендов;

— отсутствие объективных количественных критериев перехода от направленного тренда к боковому;

— отсутствие объективных количественных критериев перехода от бокового тренда к направленному.

Отмеченные проблемы при анализе графика цен классическими методами приводят к высокой роли субъективного фактора при принятии решений. Результаты такого анализа неоднозначны, а успех во многом зависит от мастерства данного конкретного аналитика и является не наукой, а скорее искусством.

Вследствие многообразия действующих факторов и неоднозначности результатов анализа, человек склонен из всего множества возможных вариантов интерпретации выбирать те варианты, которые соответствуют его ожиданиям, сформированным на сознательном или подсознательном уровне. Противоречащие ожиданиям варианты на первоначальном этапе анализа сознательно или подсознательно отбрасываются.

Не сильно улучшает положение и использование компьютерных методов анализа, основанных на применении технических индикаторов рынка. В рамках такого анализа на основании данных об изменении цены формируется график технического индикатора рынка, а для устранения эмоционального фактора и субъективизма используют механистический подход, при котором все действия по открытию и закрытию позиций в значительной степени формализованы и подчиняются заранее заданным правилам.

Но само по себе использование технических индикаторов рынка еще не является достаточным основанием утверждать, что удалось исключить субъективизм из торговли. Просто интерпретацию графика цены заменили интерпретацией графика индикатора, т.е. перенесли субъективное восприятие явлений на другой объект, в котором к тому же утрачена часть информации о рынке.

Принципы и подходы SWT-метода свободны от большинства из перечисленных проблем анализа трендов и позволяют значительно уменьшить субъективный фактор в анализе рынка и в принятии торговых решений за счет использования количественных методов исследования динамики рыночных цен.

Теория и практика применения метода изложены на следующих страницах блога.

5.7К |

Читайте на SMART-LAB:

EUR/GBP: Бетонный пол и медвежий капкан — покупатели готовят прорыв крепости?

Кросс-курс EUR/GBP изменил тактику: вместо немедленной реализации «бычьего флага» цена перешла к классическому ретесту. Котировки откатились к...

26 февраля 2026, 19:29

Т-Инвестиции начали аналитическое покрытие акций Аэрофлота

Аналитики Т-Инвестиции начали покрытие акций Аэрофлота. Присвоена рекомендация «держать», целевая цена – 63 рубля за акцию. ✈️ Аналитики...

27 февраля 2026, 12:18

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- ИИ

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- тильт

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

На картинке пример тому зиг-заг окрашенный в синий и оранжевый цвета — ап-тренд с коррекцией под основание начала движения данного периода зиг-зага.

Как это использовать в торговле — тут уже каждый сам для себя решит.

В бытность учебы в МАИ, кабина самолета в первый раз тоже казалась чем то космическим, но с течением времени обилие приборов перестает пугать, хоть и несет в себе ту или иную информацию. Так и здесь. Ничего сложного.

Впрочем, соотношения между параметрами разных индикаторов зигзаг можно формализовать и пронормировать, например к волатильности. И тогда они будут четко отмечать прорывы каналов различной ширины.

Так что метод вполне рабочий. Дело только в деталях.

Формализовать, все же, можно и дабы не изобретать велосипед, приведу в пример — один небезызвестный американский Одессит, любитель семинаров — для распознавания сильного игрока на рынке, предлагает использовать ряд значений, типа: БСУ, БПУ1, БПУ2, ТВХ (кто не знает, расшифровку найдет в интернете, рекламировать не собираюсь). Правда Товарищ предлагает использовать их в строго горизонтальной плоскости («там» это хорошо работает но это не Форекс), я же юзаю отдаленно схожий метод но в трендовых плоскостях.

Т.к. граф.анализ используется, как метод выявления следов сильного игрока, то за «точки» предложенных значений использую экстремумы зиг-загов. И каждая их этих точек (их несколько больше но не суть) имеет свою нумерацию, имеет строгое значение их расположения относительно друг-друга и т.д. Просто без данного индюка это занимало бы столько времени, что поезд давно ушел бы, пока я буду распознавать сложился алгоритм или нет.

Кстати, когда зиг-загов на графике много, то иногда их симбиоз показывает аномалию, которая на поверку является не такой уж и ошибкой отрисовки индикатора, а указывает на весьма специфическое состояние рынка, с нормально таки прогнозируемым исходом)

Дело в деталях, как Вы и сказали. И их столько, что можно сравнить с разобранным автомобилем, наверное)

Вообще про зиг-заг и действенные методы работы с ним лучше не писать — еще ненароком начнут зарабатывать, что тогда кукел делать будет....

Парадокс только в том, что тренд в определении Доу возможен лишь до той поры, пока в него не верит основная масса игроков, а кончается он ровно в тот момент, когда эта самая масса в него уверует.

Это органично связано с наличием или отсутствием драйверов движения, коих, к примеру, для растущего тренда всего три: наличие убыточных коротких позиций ритейла, наличие прибыльных коротких позиций ритейла и «злая воля» крупных игроков (они же куклы, они же ММ), которые и ломают классические тренды и ожидания ритейла, связанные, в том числе, с паттернами продолжения/разворота тенденций.

Как только ритейл начнет осознавать эти несложные истины, он прекратит пытаться отловить тренд в его классическом определении. К сожалению, массовое осознание ритейлом этих истин убьет и «неоклассическое» представление о тренде, как постоянная несбыточность ожиданий большей части игроков.

www.spebe.ru, все не так печально, как вам представляется, но пиков и спадов на рынке действительно больше чем надо для надежного построения классических трендов. Что касается паттернов продолжения/разворота, то они вообще никогда не были чем-то самоценным. Ценность представляют каналы, а паттерн — игра случая.

Но основная трудность даже не в этом, а в качественном характере подхода Доу, размытости критериев классификации состояний рынка и трудностей в разделении трендов, о чем и написано в тексте.

Именно по этим причинам и идет поиск других, количественных методов построения, разделения и классификации трендов.

Мне нисколько не печально, а наоборот отрадно, что сегодня существует массовая приверженность принципам Доу наряду хоть с каким-то почитанием ТА и имущественным расслоением игроков. Это хоть как то позволяет ориентироваться в ценовом пространстве.

Из собственного опыта. Лет 10 я пробовал что-то сделать в направлении стохастических волновых трендов. Потом года три думал над тем, ка это использовать в торговой тактике.

Сегодня для усвоения этого материала у людей уходит 2-3 полуторачасовых семинара. Спрашивается — куда ушли 13 лет? :)

когда-то мое неприятие классического ТА, включая EWP, достигло такой степени, что я решил посмотреть, что можно построить на его отрицании в целом и на отрицании каких-либо его регламентаций и догм. При максимально возможной общности и упрощении.

Тренд — долой. У меня сложились непростые операции «больше» и «меньше», которые отчасти можно было бы как-то связать с трендом, но они очень далеки от привычных всем определений.

Инерционность — долой. Никаких МА-шек и всего, что на них строится.

Все отстающее — долой. Стоит посмотреть неинерционные свойства рынка, ведь развороты, коррекции, они же для многих внезапны. Почему именно сейчас или в этом месте? Почему тренд вдруг прервался или закончился? Рыночные движения конечны, иногда внезапно.

Нормированность осцилляторов, источник ложных дивергенций — долой.

Рыночное движение надо избавить от всякой мистики, есть реальные причины, почему оно происходит, кто от него выигрывает и почему рыночные движения имеют общие закономерности, независимо от того, что идет — тренд или боковик, на минутках или на неделях. Как оно начинается и заканчивается, какова его структура, в какие структуры оно входит и какие метаморфозы с ним происходят. И не стоит жестко связывать его с трендом.

Линейные инструменты — долой. Они очень грубы, а проявлений нелинейных свойств рынка гораздо больше.

5+3 из EWP – источник тренда только потому, что 5>3?

Это же примитивная линейность. Регламентация волн — излишне жестка, рынок богаче этой статистики. Тройки вполне достаточно, чтобы обозначить идею движения.

Математическая красота (и внешняя, и внутренняя) чисел Фибоначчи низводится к набору дискретных уровней, у кого-то он меньше, у кого-то — больше. Можно обойтись без него, нарастить выборку или же просто осознать, что там практически нет ничего запретного (можно попасть в любое значение,

правда с разной вероятностью) и перейти к непрерывности.

И в то же время, иерархия и фрактальность рыночных структур накладывает некоторые требования или ограничения на возможное развитие движения, здесь нет произвола, а возмущения, если и возникают, то локализованы.

В результате, как минимум, возникают интересные кривые с разной «отражательной» способностью по отношению к цене.

Они строятся вполне детерминировано, но где они будут проходить завтра — в общем случае непредсказуемо, так как в них участвует цена, но определенное поведение цены при достижении таких кривых можно ожидать с хорошей вероятностью. Самые сильные границы — у фрактала, рамок,

ограничивающих движение. Уходил я от инерционности, но она достала в необычном виде — фракталы имеют обыкновение завершаться. Чтоб его «сломать» нужно адекватное возмущение рынка.

В целом воспринимаю рынок как «правильный», но прогнозами обычно не занимаюсь (этому есть объяснения), просто стараюсь следовать за рынком.