SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. FinExETF

FXRU vs. TLT - сравнения пост

- 07 июля 2017, 15:12

- |

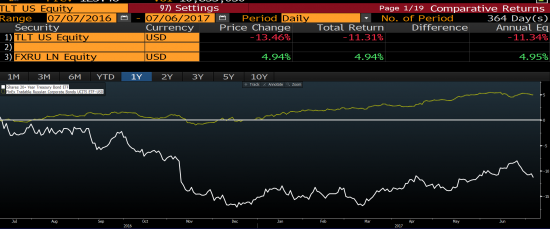

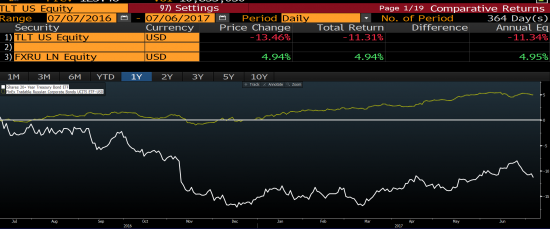

Не раз приходилось читать/слышать: зачем в линейке FinEx ETF еврооблигационный фонд, лучше бы были Трежеря 20+ (типа TLT). На всякий случай напоминаю, дюрация $FXRU ~3, у $TLT ~18,4. Безусловно, риск корпоративного эмитента несколько больше, чем у казначейства США, но все же для бондов главный риск связан со сроком до погашения.

Сравнительный график за год, долл.

Сравнительный график за период с начала обращения FXRU, долл.

Сравнительный график за год, долл.

Сравнительный график за период с начала обращения FXRU, долл.

1.4К |

Читайте на SMART-LAB:

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

Обзор рынка облигаций

Если не считать бури вокруг Евротранса, то неделя прошла спокойно. Рынок продолжает взвешивать ситуацию с дефицитом бюджета и способами...

14:55

теги блога Vladimir Kreyndel

- ETF

- etf фонд

- ETF-фонд

- Finam

- FinEx

- FinEx ETF

- FXAU

- FXDE

- FXGD

- FXIT

- FXJP

- FXMM

- FXMM ETF

- FXRB ETF

- FXRL

- FXRU

- FXRW

- FXTB

- FXUK

- FXUS

- FXWO

- IB

- Interactive Brokers

- MoEX

- MSCI

- S&P500

- short

- TLT

- US500

- USD

- Биржа

- биржевые фонды

- биржевые фонды ETF

- БКС брокер

- валюта

- валюта ETF

- валютный депозит

- вопрос

- ВТБ24

- депозит

- диверсификация

- доллар

- доходность

- золото

- ИИС

- индекс RTSI

- Индекс ММВБ

- индекс РТС

- Индекс ММВБ

- интрадей

- итоги 2015

- итоги 2015 года

- итоги 2019

- конкурс

- кэш это король

- ликбез

- ликвидность

- лимитная заявка

- Московская Биржа

- НКЦ

- Организационное

- открытие брокер

- ОФЗ

- ОФЗ облигации

- парковка денег

- ПИФ

- ПИФы

- ПИФы долгосрочное инвестирование

- премия

- проверка

- пропаганда

- результаты

- РПС

- РТС

- справедливая стоимость

- стратегии

- США

- Финам

- Финэкс

- фонды

- Шадрин

- шорт

- экспортеры

TLT это другая совсем категория финансовая, сравнивать вообще нет смысла, несопоставимая дюрация. Было бы интересно сравнение с ~3-5 дюрацией трежерей и может быть с банковскими депозитами. У банковского депозита, как известно, максимальная просадка при выводе равна потерянной процентной ставке :)

Displacer, вот сравнение с SHY (iShares 1-3 Year Treasury Bond ETF)