SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tiwevskoi

Вопрос к опционщикам. РТС

- 03 апреля 2016, 15:24

- |

Приветствую, уважаемые читатели смартлаба.

Начинаю разбираться с опционами, так сказать делаю первые шаги в нелинейной торговле.

Пока что сделок не проводил, поэтому собственно и интересуюсь у опытных товарищей по поводу следующей конструкции.

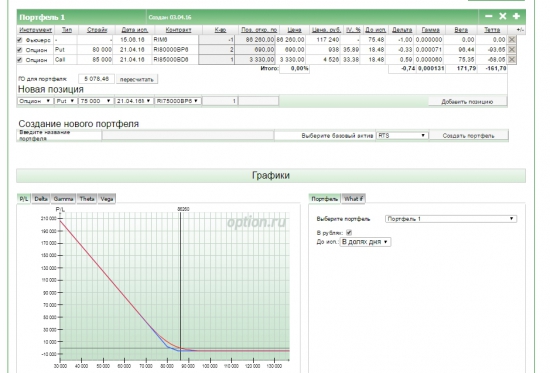

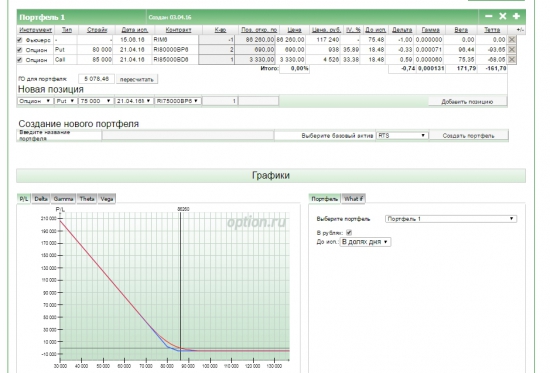

Эксперементировал в анализаторе опционных позиций на примере РТС с конструкцией описанной выше.

Интересуют следующие вопросы:

1. Судя по построенным графикам максимальный риск в такой сделке 4700 руб до 21.04.16 г. Есть ли дополнительные риски получения большего убытка?

2. Профит в такой позиции при цене РТС 75 000 — 24000 руб. Временная стоимость и стоимость на момент экспирации практически одинаковая.

3. В день при такой позиции буду терять на временной стоимости 161 руб. Это значение будет изменяться в течении времени нахождения в позиции?

4. Порядок построения такой позиции.

5. Необходимые средства ГО при такой позиции 5076 руб. Как может измениться сумма необходимого ГО до момента экспирации 21.04.16 г., т.е. можно ли высидеть в такой позиции до экспирации с 27 000 р. на счету?

6. Порядок закрытия такой позиции.

Логика при построении такой позиции занять короткую позицию по РТС, вместо стопа купленный опцион Call со страйком 85000, купленный PUT со страйком 80000 будет дополнять короткую позицию. Точка безубытка при такой позиции на момент экспирации по цене 80600-80700

Спасибо за внимание и за конструктивную критику.

Начинаю разбираться с опционами, так сказать делаю первые шаги в нелинейной торговле.

Пока что сделок не проводил, поэтому собственно и интересуюсь у опытных товарищей по поводу следующей конструкции.

Эксперементировал в анализаторе опционных позиций на примере РТС с конструкцией описанной выше.

Интересуют следующие вопросы:

1. Судя по построенным графикам максимальный риск в такой сделке 4700 руб до 21.04.16 г. Есть ли дополнительные риски получения большего убытка?

2. Профит в такой позиции при цене РТС 75 000 — 24000 руб. Временная стоимость и стоимость на момент экспирации практически одинаковая.

3. В день при такой позиции буду терять на временной стоимости 161 руб. Это значение будет изменяться в течении времени нахождения в позиции?

4. Порядок построения такой позиции.

5. Необходимые средства ГО при такой позиции 5076 руб. Как может измениться сумма необходимого ГО до момента экспирации 21.04.16 г., т.е. можно ли высидеть в такой позиции до экспирации с 27 000 р. на счету?

6. Порядок закрытия такой позиции.

Логика при построении такой позиции занять короткую позицию по РТС, вместо стопа купленный опцион Call со страйком 85000, купленный PUT со страйком 80000 будет дополнять короткую позицию. Точка безубытка при такой позиции на момент экспирации по цене 80600-80700

Спасибо за внимание и за конструктивную критику.

22 |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога Иван Тишевской

- 9 апреля 2018

- ATAS

- C#

- eToro

- Exel

- Market data

- NT

- Quik

- Ri

- RIU6

- RTS

- RVI

- SB-Pro

- Si

- trump

- Ts-Lab

- Volfix

- Алготрейдинг

- алерт

- Аудиокниги

- без метки

- бесплатно

- бинарные опционы

- Биржа

- Биржевые данные

- вебинар

- Внебиржа

- График

- Давос

- Индикаторы

- Квик

- конференция

- криптовалюта

- лента

- Лимитка

- Мобильный терминал

- Направленная торговля

- Недельные опционы

- Нефть

- нищетрейдинг

- новичкам

- ОИ

- оповещения

- оповещения смс

- опрос

- оптимизация

- Опционный чат

- опционы

- Опционы РТС

- Отдых

- отзывы

- оффтоп

- Пиар

- Платформы

- предложение

- Программирование

- Риск-менеджер

- Россия

- РТС

- Рынок

- синтетика

- случай из жизни

- смартлаб

- смс

- Софт

- Стакан

- тепловая карта

- тестирование

- трейдер

- Трейдинг

- Трейдинг и работа

- ТС

- тс-лаб

- Уведомления

- Финам

- ФОРТС

- фьючерс

- Хеджирование опционами

- Юмор

2.На момент экспирации позиция превратится в синюю линию. НО опционы эксперируются, а фьючерс остается. Позиция может превратиться в 1 или 2 проданных фьючерса (в зависимости от положения базового актива.

3. если фьючерс будет стоять на месте, то дневные потери (распад) будет увеличиваться по мере приближения к экспирации.

4. Не понял вопроса( в принципе можно делать сделки в любом порядке, но в короткий промежуток времени, чтобы не было сильного движения базового актива.)

5.Теоретически ГО может вырасти в 3 раза (при супер экстремальных ситуациях, но это бывает ооооочень редко) Но в реальной торговле все-таки нужно понимать, что это может случится. В данной позиции сильно не увеличится.

6. именно эту позицию целесообразно закрывать с покупки фьючерса. потом можно продать путы.

Направленную позицию лучше делать на опционных спредах, а не на покупке опционов.

перед экспирацией все прибыльное легко закрывается при необходимости

ГО нехрена почти не вырастет, так как при росте фьючерса будет расти цена купленного кола

специалист ты херов

2 со страйком 80 настоящие

1 со страйком 85 синтетический.

Лося получишь, если рынок здесь останется или вверх улетит.

а вот 3 пута похоже

2. Да в последний день стоимость опциона и его временной распад равны)

3. Да временной распад при прочих равных, как правило, увеличивается к экспирации

4.я обычно сначала открываю фьючерсы и здесь думаю это было бы оптимальным(тем более что в такой ситуации конечная дельта близка к -1). Далее колл, а потом путы

5.Все очень сильно зависит от брокера. Некоторые «нерадивые» умудряются суммировать ГО по проданным опционам и фьючерсом, которые уменьшают риск друг друга.

6.Оптимально выровнять дельту в нейтральную. поэтому сначала покупка фьючерса, а потом все остальное

5) если ваши опцики выйдут в деньги за 3 дня до экспы то ГО вырастит примерно до 45000руб, тк это неквартальные опционы.

Попробуйте добавить путы в позицию и сравнить