SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. break

Индивидуальный инвестиционный счет (ИИС), часть 2

- 12 марта 2016, 13:22

- |

В продолжение обсуждения Индивидуального инвестиционного счета (ИИС) (часть 1), я решил внести окончательную явность в вопрос, какой тип ИИС, первого или второго типа, выбрать.

Если кратко и типах ИИС, то они различаются следующим:

ИИС первого типа (на взносы), вы вправе на налоговый вычет, на текущий момент 13%, на сумму взноса за год, но не более чем 400 тыс. руб.

ИИС второго типа (на доход), государство освобождает вас от уплаты НДФЛ, на полученный доход.

Появляется вопрос, какой тип, первый или второй, выбрать.

Постараюсь ответить на данный вопрос, приложив графики, на которых будет отражено сравнение 2-х типов ИИС.

Графики отражают показатель выгодности для инвестора, в виде, или налогового вычета для типа 1, или освобождения от уплаты НДФЛ на полученный доход для типа 2.

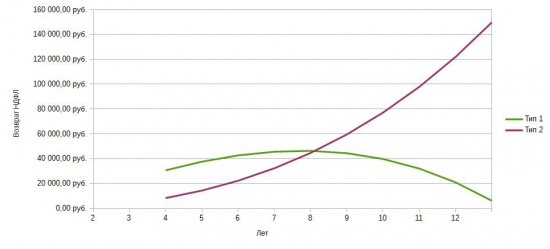

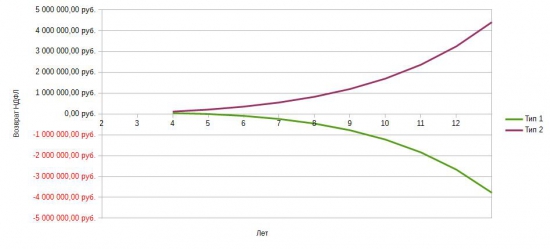

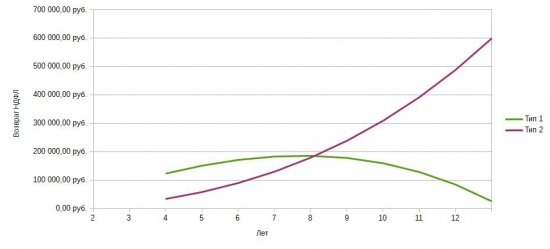

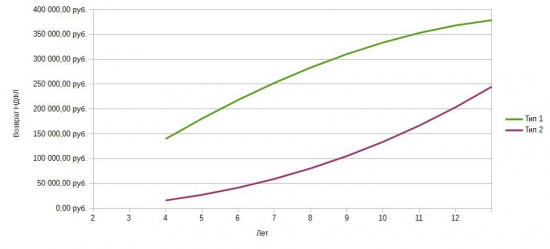

График 1. (Ежегодные взносы 100 тыс. руб, доходность 10% в год)

График 2. (Ежегодные взносы 400 тыс. руб, доходность 10 % годовых)

Как видно из графиков 1 и 2, на показатель выгодности для инвестора, влияет только доходность вложений в год. Тип 2, становиться более выгоден, чем Тип 1, через 7 лет (на 8 год инвестирования). Ежегодная сумма взноса, не влияет на показатель выгодности, поэтому на следующих графиках, сумма взноса будет определена в 400 тыс. руб.

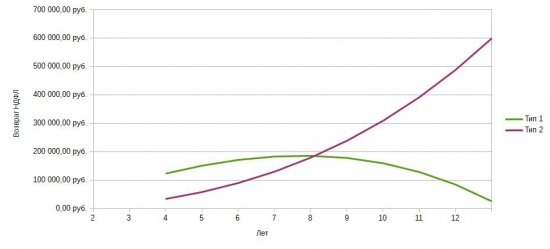

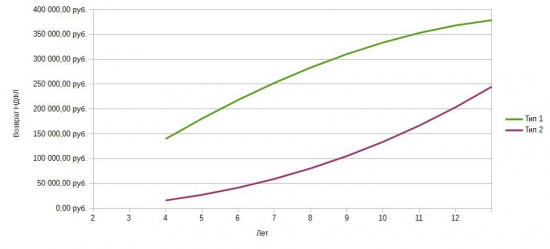

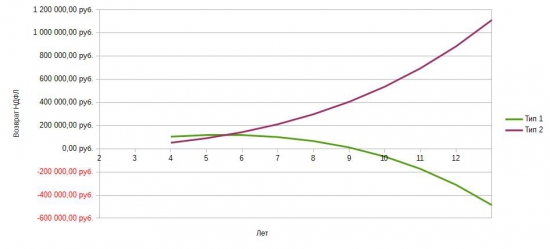

График 3. (Ежегодные взносы 400 тыс. руб, доходность 15 % годовых)

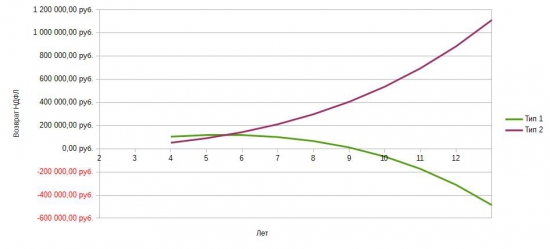

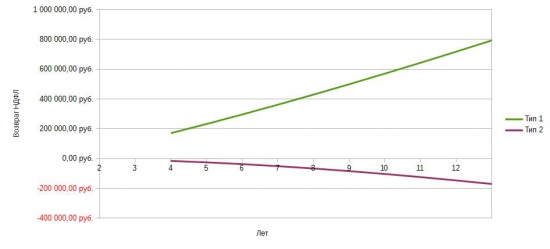

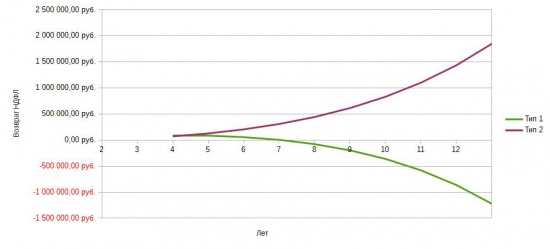

График 4. (Ежегодные взносы 400 тыс. руб, доходность 20 % годовых)

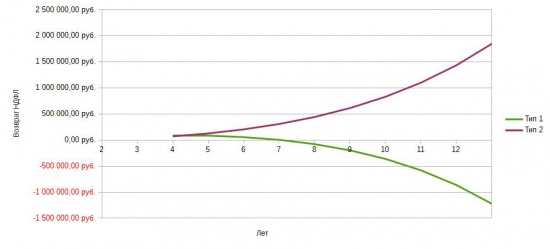

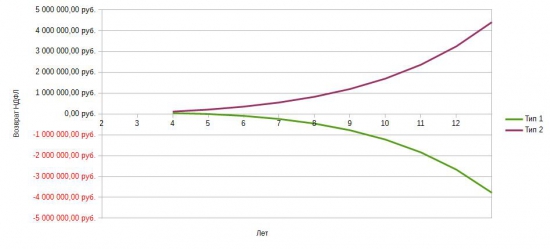

График 5. (Ежегодные взносы 400 тыс. руб, доходность 30 % годовых)

Как видно, из графиков 2,3,4,5, чем выше годовая доходность, тем быстрее тип 2, становиться более выгоден, чем тип 1. И годовая доходность инвестирования- единственная характеристика при выборе ИИС.

Для примера приведу графики, с низкой и отрицательной, годовой доходностью.

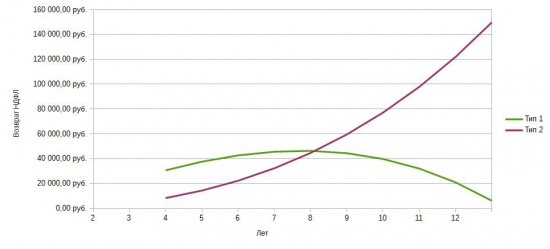

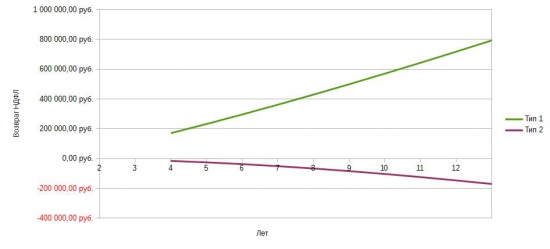

График 6. (Ежегодные взносы 400 тыс. руб, доходность 5 % годовых)

График 7. (Ежегодные взносы 400 тыс. руб, доходность -5 % годовых)

Как видно из графика 6, чем ниже доходность инвестирования, тем дольше вы будете ждать, что Тип 2 станет предпочтительнее Типа 1. Проблема в том, что тип ИИС, без закрытия ИИС, изменить нельзя.

При отрицательной доходности, Тип 1, всегда лучше чем Тип 2, график 7.

И на последок, приложу одну из возможных стратегий инвестирования по Типу 1. Спасибо пользователю миха, за ссылку на стратегию (оригинал).

вносим каждый год по 400 т ,

НДФЛ 13% = 52 т

доходность ОФЗ 10% = 40 т

первый год 400 т

второй год ( 40 + 52 ) ( = 23% годовых ) +400 + 400 = 892 т

третий год (89.2 + 52) ( = 15.8% годовых ) + 892 + 400 = 1 433.2 т

по окончании 3 лет ( 143.3 + 52 ) (= 12.0% годовых ) + 1 433.2 = 1 628.5 т

ИТОГО внесли за 3 года 1 200 т

заработали 428.2 т = 35.7% за 3 года

или средняя доходность ( 23 + 15.8 + 12 ) /3 года = 16.93%

хочу отметить - по мере роста суммы, доходность ПАДАЕТ

Если кратко и типах ИИС, то они различаются следующим:

ИИС первого типа (на взносы), вы вправе на налоговый вычет, на текущий момент 13%, на сумму взноса за год, но не более чем 400 тыс. руб.

ИИС второго типа (на доход), государство освобождает вас от уплаты НДФЛ, на полученный доход.

Появляется вопрос, какой тип, первый или второй, выбрать.

Постараюсь ответить на данный вопрос, приложив графики, на которых будет отражено сравнение 2-х типов ИИС.

Графики отражают показатель выгодности для инвестора, в виде, или налогового вычета для типа 1, или освобождения от уплаты НДФЛ на полученный доход для типа 2.

График 1. (Ежегодные взносы 100 тыс. руб, доходность 10% в год)

График 2. (Ежегодные взносы 400 тыс. руб, доходность 10 % годовых)

Как видно из графиков 1 и 2, на показатель выгодности для инвестора, влияет только доходность вложений в год. Тип 2, становиться более выгоден, чем Тип 1, через 7 лет (на 8 год инвестирования). Ежегодная сумма взноса, не влияет на показатель выгодности, поэтому на следующих графиках, сумма взноса будет определена в 400 тыс. руб.

График 3. (Ежегодные взносы 400 тыс. руб, доходность 15 % годовых)

График 4. (Ежегодные взносы 400 тыс. руб, доходность 20 % годовых)

График 5. (Ежегодные взносы 400 тыс. руб, доходность 30 % годовых)

Как видно, из графиков 2,3,4,5, чем выше годовая доходность, тем быстрее тип 2, становиться более выгоден, чем тип 1. И годовая доходность инвестирования- единственная характеристика при выборе ИИС.

Для примера приведу графики, с низкой и отрицательной, годовой доходностью.

График 6. (Ежегодные взносы 400 тыс. руб, доходность 5 % годовых)

График 7. (Ежегодные взносы 400 тыс. руб, доходность -5 % годовых)

Как видно из графика 6, чем ниже доходность инвестирования, тем дольше вы будете ждать, что Тип 2 станет предпочтительнее Типа 1. Проблема в том, что тип ИИС, без закрытия ИИС, изменить нельзя.

При отрицательной доходности, Тип 1, всегда лучше чем Тип 2, график 7.

И на последок, приложу одну из возможных стратегий инвестирования по Типу 1. Спасибо пользователю миха, за ссылку на стратегию (оригинал).

вносим каждый год по 400 т ,

НДФЛ 13% = 52 т

доходность ОФЗ 10% = 40 т

первый год 400 т

второй год ( 40 + 52 ) ( = 23% годовых ) +400 + 400 = 892 т

третий год (89.2 + 52) ( = 15.8% годовых ) + 892 + 400 = 1 433.2 т

по окончании 3 лет ( 143.3 + 52 ) (= 12.0% годовых ) + 1 433.2 = 1 628.5 т

ИТОГО внесли за 3 года 1 200 т

заработали 428.2 т = 35.7% за 3 года

или средняя доходность ( 23 + 15.8 + 12 ) /3 года = 16.93%

хочу отметить - по мере роста суммы, доходность ПАДАЕТ

72 |

Читайте на SMART-LAB:

Операционные результаты Группы «Аэрофлот» за февраль 2026 года

Всем привет! Подводим итоги перевозок в феврале.

✈️ Пассажиропоток вырос на 2,0% по сравнению с февралем 2025 года и достиг 3,6 млн...

12:01

5 идей в российских акциях. Индекс МосБиржи в моменте превысил 2950

Индекс МосБиржи за неделю прибавил 2,5%. В понедельник он ненадолго превысил значимую отметку 2950 п. Несмотря на среднесрочный подъем, многие...

10:40

теги блога b@e

- agro-гдр

- bitcoin

- Denizbank

- MOEX

- S&P500

- SPYF

- акции

- аэрофлот

- биржа

- брокер Открытие

- валюта

- госпереворот

- Депозитарий

- дефляция

- доллар

- золото

- инвестиции

- индивидуальные инвестиционные счета

- Индикатор

- Казахстан

- Конференции смартлаба

- конференция смартлаба

- Лукойл

- мировая экономика

- мнения нужны

- мобильный пост

- Нефть

- новичек

- НРД

- Облигации

- Общая Конспирология

- общение

- опцион

- опционы

- оффтоп

- Платон

- прогноз

- РБК

- Риски в торговле

- РосАгро

- Роснефть

- Росстат

- Ротенберг

- ротенберги

- рынок

- санкции

- Санкции Евросоюза

- сбербанк

- спор

- Турция

- Украина

- Уоррен Баффет

- форекс

- Шадрин

- шереметьево

- юмор

Что мешает закрыть счет через 3 года, и открыть снова для получения вычета по типу 1?