Блог им. proton

Волатильность отступила, но может вернуться

- 31 августа 2015, 12:55

- |

Главные события на прошлой неделе группировались вокруг брутальных полетов рынков. В первую очередь это касалось фондовых рынков США и Китая. Падение рынка возобновилось там еще в конце предыдущей недели, а в понедельник 24 августа и вовсе случился обвал. Особенно впечатлило падение рынка Китая. Там пузырь последнего года сдувается еще более быстрыми темпами, чем надувался. Власти Поднебесной предпринимают и ограничительные, и стимулирующие меры для стабилизации рынка. Так, на прошедшей неделе Народный банк Китая понизил нормы резервирования и процентную ставку, а правительство рекомендовало направить на рынок часть пенсионных средств. В результате накал страстей удалось сбить и остановить обвальные продажи. И хотя текущий понедельник вновь начинается в Китае со снижения фондового рынка, но оно вполне ординарное и по масштабам не идет ни в какое сравнение с тем, что творилось неделю назад.

На других рынках наиболее кризисным тоже выглядел прошедший понедельник. Особенное впечатление производило снижение фондового рынка в США. Так, снижение индекса Доу-Джонса за несколько дней превышало десяток процентов, а от пика падение составило 14%. После длительного роста за последние годы снижение начала прошедшей недели перечеркнуло многие достижения последних месяцев и поставило на повестку дня вопрос о возможном переходе к снижающемуся тренду. Одновременно происходили сильные колебания доходности на рынке облигаций. Вероятной причиной таких колебаний называют предполагаемые продажи Китаем облигаций США на сумму более 100 млрд. долларов. Подобные сценарии вызывают большое беспокойство, но не меньше рынок беспокоит приближающееся сентябрьское заседание ФРС. На нем регулятор может начать период повышения ставок, который сулит рынкам не очень приятные и трудно прогнозируемые последствия. Однако после случившегося обвала цен на фондовом рынке вероятность повышения ставки заметно снижается. Многие заговорили даже о большей уместности запуска новой программы QE. После провала рынка представители ФРС высказываются более примирительно к действующему уровню ставки. После произошедшего отскока рынка от минимальных уровней острота ситуации немного рассосалась, но большая интрига с приближающимся сентябрьским заседанием Комитета по открытым рынкам сохраняется. Очень интересной в этой связи будет выходящая на текущей неделе информация об уровне безработицы в США.

Нефть

Из всех полетов рынков для нас наиболее важным было снижение цен на нефть. Цены американской нефти в понедельник опускались ниже 38 долларов за баррель, а европейская нефть сорта Brent продавалась почти по 42 доллара за баррель. Однако к средине недели быки взяли реванш. Важнейшим мотивом были призывы Венесуэлы о созыве внеочередного саммита ОПЕК с участием России. Звучали призывы не только снизить квоты стран ОПЕК, но и урезать поставки из России. На этой новости покупки нефтяных контрактов приобрели ажиотажный характер, а дневной рост цены составлял около десятка процентов. Но главное, что при сложившихся ценах на нефть, когда рентабельность добычи становится минимальной, покупатели начинают чувствовать себя все более уверенно. Они с все большим удовольствием будут реагировать на бычьи новости, игнорируя медвежьи сигналы.

После произошедшего подскока нефтяные цены краткосрочно уже выглядят перекупленными, и по ним напрашивается корректирующие движение, начало которого мы уже видим в откате на 1,5 доллара за баррель от достигавшихся в пятницу максимальных отметок. Однако произошедший на прошлой неделе отскок становится хорошей заявкой к возможному переходу на траекторию среднесрочного роста.

Календарь

Макроэкономический фон недели будет не очень ярким. Главными будут данные по безработице в США, а еще из выходящих данных предстоящих дней можно обратить внимание на следующие важные показатели:

- Понедельник – промпроизводство в Японии, розничные продажи в Германии, инфляция в Евросоюзе, Индекс деловой активности Ассоциации Менеджеров в Чикаго.

- Вторник – Индекс PMI Китая, Германии, Великобритании, Евросоюза, США. Уровень безработицы в Евросоюзе.

- Среда – Индекс PPI Евросоюза, В США — фабричные запасы, производительность труда запасы нефти и объемы ее добычи.

- Четверг – иностранные инвестиции в ценные бумаги Японии, Индексы PMI сферы обслуживания Германии, Великобритании, США. В Еврозоне сообщат статистику по розничным продажам, в США — первичные обращения за пособиями по безработице и объемы международной торговли. Важным событием недели станет заседание ЕЦБ.

- Пятница – в США – уровень безработицы, новые рабочие места, средняя продолжительность рабочей недели и средний недельный доход.

Блумбергс среди наиболее важных событий недели выделяет отчет о международной торговле, число первичных обращений и безработицу в США. Согласимся.

Российский корпоративный фон пока остается тоже не очень насыщенным, но достаточно важным. На текущей неделе:

- Публикация финансовых результатов по итогам 2 квартала и первого полугодия от Роснефти (31.08), Газпром (31.8-01.09), Русагро (31.08), компании Киви (1.09), Мосэнерго (3.09).

- Пройдет заседание совета директоров Транснефти (31.08).

- Состоится ВОСА Ролмана (2.09), закроется реестр для участия в ВОСА РУСАЛа (31.08).

- Закроется реестр акционеров Polymetal для получения промежуточных дивидендов.

Российский рынок.

Закономерно, что в условиях сильных колебаний нефтяных цен очень волатильным остается поведение рубля. Так, евро после летнего роста с 52 до 83 рублей на прошедшей неделе снизилось с 83 до 73 рублей за единицу. Тем самым это немного снизит остроту вопроса о предстоящем возможном повышении ставки со стороны ЦБ РФ. Но до намеченного на 11 сентября заседания Банка России на рынке еще многое может произойти и ситуация еще может заставить регулятор действовать. (Кстати рубль послушно корректируется вместе с нефтью).

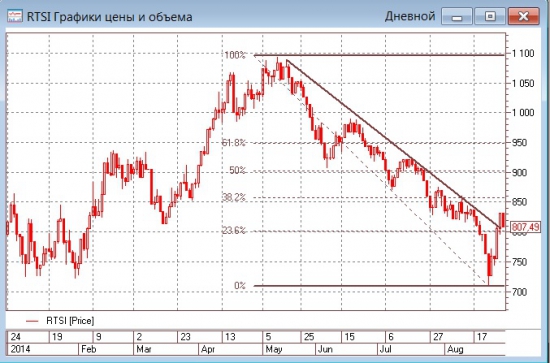

Происходившее в августе сильное снижение, а затем резкий подскок рубля давали основной компонент изменения индекса РТС. За три дня на прошлой неделе индекс РТС прибавил более десятка процентов. По рублевому индексу ММВБ поведение было заметно скромнее. Но и по нему радует то, с какой легкостью индекс отскочил от уровней 1600 пунктов. Оно и не удивительно – после девальвации многие предприятия выглядят недооцененными. Долларовые цены акций многих экспортирующих компаний представляются очень привлекательными для инвестиций.

На наступающей неделе будут интересными выходящие отчетные данные компаний по итогам первого полугодия. Особенно хочется увидеть новые данные Роснефти и Газпрома. По Газпрому наряду с отчетностью интересно будет и то, как будут отрабатываться рынком полученные известия об открытии итальянской Eni нового крупного месторождения газа («Зор» в Средиземном море у берегов Египта). Потенциальные запасы месторождения оцениваются в 850 млрд. куб. м газа. Это самое крупное месторождение Египта, но называть его «супер гигантским», как это делает разведавшая его компания Eni, представляется нескромным. Тем не менее, разработки такого месторождения могут заметно подправить запросы Египта по поставкам газа и интересы стран Южной Европы к реализации проекта Турецкий поток.

Волатильность индекса РТС:

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток

Что-то еще не отступила...

«Ну, чо там у америкосов???»