SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. stdktim

Обсудим результаты теста ТС на фьюч РТС за всю историю его существования

- 25 августа 2015, 14:03

- |

Добрый день посетителям smart-lab.

Интересует мнение людей занимающися тестированием и разработкой торговых систем и роботов.

Как Вы считаете:

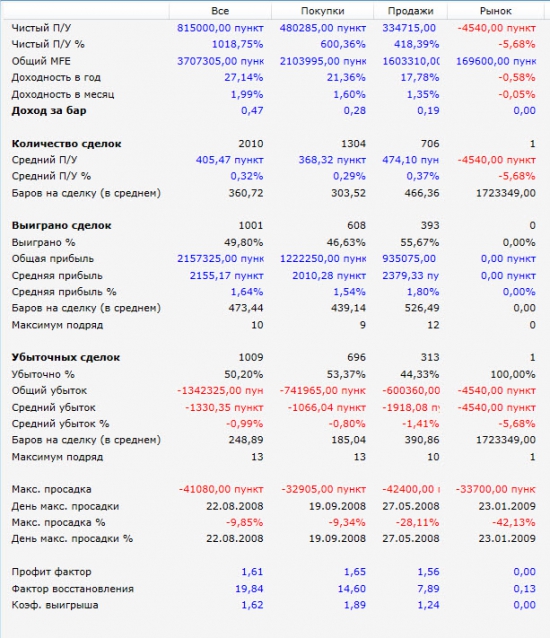

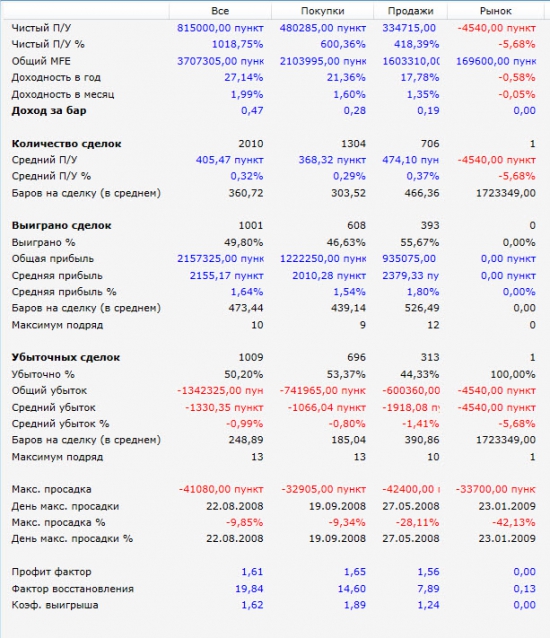

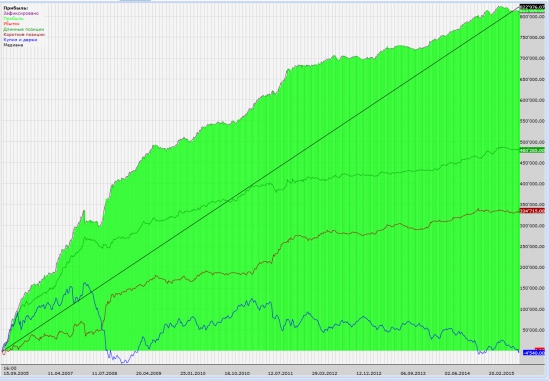

1. Есть ли право на жизнь у системы с такими показателями? (результаты тестирования представлены из рассчета торовли одним контрактом в пунктах, и исползованием абсолютного стопа в пунктах).

2. Если да — какой бы вариант манименеджмента вы выбрали бы?

3. Какие показатели системы вы бы хотели улучшить и до каких параметров (если можно с комментариями почему именно так)?

4. Как Вы считаете, доходность показанная данной системой: маленкая, большая или нормальная. по сравнению с вашими системами?

Заранее спасибо за Ваше мнение и диалог.

С Уважением Тим.

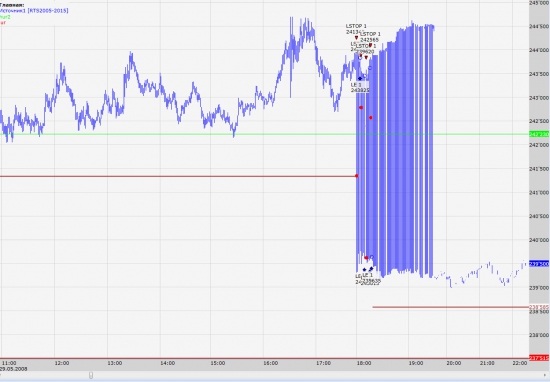

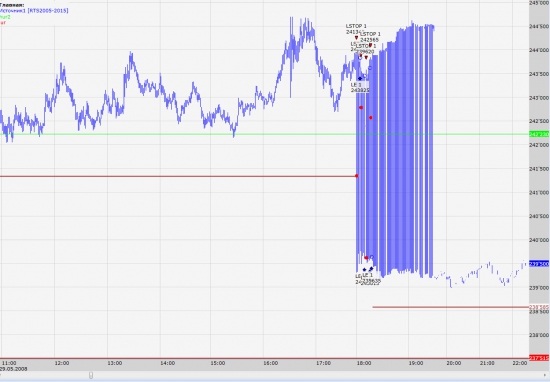

БАГ В ИСТОРИЧЕСКИХ ДАННЫХ. там несколько таких дней еще после этого

Интересует мнение людей занимающися тестированием и разработкой торговых систем и роботов.

Как Вы считаете:

1. Есть ли право на жизнь у системы с такими показателями? (результаты тестирования представлены из рассчета торовли одним контрактом в пунктах, и исползованием абсолютного стопа в пунктах).

2. Если да — какой бы вариант манименеджмента вы выбрали бы?

3. Какие показатели системы вы бы хотели улучшить и до каких параметров (если можно с комментариями почему именно так)?

4. Как Вы считаете, доходность показанная данной системой: маленкая, большая или нормальная. по сравнению с вашими системами?

Заранее спасибо за Ваше мнение и диалог.

С Уважением Тим.

БАГ В ИСТОРИЧЕСКИХ ДАННЫХ. там несколько таких дней еще после этого

36

Читайте на SMART-LAB:

Разруливаем год Делимобиля в шоу «Акционеры. Цифры»

Провели эфир с топ-менеджерами оператора каршеринга — компании Делимобиль. Узнали из первых уст взгляд на финансовые результаты бизнеса за...

16:40

Манименеджмент самый простой — 1 контракт на каждые NNN рублей в депозите с пересчетом не слишком часто, например, раз в квартал.

вопрос заключается в том как лучше всего рассчитать это NNN.

Меня смущает просадка в 38255 пунктов. из-за нее не могу никак выбрать уровень риска с которым торговать.

Я много времени посвятил этому вопросу и тесты разных вариантов показали что расчет торгуемых контрактов наиболее эффективно проводить после каждой торовой операции(для последующей).

Но в расчетах обязательно должен фигурировать максимальный риск.

Как вариант: можно взять максимальную просадку (38255) и привязать ее к макс. риску по счету который я могу себе позволить в %. Исходя из этого рассчитать кол-во контрактов для торговли в след. сделке.

Второй вариант это привязать стоп в сделке к % от счета и так рассчитать кол-во контрактов.

Во первых, я не знаю, чем Вы будете торговать, руками или автоматом. В любом случае должен быть тестовый период, скажем, месяц одним контрактом.

Во вторых, мы так привыкли, что один контракт Ри, грубо, эквивалентен по номиналу 100 000 рублей, что забываем о валютной природе фьючерса.

Конечно, надо бы, имея в виду торговлю с фиксированным плечом, при каждом пересчете оценить стоимость номинала контракта в рублях, а уже потом рассчитывать число контрактов, умножив депозит на некую константу Alfa >0 и разделив на номинальную рублевую цену контракта.

Если у Вас процентная просадка рассчитана верно, то Ваш риск, оцененный на истории, будет, грубо, составлять тот же % от депозита, умноженный на Alfa. Расчет в рублях.

торговля автоматом, робот у меня написан и уже работал в боевом режиме.

В расчете контрактов естественно учтено что есть такой параметр как изменение стоимости шага цены в рулях (зависящий от курса доллара).

использовалась следующая формула для расчета:

кол-во контр = текущий депо в руб. * риск в сделке / стоп в сделке рублях,

где стоп в рублях = стоп в пунктах по системе * текущую стоимость одного пункта в рублях.

пример: депо 1000000 руб

выбранный риск в сделке 3%

стоп в рублях= к примеру 2000(пунктов) * 1,3939 (текущая стоимость пункта) = 2787 руб.

кол-во контр = 1000000*0,03/2787 = 10,76 = 10 контрактов

эту же формулу можно использовать и при расчете основанной на макс просадке.

кол-во контрактов = счет * макс риск по счету(выбранный мной) / просадку (в рулях)

спасибо за вопрос по длительности просадки, я еще не создал таблицу всех сделок руками. Я обычно это делаю в экселе если есть что-то стоящее (потому что это много занимает времени), дабы глазами увидеть все сделки и исключить ошибки + прогнать динамически по формулам в экселе разные уровни риска и варианты ММ.

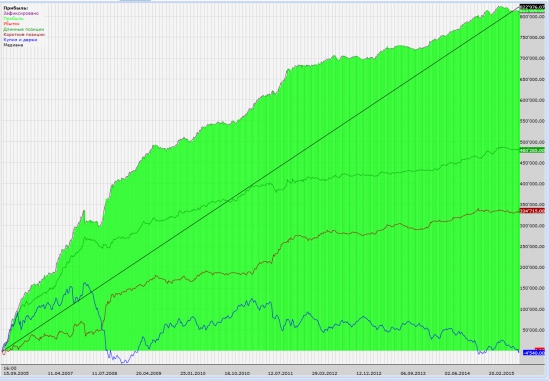

Сейчас просматривая сделки во время макс просадки, оказалось что это просто баг исторических данных. реально этой просадки просто не было. на графике доходности это середина 2008 года. Эту впадину четко видно визуально.

там где были проблемы, я посмотрел глазами. Это то время когда появилась вечерняя сессия на фьюче. Я открыл котировки и руками потер вечерку в эти дни. потом все стало нормально, аги были в нескольких днях.

На общий результат это сильно не повлияло но на макс просадку да, так как в ошибочных сделках терялось в 5 раз больше чем должно + они шли друг за другом (фактически этих сделок не должно было быть). как результат макс просадка -20000 п вместо -40000п. это существенно

На финаме есть в архиве данные не по Ри, а по отдельным фьючам. Они не склеены, надо самому склеить, но, зато, полный контроль.

На самом деле, мы должны предохраняться не от текущих разовых просадок, а от катастрофических просадок, которые могут быть вызваны (а) неожиданным гэпом против позиции с планками и прочей гренью, которую не просчитать в текучке (б) отказом системы.

То же самое — потому что риск на сделку в % выбирается ориентируясь на максимальную просадку по счету в зависимости от выбранного параметра риска на сделку.

Есть достаточно грамозкая формула позволяющая рассчитать средний геометрический прирост на сделку в зависимости от выбранного уровня риска на сделку.

Именно этот параметр показывает реальный средний прирост в процентах на сделку так как учитывает то, какой частью нашего счета мы рискуем в каждой сделке.

И он как правило сильно отличается от среднего арифметического мат ожидания, которое многие применяют для анализа торгового преимущества той или иной торговой системы. Обычное арифметическое мат. ожидание не учитывает этот важный фактор (какой частью депозита мы будем рисковать раз за разом).

То есть, если число контрактов переменное, его надо пересчитывать перед каждым входом. Но тогда придется отслеживать клиринговый курс доллара. В общем, не очень приятно. Кроме того, за счет определенной подгонки (оптимизации) бэктестинг получается лучше, чем реал. Вследствие этого, оптимальное плечо будет завышено. Что есть не хорошо.

Но вот что касается бэктестинга, у меня нет исторических данных на каждый день со стоимостью тика и го. Поэтому тут конечно есть определённое отклонение от реальности. Где можно взять эти данные я не знаю, если знаете подскажите пожалуйста. Тогда все будет протестировано по высшему разряду.

Конечно оптимальный уровень риска, который даст максимальную возможную доходность для системы, без этих точных данных может отклоняться. Но он так велик что просто не может быть использован в реальной торговле из за ограничений биржей по го.

Поэтому в реале мспользуется риск меньше оптимального, но вот какой выбрать это делала. Даже небольшое отклонение в риске, на доли процента вызывает сильное отклонение в абсолютной доходности в рублях. А для каждого варианта торговли создавать такие таблицы, жизни не хватит.

Насчет «оптимальный уровень риска так велик».

ИМХО, Вы недооцениваете риск катастрофических событий.

На РАО ЕЭС, насколько я помню, максимальный ночной гэп составил 21%.

В США на фьючерсных рынках бывали ситуации, когда день открывался с планки и торги не возобновлялись до конца дня. А следующий день открывался с планки в том же направлении. Поэтому я бы предпочел в любом случае плечо для овернайта ниже оптимального, выбирая его не по соотношению риск/доходность по бэктестингу, а по априорной оценке возможного гэпа при котором еще сохраняется возможность торговать. На РИ моя оценка верхнего предела коэффициента для плеча — 3,5, то есть, грубо, под 7 контрактов — 200 000 рублей явного обеспечения. При этом я сам таким плечом не пользуюсь даже в портфеле, где есть некая диверсификация по системам и активам.

У Вас весьма хорошие характеристики у системы, зачем Вам сверх рычаг? Только если под рискованный разгон маленького счета. Но эта история особого рода, нужна еще и удача с выбором времени.

Под словами «оптимальный уровень риска», я подразумевал термин обозначающий уровень риска который дает максимальную возможную доходность по системе.

Что касается катастрофических событий, я с Вами полностью согласен, но в этой системе нет овернайта, и риск утреннего гепа отсутствует.

А каким по Вы пользуетесь для бэктестинга?

ves2010