Блог им. Sigizmynd

Денежная политика будущего: инфляции здесь не место

- 25 июня 2015, 15:28

- |

- Падение потребительских цен — не враг экономики. Статистика показывает, что в дефляционные годы рост может быть выше, чем в инфляционные

- Дефляция в Европе и США в 2015 году — результат роста производительности, а не слабого спроса

- Поведение потребительских цен не всегда является хорошим ориентиром для определения денежной политики Центральными банками

- В ближайшие годы мы можем увидеть переход от инфляционного таргетирования к ориентиру на стоимость финансовых активов и недвижимости

- ФРС, планируя повышать ставки в 2015 году, уже опирается не на потребительские цены, а на цены финансовых активов

- ЕЦБ все еще полагается на потребительскую инфляцию, это вызвало расхождение в денежной политике регуляторов и привело к ослаблению евро относительно доллара

- Рост кредитования и потребительского спроса приведёт к возвращению инфляции в еврозону, что заставит ЕЦБ свернуть количественное смягчение раньше сентября 2016 года

В последние годы в развитых странах наблюдается процесс замедления инфляции, который в некоторых из них в начале 2015 года перешел в дефляцию. В современных российских условиях вопрос о том, является ли негативным эффект от падения потребительских цен на экономику, может показаться странным. Всплеск инфляции в начале 2015 года до рекордных за 12 лет отметок привёл к резкому падению реальных зарплат населения и снижению торгового оборота почти на 10%.

В это время Европейский центральный банк запускает программу количественного смягчения, которая заключается в покупке облигаций стран на сумму более 1 трлн. евро с целью увеличения денежной базы и стимулирования роста цен. Дефляция объявляется европейскими монетарными властями главным врагом экономики, который должен быть уничтожен к сентябрю 2016 года. ФРС в США больше 6 лет держит ключевую ставку на минимальном историческом уровне в 0,25%, ожидая увидеть долгожданный ориентир роста потребительских цен на 2% в годовом выражении.

Падение цен – враг экономики?

Почему же дефляция считается опасной для экономических процессов? Во-первых, падение цен может служить сигналом охлаждения потребительского спроса, сопровождающего экономическую рецессию. Во-вторых, что более важно для Центральных банков, дефляция ведёт к росту стоимости долга в реальном выражении. В результате, например, компании, столкнувшиеся с общим падением уровня цен и совокупных доходов, вместо осуществления инвестиций будут снижать долговую нагрузку. Процесс сопровождается сжатием денежной массы, а значит, ведёт к дальнейшему раскручиванию дефляции и падению реальных доходов компаний. Экономика испытывает эффект дефляционной спирали, погружаясь в многолетнюю стагнацию.

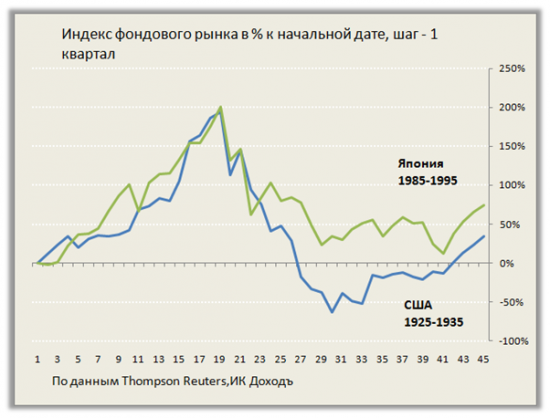

Впрочем, последствия от падения цен могут быть и не таким катастрофичными. Во многом негативное отношение к дефляции сформировано опытом изучения Великой Депрессии в США в 30-х годах и рецессии в Японии в 90-х годах XX века. В эти периоды снижение цен носило устойчивый многолетний характер, сопровождалось падением ВВП и резким охлаждением деловой активности.

Однако, падение цен необязательно является результатом исключительно слабого спроса. Другой тип дефляции базируется на росте эффективности производства, способствующего расширению предложения товаров и услуг. В этом случае падение цен не является глубоким, носит кратковременный характер и сопровождается оживлением потребительской активности.

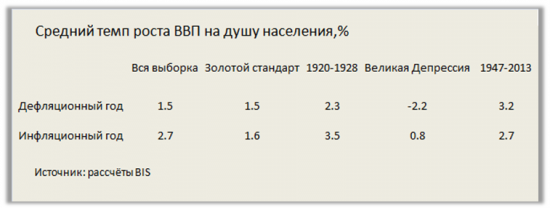

При дефляции рост возможен

История показывает, что экономический рост не только возможен при падении цен, но в определенные моменты даже выше, чем при инфляции. Исследование, проведённое экономистами Банка международных расчетов в начале 2015 года, охватывающее данные 38 стран за последние 150 лет подтвердило, что статистической зависимости между дефляцией и сокращением ВВП в целом не наблюдается. Год, когда цены снижались, сопровождался ростом экономики страны в среднем на 1,5%, показатель для «инфляционного» года составляет 2,7%[1].

Более того, в период после Второй мировой войны средний рост экономики в период дефляции был даже выше, чем во время инфляции – 3,2% против 2,7%. Правда дефляционных лет в этот отрезок времени оказалось гораздо меньше и пришлись они в основном на первые два послевоенных десятилетия.

Значимая зависимость между дефляцией и спадом в экономике проявляется только во времена Великой Депрессии в 30-е годы, когда она носила устойчивый долговременный характер. Но именно этот период оказал и продолжает оказывать важное влияние на стратегию действия банковских регуляторов в развитых и некоторых развивающихся странах.

Однако, учитывая результаты исследования, смягчая денежную политику в период низких темпов роста цен, Центральные банки рискуют сражаться с несуществующими проблемами. Какой же тип дефляции наблюдается сейчас в развитых странах?

ЕС – медленное, но стабильное восстановление

В январе 2015 года падение потребительских цен в еврозоне составило 0,6% в годовом выражении, что стало одним из мотивов ЕЦБ при запуске программы количественного смягчения. Тем не менее, основа европейской дефляции является совершенно иной, чем в США во время Великой Депрессии. В Европе в целом не наблюдается охлаждения потребительского спроса. Индикатор, отражающий покупательские настроения и уверенность населения, весной 2015 года оказался на максимуме с середины 2008 года. Годовой темп роста розничных продаж после нескольких лет стагнации превысил 3%, что не наблюдалось с 2005 года.

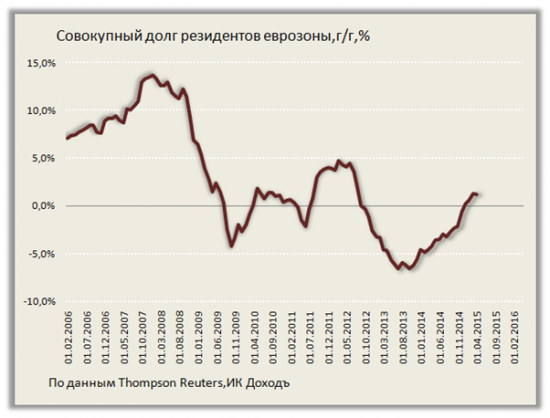

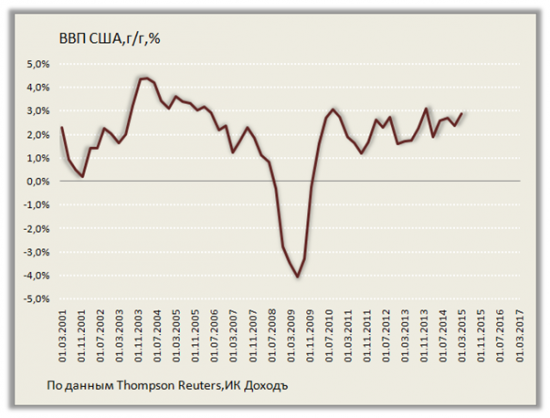

Экономика региона в целом демонстрирует рост, хотя темп остаётся достаточно скромным. ВВП стран еврозоны четыре квартала подряд увеличивается на 1% годовом выражении. Окончательно опасность возникновения дефляционной спирали отвергает статистика кредитования. Совокупный долг резидентов еврозоны действительно сокращался продолжительный период времени, но с начала 2014 года темы падения стабильно сокращались, а уже в 2015 год начался ростом показателя. Денежная масса М2 увеличивается на 6% в год, указывая на, возможно, скорое возвращение инфляции в Европе.

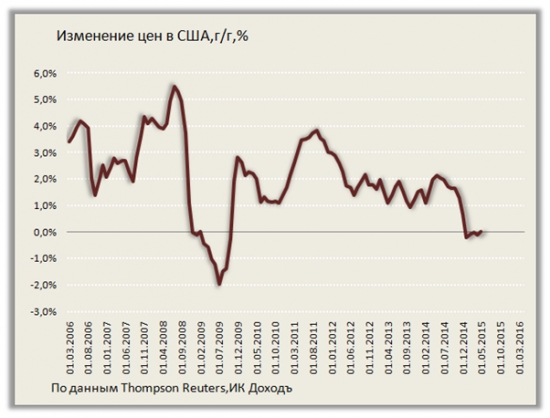

Статистика указывает на то, что дефляция в Европе в 2015 году имеет под собой основу в виде роста производительности. Снижение цен в данном случае – результат расширения объёмов производства топлива за счёт новых способов добычи. Без запуска программы количественного смягчения дефляция не носила бы устойчивого характера. Отметим, что без учёта цен на топливо инфляция в Европе в этом году не снижалась ниже уровня в 0,5%, в сфере услуг показатель стабильно превышает 1%.

США – пример дефляции и роста

Схожая ситуация с динамикой цен наблюдается и в США. На протяжении первых четырёх месяцев года совокупный показатель инфляции падал в годовом выражении, однако, базовый рост цен (без учета топлива и еды) составляет 1,7%, то есть максимально близко к долгосрочному ориентиру инфляции. Денежная масса в США растёт на 5-6% в год, а рост ВВП в первом квартале составил 3% — максимальный среди развитых стран.

Оставить таргетирование в прошлом

Природа изменения потребительских цен в развитых странах должна существенным образом повлиять на стратегию действий Центральных банков. Таргетирование потребительской инфляции, возможно, является не лучшим способом определения денежной политики, так как зависимости между изменениями цен и отклонением ВВП от долгосрочного уровня не установлено.

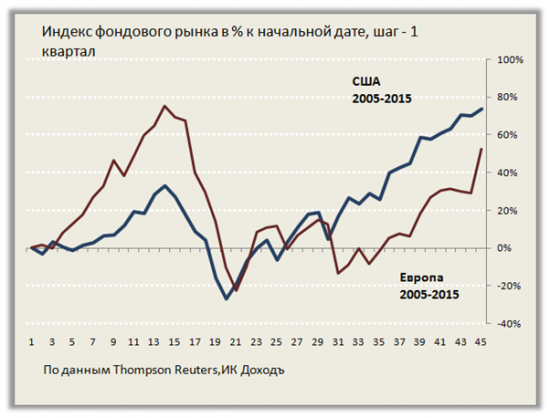

В исследовании Банка международных расчётов, упомянутом выше, отмечается, что гораздо более негативное влияние на экономику оказывает не дефляция потребительских цен, а дефляция финансовых активов и цен на недвижимость. В США в 20-х годах и в Японии в 80-х годах 21 века значительного роста потребительских цен не наблюдалось, в тоже время на фондовом рынке наблюдался бум, который затем сменился многолетним падением и экономическим застоем. В Европе и США сейчас при низкой инфляции стоимость акций находится на рекордно высоком уровне. Возможно, возросшая роль финансовых рынков в последние десятилетия совершит революцию в монетарных основах принятия решений ЦБ, а ориентир сместится от таргетирования потребительской инфляции к поведению цен на рынке ценных бумаг и недвижимости.

Уход от инфляции в качестве одного из основных ориентиров денежной политики мы можем наблюдать уже в этом году – его фактически осуществляет ФРС. В комментариях по итогам заседаний глава регулятора Джаннет Йеллен регулярно даёт стоимостную оценку рынкам финансовых активов. В мае глава регулятора на пресс-конференции заявила, что цены на акции слишком высоки[1].

Упоминание инфляции в качестве ориентира все ещё остаётся, но именно желание управлять рынком финансовых активов даёт объяснение, почему ФРС собирается повышать ставки уже в этом году. В июне 2015 года из 17 членов Комитета по операциям на открытом рынке (FOMC) 15 выступают за повышение ставок до конца года.

ФРС пытается не повторить ошибки бывшего главы регулятора Алана Гринспена в середине нулевых годов. Низкая потребительская инфляция в тот период позволяла несколько лет держать ставки на низком уровне, несмотря на бум на рынке недвижимости, приведший в итоге к ухудшению качества кредитов и мировому финансовому кризису.

Действия ЕЦБ

Если желание ФРС влиять на экономику, сдерживая стоимость финансовых активов, очевидно, то ЕЦБ, видимо, продолжает руководствоваться ориентиром инфляции. ЕЦБ до последнего затягивал с программой количественного смягчения, по-настоящему развернув её лишь в начале 2015 года, когда на фоне снижения котировок нефти падение потребительских цен составило 0,6%.

Разное отношение к ориентирам денежной политики в Европе и США привело к росту стоимости доллара относительно евро, так как ожидание увеличения ставок ФРС, означает более высокую доходность американских долговых бумаг в будущем. В словах представителей ЕЦБ гораздо меньше озабоченности по поводу стоимости финансовых активов, хотя с начала года ведущие европейские индексы выросли на 20%.

Программа количественного смягчения в еврозоне должна продлиться до сентября 2016 года. Теоретически на протяжении всего периода евро должен находиться под давлением относительно доллара. Тем не менее, существует несколько факторов того, что сворачивание может начаться раньше. Как упоминалось выше, в Европе наблюдается рост денежной массы и кредитования, а индексы потребительской активности находятся на максимумах за много лет. Это может вернуть инфляцию к ориентирам ЕЦБ.

Глава регулятора Марио Драги заявлял, что инфляция необязательно должна возвращаться на уровень 2%, чтобы начать сворачивание количественного смягчения. Для этого нужно «достижение устойчивого роста цен». Учитывая, что в последние месяцы рост цен в еврозоне вернулся на уровень 0,2-0,3%, и необходимость действовать слаженно с ФРС, для недопущения сильных дисбалансов, можно ожидать, что покупать облигации ЕЦБ закончит уже в начале следующего года, а затем вместе с ФРС начнёт больше внимания уделять стоимости активов, чем потребительской инфляции.

Заключение

Призрак дефляции, бродящий в этом году по Европе не должен пугать главу ЕЦБ Марио Драги. Исторически небольшая дефляция не ведёт к падению ВВП и возникновению долговой спирали. Статистика показывает, что эффект высокой инфляции на сдерживание экономического роста гораздо сильнее. Следует различать инфляцию временную, связанную с ростом производительности труда и устойчивую. Устойчивая дефляция, та, что наблюдалась в США и в Японии во время Депрессий сопровождалась не только падением потребительских цен, но и, что более важно, падением цен на активы. Именно значительные снижения цен на акции и недвижимость в развитых странах ведут к долговременной рецессии. Роль потребительских цен в процессе, судя по всему, ограничена.

В определении денежной политики настоящего и будущего Центральные банки развитых стран будут всё больше и больше полагаться на стоимость финансовых активов и недвижимости, а не на потребительские цены. К этому сейчас ближе всего США, которые готовы поднимать ставки в этом году, несмотря на низкий уровень инфляции. ЕЦБ сохраняет приверженность старому подходу, продолжая ориентироваться на инфляцию, хотя на решение также влияют политические вопросы (справиться с потенциальным кризисом будет проще с сохранением нетрадиционных мер денежной политики).

Скорее всего, даже без программы количественного смягчения потребительская инфляция в Европе вернулась бы на уровень в 2% в ближайшие два года, так как в отличие от Японии 90-х годов в еврозоне наблюдается восстановление кредитования, а стоимости акций и облигаций находятся на исторических максимумах. Количественное смягчение поможет ускорить этот процесс, в результате без нового витка падения цен на нефть инфляция может вернуться к 2% уже в этом году. Программа количественного смягчения в еврозоне в этом случае, может быть свёрнута в начале 2016 года – раньше намеченного срока.

[1] www.ft.com/intl/cms/s/0/62f31820-f40f-11e4-99de-00144feab7de.html

[1]http://www.bis.org/publ/qtrpdf/r_qt1503e.htm

теги блога Sigizmynd

- bailout

- growth stocks

- M2

- too big to fail

- value investing

- акции

- анализ акций

- аналиика

- аналитика

- валюта

- ВВП

- денежная политика

- дефолт

- дивидендная политика

- дивиденды

- доллар

- Доллар рубль

- ЕЦБ

- золото

- игра

- инвестиции

- инфляция

- китай

- Кризиc

- Кудрин

- макро

- макроэкономика

- мировые рынки

- монетарная политика

- нефть

- облигации

- платежный баланс

- портфели

- портфель акций

- портфельные инвестиции

- прогноз

- производство

- промпроизводство

- процентная ставка

- рейтинг

- Российская экономика

- российские акции

- Россия

- рубль

- симулятор

- ставки

- статьи

- стратегия

- теория игр

- топ

- Уоррен Баффет

- управление активами

- философия

- ФРС

- фундаментальный анализ

- ЦБ

- ЦБ России

- экономика

- Эксперт

А марал какой?

Где точки входа, выхода, сроки, стопы?

Где грааль???

Ну вот допустим в начале, не имеет смысл сравнивать дифляцию 30-х и современную, структура экономики разная, совсем разная.

«В этом случае падение цен не является глубоким, носит кратковременный характер и сопровождается оживлением потребительской активности.» — вот вы это с чего взяли ??? т.е. 15 лет падения это кратковременный фактор ??